本文来自微信公众号:光源资本(ID:lighthousecap),作者:薛敏、李明达(光源新加坡团队),原文标题:《东南亚市场系列研究(三):电子商务赛道观察 | 光源研究》,头图来自:视觉中国(图为印尼街头)

本期东南亚市场研究将聚焦电商赛道,从“中国经验”出发,分析东南亚电商未来的发展趋势,并探讨如何助力东南亚电商创业企业,在不断白热化的竞争中脱颖而出。

一、东南亚电商行业概览

电子商务被认为是东南亚数字经济增长的最大动力,2022年其 GMV 占该地区数字经济比例预计将达到67%。受移动互联网的普及以及疫情影响,东南亚六国电商市场实现了加速扩张。

据谷歌、淡马锡与贝恩联合发布的《2022东南亚数字经济报告》显示,2017至2022五年间,电商 GMV 从109亿美元跃升至1,310亿美元,年复合增长率高达64%。

随着增量市场逐渐被渗透以及后疫情时代线下消费习惯逐渐复苏,东南亚电商增速开始放缓,进入稳步增长阶段。2022年其 GMV 增长率预计为16%,而2022至2025的年复合增长率预计为17%,仍展现出稳健的增长潜力。

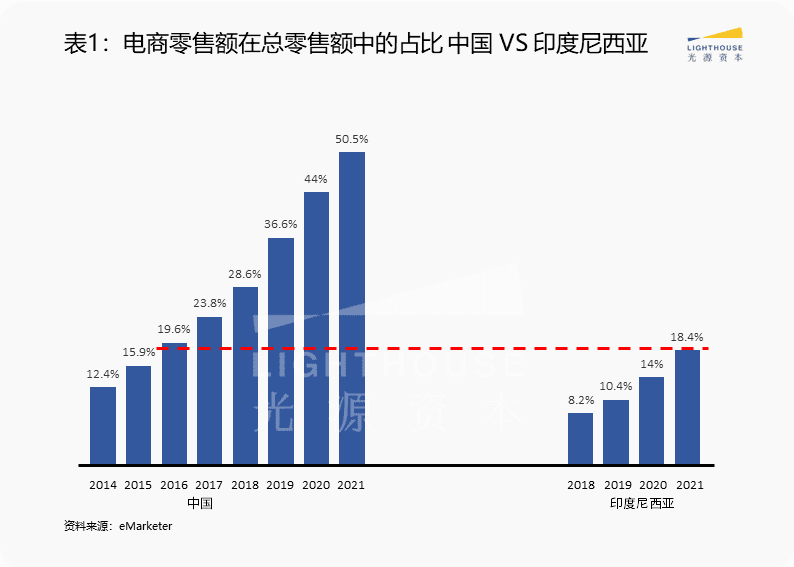

在快速增长的市场背后,我们仍须看到,东南亚地区由于基础设施落后、供应链尚不完整,当前的电商渗透率仍属于较低水平。以印尼为例,2021年印尼电商市场规模在当地零售总额中的占比仍仅为18%左右,而2021年中国这一数据已经达到50%。与中国等电商更加成熟的市场相比,以印尼为代表的东南亚国家仍有着很大的发展空间。

1. 行业驱动因素

电商的本质,是所有消费品互联网化或者线上化。究其根本而言,电商是创造了与线下实体卖场相平行的,但也依赖于实体配送、交付与验收的线上卖场。电商发展的底层驱动力演进,主要经历技术驱动-流量驱动-效率驱动三个阶段:

(1)技术驱动

最初阶段主要以互联网技术为代表的初期迭代,使用户在技术上“能够”购买电商产品。经过数十年移动设备、互联网带宽的密集迭代,此部分技术能力绝大多数国家均已经拉平,技术因素在驱动电商上的作用力已居于次位。

(2)流量驱动

当技术不再成为门槛,流量(或者理解为需求)将跃居成为电商发展的首要驱动力。流量的建立需要一定的早期积淀,通常只有在平台用户体量初具规模、不同品类(日化/酒水/美妆/食品等)商品经过初期渗透较为完整后,流量才能呈现类指数级的增长。

流量驱动阶段核心竞争目标是消费者数量。几年前,中国这一发展时期里,平台通常采取的是海量补贴等手段,最终,白热化的竞争将市场引向了一个动态平衡局面。

但东南亚由于底层基础设施尚不发达、区域内各国国情存在不小差异,无法形成统一全产业链大市场,平台很难以通行的手段直接通过线上电商进行人群一次性渗透。因此,东南亚地区从业者抢占消费者数量时,部分会借助社区电商和 B2B 等其他电商形态来触达网络不发达的线下人群,或通过提升物流效率来完成人群渗透。

(3)效率驱动

当流量被吸引到平台,下一步的核心目标是效率的提升。电商的效率提升主要体现在两方面:平台自身的降本增效,用户的复购和客单价提升。这种情形下,产业会至少出现两大趋势:一方面是进行更细致的分工,另一方面是针对用户体验开发更高效的模型以提升发展效率。

从业务端来说,供应链、渠道以及履约体系等环节都会不断优化。供应链朝着更加高效的方向发展,SKU 品类会变得更加丰富多元、性价比高,且持续迭代。渠道会变得更加透明,传统模式下常见的多层经销体系将被压缩,未来电商将以代理人的形式一层直接触达消费者。

而在履约方面,电商往往会借力团购或社区电商模式来解决最后一公里物流问题。

与此同时,购买体验的整体改善必然会逐步改变用户行为习惯,提升用户对平台的粘性,进而实现 ARPU 的提升,逐步摊平前期的固定成本投入,平台实现收益,形成正循环。

此外,电商是由供给、需求、渠道和物流综合一体组成的复杂链条,新品牌和品类的诞生,新人群的挖掘,技术所催生的新渠道、新商业模式,甚至物流效率优化的新方式,都会为电商带来源头活水,给上下游产业链带来新的机遇和可能。

需求端:即线上线下的消费者。得益于互联网与智能手机的普及,东南亚地区电商人群渗透率近年来经历了稳步提升,2021年东南亚六国有80%的网络用户有过至少一次网购经历。

渠道端:电商渠道的形式更加多样,玩家可以通过社交电商、直播电商、传统 B2C 综合电商和团购等各种方式入场。诸如 TikTok 的短视频流媒体近年来持续赋能电商行业,催生出直播带货的新渠道。同时,在东南亚道路较差的大背景下,Facebook 和 Instagram 这类社交媒体也推动着社交电商深入触达人群。

物流端:物流和电商的发展可以说是相辅相成。电商的物流端主要为社会第三方物流和平台自有物流,电商订单的提升刺激了物流和供应链迭代,而快递和货运业务的完善又能激发电商业走向一个个发展阶段的新纪元。

2. 竞争格局

如果用一句话概括目前东南亚电商行业市场格局,那么则是:综合电商平台格局初现,新进玩家多点切入。

当前,Shopee 和 Lazada 两家综合电商平台以绝对优势成为东南亚地区电商头部玩家一、二位。据公开数据显示,2021年,东南亚六国的电商 GMV 约为1,120亿美元。Shopee 2021年在东南亚的 GMV 为625亿美元,市场份额达到56%,以绝对优势占据东南亚电商市场头部交椅。Lazada则以210亿美元的 GMV 占据19%的市场份额,位列第二。

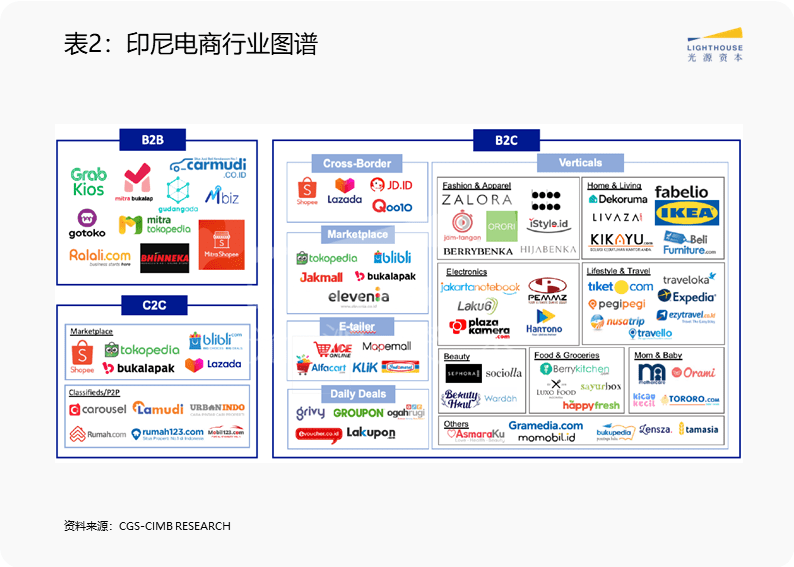

多家平台公司以不同切入点进入市场(例如美妆品类电商、穆斯林人群电商、农业产品电商),并都在往综合电商的品类方向靠拢,平台竞争激烈。

以印尼为例,作为东南亚人口最多的国家,印尼是全世界电商增长速度最快的地区之一。印尼电商市场竞争十分激烈,除了主要在本地市场运营的 Tokopedia、Bukalapak、Blibli 等平台,还有覆盖东南亚全域的 Shopee 和 Lazada。

此外,纯线上电商平台型业务核心壁垒较弱。在客观自然条件和发展阶段的限制下,当前东南亚地区物流业还存在最后一公里配送难等诸多痛点,在支付方面还存在大量货到付款问题,在售后服务方面退货退款难度极大。

不少电商平台为了解决以上基础设施不完善带来的问题,采用了团购或代理人分销的模式将物流难度分散开来。

3. 现阶段东南亚电商发展的主要困境

目前,制约东南亚电商发展的最大问题在于产业链错配。中国电商起步于PC时代,后步入移动互联网时代,进而发展到今天以短视频和直播为依托的内容电商时代。而东南亚电商则是在起步之初就有成熟的商业模式可以借鉴,跳过PC时代直接进入移动互联网时代,快速发展起来。

整个行业跳过了摸索和试错阶段,未给予供应链足够的时间打磨匹配市场需求的迭代能力。

以印尼为例:电子商务在印尼零售业的渗透率达到18%,与2016年的中国较为相似,电子支付交易占比约为35%,与中国2014年的水平相当。而在物流成本上,2021年印尼一线城市的物流成本已接近中国2020年的水平。基于以上数据,中心化电商的主要基础设施在印尼已初步发展起来。

与此同时,东南亚电商产业上游的供给能力几乎相当于中国20年前的水平,具体表现为生产效率低、品类少、迭代慢、质量差。整个产业链的错配给用户造成较差的购买体验,可选的 SKU 品类少、品质差。

此外,很多 SKU 仍需从中国发货,无法保证时效性,并且由于支付和物流等基础设施的障碍,严重影响用户购买的积极性。用户体验差也会进一步体现在电商的复购率和客单价上,已搭建好的基础设施无法发挥最大价值,大量订单毛利率为负,平台在可预见的未来无法盈利。

尽管在资本的角度,衡量东南亚电商市场前景的重要指标仍集中于 GMV,对盈利的要求暂不强烈。但从业务发展的角度看,产业链错配问题不是一朝一夕可以解决的,需要各平台和创业者因地制宜,利用已有资源,借助模式创新暂时弥补供应链的短板。

二、发展趋势

如前文所述,电商的产业链较长,单一因素的变化能牵动上下游。本部分将从微观到宏观,分别分析电商公司、电商行业自身以及相关行业的发展趋势。

1. 电商“人货场”发生变化

“人”——更注重下沉市场用户。中国的电商从业者是在行业蓬发到一定阶段后逐渐发掘到下沉流量的,而东南亚同行可以吸收既存的他国经验。在结合自身国家地理环境和基础设施因素后,重视下沉市场可能是东南亚创业者在发展较早期就会做出的选择。

“货”——针对不同品类的货物,打造多样化的供应链能力。根据成熟市场的经验,从细分消费品类来看, 消费电子和服饰等品类由于自身属性,更容易“上线”,在东南亚国家应该以强化供应链为主要方向,提升供应链的响应和迭代能力,不断丰富 SKU,提升产品质量。

而生鲜和日用杂货等品类,其特点是高频、刚需、需求同质化,考虑到东南亚基础设施薄弱的制约和中小企业广泛存在的现实,可以利用中小企业的区位优势来弥补物流基础设施的落后,从而衍生出更因地制宜的解决方案。

“场”——在地理环境和物流水平的客观制约下,创业者需要深刻考虑“近场”这一理念。近场指的是家周围三公里内的超市和仓库,目前与东南亚业态适配度较高且能有效实现货品近场化的解决方案主要有团购、媒体结合电商以及低线城市分销等模式,维系上述模式必不可少的团购的团长、分销中的代理人,可能成为平台需要平衡且争取的重点对象,甚至可以说他们是电商平台赖以触达用户的“核心资产”。

2. 本土和国际电商齐放,竞争进入下半场

电商发展上半场的主题是开拓“蛮荒之地”,行业中的居高位者主要通过技术普及和流量涌入获得领先地位,而在即将到来的下半场中,玩家需要将流量触达艰难的深水区,模式优化和效率优化成为关键。

国际化电商的规模优势可能会与本土化电商的人文渠道优势形成错位竞争,社交电商等新兴业态目前部分还处于大力补贴用户流量增长的阶段,很快将由大水漫灌的烧钱模式转变为更精细化的运营模式。

我们预计,在产品品类逐步完善、人群逐渐全面覆盖的背景下,获客效率和供应链效率的优化将是在未来东南亚电商行业竞争中获胜的关键因素。

3. 供应链不断发展完善

对比中国,东南亚电商尚处于早期。目前东南亚主要解决商品供给从无到有的问题,这一阶段以利用成熟市场已有的供应链体系为主,本地白牌商品逐渐发展起来,线上化渗透率快速拉高,但与此同时也带来了成本高、毛利低、产品质量差等诸多弊端,其背后根源在于东南亚供应链能力落后的事实。

供应链能力的提升,是东南亚电商长期、持续发展的最关键因素。电商供应链体系复杂,供给侧、渠道、物流等环节的搭建和完善是一个长期的过程,涉及到社会资源的多个方面。

以成熟市场的发展路径为参考,在未来的五到十年,随着供应链不断完善,东南亚电商市场会逐步经历从有到精的阶段和从精到品牌化全渠道渗透的阶段。

4. 与物流、线上支付、社交进行跨行业联动

电子商务的线上特性决定了其全流程与其他行业的关联:商品展示依托社交平台,付款通过线上支付,商品最终的交付有赖于物流。电商未来发展的脉搏与前述三个行业几乎趋近于同频共振。

(1)物流

物流成本会随着道路基础设施的完善而逐渐降低。待成本降低到一定程度,物流行业将针对不同客户类型方向进行趋势型的整合。例如,中国的物流业经过一定时间的角逐后,开始形成以巨头为主的稳定竞争格局,包括多家社会第三方物流巨头(三通一达)、高端物流服务巨头(顺丰)、即时配送服务巨头(闪送)以及同城货物配送巨头(货拉拉)等。

东南亚的发展也会遵循相似的规律,在经济基础设施建设和物流市场化的迭代下,货物流转效率将出现较大提升空间,电商端用户体验也会随之增进并转化为留存率,实现正向增长飞轮。

(2)线上支付

由于现金支付的习惯在东南亚仍根深蒂固,现金的收付和存取非常影响电商平台效率,进而影响电商平台体验。支付的非现金化进程将很大程度影响电商的效率和渗透率。

(3)社交

随着人们接受信息的方式由电脑网站转向 APP 小屏短视频,渠道和电商的发展也从“货和货架”的关系发展为“人和货架”的关系,电商不再是单纯的商品展示,而是逐渐步入内容时代。

下一阶段品牌种草红利不在于直接的投资回报率转化,而在于全渠道品牌认知度的提升。塑造出良好的品牌形象后,“人货场”之间的关系也会出现变化:商家需要更高效地实现销售转化与品牌宣传;消费者会在兴趣发现、体验升级和性价比方面形成更高期待;而平台会对提升留存和流量变现的数据有更加严苛的要求。

参考中国已有的经验,短视频电商和直播电商会成为解决以上需求的最优方案,而围绕短视频电商和直播电商提供的服务会成为下一个重要机会点。

三、优秀企业的衡量标准

我们认为,要想在东南亚电商行业激烈的市场竞争中脱颖而出,优秀的企业必须具备物流配送优化能力、拓展渠道和代理人能力,并且需要同时兼具成熟市场经验与本土认知。

1. 物流配送优化能力

由于东南亚不是统一的全产业链市场,且东南亚道路交通设施不完善,在市场较为分散零碎的大背景下,物流配送优化能力是企业发展的底层王牌。

可以说,哪家企业掌握了强势的自有物流,或是能够与第三方物流做到最高效的结合,在竞争端就会形成显著优势,供应链流转效率和消费者体验都会大大提升。

2. 拓展渠道和代理人能力

同样因为客观地理条件原因,我们在项目沟通的过程中发现钱包份额(Wallet share)和代理人忠诚度高的企业往往更容易胜出。

钱包份额(Wallet share)是指顾客从一个企业购买的产品或服务占其所有总消费支出的比例。在已经形成电商习惯的存量人群中,平台的 Wallet share 是流量留存的关键观测指标。

而代理人作为线下人群的意见领袖,他们的黏性以及增速对于电商平台能否拓展并留存用户至关重要。

3. 兼具成熟市场经验与本土市场认知

东南亚市场已有的玩家大部分是借着移动互联网普及的机会,照搬中美等成熟市场的经验,利用和完善本土已有的基础设施搭建而来。模式借鉴阶段完成了东南亚电商1.0的建设,且增长和盈利的瓶颈已经显露出来。

东南亚电商的2.0阶段将不拘泥于成熟市场的业务形式,而是把电商业务的本质与本土特征实现完美耦合。当前东南亚基础设施缺陷仍给电商发展造成阻碍,无法最大化发挥电商价值,但与其等待基础设施的完善,不如利用已有的设施提升电商效率。

比如,东南亚市场有着大量的中小企业,各电商平台如果能把这部分资源利用起来,把线上线下打通,解决纯线上的低效率、高成本问题,东南亚电商市场应该可以走出和中美等成熟市场完全不同的模式。

结语

尽管东南亚电商行业的入场者络绎不绝,但从所处发展阶段来看,该赛道依然可以算是当前境外投资的蓝海之一。身处作为电商行业先行国家的中国,过去十年来我们所观察到的已被反复试错、验证过的经验可以成为玩家进军东南亚的有力筹码。

不过,值得注意的是,东南亚地区所具有的市场分散、道路设施供给较弱、现金支付习惯浓厚等特点决定了简单复制的打法无法打通东南亚市场,具有中国背景的投资者和经营者需要剥离路径依赖,在精准下沉、科学触达方面合理布局方可把握机遇。

参考文献:

[1] 2022.10, Google, Temasek and Bain&Company, 2022 SEA E-conomy;

[2] 2021.08, CGS CIMB, Bukalapak.com, First-mover in ex-tier 1 cities' e-commerce.

本文来自微信公众号:光源资本(ID:lighthousecap),作者:薛敏、李明达