爆料网友视频截图

据《中国银行保险报》报道,该报从中国人寿保险股份有限公司(以下简称“中国人寿寿险公司”)获悉,该公司第一时间针对此事展开了调查核实,该客户在中国人寿寿险公司投保了重大疾病保险和医疗保险等多个产品,其中部分产品扩展了新冠责任。

中国人寿寿险公司表示,已联系到客户家属,并进一步加强与客户的沟通,后续将根据客户提交的相关资料,按照合同约定快速启动相应的理赔程序和服务。

中国人寿寿险公司介绍,自2020年新冠肺炎疫情暴发以来,公司积极响应国家号召,履行央企责任,已陆续对50余款保险产品扩展了新冠肺炎重型、危重型的保险责任。

购买了上述保险产品的新老客户,无需再行支出额外成本,在扩展责任有效期内经医院确诊初次发生新冠肺炎,且临床分型为重型或危重型,该公司就可按被保险人确诊当时合同基本保险金额(或保险金额)的25%给付新冠肺炎保险金,每份保单针对扩展责任给付以一次为限且最高为人民币100万元,原保险合同的保险责任不变。

该公司表示,如果被保险人首次确诊感染奥密克戎,且临床分型为重型、危重型病症,属于上述保险产品扩展责任范围。

据初步统计,自新冠肺炎疫情发生以来,中国人寿寿险公司已赔付新冠肺炎相关案件4563人次,赔付金额5842.9万元。该公司表示,后续将继续通过新冠肺炎理赔绿色通道,为客户提供简捷、品质、温暖的服务。

一名保险行业从业人士对观察者网介绍,目前,其公司对罹患新冠参保者的理赔方案为:“如果是普通感染,在家里自行服药能够痊愈的,不进行理赔。但如果病情恶化需住院治疗则可以对相关费用进行理赔,各家保险公司均对各自的保险产品规定了不同的新冠扩展责任。”

例如,今年6月30日,中国人寿发布公告,对54款产品扩展新型冠状病毒肺炎责任,并将扩展责任有效期则截止到今年12月31日24时。

公告称:“被保险人在扩展责任有效期内经医院确诊初次发生新型冠状病毒肺炎,且临床分型为重型或危重型,本公司按被保险人确诊当时合同基本保险金额(或保险金额)的25%给付新型冠状病毒肺炎保险金,给付以一次为限,给付金额最高不超过人民币100万元,原保险合同的保险责任不因此发生变化。”

公告还特别说明,合同生效(或最后复效)之日前,被保险人存在以下情况的,不承担扩展责任:“已经医院确诊或疑似新型冠状病毒肺炎的”,及“因新型冠状病毒肺炎疫情,尚在医学隔离或医学观察中”。

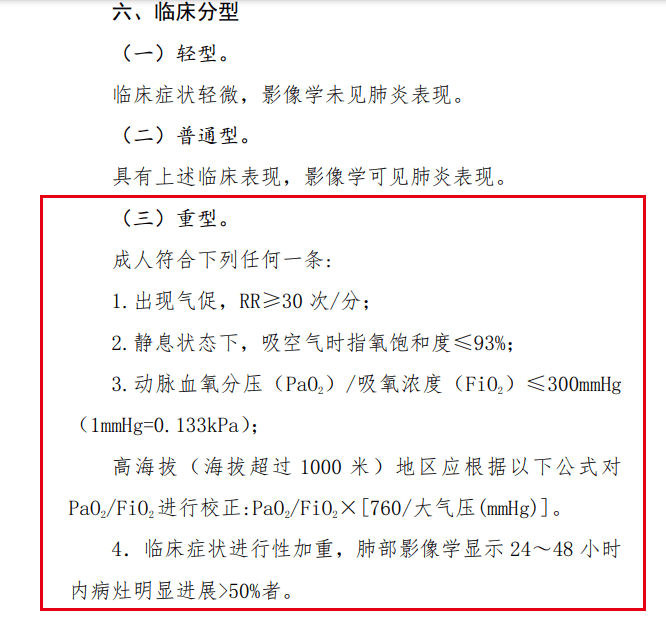

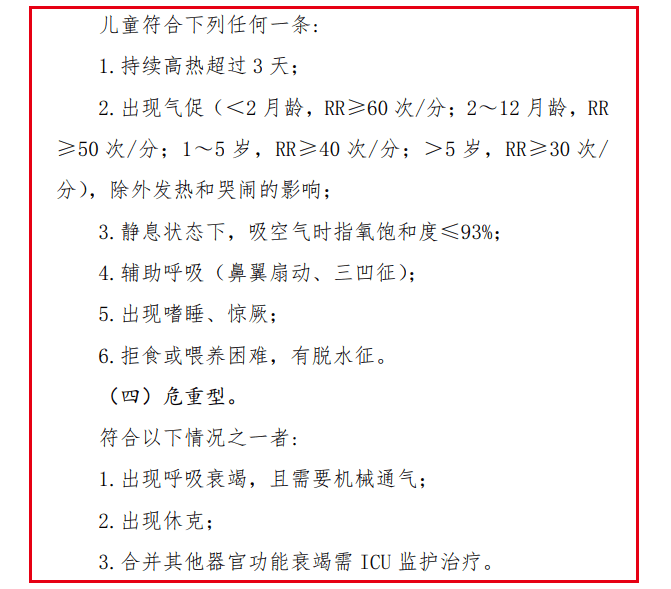

公告中的临床分型依据国卫办医函〔2022〕71 号《关于印发新型冠状病毒肺炎诊疗方案(试行第九版)的通知》(如有更新,以最新版本为准)进行确定。

《新型冠状病毒肺炎诊疗方案(试行第九版)》中对临床分型的界定

多家保险公司近期下架、停售“新冠险”,北京银保监局要求加快研发新冠相关保险

此前,为满足市场需求,保险公司纷纷上线新冠保险产品,凭借投保便捷和保费低廉的优势,新冠隔离保险在各大平台销量暴增,成为互联网保险市场上的“网红产品”。

今年9月份,银保监会发布的《消费者权益保护局关于2022年第二季度保险消费投诉情况的通报》显示,2022年第二季度,在涉及财产保险公司投诉中,涉及新冠疫情隔离相关保险等财产险其他保险纠纷2434件,占比24.22%。

近日,因疫情形势的变化,各家保险公司推出的以新冠确诊作为理赔条件的保险产品陆续被下架或停售。

据中国新闻网报道,14日登录某平台,已搜索不到太平洋“新冠肺炎·隔离津贴版”、众安“疫情隔离津贴险”、“众安爱无忧防疫保障”等热门“新冠险”。

在支付宝平台,记者搜到“疫安心·防疫保”,但提示称“不保障新冠病毒无症状感染者”。另一款“无忧保综合意外险”包含新冠肺炎身故,保额为25万元。

另据中国基金报报道,平安保险、太平洋保险等多家险企工作人员表示,他们均已全面下架了和新冠疫情相关的保险产品。

对于近期“新冠险”纷纷下架的现象,对外经济贸易大学保险学院教授王国军向中新财经记者表示,“主要是现在疫情防控措施放宽,‘新冠险’风险激增,保险公司‘避险’所致。”

“很多公司推出的‘新冠险’很便宜,理赔条件也很宽松,但在理赔上出现了不少问题。”一位保险从业人士透露,“‘新冠险’下架一方面是因为精算不合理,保险公司赔钱,另一方面是因为监管上清理了一部分。”

另一方面,针对疫情形势的变化,12月9日,北京银保监局印发《关于加强金融支持复工复产相关工作的通知》,要求加快设计开发价格普惠、适宜人群广泛的新冠病毒传染病相关责任险种,保障新冠病毒导致的重症、危重症和死亡风险。鼓励保险机构对医务人员、社区工作者、快递外卖人员等人群设计配套保险方案,优化新市民群体保险保障方案。提升“北京普惠健康保”参保人的保障水平,支持保险机构在不提升费率的情况下扩展产品保险责任,提高对新冠病毒导致的重症、危重症和死亡风险的保障能力。

另据《证券日报》12月13日报道,日前银保监会向各保险机构下发《关于推进普惠保险高质量发展的指导意见(征求意见稿)》。该《指导意见》首次明确了普惠保险的范畴,并引导保险机构加大对老年人等七类特定风险群体的保障力度。