本文来自微信公众号:半导体行业观察 (ID:icbank),作者:龚佳佳,题图来自:视觉中国

2022年进入尾声,韩国终于用上了自己研发的EUV光刻胶,虽然算不上什么“活久见”系列,但对于韩国半导体产业而言,也可以算得上是历史性突破时刻。毕竟在2019年那场“日韩半导体之争”中,韩国受伤最严重的就属光刻胶,根据韩国贸易协会2018年数据显示,韩国93.2%的光刻胶都依赖日本进口,从这个数据来看,三星采用Dongjin Semichem的EUV光刻胶进行部分量产,可以称得上韩国半导体摆脱材料进口依赖的良好开端。

虽说在半导体领域想要实现后来者居上难度并不小,但纵观韩国半导体六十多年的发展史,“逆袭”似乎成为了它的代名词,哪怕韩国电子产业在1959年才随着韩国第一台真空管收音机的生产迎来发展的开端,晚于日本的1955年、中国的1958年,但现如今韩国已然成为了全球第二大半导体强国,不仅仅在存储领域,设备/材料、CIS、晶圆代工、逻辑芯片等,韩国都走上了国产化之路。

设备、材料,渐入佳境

或许大家会对开头提到的韩国用上自己研发的EUV光刻胶感到一丝好奇,笔者就先聊聊韩国相对薄弱的半导体设备/材料这部分。其实三星电子在量产线上实现国产替代的并不是只有EUV光刻胶,还有氟化氢和氟聚酰亚胺,正是2019年日本限制韩国进口的3种关键半导体材料。简单地说,就是2019年日本限制韩国进口的三种半导体材料,三星电子都已经实现了部分国产替代。

据etnews近日报道,三星电子将Dongjin Semichem的EUV光刻胶引入其量产线,距离Dongjin Semichem EUV光刻胶通过三星电子的可靠性测试还不到一年的时间,却是韩国全力研发3年的成果。

Dongjin Semichem在日本出口管制之后就开始着手研发光刻胶,并于2020年聘任ASML Korea前CEO Kim Young-sun为副会长,为进军EUV PR业务打下基础,2021年年底通过三星电子的可靠性测试。据韩媒透露,在进行可靠性测试之前,EUV 光刻胶的研发都由Dongjin Semichem化学副会长李俊赫直接带头,可见Dongjin Semichem对光刻胶研发的重视程度。

除了Dongjin Semichem之外,韩国的永昌化学和SK Materials Performance等也在开发EUV 光刻胶,但尚未达到可靠性验证水平。此外,LG 化学则开始研发用于半导体后端工艺的光刻胶,是LG化学首次通过光刻胶开发开始生产液体材料,据了解,LG化学仅半导体材料研发就有100多人,为了加强半导体后端材料的研发,还聘请了新的光刻胶研发专家。

韩国产业通商资源省今年2月数据显示,韩国EUV光刻胶对日本的依存度下降不到50%。而造成依存度降低的主要原因之一就是韩国改从比利时进口EUV光刻胶,不过韩国本身对EUV光刻胶的研发也起到了一定的作用,毕竟目前来看,很明显,韩国材料企业正在积极进军光刻胶市场,在实现EUV光刻胶国产化之后,还开始布局后端制程中所需的光刻胶,野心可见。

至于氟化氢和氟聚酰亚胺,虽然对日本的依存度远不及光刻胶,但也高达41.9%和84.5%(2018年韩国贸易协会数据)。目前,在氟化氢领域,韩国已有SK Materials、Ram Technology、ENF Technology研发成功,其中Soulbrain高纯度氟化氢已经为三星电子供货。

韩国工信部数据显示,韩国氟化氢进口额已经从 2019 年的 3630 万美元降至2021年的1250 万美元,暴跌66%。而折叠手机显示屏中所需要的氟聚酰亚胺也已被超薄轻质玻璃(UTG)取代,韩媒etnews甚至报道称,对氟聚酰亚胺的需求已经到了毫无意义的地步。

总的来说,在日本出口限制后的三年内,韩国半导体材料产业有了显著的成长,韩国Wonik Q&C首席执行官Baek Hong-joo曾指出,韩国材料公司随着公司规模的扩大,增长了10倍以上。不过目前来看,大多数韩国材料企业的技术研发方向都是围绕着三星电子和SK海力士两大龙头企业进行,但未来目标或许就是全球半导体企业了,毕竟LG化学所研发的半导体后端光刻胶,目标就已经是供应给全球半导体产业了。

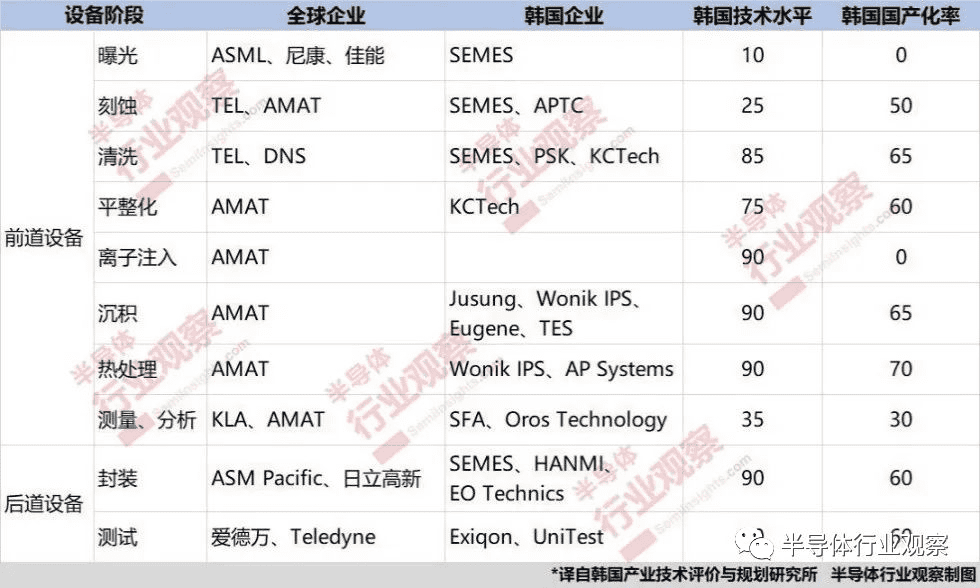

在半导体设备方面,Baek Hong-joo在今年9月的Tech Korea 2022透露,目前韩国8大半导体工艺国产化率分别为热处理(70%)、沉积(65%)、清洗(65%)、平整化(60%)、蚀刻(50%)、测量分析(30%),曝光(0%), 离子注入(0%)。

笔者对比发现,这组数据与此前《低调崛起的韩国半导体设备》一文中,译自韩国半导体技术评价与规划研究所的数据是一样的,可以看出,目前韩国在半导体测试等后道领域的国产化已经取得重大进展,而在半导体前道中,热处理、沉积、清洗等国产化程度也较高,只有光刻机和离子注入仍处于零国产化地步。不过光刻机零国产化也是可以理解的,毕竟难度不是一般的大,目前全球光刻机领域,ASML一家独大,即便是曾经的光刻机龙头尼康和佳能也难以抵挡。

SEMES是韩国排名第一的半导体设备制造商,也是三星电子的子公司,主要提供蚀刻设备、清洗设备和光轨设备。今年10月,有业内人士透露,SEMES已经顺利完成了曝光工序轨道设备的认可测试,三星电子测试的设备是氩气浸入(ArFi)的轨道设备,业界预计明年该设备将首次引入三星电子的半导体生产线。

此外,韩国半导体设备厂商还有Wonik IPS、Jusung Engineering、Hanmi Semiconductor、AP System、PSK等,其中Hanmi是一家积极投资研发的设备厂商,即使在业绩下滑的2017年和2018年,研发投资也超过了100亿韩元,今年二季度Hanmi实现了创纪录的业绩,销售额为1232亿韩元(9280 万美元),营业利润为439亿韩元(3300万美元),与去年同期相比,销售额和营业利润分别增长了13.1%和20.5%。

官方消息显示,HANMI目标是到2024年通过微型SAW设备增加超过2000亿韩元(1.506亿美元)的销售额,从而实现年销售额6000亿韩元(4.519亿美元)。今年9月,Hanmi推出了一台12英寸晶圆切割机,有意抢夺日本厂商的市场;12月又推出了半导体电磁屏蔽工艺必备设备第三代新产品“EMI Shield Vision Detach 2.0 Dragon”。

同材料一样,韩国半导体设备国产化也主要集中在存储领域,晶圆制造设备市场份额仅为个位数,韩国设备厂商已经意识到了晶圆制造对半导体设备发展的重要性,PSK CEO Lee Kyung-il曾表示:“制造设备的研发是一项使增长率翻倍的商业战略。”

为此,Wonik IPS积极研发与EUV设备兼容的半导体设备,例如硬掩膜沉积设备和原子层沉积(ALD);AP System改进了存储半导体快速热处理设备(RTP),以用于代工系统半导体;Jusung Engineering 将改进其ALD 设备和CVD设备,以用于晶圆厂;PSK则制定了中长期路线图,开发可应用于包括代工厂在内的所有半导体领域的蚀刻设备。

假以时日,韩国半导体设备又会给我们带来怎样的惊喜?

晶圆代工,排名生变

上述说到,韩国方面已经意识到想要发展半导体设备产业就必须瞄准晶圆制造行业,虽然远不及中国台湾的市场份额,但韩国凭借着三星和SK海力士等,在晶圆代工领域也已经取得了全球第二的成绩。

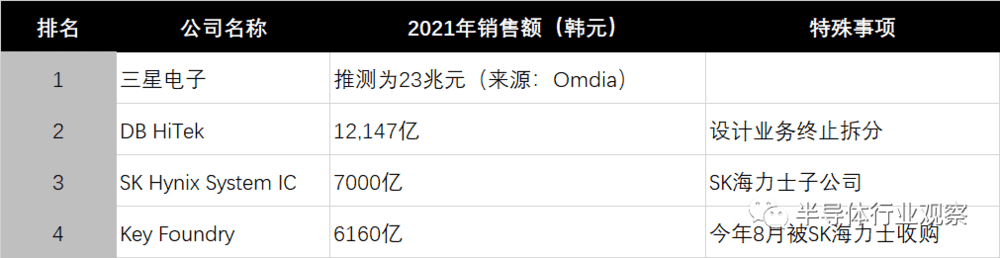

目前,韩国代表性晶圆代工厂主要有四家,分别是三星电子、SK Hynix System IC、Key Foundry、DB Hitech。

其中三星电子不必多言,以一己之力扛下来韩国晶圆代工的大半个江山,2017年才独立出来的三星代工在2021年就占据了16.3%的市场份额,要知道韩国全国代工份额也才18%。虽然这个数据与台积电相比差距较大(台积电2021市场份额达到59.5%),但是三星却是被视为目前唯一一家能够与台积电在5nm以下的先进制程上一较高下的代工厂。

今年6月,三星电子更是领先台积电,成为全球第一家正式量产3nm的半导体厂商。在先进工艺方面,三星电子计划明年推出第二代3nm,2025年量产2nm,2027年推出1.4nm,到2030年基于EUV技术赶上台积电。

在产能方面,三星也是积极扩产,目前正在与美国泰勒市工厂一起建设平泽4号线(P4),以增加其在代工市场的主导地位,目标是到 2027 年产能比今年增加两倍以上。为此,三星电子奉行“外壳优先”战略,先在晶圆厂的生产设施内建造无尘室,然后在有市场需求时进行灵活操作。

虽然今年半导体行业大环境不理想,但是三星电子代工产业第三季度依旧实现了高增长,代工部门(包括系统LSI部门)的销售额为7.79万亿韩元,同比增长31.8%,三星电子强调,代工厂将在第四季度继续提高业绩。

此前,韩国第二大晶圆代工厂应该是DB Hitech,但随着SK海力士收购了Key Foundry,同时拥有Key Foundry和SK Hynix System IC的SK海力士就占据了第二名的宝座。Key Foundry是一家专注于模拟芯片制造的代工厂,于今年8月被SK海力士收购,月产能为82000片,2021年销售额为6160亿韩元,主要制造显示驱动芯片(DDI)和图像传感器,数据显示,此次收购完成后,SK海力士的晶圆代工产量将翻一番,达到每月20万片晶圆的水平。

SK Hynix System IC虽然是SK海力士旗下的代工厂,但目前已经迁至中国无锡,专注于中国而非韩国的芯片设计需求,2021年销售额达到7000亿韩元,SK海力士之所以收购Key Foundry,一部分原因也是为了弥补在其韩国代工领域的缺失。

DB HiTek作为韩国第一家代工厂,与三星电子并列为世界十大晶圆代工公司之一,主营业务为8英寸晶圆代工,在成立初期也是经历了很多挫折,到了2014年才开始首次录得年度营业利润盈余。当前,中国仍是DB HiTek最大业务来源,DB HiTek公开数据显示,今年第二季度在中国产生的营收为1982.83亿韩元。其45.5%的收入来自中国。

此外,基于当前第三代半导体的火热,DB HiTek也开始加快进攻速度,据韩媒报道称,DB HiTek明年开始加入第三代半导体的8英寸市场,启动8英寸制程开发与设备投资。据悉,DB HiTek今年已着手开发8英寸GaN制程,目标最快 2024 年开发完成,目前SiC 6英寸产能也正在测试、生产中,明年将开始研发8英寸,目标2025年开始出货车用1200 V碳化硅 MOSFET。

DB HiTek预计最快明年在上虞闲置场地开发8英寸碳化硅功率组件开发与设备投资,而尚武厂则专注于成熟制程CMOS感测、混合讯号IC等。值得一提的是,介于碳化硅衬底的制造难度,诸如汉磊等中国台湾第三代半导体代工厂目前进度也停留在4英寸和6英寸,汉磊也在持续扩大6英寸SiC的产能,DB HiTek能否在2025年实现弯道超车,也是令人很期待的一件事。

虽然SK海力士收购Key Foundry让韩国的晶圆代工厂排名有了一定的变化,但是从整体上看,韩国代工厂在三星电子和SK海力士两大巨头的支持下,或许会有不一样的新发展。

逻辑芯片,看重AI

代工产业的发展自然离不开逻辑芯片,相较于存储芯片,逻辑芯片的市场是其三倍,此前韩国进出口银行公布的“系统半导体产业现状与前景”,预计到2025年逻辑市场规模将达到3389亿美元,但韩国在这个领域的份额却少的令人可怜。三星电子和SK海力士能占据全球70%的存储芯片市场,但在占全球半导体市场70%的逻辑芯片领域却不足1~2%。

而韩国政府定下的目标却是在未来五年实现340万亿韩元的企业投资,到2030年将系统半导体市场份额提高到10%,成为“半导体超级大国”并为此将分别以4500亿韩元和5000亿韩元的初步可行性研究项目推进下一代半导体三大领域中的功率半导体和汽车半导体。

从逻辑芯片的细分领域来看,韩国发力最大的是AI芯片,到 2029 年AI芯片将获得1.25万亿韩元的支持。Gartner数据显示,到2030年,AI芯片在逻辑芯片市场的份额将超过30%。韩国认为过去在PC时代出现了英特尔,移动时代出现了ARM,但在AI时代还没有绝对的王者出现,韩国可以利用存储领域的优势制造差异化的AI芯片。

负责首尔国立大学系统半导体产业振兴中心指导委员会的前科学和信息通信技术部长崔基荣就曾强调,要做好逻辑芯片,就必须做好AI芯片。目前,韩国在AI芯片领域中的强项是NPU,SK海力士研究员Kim Dong-gyun认为,NPU是存储和工艺的融合点,会成为一个新的机会。

从产业链来看,韩国在逻辑芯片领域中更关注于晶圆代工,并已取得一些成绩,但在芯片设计产业却十分薄弱。数据显示,2005年至2010年间,韩国芯片设计产业也曾迎来飞速增长,企业年均增长率高达41%,但由于未能应对功能手机向智能手机的过渡、显示屏需求停滞等环境变化,竞争力减弱,企业数量也从2009年约200家急剧减少到70家。

目前,韩国芯片设计企业主要存在四大问题:人力供需问题、资金问题、需求市场对接问题、晶圆代工生产中断,进而导致15家主要的设计企业中,只有3家在5年内没有出现营业利润亏损。

为此韩国也是积极采取措施,比如产业通商资源部决定,今年开始在30所学校开展面向非专业学生的半导体双专业/辅修课程“半导体大脑轨道”;明年指定新的半导体专业研究生院,大力支持教授人事费、设备材料、研究开发等。韩国半导体产业决定在今年年底前成立“半导体学院”,从明年开始,针对大学生、求职者、经验丰富的员工等各个对象提供定制化教育……

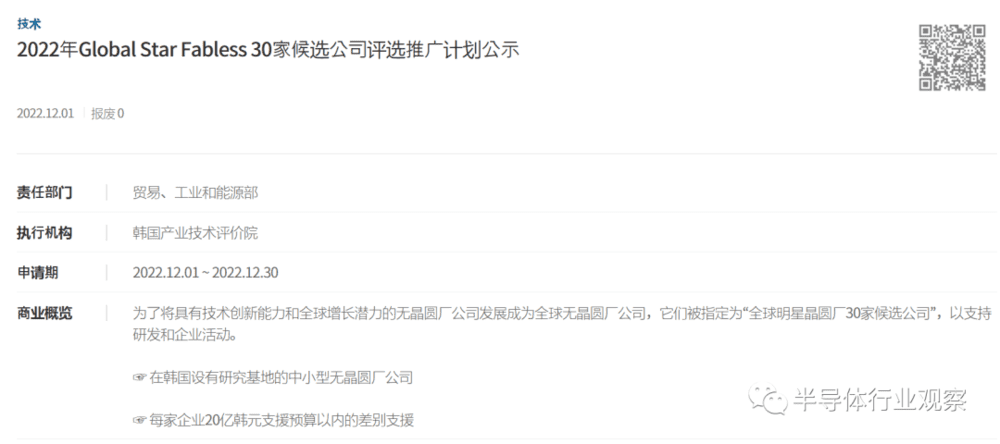

此外,韩国每年还会选出30家具有全球潜力的有前途的芯片设计公司作为“Star Fabless”, 在技术开发、原型制作和海外销售渠道等相关预算方面提供密集支持, 每家公司可以提供20亿韩元支持预算以内的差别支持。

种种措施之下,假以时日,韩国芯片设计产业或许会重现十几年的辉煌,而韩国的逻辑芯片产业在芯片设计和晶圆代工相互扶持的发展下或许也将达到新高度。

CIS,走向亿级像素时代

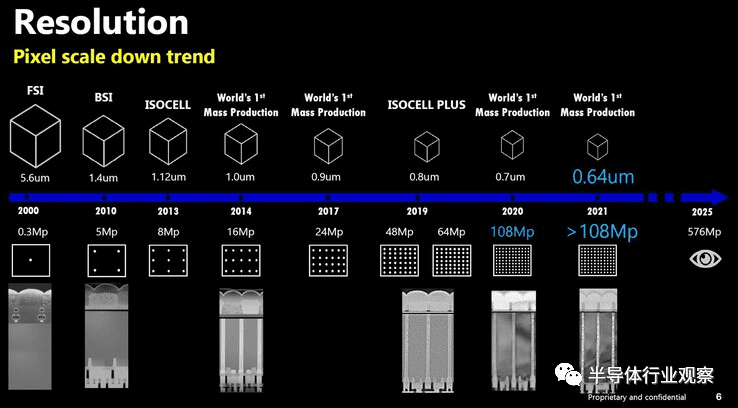

在CMOS图像传感器领域,日本索尼处于当之无愧的领先地位,但近些年,韩国三星发展的势头却越烧越旺,尤其当进入亿级像素时代,三星的布局更加风风火火,在当前主流手机最高像素还在6400万像素的时候,三星就已经走向了2亿像素。

三星在去年就已经推出了一款2亿像素传感器,今年10月,三星电子宣布2亿像素系列传感器再增添一员ISOCELL HPX,延续三星最小的0.56μm像素,能为智能手机相机用户继续提供超高分辨率的影像世界,即便放大到原图片尺寸的四倍,也能够保持1250万像素(12.5MP)的清晰度。与上一代0.64μm像素相比,ISOCELL HPX的像素尺寸缩小12%,可减少20%的相机模组面积。

不过作为最早将数码相机的传感器和镜头移植到手机中的厂商之一,三星对于像素的追求并没有止于2亿像素。早在2020年,三星LSI执行副总裁YonginPark就在官网刊登的最新文章中介绍,三星准备研制6亿像素传感器产品,直接突破人眼极限(约5亿像素)。

而在去年9月,网络上又流传出了一张三星机密幻灯片,据了解,该幻灯片是三星高级副总裁兼汽车传感器负责人 Haechang Lee 在去年SEMI组织的系统峰会上展示的576 MP传感器计划,描绘了三星从2000年到2021年的传感器分辨率进展,从幻灯片也可以看出,三星预计在2025年实现人眼跳动的5亿像素传感器。

不止三星,另一家韩国企业SK海力士也在今年推出了用于智能手机的1.08亿像素图像传感器Hi-A811,虽然SK海力士在CIS领域得份额较小,但是又消息传出,SK海力士正在开发一种使用神经网络技术的新型CIS,计划将人工智能加速器嵌入 CIS。从某种意义上说,与上述韩国试图发力AI相呼应。

不过龙头企业索尼却迟迟未推出1亿像素的手机图像传感器,并且近些年的市场份额也不复当年辉煌,索尼的市场份额在 2010 年之前都是超过60%,但在三星电子、豪威科技等厂商追赶下,份额逐年缩减,2015年跌破60%,2019年首次跌破50%,到了2021年市场份额已缩微至43%。

反观三星的市场份额却从2010年之后就稳步提升,2013年公布的ISOCELL技术更是成为了CIS领域的里程碑式事件,据介绍应用了“ISOCELL”的图像传感器与传统的背照式传感器相比,“受光面积”增加了30%,在设计集成化方面,ISOCELL还能够进一步缩小相机模块,让手机和平板电脑变得更加轻薄。

到了2015年,三星直接超越豪威科技上升至行业第二, 2019年为了抢夺索尼的市场,三星开始扩大图像传感器产能,将部分RAM产线转换成CMOS图像传感器产线,图像传感器产能从每天4万5千片提升至12万片以上。Strategy Analytics数据显示,2022年三星市场份额已达30%。

一方面,三星发力CIS是为了减轻对存储产品的依赖,另一方面,随着新产品的研发,三星试图继续扩大市场份额,因此今年三星开始再次扩大生产规模,决定将京畿道华城的第 11 条生产线从现有的 DRAM 工艺转换为图像传感器,同时还扩大委外代工,将图像传感器的生产委托给联电。据悉,联电正在中国台湾建设新的代工厂,从2023年起量产三星电子的部分图像传感器。

而为了加强在CIS领域的竞争力,三星在技术方面也积极采用更先进的制程,比如三星推出了用于图像传感器的17nm“FinFET”工艺,可以通过结合ADC和ISP的“单芯片”实现生产效率最大化,重点就是为了降低成本。

此外,三星也开始多领域进攻,除了手机外,还向安防、汽车等多个领域发力,今年7月就推出首款量产级车用图像传感器可以提供120dB 高动态范围(HDR)和LED 闪烁抑制(LFM),适用于汽车环视系统(SVM)或高分辨率后视摄像头(RVC)。

全力冲刺的三星加上开始发力的SK海力士,韩国CIS给日本带来的压力也越来越大了。

存储,从追随者到领跑者

说完了那韩国些走向国产化的半导体领域,最后聊聊韩国已经制霸的存储芯片,那更是一部当之无愧的“逆袭史”,从零技术基础起步到全球制霸,颇具传奇色彩。

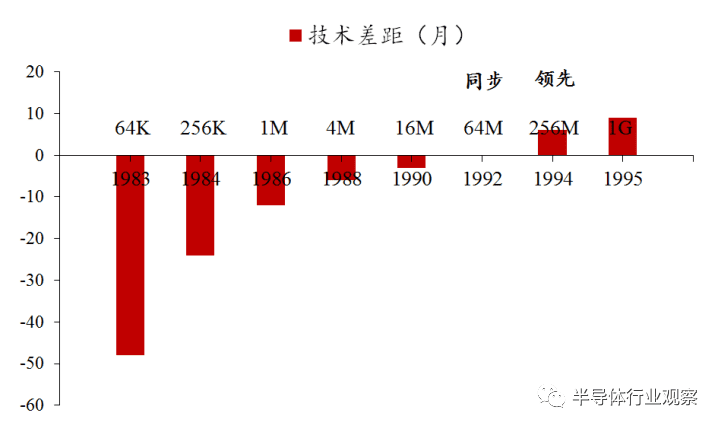

众所周知,半导体行业没有永远的老大,存储领域也是如此,曾经由美国主导了十年,而后日本接棒又坐了十年头把交椅,90年代后韩国凭借着DRAM的飞速发展,再加上美国对日本的压制,纵身一跃,摘下世界第一的桂冠,并持续到了今天。俗话说,夺第一不易,保第一更难。韩国能够保住存储第一大国的地位二十多年,背后的付出是难以想象的。

一是巨资开路。由于韩国半导体产业意识觉醒的较晚,早期完全零基础的韩国完全就是靠砸钱去买技术许可、广招人才、搞研发,而之所以选中存储,是因为当时的三星通过详细的计划分析发现三星全部半导体产品中大约50%应该是DRAM,此后便集中火力主攻DRAM领域。

企业前方搞技术,政府后方用钱支援。20世纪80年代末,为了完成4M的DRAM 芯片设计,韩国实施了“官民一体”的DRAM共同开发产业政策,项目持续三年,研发费用达1.1亿美元,韩国政府承担了57%;同期还实施了“半导体工业振兴计划”,韩国政府共投入了3.46亿美元的贷款,并激发了20亿美元的私人投资。

到了90年代,为了开发256M DRAM芯片,韩国政府又出面成立研究小组,官私共同投资2.2亿美元。就是在这样的大力度支持下,韩国存储技术十年间完成了从追随者到领跑者的完美跳跃。

二是“逆周期投资”维稳。存储是一个典型性的周期行业,当前就处于一个明显的下行周期,在SK海力士、美光、南亚科等存储厂商选择缩减资本支出的时候,三星依旧毫不动摇,选择持续进行投资,三星曾在20世纪80年代、90年代、21世纪初贡献过3次著名的“反周期定律”,随之迎来的是三星开始盈利、DRAM营收大幅增长、稳坐DRAM行业霸主之位的成果,每一次的“逆周期投资”都让三星的存储业务更上一层楼,不知道这一次的“逆周期投资”未来又会给三星带来多少的盈利份额。

三是吸纳海外人才。韩国对于人才的重视程度,我们在逻辑芯片那部分也可以看出,为了解决人才问题,韩国采取了众多措施。

而早在64K DRAM研发攻关期,三星就曾从美国聘请了5名有半导体设计经验的韩裔美国科学家以及其他500名美国工程师,同时韩国政府还制定了系统的人才策略,设立半导体工程教育人才培养项目、半导体工程教育和支援中心设立项目等进行人才的培养,1999年在韩国教育部耗费3.6万亿韩元发起的“BK21”(BrainKorea21)计划影响下,韩国大学掀起半导体专业热潮,这些后来都成为了韩国DRAM技术突破的中坚力量。

资金、策略、人才“三驾马车”齐发力,韩国也因此凭借着雄厚的存储技术积累成为了如今的存储强国。

写在最后

从韩国半导体发展史来看,虽然当前半导体产业依旧是全球化的,没有一个国家或者地区可以实现完全的自给自足,但是想要将半导体产业发展起来,产业链上下游的协同发展也是不可缺少的,虽说不需要全面发展,但可以挑选合适的细分赛道逐个击破,比如韩国从DRAM起家,在逻辑芯片中又选择了AI芯片……当一个细分领域做大做强后,围绕着这个领域的配套产业也会自然而然地发展起来。当然,在发展过程中,资金、人才都是不可缺失的重要部分。

本文来自微信公众号:半导体行业观察 (ID:icbank),作者:龚佳佳