而就在几天前,12月5日,西方国家对俄罗斯原油实施价格上限正式生效,意图将俄罗斯原油价格上限设定在60美元/桶。

在全球石油资本开支不足的背景下,前有10月初OPEC+宣布减产200万桶/日,后有西方对俄罗斯原油限价,我们不禁要问了:这将对原油市场形成何种影响?中国在全球能源紧张之际访问沙特,又将带来怎样的全球能源格局变化?

石油美元转石油人民币

1974年建立起来的石油美元制度确定了全球分工与美元回流机制——中东提供能源,日韩欧提供制造业,美国为主的消费国输出美元,中东日韩欧再拿美元买美债,同时寻求美国军事庇护。在石油美元机制下,美国凭借军事实力实现美元霸权。在过去近半个世纪,美国持续贸易逆差,同时出口美元,形成国际收支平衡。

美国依靠美元出口,收割全世界的游戏已经引发很多不满。

美元霸权背后主要是美国军事及科技力量。能源输出国与制造业加工国愿意通过原材料与来料加工换取美元,主要寄希望于美国军事保护与技术输出,然而这种希望正在逐渐发生变化。2021年4月拜登宣布从阿富汗撤军,这代表着一个时代的结束。人们普遍质疑,美国是否有能力维持过去的中东秩序,而沙特出口石油换取的美元也面临无法换回美国军事武器的尴尬局面。尴尬的不仅是中东,还包括俄罗斯、中国等原材料提供国与制造加工国。

既然无法换回美国军事保护与技术输出,原材料输出国与制造业国家重新考虑美元储备货币地位。截至2022年9月中国、沙特、俄罗斯持有美国国债的规模已经持续下行到9336亿美元、1210亿美元与20亿美元。

中国沙特及俄罗斯持有美国国债

凭借稳定廉价的能源成本与出色的制造能力,中国正在逐渐取代欧日韩,成为全球重要制造业出口国。2020年以来中国汽车出口速度骤升。在2022年1-10月,中国出口汽车245万辆,仅次于日本的308万辆,全球排名第二。与此同时,中国在电力专用设备、化学化工材料等制造业领域竞争力快速上升,另一方面,俄乌冲突让欧洲及日韩制造成本上升,中国正逐渐取代日韩欧制造业市场份额。

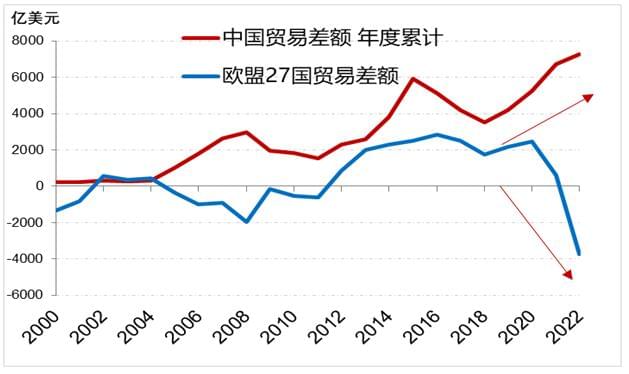

中国及欧洲贸易差额走势

当中国制造业升级后,从中国进口及对人民币的需求将日益提升,这成为人民币国际化与石油人民币的基础,也是习主席访问沙特将带来的变化。

中国出口沙特阿拉伯金额

西方将俄罗斯逼向角落,也将为此付出代价

毫无疑问,战争会带来双边损失,但欧洲对其损失的估计可能并不足够。

在沙特为首的中东不能提供足够能源供应的背景下,欧洲寄希望于美国提供稳定能源并不可靠。12月5日欧洲正式对60美元/桶以上的俄罗斯原油不再提供保险,这可能会造成100-140万桶/日的俄罗斯原油产量损失。即便不考虑俄罗斯反制裁(限制向欧出口能源),光靠美国产量并不能帮助欧洲摆脱能源困境。直至12月美国原油产量仅1220万桶/日,炼油厂开工率已经达到95.5%——接近5年同期高位,在资本开支保守及炼厂开工率接近满负荷情况下,美国能够提供给欧洲原油及成品油有限。

另外一方面,天然气基础设施瓶颈也让欧洲天然气紧张难短期缓解。欧洲计划在2023年减少1100亿方左右的俄罗斯天然气供应——实际上,目前俄罗斯供给欧洲天然气仅占2021年同期水平不到20%,照此下去,2023年年中欧洲可能又将面临天然气紧张补库需求。

远在大西洋彼岸的美国即便有天然气储量,也没有足够的LNG船与码头来装卸液化天然气——最新的LNG船订单已经排期到了2028年。欧洲寄希望于美国提供500亿方/年天然气供应,并不是一项短期容易实现的任务。

西方并不考虑与俄罗斯妥协,持续支持乌克兰战争,双方都将产生巨大消耗,而将一个能源大国逼向角落,带来的是更不稳定的能源供应与经济前景。

俄罗斯只能在夹缝中求生存,为自身能源寻找新出口,这将增加俄罗斯与中国、印度及中东的合作。能源可以转一圈弯之后再重回欧美,但这一过程预期将提升中印制造能力,同时将打破美元回流机制。昂贵的能源成本可能让欧洲制造不再有竞争力,而美国正受困于高通胀与劳动力紧缺,也很难重获制造业竞争优势。

紧平衡下,2023H2原油价格重新上行的风险

俄乌冲突前,俄罗斯原油产量约1110万桶/日,其中约500万桶/日出口(350万桶/日出口到欧洲,另外150万桶/日左右通过中哈、ESPO管道流向中国及俄罗斯远东港口),剩下500-600万桶/日原油供俄罗斯炼油厂出产成品油。

俄乌冲突后,截至2022年11月俄罗斯原油产量1090万桶/日,其中海运出口约308万桶/日。12月5日西方制裁生效后,根据大宗商品分析公司Kpler数据,12月6日(周二)俄罗斯原油海运出口减少约50万桶/日,比11月海运出口平均水平下降了16%。

西方国家对俄油“限价令”生效后,G7、欧盟和澳大利亚已同意禁止保险公司等航运服务提供商帮助出口俄罗斯石油,除非以强制低价或低于限价上限出售俄罗斯石油。这种“限价令”最大的影响将是增加摩擦成本。也就是说,俄罗斯不一定会接受限价,而船方如果要运俄油,将寻找新的保险服务,这将导致俄油向市场流动受阻,从Kpler跟踪的出口数据来看,俄油海运出口下降的情况已经发生。

俄油产量预期下降更深层次的原因在于,制裁将使俄罗斯缺乏西方资金与技术支持,进而造成产量下滑。俄乌冲突发生后,西方重要能源企业包括埃森克美孚、壳牌、BP、道达尔、挪威国家石油等公司纷纷宣布撤出在俄资产,这将使俄罗斯石油开采的资本和技术受限,影响产量。按照不同机构预测,2023年上半年俄罗斯原油产量将下降到830-930万桶/日区间,相当于较当前产量下降100-200万桶/日。

而美国与OPEC并不能给出新的产量。10月OPEC依然宣布考虑需求下行影响,12月开始产量配额下调200万桶/日(实际产量下降约80-100万桶/日),调整后的产量配额持续到2023年底。美国受高利率以及拜登的新能源政策影响,原油增产迟迟低于预期——截至12月2日当周,美国钻机数784部,原油产量1220万桶/日。

美国原油增产缓慢,低于预期

中国的疫情防控政策正在放开,美国经济预期是浅衰退的“软着陆”——美国居民与企业并不面对巨大的债务风险,另外包括印度等国家也将提供需求增量。油价上行的另一个风险是,OECD国家尤其是美国战略石油库存被逐渐消耗,能够调节油价的空间有限,一旦需求复苏,产量跟不上,战略库存将不再能够提供缓冲,这可能加剧油价上行恐慌,这种情形在2023年下半年可能发生。

能源结构变迁下的制造东移

紧平衡下的油价上行风险,将牵动一系列复杂的政治变化与产业变迁。

第一,能源安全问题将成为各国关切。俄乌冲突加剧了东西方之间政治博弈,逆全球化下的能源安全成为各国政府考虑重点,这样货币将重新挂钩商品,资源为王。在全球化背景下,商品自由流通,信用货币扩张不再依赖于资源(1973年美国宣布美元与黄金脱钩)。然而当前的逆全球化背景,让各国央行重新考虑增加黄金储备,资源成为各国政府争夺对象。

第二,各国将加快向新能源切换。传统能源的没落将是趋势,这也是美国原油天然气资本开支谨慎的重要原因。沙特预期到2030年原油需求的50%将依赖石油化工,燃料需求将逐年下降,新能源车与电池储能是这一趋势的关键。尽管新能源依然有各种问题(不稳定与能量密度低等),但毫无疑问,低排放与低成本优势让这一产业正在获得趋势性发展。

第三,中国制造将具备优势。乌克兰做了一个不那么明智的决定,没有成为西方与俄罗斯之间沟通的桥梁,而将自己变成西方与俄罗斯冲突的缓冲带,基辛格与布热津斯基都曾警告过这一风险。

西方的企业家是理性的,在俄乌冲突下,欧洲能源价格高企,他们将搬离欧洲,寻找更安全的生产地,而中国提供了巨大的消费空间与廉价的基础设施。中国在改革开放30年发展起来的全球门类最全的产业链为制造业提供了绝佳环境,这是世界任何一个国家不具备的。同时,中国也在打造全球最大消费市场(其他国家的出口市场),就像过去中国离不开欧美(中国最大出口地区)一样,未来世界其他生产国也将离不开中国(德国前十大企业30%以上收入依赖中国)。

以上将是俄乌冲突、中国访问沙特背景下,我们能够预期到的全球能源市场及经济环境的变化,用“百年未有之大变局”来总结这种变化并不为过。