上周,美国半导体行业协会(SIA)发布32页半导体行业报告,重点解析了半导体行业面临的重大挑战与投资方向。

报告称,2022年是具有历史意义的一年,今年全球半导体出货量有望超过历史上任何一年,这有助于缓解持续的芯片短缺问题。同时,美国半导体公司将年收入的约1/5用于研发——2021年达到创纪录的502亿美元。

但行业仍面临重大挑战,例如全球半导体销售增长在今年下半年大幅放缓,并预计到明年下半年才会反弹。此外,中国是全球最大的半导体市场,中美紧张局势继续对全球供应链产生影响。

01 .

今年全球资本支出超1660亿美元

晶圆厂产预计增长30%

虽然芯片短缺和大流行的影响在2022年开始缓解,但半导体需求的增加预计未来十年将持续。全球半导体行业正计划在未来几年通过创纪录的制造和研发投资来满足这一预期的市场增长。

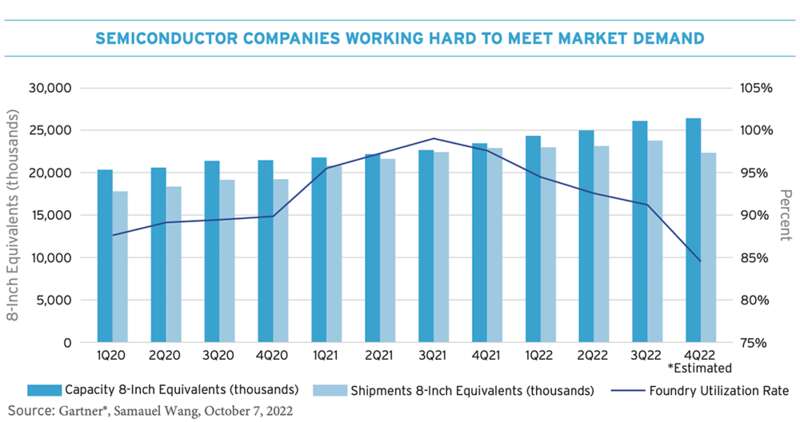

从2020年到2022年底,全球晶圆厂产能预计将增长30%,并预计在2023年增长更高。全球半导体行业在2022年继续大举投资资本支出,支出超过1660亿美元以满足对芯片的长期需求。

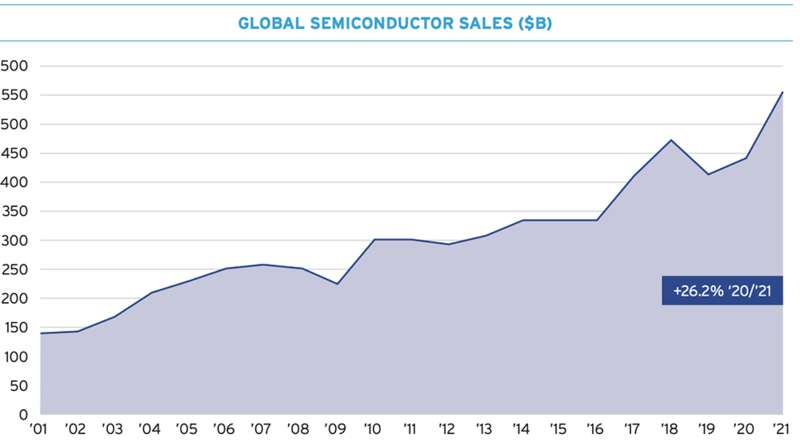

由于疫情导致的需求增加,2021年市场全年强劲增长。继2020年4404亿美元的相对强劲销售额之后,2021年,全球半导体销售额创纪录地增长26.2%至5559亿美元,晶圆厂利用率远远高于80%的正常“充分利用率”,年出货量也达到创纪录的1.15万亿。预计全球半导体行业销售额将在2022年显著增加到6180-6330亿美元。

虽然晶圆厂通常无法在较长一段时间内保持80%以上的利用率,但为了满足不断增长的需求,半导体行业进入2022年仍将保持高于“充分利用率”的高水平生产。因此,预计半导体行业的产量将达到或超过去年的创纪录水平。

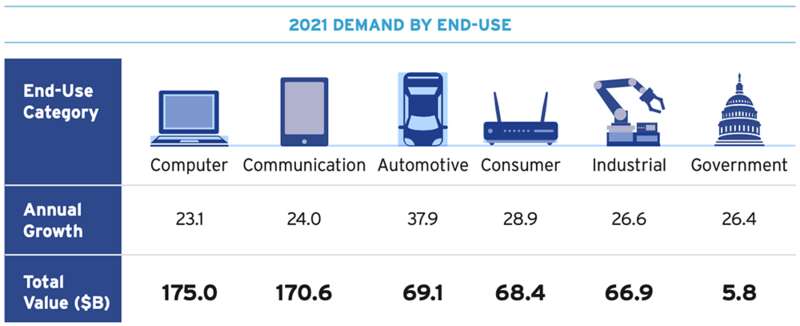

终端用途驱动因素反映了新冠疫情对需求冲击的变化。2021年,业界不知疲倦地工作以满足对半导体日益增长的需求,包括电脑、汽车等几乎所有类别的半导体最终用途销售都显著增长。

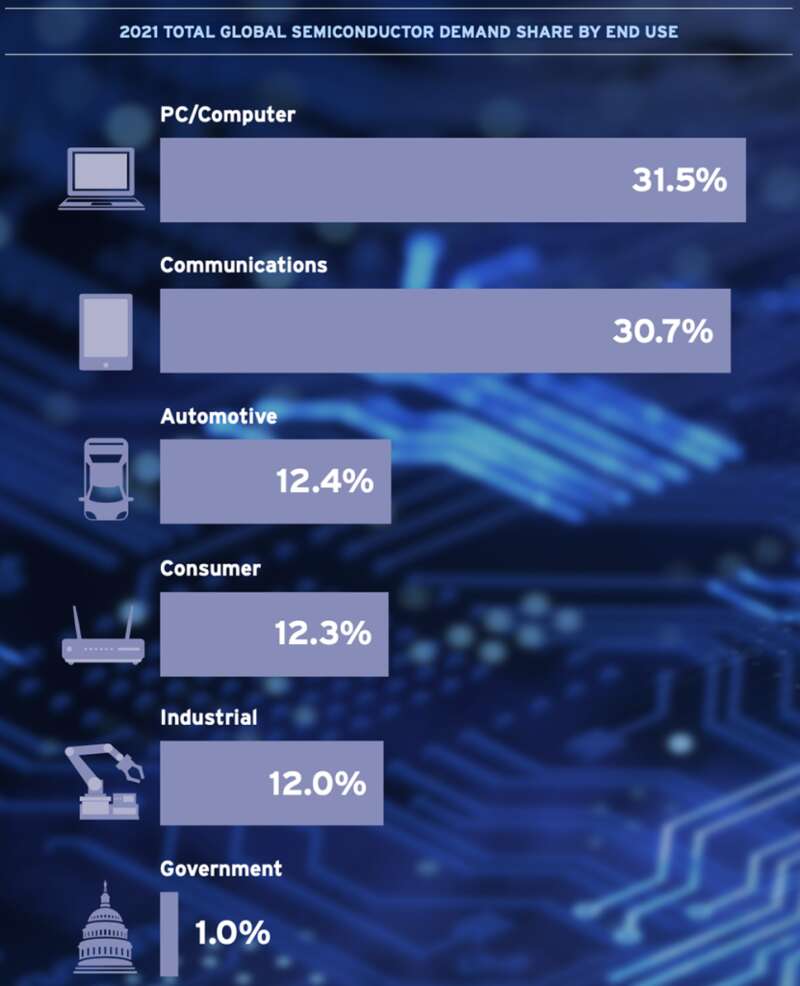

2021年,按最终用途分,全球半导体需求份额如下图所示,电脑、通信类所占份额最高,分别均超过了30%,汽车成为半导体的第三大终端使用市场,占比达到约12.4%。

02 .

美国半导体竞争力:

全球半数芯片设计工程师都在美国

2021年,美国半导体出口总额为620亿美元,在美国出口中仅次于飞机、成品油、原油,排第四位。这一持续高水平的原因是,目前销售给客户的半导体有80%以上是在美国市场以外销售的。

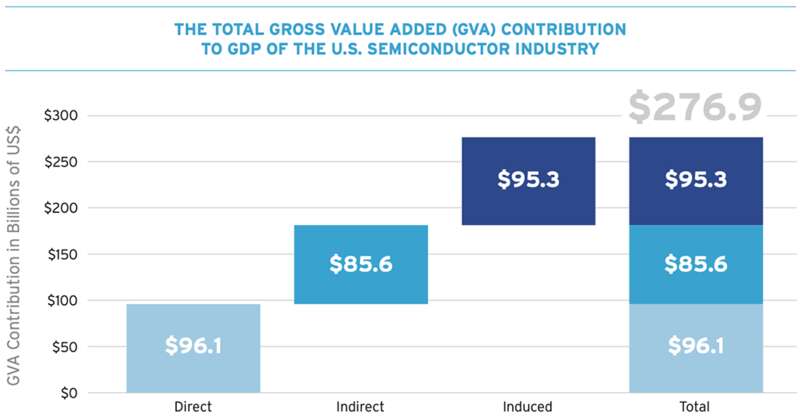

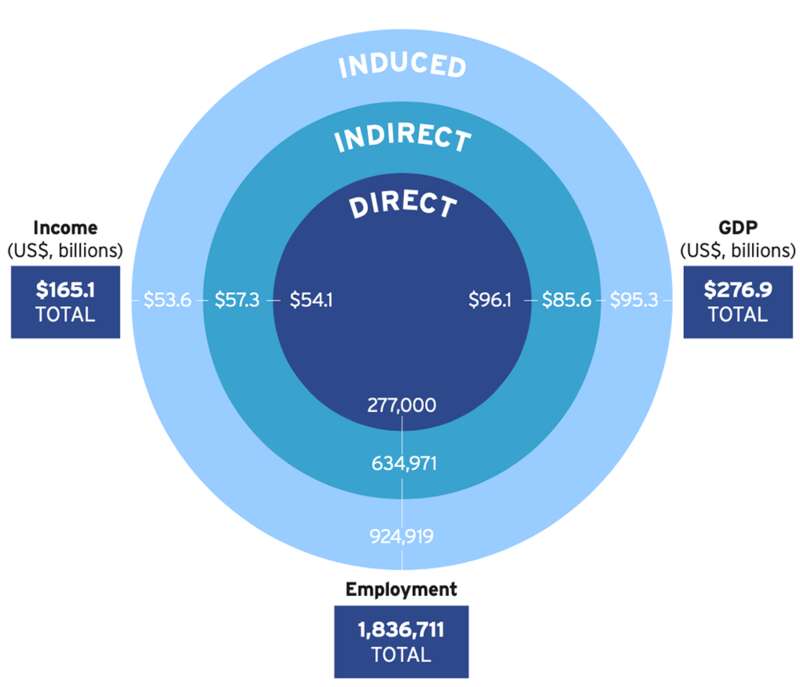

2021年,美国半导体产业对GDP的总影响为2769亿美元。就对收入的影响而言,该行业在2021年为美国创造了1651亿美元的收入。

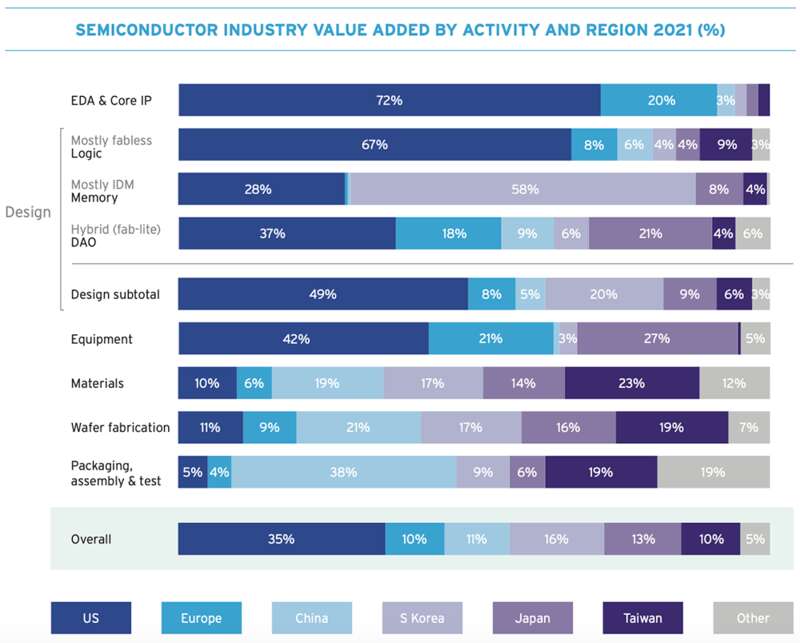

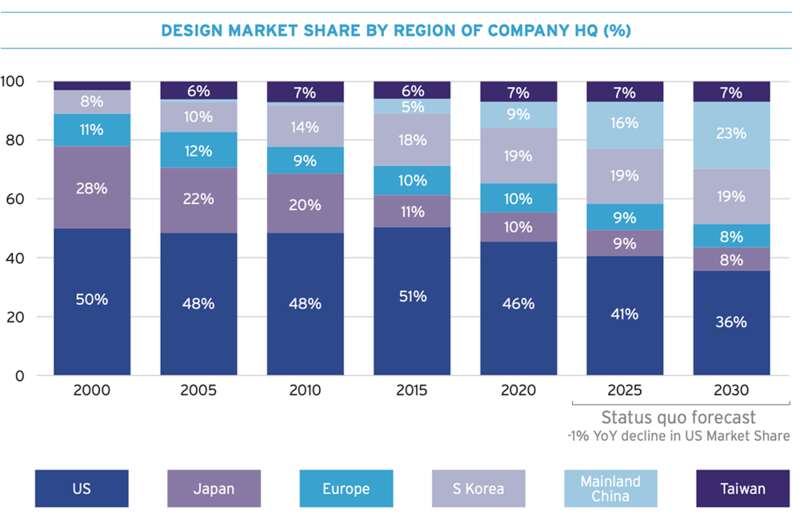

自20世纪90年代以来,美国半导体产业一直是全球芯片销售的领头羊,每年占据全球市场近50%的份额,在研发、设计、制造工艺技术、EDA及IP、半导体设备等方面都保持着领先地位。

设计方面,美国在逻辑半导体、半导体分立器件、模拟半导体、光子芯片等细分领域处于领先地位,但在存储半导体领域落后于韩国。

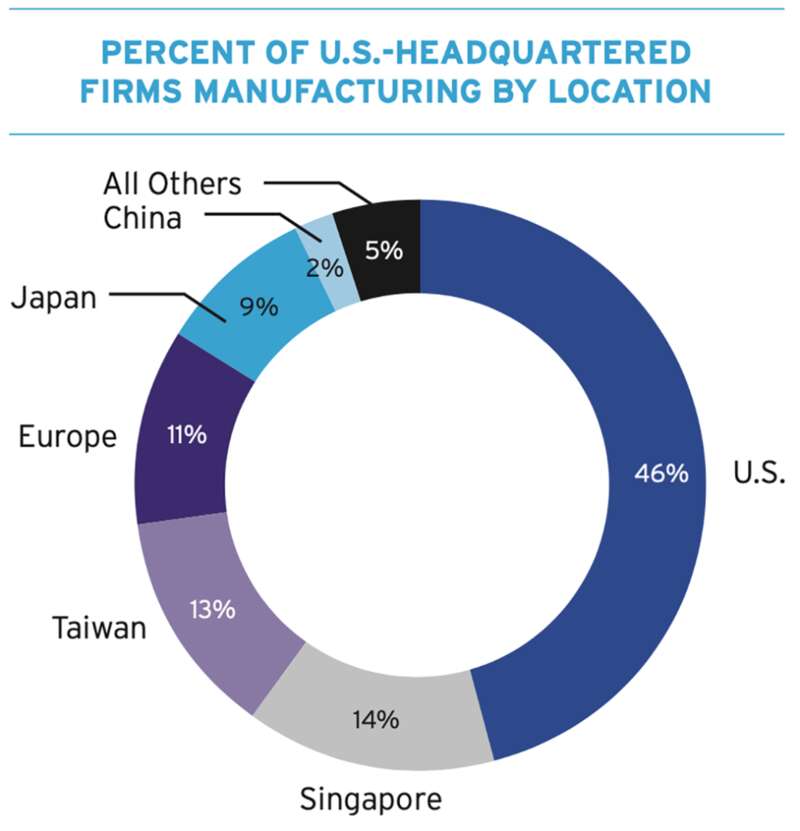

制造方面,全球75%的7nm先进芯片制造能力,包括晶圆制造、组装、封测,主要集中在亚洲。2021年,总部位于美国的公司大约46%的前端半导体晶圆产能位于美国,这一比例从2013年的57%持续下降。过去十年,海外芯片制造业产出的平均增速是美国的5倍。

从研发来看,美国半导体行业的研发占销售额的比例是美国所有行业中最高的之一,仅次于制药和生物技术产业。美国公司在研发投入占销售额的比例也超过了其他任何国家的半导体产业。

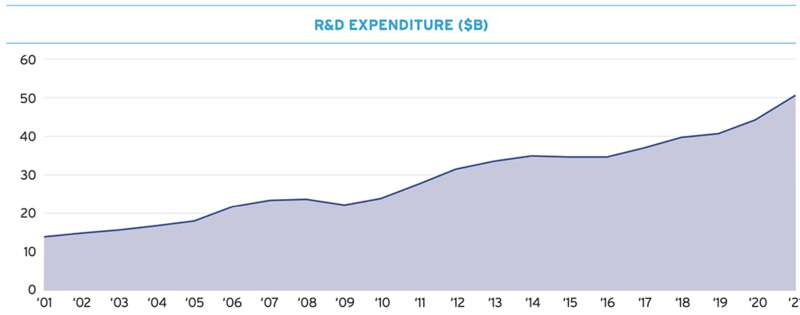

从2000年到2020年,美国半导体行业的研发支出以大约7.2%的复合年增长率增长。2021年,美国半导体行业的研发投资总额为502亿美元。

销售领先地位使美国行业能在研发方面投入更多资金,这有助于确保美国销售领先地位的持续:只要美国半导体行业保持全球市场份额的领先地位,它就将继续从这种创新的良性循环中受益。

2021年,美国半导体产业总共提供了184万个就业岗位。在美国49个州,当前有近27.7万人从事半导体行业的设计、制造、测试和研发工作。

美国半导体公司在全球芯片设计行业处于领先地位,在全球芯片设计劳动力中所占份额最大:2021年全球约有18.7万名半导体设计工程师,其中9.4万名为总部位于美国的半导体公司工作。

该报告认为,美国研发税收抵免的支持落后于全球竞争对手,如果不采取行动确保美国在设计和研发方面的竞争力,美国在全球半导体销售收入中的市场份额预计将从2021年的46%下降到2030年的36%,而同期中国大陆的市场份额预计将从9%飙升至 23% 。

因此该报告建议美国国会在3个方面采取行动:

1、对先进芯片设计提供25%的投资税收抵免。

2、高技能移民改革,确保顶尖科学和工程人才的进入。

3、将研发支出恢复完全可抵减。

03 .

美国半导体创新政策:

加大激励措施,留住国际人才

为了确保美国在全球半导体行业继续保持领导地位,该报告建议美国推进如下提高竞争力和创新能力的进程。

1、投资美国半导体领先地位:高效、及时、透明地执行《芯片和科学法案》中的政策和计划,包括加大投资、采取税收抵免等激励措施。

2、加强美国技术劳动力:实施国家战略以改善教育体系,增加STEM领域毕业的美国人数量支持追求微电子事业的人;改良美国的高技能移民制度,招募和留住国际优秀人才;确保对加强各类半导体劳动力的资金支持。

3、促进自由贸易和保护知识产权:允许自由贸易协定并使之现代化,以消除市场壁垒,保护知识产权,促进公平竞争。《信息技术协定》是世界贸易组织最成功的自由贸易协定之一。

4、与志同道合的经济体紧密合作:与志同道合的盟友协调政策和法规,以加强国家安全,促进增长、创新和供应链弹性。

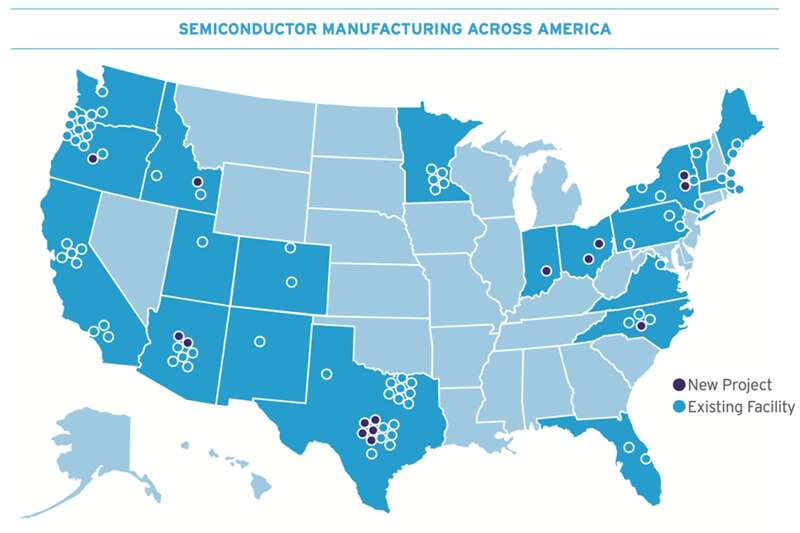

自2020年6月美国《芯片法案》被公布后,半导体企业宣布了46个项目,包括新建晶圆厂、扩大现有场地、增加用于供应制造材料及设备的基础设施等。在美国的公司投资合计超过1800亿美元,预计创造20万个就业岗位。

这些项目包括在美国的12个州新建15个晶圆厂和扩建9个晶圆厂,以及在半导体材料、化学品、气体、原晶圆等方面的大量投资。随着法案全面实施,未来几年预计还有更多项目出现。

04 .

全球八个地区的芯片激励政策汇总

欧盟:2022年2月,欧盟委员会开始正式考虑“欧盟芯片法案”,其中包括高达430亿美元的针对欧洲半导体行业的支持,涉及支持欧洲先进制造业的“首创”技术的激励措施、对前沿研发的投资。

欧盟:2022年2月,欧盟委员会开始正式考虑“欧盟芯片法案”,其中包括高达430亿美元的针对欧洲半导体行业的支持,涉及支持欧洲先进制造业的“首创”技术的激励措施、对前沿研发的投资。

韩国:2021年5月,韩国公布了“韩国半导体带”战略,旨在到2030年建成世界上最大的半导体供应链。该计划为半导体研发提供投资税收抵免,以吸引更多私营部门投资。

日本:2021年11月,日本批准68亿美元的国内半导体投资资金,作为其到2030年实现国内芯片收入翻番目标的一部分。2022年11月,日本提议追加80亿美元资金,用于与美国建立包括先进半导体生产线和半导体材料在内的联合研究中心。

中国台湾:2022年10月,中国台湾省将考虑为半导体产业提供额外的税收优惠。新的激励措施可能包括吸引海外半导体人才以及半导体材料和设备供应商的建议。

东南亚:泰国于2021年11月批准了对半导体投资的税收优惠政策。越南最近宣布了针对半导体的激励措施,比如对芯片公司免征收企业所得税。

印度:2021年12月,印度政府推出了100亿美元的半导体激励计划,以吸引在芯片制造、组装测试、封装和芯片设计等领域的投资。

墨西哥:2022年9月,墨西哥联邦政府开始起草新的激励方案,以吸引半导体投资,特别是集中在组装、测试和封装方面。墨西哥的几个州也开始在地方层面制定类似的激励措施。

加拿大:2022年,加拿大宣布希望为芯片设计、制造和相关关键材料的新投资提供激励措施。此外,加拿大的目标是通过大学和设计或制造公司之间的教育合作关系来增加其人才开发。

与此同时,包括美国在内的所有政府都必须确保他们的努力改善而不是损害全球半导体生态系统的健康。这意味着确保它们的政策和激励措施符合世界贸易组织(WTO)和世界半导体理事会(WSC)规定的国际贸易义务和承诺。这样做将确保政府的激励措施不会造成人为的竞争或导致严重的市场混乱。

05 .

结语:全球半导体供应链走向重新平衡

作为向现代电子产品提供动力的算力基石,今天的半导体已经非常先进,一块硅基芯片上能容纳超过1000亿个晶体管,对现代信息社会的持续发展正产生越来越多积极的影响。

总体而言,2022年对半导体行业来说是至为关键的一年,通过未来几年有效的政企合作,半导体行业将得以继续发展、创新。新一波全球半导体政策激励措施也将牵动整个半导体行业供应链和劳动力分布的重新平衡。