本文来自微信公众号:分析师谢漠烟(ID:InternetInvestment),作者:分析师谢漠烟,原文标题:《【浙商互联网】哔哩深度:Story Mode打开变现空间,静待广告需求恢复》,头图来自:视觉中国

Story Mode丰富内容生态,推动B站商业化及盈利能力提升。Story Mode能吸引多元创作者丰富B站内容生态,促进增量用户增长、满足存量用户碎片化场景需求,提升打开频率、DAU(受益于DAU/MAU比例的提升)和使用时长。Story Mode易于加载广告,提升广告变现效率,打开B站广告库存空间。叠加高eCPM、高毛利率的特点,助力B站商业化及盈利能力的提升。我们测算2024年Story Mode将为B站带来20亿元广告收入,预计B站在2024年实现盈亏平衡具备较大可行性。

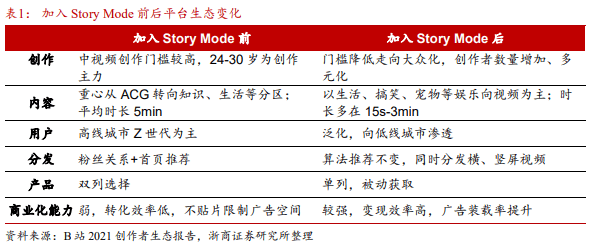

1. 平台生态:多元化、多品类趋势下,Story Mode贡献增量

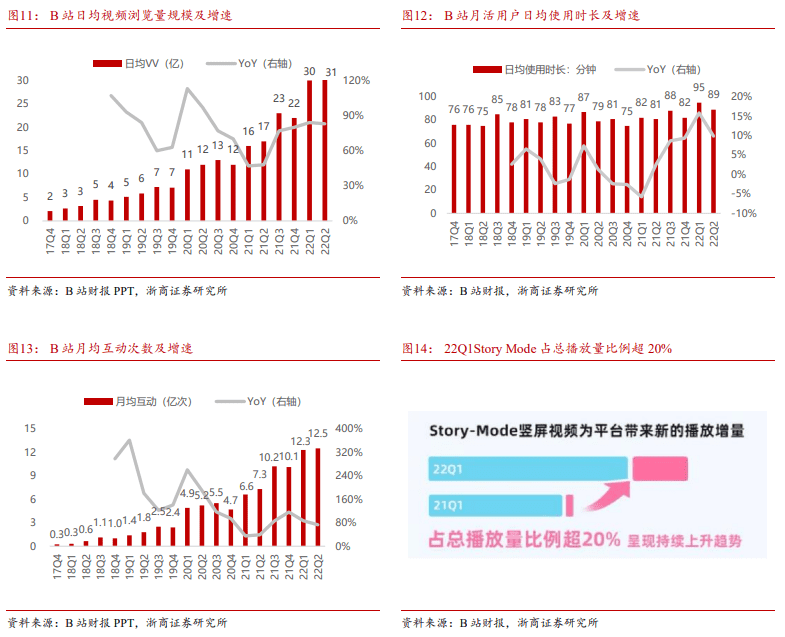

Story Mode(故事模式)顺应平台创作多元化、多品类趋势,有望为平台贡献增量。Story Mode是内嵌于B站的单列信息流产品,对比双列模式带来分发效率和内容曝光度的提升。作为B站PUGV生态的自然延伸,Story Mode内容分发以竖屏短视频为主,但总体上不限制时长和形式。Story Mode不改变“创作者-优质内容-用户互动”形成的内容平台良性循环,据B站业绩会,2022Q1Story Mode占总播放量比例超20%;2022Q2B站日均VV(Video View,视频观看量)整体同比增长83%,其中Story Mode VV增速超过400%。

1.1 创作者:StoryMode促进多元化趋势,拓宽创作者上升路径

内容平台的生命力在于持续涌现的创作者以及其创作热情。Story Mode能为平台注入活力:

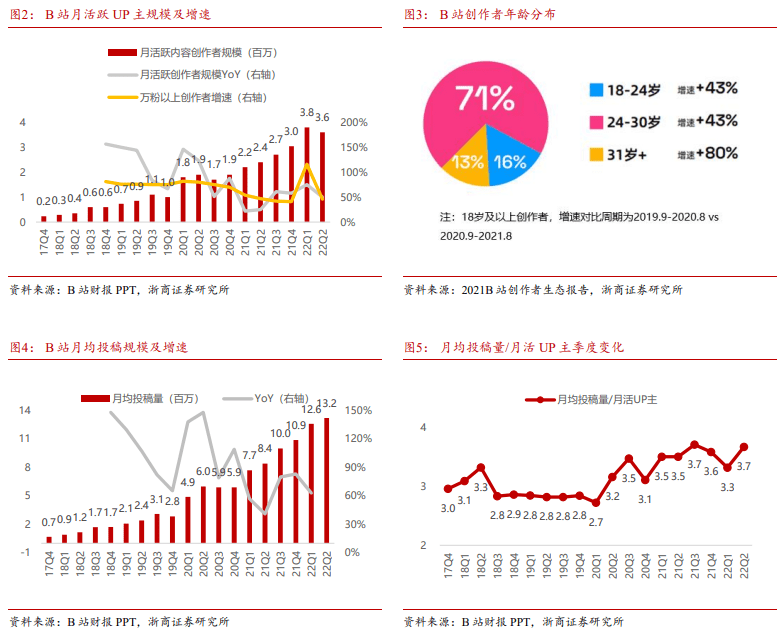

(1)创作门槛降低,有利于创作者增长及扩圈:据B站22Q2财报,2022年Q12月活跃内容创作者规模达360万(YoY+50%),其中万粉以上创作者同比增长46%;创作者年龄分布上,据2021年B站创作者生态报告,24-30岁UP主为创作主力,31岁及以上UP主同比增速达80%。

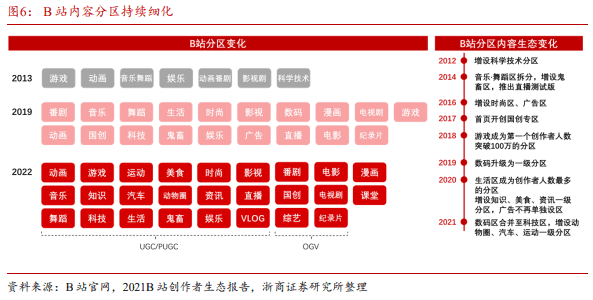

(2)单列具有高曝光度和分发效率优势,激励创作者持续投稿创作实现涨粉晋升:据B站2022Q2财报和业绩会,月均投稿量1320万(YoY+56%),为历史新高;新增百万粉UP主中60%受益于StoryMode。预计Story Mode将继续拓展创作者画像,提升平台内容创作活跃度。

(3)提升中小创作者收入,促进平台生态更稳定:根据我们对B站各类UP主观察测算(具体测算过程可见附录1),头部UP主以商单为主要收入来源,而中小UP主以创作激励(与播放互动数据挂钩)为主要收入来源。Story模式带动浏览量提升对中小UP主边际收入贡献更大,有利于促进平台生态稳定性。

1.2 内容:构建多品类、多场景内容生态,横竖屏各自发挥优势

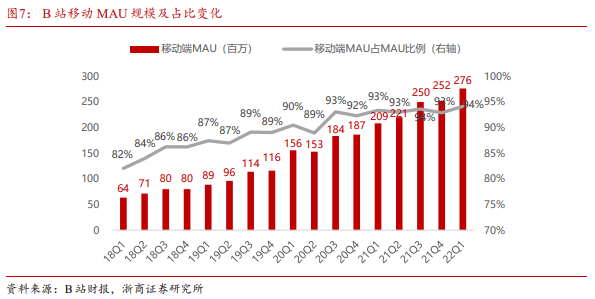

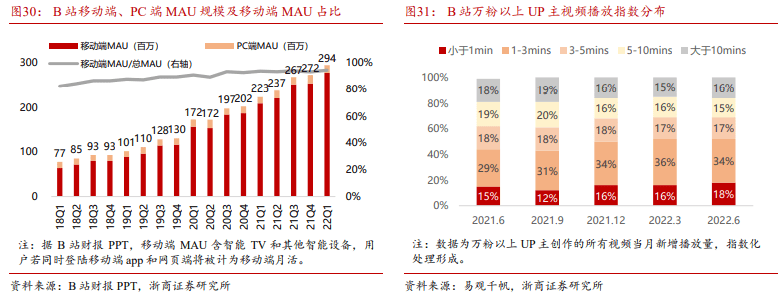

Story Mode+PUGV+OGV丰富内容类型层次,手机+PC+OTT端覆盖用户多场景消费需求。内容品类上,顺应社区增长和用户兴趣圈层拓展,B站分区持续细化,用户需求匹配度高。据B站13周年主题演讲,分区由ACG内容扩展至如今19个一级分区、100+个二级分区;据2021B站创作者生态报告,B站已形成200万个文化标签、7000个核心文化圈层。使用场景上,随着移动端(财报定义为手机、智能电视等app端)在月活用户中比例提升,据B站财报,2022Q1移动端MAU占总MAU比例已达到94%,Story Mode能够填充用户碎片化使用场景,满足扩大圈层用户视频消费需求。

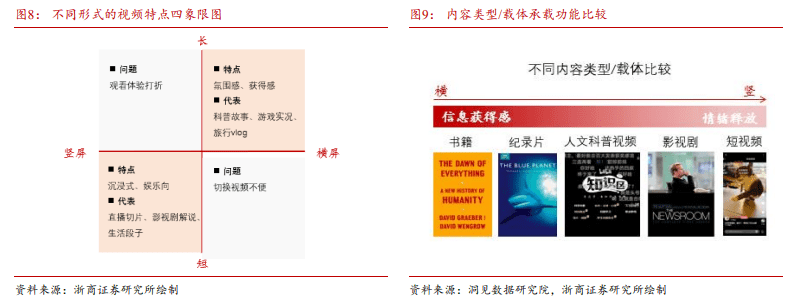

横、竖屏视频适配场景和视频种类不同,竖屏优势在多场景、沉浸感。横屏符合人眼观看习惯(左右扫视),可承载信息量大;内容上多致力于阐述观点、展示完整故事,对观众的专注力、知识水平有一定要求,以知识区、科技区等分区为代表。竖屏顺应手机使用习惯,适用碎片化场景;视角聚焦在人物表现,互动感强,内容逻辑简单、重点突出,观众能快速产生情感共鸣。Story Mode对应碎片化场景和部分用户对“短平快”内容需求,将在生活、舞蹈、新增的动物圈和运动等分区发挥优势。

1.3 用户:竖屏内容吸引用户,当前Story Mode为纯增量贡献

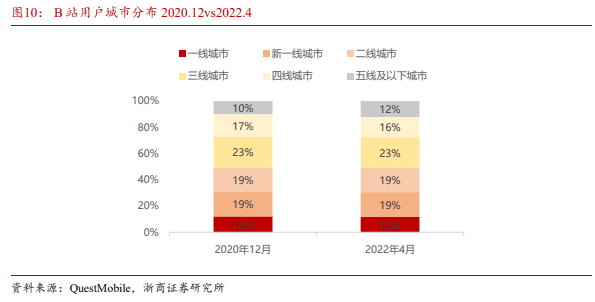

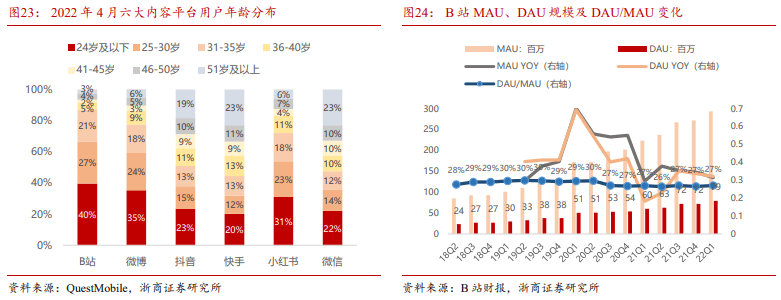

Story Mode短视频内容较娱乐化、“单列上下滑”能使用户更为沉浸使用,更适合碎片使用场景,有利于用户规模(低线泛化)、粘性(打开频率、DAU/MAU、时长)的进一步提升。据QuestMobile数据显示,B站活跃用户进一步向低线城市渗透,2022年4月B站一线、新一线、二线用户之和占比达到49.5%,五线及以下城市用户占比12%(2020年12月为10%)。根据B站财报,21Q4-22Q2,B站DAU/MAU比例从26.6%回升至27.0%,时长从82提升至89分钟(22Q1达95分钟)。QuestMobile数据亦显示,人均单日打开次数从2021年平均14次提升至2022年7月的16.2次。

播放量和社区互动活跃度创新高。据B站2022Q2财报,Q2用户日均视频浏览量(Video View,VV)31亿,日均使用时长为89分钟,月均互动量123亿次。据2022Q1电话会信息,若剔除Story Mode,PUGV播放量同比增速仍与过去相当(50%左右)。当前Story Mode为纯增量贡献,为平台打开新增长空间。

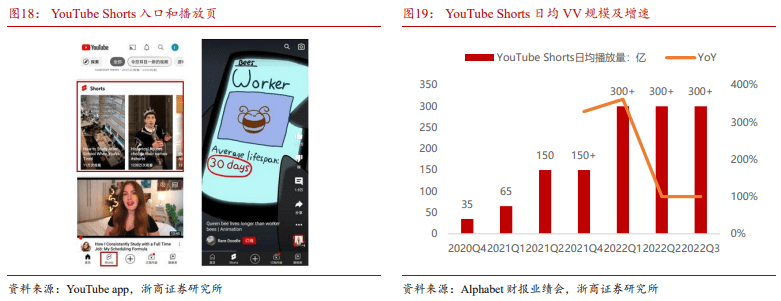

1.4 行业比较:快手改版较为成功,Story曝光度仍有提升空间

当前Story Mode入口设置较为保守,未来仍有提升空间。引入“单列上下滑短视频”已成为内容行业趋势。整体看,改版有激进、中性、保守三类代表。快手改版最为激进,不仅设置底部第二Tab的固定入口,而且默认打开APP即进入“单列上下滑”模式,整体看快手改版较为成功,主要体现在用户粘性和变现能力大幅提升。小红书、YouTube较为中性,仅设置了底部第二Tab的固定入口。相比而言,B站较为保守,Story Mode的固定入口不明显,且只有点击部分视频才可能进入Story Mode,我们认为Story Mode的入口仍有提升空间。

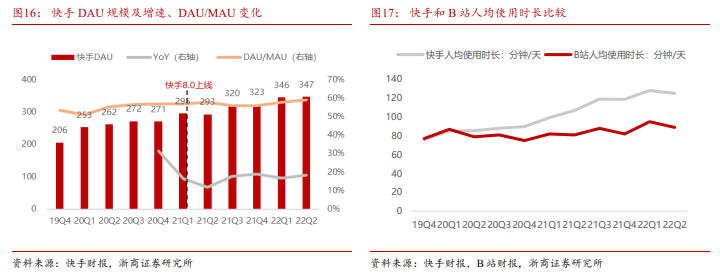

快手“单列精选页”改版成功,促进用户粘性持续提升。快手于2020年9月初上线8.0版本,增加底部导航和单列精选页,通过加强入口和功能设计引导流量分配、增强公域属性,改版带动用户粘性、人均使用时长增强。DAU/MAU由55%(2020Q2,改版前)同比升至58%(2021Q2,改版后),用户粘性显著提高。人均使用时长从85.4分钟(2020Q2)同比增长25%至106.9分钟(2021Q2)。对比B站,2020Q1快手与B站人均使用时长差距较小,分别为85.2/87分钟;2020Q3起,两者迅速拉开差距。

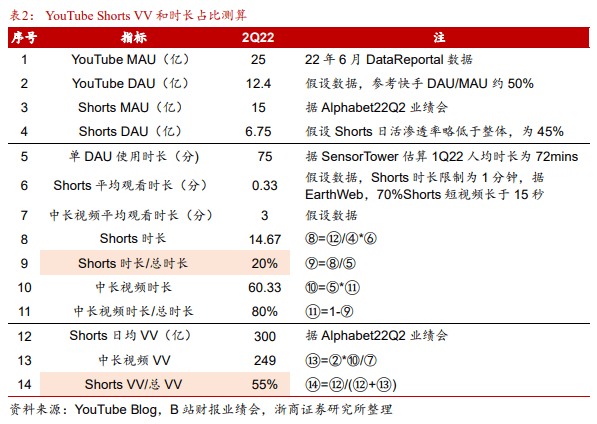

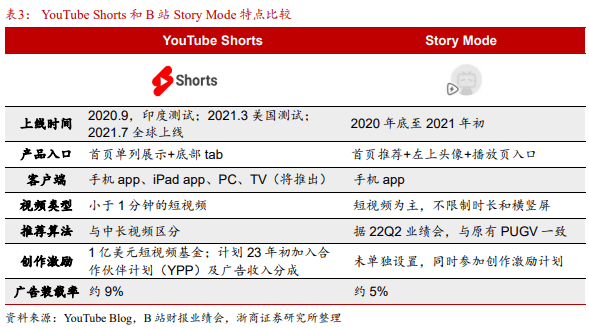

YouTube旗下Shorts流量快速提升,但近期增速放缓。YouTube于2020年9月首先在印度推出对标TikTok的短视频功能“Shorts”,随后将其推行至全球。得益于YouTube庞大用户基础,据Alphabet业绩会,2022Q2Shorts月活用户已超过15亿,据DataReportal,2022年6月YouTube MAU为24.76亿,以此计算Shorts的月活渗透率已超60%。Shorts历经快速成长期积累流量,根据Alphabet(谷歌母公司)业绩会数据,日均浏览量由2020Q4的35亿提升至2022Q1的300+亿,我们测算目前Shorts播放量占YouTube总体的比例已达约55%。

但值得注意的是,Shorts的VV规模近三个季度(2022Q1-2022Q3)增速放缓,均维持在300亿以上水平。

2. 商业化:StoryMode带来高效率、高毛利广告,测算至24年可增收20亿

Story Mode带来高效率、高毛利广告,有望改善B站财务表现。当前B站面临广告变现效率和毛利双低难题,主因双列中长视频难以“加广告”及UP主商单广告毛利率低。Story Mode能贡献高效高毛利的效果广告,有助于解决B站商业化难题、提升财务表现。在B站MAU达4亿、Story Mode用户渗透率达45%-75%的假设下,我们测算Story Mode收入空间为24-56亿增量收入。测算Story Mode2022年至2024年可增收4-20亿,为广告业务收入贡献7%-19%。

2.1 Story Mode:高效、高毛利效果广告,改善B站广告变现效率及毛利率

Story Mode是高效、高毛利广告。Story 模式下广告触达路径更短效率更高(单列呈现-点击 vs 双列呈现-选择-点击)、可装载广告空间大(无限下滑),是非常成熟的高效广告变现方式。此外,Story 模式下的广告较少与内容创作者进行广告分成(会提供创作者激励),因此亦为高毛利广告。Story Mode广告能有效的改善B站广告变现效率及毛利率。

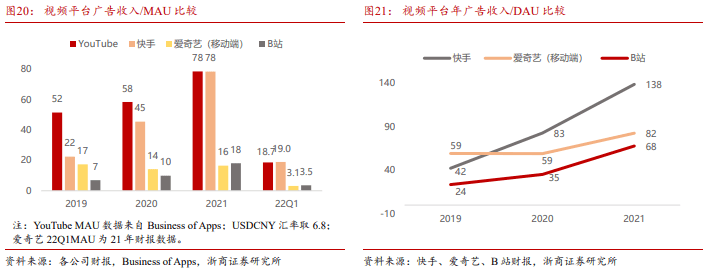

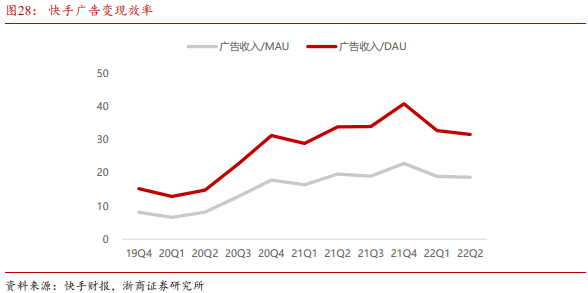

B站相比其他视频平台广告变现效率较低。2022Q1年快手、YouTube、B站、爱奇艺单MAU广告收入分别为19.0、18.7、3.5、3.1元,总体看短视频变现效率最高,长视频变现效率最低,而同为中长视频的B站和YouTube变现效率差距巨大,YouTube变现效率直逼短视频,而B站广告变现效率仅略高于爱奇艺。这主要是因为YouTube通过贴片广告变现,广告收入与视频播放量呈正比,而B站处于中国这一激烈的竞争市场,添加贴片广告影响用户体验,因此只能通过开屏广告、双列信息流等低效的广告变现方式。

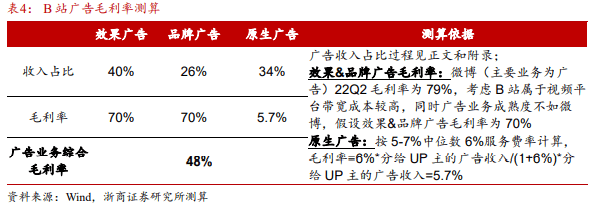

B站相比其他平台广告毛利率较低。我们测算目前B站广告业务毛利率约为48%(为包含带宽成本的总体毛利率,非边际毛利率),明显低于一般互联网平台约80%的广告毛利率,这主要是因为约占B站35%广告收入的原生广告(即UP主商单)在实务上只收取5%的服务费(签约MCN机构的UP主收5%,个人UP主收7%服务费,均向广告主单向收费),而在会计上则按总额法计入(既投商单又投其他广告的按总额法计算,为主要情形),从财务看这部分广告毛利率只有5.7%。

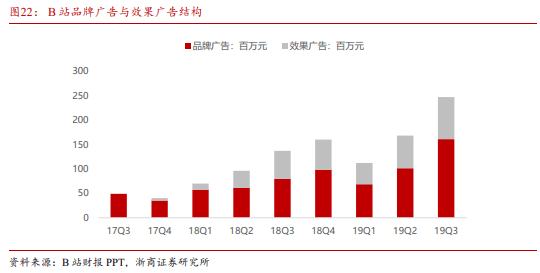

B站广告分为品牌、原生、效果广告,我们测算结构约为2.6:3.4:4。在2019Q4之前,B站按季度披露广告结构,广告主要分为品牌广告和效果广告,2020年7月B站推出花火系统,旨在撮合广告主和UP主商单匹配,随后以UP主商单广告为代表的原生广告快速发展。我们将B站品牌广告进一步分为:以开屏和活动赞助为代表的品牌广告、以UP主商单为代表的原生广告,即目前B站广告结构为效果、品牌、原生广告。我们测算,2021年品牌、原生、效果广告,我们测算结构约为2.6:3.4:4。

(1)效果广告:包括首页双列信息流广告、视频播放框下横幅广告以及最新的Story Mode单列信息流广告。根据2019Q4之前B站按季度披露的广告结构,彼时B站品牌广告与效果广告占比分别约为60%、40%,我们判断目前效果广告占比变化不大(近两个季度品牌广告受宏观环境影响更明显,效果广告占比或有提升)。

(2)品牌广告:主要包括开屏、顶部banner、OGV/活动赞助广告。这部分品牌广告实际与长视频的品牌广告类似(长视频也主要为开屏、综艺赞助广告等),因此我们用爱奇艺广告收入与会员收入比例估算B站这部分品牌广告收入规模。2021年爱奇艺订阅会员收入是广告收入的2.36倍,按此比例,B站品牌广告2021年约为11.9亿,占总体广告收入的26%。

(3)原生广告:主要指通过花火系统向UP主投递的广告,比如植入软广、UP主定制视频内容广告、UP动态转发广告等。在会计处理上,若广告主仅购买原生广告,则B站按广告收入的5%净额向广告主收取服务费(签约MCN机构的UP主收5%,个人UP主收7%服务费,均向广告主单向收费)。若广告主既购买原生广告,也购买其他类型的广告,则B站按总额法计入广告收入,将支付给UP主的广告费计入收入分成成本,目前总额法计入的原生广告占主要部分。我们测算目前B站原生广告占广告收入比例约为34%(具体测算过程见附录2)。

2.2 Story Mode商业化测算:4亿用户稳态下,测算贡献收入空间25-56亿元,24年可增收20亿

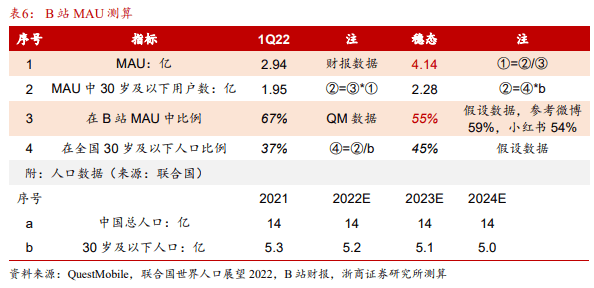

(1)测算稳态下月活用户可达4亿:据QuestMobile,当前B站月活用户中30岁及以下比例为67%,低线城市用户和中高年龄群体将成为主要扩圈对象。假设B站持续在全国拓展年轻用户,30岁及以下月活用户占全国同年龄段人口比例由当前的37%上升至45%,而月活用户中30岁及以下的比例由67%下降至55%(参考微博59%、小红书54%),测算得稳态下B站MAU可达4.14亿。

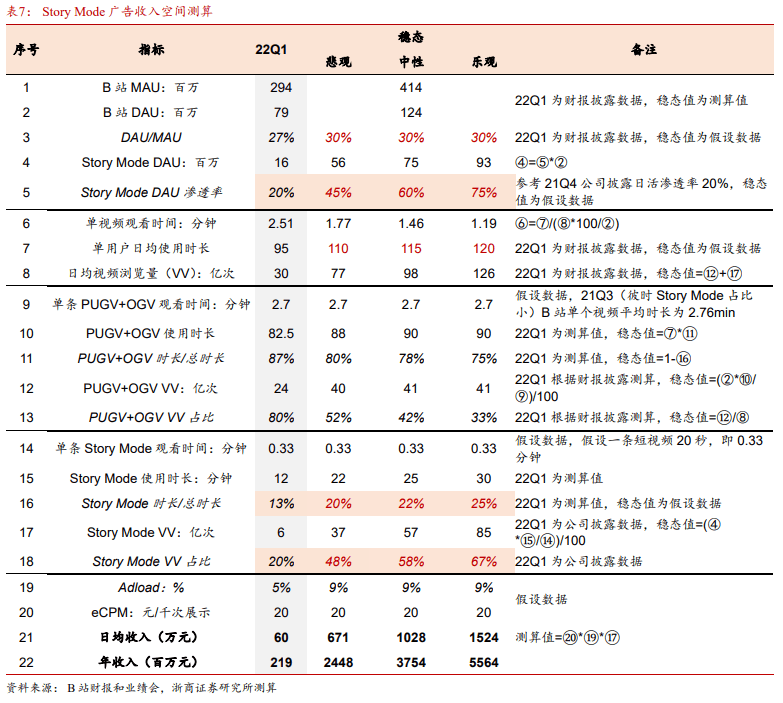

(2)测算Story Mode广告收入空间达24-56亿,至2024年有望增收20亿:以22Q1公司披露数据为基准,我们将B站用户日均使用时长和日均视频浏览量(Video View,VV)拆分为StoryMode、PUGV+OGV两部分。

测算关键假设包括:Story Mode DAU渗透率达到45%-75%;Story Mode时长占比达到20%-25%;单条StoryMode观看时间为0.33分钟。其他假设包括广告加载率为9%(实际比率取决于广告主需求)和eCPM为20元/千次。由VV测算公式(日均VV=DAU*单用户日均使用时长/单个视频观看时长)和信息流广告收入公式(日均收入=日均VV*Adload*eCPM),测算得Story Mode年广告收入空间在24.48亿-55.64亿元。

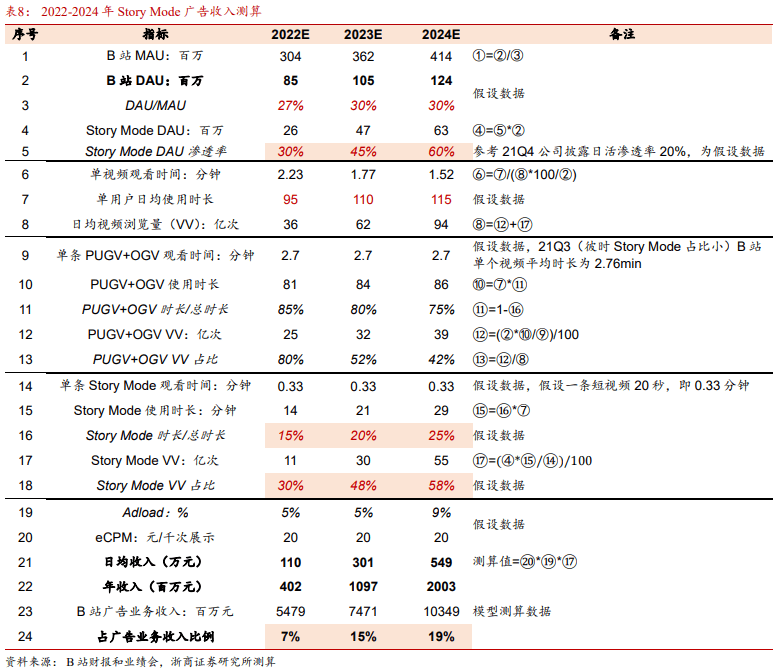

至2024年,若Story Mode DAU渗透率和时长占比分别达到60%和25%,测算得Story Mode年广告收入达20.03亿元,在广告业务收入中占比19%。

2.3 跨业务:Story信息流助力直播、电商曝光,提升商业化效率

在单列视频流中添加直播、直播电商等内容已成为行业惯用做法,我们观察到B站已在Story Mode的信息流中开始加载直播、电商等内容,这有助于直播、电商等内容的曝光,亦有助于整体商业化变现。

(1)直播:B站直播业务发展迅速,根据B站业绩会信息,2022Q1、2022Q2直播付费用户数分别增长60%、近70%,远超行业平均水平。

(2)电商:10月14日正式在直播分区上线了购物专区,专区内直播间全量放开了购物“小黄车”功能。目前B站短视频和直播电商里的电商链接以跳转到第三方电商平台为主。

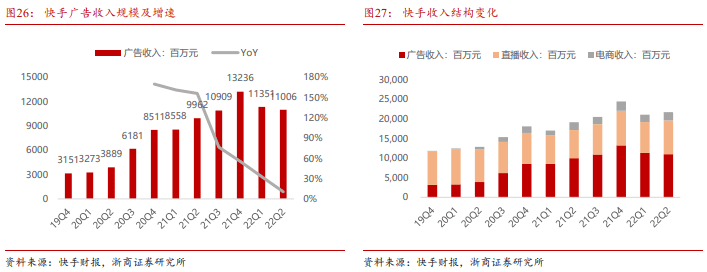

2.4 行业比较:快手改版后广告收入高速增长,变现效率显著提升

快手改版后广告收入高速增长,广告变现效率不断提升。2020年8月快手改版后,广告收入快速增长,2020Q4广告收入85.1亿,同比增长170%,广告业务首次超过直播成为快手第一大收入来源,占总营收比例47%,至2022Q2广告占营收比例进一步提升至51%。与此同时,快手广告变现效率不断提升,单DAU广告创收从2020Q3的22.7元提升至2022Q2的31.7元,同期单MAU广告创收从12.9元提升至18.8元。

3. 生态冲击:Story Mode对社区生态的冲击或好于预期

算法调节+多端使用+社区治理,Story Mode对社区生态的冲击或好于预期。Story Mode对平台的冲击主要体现在两方面:单列信息流模式对原中长视频创作者流量空间的冲击、对用户及社区氛围的冲击。

参考YouTube协调长、短内容生态过程,我们认为B站或可通过算法技术协调长、短视频流量分配,结合用户多端使用习惯,Story Mode对中长视频创作者流量冲击或好于预期。此外,我们认为StoryMode对用户及社区氛围的冲击同样优于预期,因(1)入口设计相较抖快等短视频产品更温和,对老用户体验影响较小;(2)基于共识建立的内容社区,用户粘性高,或可通过社区治理调和社区氛围。

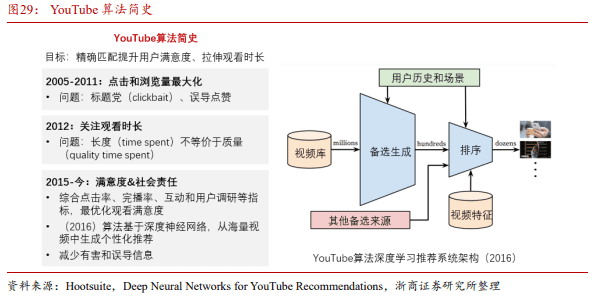

3.1 YouTube算法如何协调平台生态:分离+重构,削弱短视频流量冲击、加强长短视频联动

YouTube通过算法调整Shorts与中长视频关系,提升用户满意度:

(1)分离观看历史记录,削弱Shorts对首页推荐(main YouTube)中长视频冲击。据YouTube首页及算法产品负责人Todd Beaupré在VidCon2022上的公开发言,由于相同时间内Shorts可观看视频数量显著多于中长视频,原算法将偏向推荐短时长视频甚至停止推荐长视频;调整后,首页主要推荐原有中长视频,不再受Shorts观看历史影响,Shorts亦使用独立算法推荐。

(2)重构“桥梁”,发挥Shorts对中长视频引流作用。据Todd Beaupré2022年8月的公开发言,团队完成Shorts与中长视频“桥梁”搭建第一步,用户观看Shorts后,算法将考虑推荐对应创作者近期上传的长视频内容,加强长短视频联动。

B站Story Mode算法延续对内容质量和用户正反馈的重视。据B站2022Q2业绩会,Story Mode算法推荐逻辑与原有PUGV一致,强调培育高质量内容生态。借鉴YouTube算法机制调整,B站或可通过技术升级提升匹配效率、协调社区内容生态。

3.2 对中长视频UP主影响:用户多端使用习惯,流量冲击或好于预期

移动端、“短视频化”成为趋势,但TV+PC端仍有拓展空间。据B站2022Q1财报,移动端MAU(同时使用移动端和PC端,记为移动端MAU)占全部MAU比例已达94%。视频播放数据上,据易观千帆,2022年6月,B站3分钟以下视频播放指数占比达到62%,5-10分钟的中视频播放占比由去年同期19%下降至15%。

TV+PC仍有拓展空间,跨端联动扩大用户覆盖面。从用户设备使用情况看,据2022Q1财报和业绩会,单独使用PC端用户数为1720万;TV端MAU达到5000万,用户主要集中在低线城市,与移动端用户形成互补。由于部分用户存在多端使用习惯,我们认为Story Mode对中长视频及创作者冲击或好于预期。

3.3 对用户及社区氛围冲击:渐进式改版,或可通过社区治理改善

Story Mode渐进式融入平台,对用户体验影响较小。Story Mode以可选择、逐步推进的方式融入平台,预计对老用户使用体验影响较缓和:测试早期(2020年底)随机出现在首页推荐流,2022年初增加首页固定入口,随后于2022年8月增加播放页入口。Story Mode入口设计仍有提升空间,预期改版进程对用户体验的负面影响或优于预期。

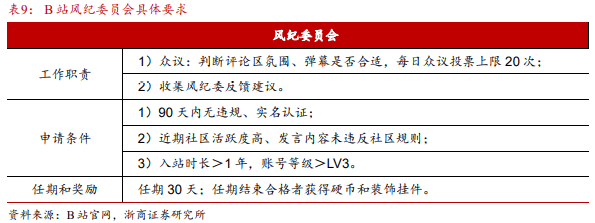

基于共识建设社区,社区治理或可有效调和社区氛围。B站准入考试为用户确立基本交流规则,并通过小黑屋、风纪委员会等制度鼓励用户参与社区维护、明确社区交流边界(即“共识”)。预期B站能够通过社区治理调和新老用户,维护社区氛围。

4. 财务展望:预计有望在2024年实现盈亏平衡目标

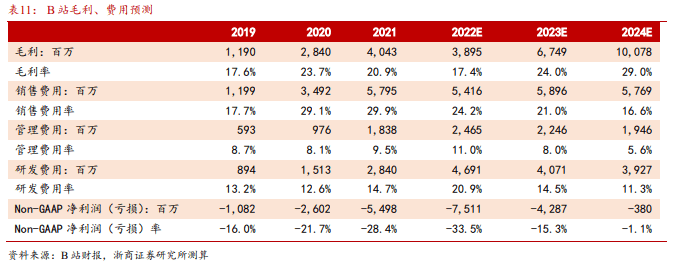

预计2024盈亏平衡目标有望实现。根据B站业绩会指引,B站计划2024年实现Non-GAAP口径的盈亏平衡。我们测算当毛利率达到约30%,同时严格控制费用的情况下有望实现,主要基于以下判断:高毛利广告收入占比的不断提升,随业务成熟后直播收入分成比例下降,以及随着总收入水平提高后,规模效应下带宽成本、研发费用的摊薄。

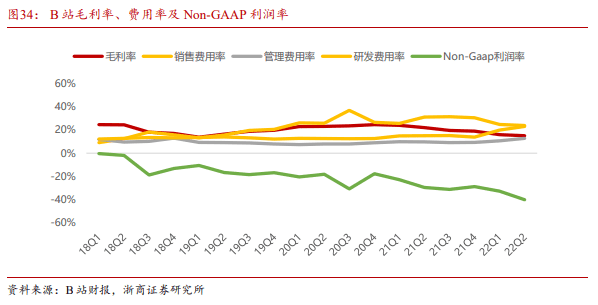

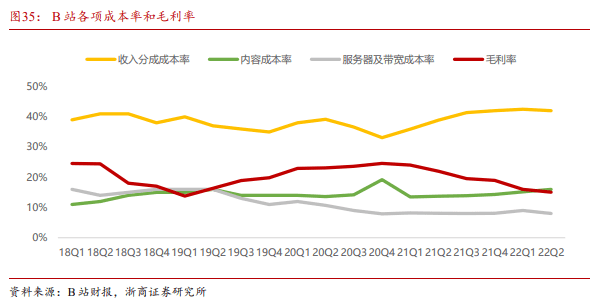

4.1 财务分析:弱盈利能力主因低毛利率和高费用率

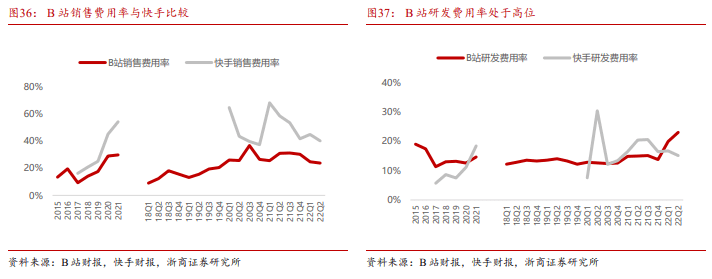

较弱的盈利能力主因低毛利率和高费用率。2021年B站Non-GAAP净亏损率高达-28.4%,2022年在整个互联网公司均在降本增效的背景下,2022年前两个季度B站净亏损率仍在持续走高,2022Q2亏损率高达32.7%。毛利率从2018Q1的24.5%降至2022Q2的15.0%,总费用率(销售、研发、管理)同期从33.1%提升到59.7%。其中销售费用率从2018Q1的9.1%提升至2022Q2的23.9%,主因“破圈”前主依产品自然增长,“破圈”后加大了市场费用的投入,但销售费用已触顶下降。研发费用率从2018Q1的12.2%提升至2022Q1的23.1%,主因研发员工数量的快速提升。

低毛利业务占比高,且相关业务毛利率低于行业平均水平。从B站各项变现业务看,广告、游戏为行业内高毛利业务,长视频、直播、电商(直营)为行业内低毛利业务。以直播业务为例,2021年YY毛利率42.4%(直播收入占比98%)。而B站直播分成比例明显高于其他平台,根据B站直播招商PPT,2022年主播、公会分成最高达80%,明显高于行业50-70%的水平,我们判断B站直播毛利率明显低于行业。以长视频业务为例,2021年爱奇艺毛利率仅10%(爱奇艺仍有部分广告收入),其中内容成本/会员收入为124%,同期B站内容成本/大会员收入为104%,略好于爱奇艺。

上述两大低毛利业务长视频和直播计入B站财报增值服务中,2020Q4至2022Q2增值服务收入占比从32%提升至43%,其中我们判断直播业务增速更快(2022Q2直播付费用户同比增长近70%),致使B站收入分成成本率从33.1%提升至42.0%,毛利率从24.6%降至15.0%。

未来毛利率改善主要看广告占比的提升及直播分成成本的控制。毛利率改善首先要看高毛利广告业务的增长,特别是低分成高毛利的品牌&效果广告。如上所述,我们判断随着Story Mode模式打开效果广告库存空间同时伴随未来经济修复,广告业务将贡献显著毛利。

从直播业务看,2022年直播分成比例已比2021年略有缩减,预计未来直播业务毛利率会有所提升,对整体毛利率的拖累会有所降低。根据B站业绩会指引,B站计划2024年实现盈亏平衡,其中毛利率目标达到30%。我们测算,若B站广告收入占比不断提升,从2021年占收入比例23%提升至30%,直播业务毛利率能达到或接近行业平均水平,即从目前的15%左右提升至30%,则有望实现30%的毛利率目标。

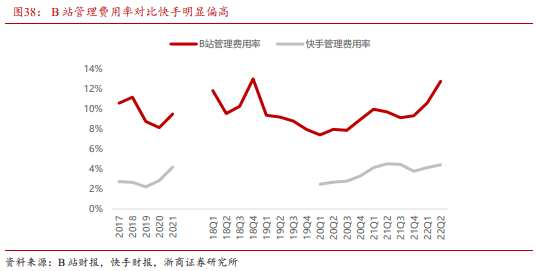

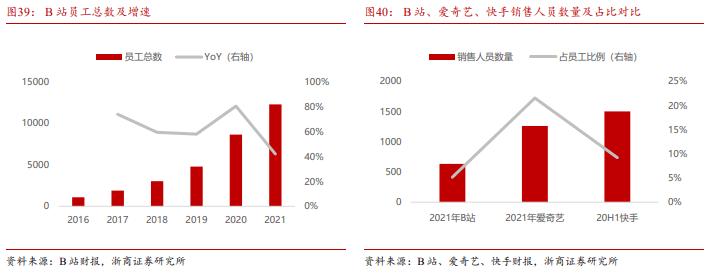

高费用率主因员工数量的高速扩张及员工结构性问题。自2019年底B站“破圈”后,员工数在2020、2021年高速增长,分别达到8646(YoY+80.5%)、12281(YoY+42%)。员工数量的迅速扩张使得研发费用率、管理费用率处于高位,2021年研发、管理费用率分别为14.7%、9.5%,2022Q2进一步提升至23.1%、12.7%,对比快手等同类型公司明显偏高,2022Q2快手研发、费用率分别为15.1%、4.4%。

我们发现B站员工结构亦与其他互联网公司有所不同,体现在销售人员数量占比明显偏低,2021年B站管理、销售、财务等人员数量合计634人,占总员工数的5.2%,而2021年爱奇艺销售人员数达1261人,占总员工数的21.5%,2020H1快手销售人员数量达1501人,占总员工数的9.2%。销售人员数量明显低于同业,一方面显示出B站广告业务未来仍有较大增长空间,另一方面亦说明商业化能力建设低于同业。

4.2 盈利预测

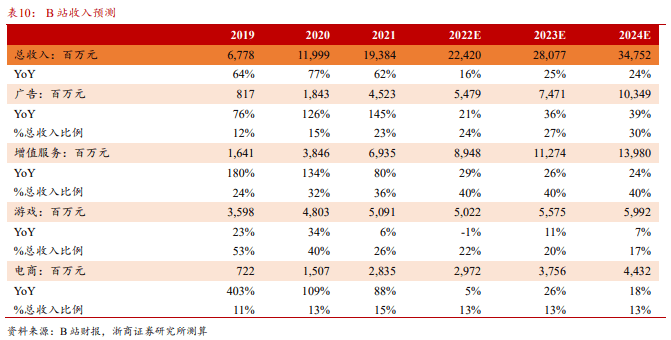

收入端:B站收入由广告、增值服务、游戏、电商四部分构成,我们认为未来B站收入的主要驱动力为广告以及增值服务中的直播收入,预计公司2022年-2024年营收分别为224/281/348亿。

(1)广告:我们判断未来广告增长的主要驱动力为Story Mode带来的效果广告及原生广告。2019-2021两年广告复合增长率高达135%,主要因为“破圈后”流量的增长以及原生广告的高速增长。如前所述,我们判断Story Mode能进一步提升用户粘性(DAU、使用时长),提供更高效的广告变现方式,从而促进效果广告快速增长。此外,原生广告仍为B站特色广告形式,判断仍将保持较快增长。品牌广告受外部环境影响短期有所承压。预计整体广告在外部环境改善后,将重回中高速增长,预计2022年-2024年广告收入分别为55/75/103亿元。

(2)增值服务:包括付费会员、直播以及其他增值服务(如漫画),我们判断未来增值服务的主要驱动力为直播。2019-2021两年复合增长率高达106%,主要因为直播、付费会员业务均处于早期阶段,用户渗透率处于低位。我们判断未来直播将保持中高速增长(三年复合增速约34%),主要受付费用户渗透率提升驱动,付费用户数仍将快速增长。我们判断付费会员将保持稳健增长(三年复合增速约19%),主要受付费会员规模的稳健提升(渗透率较为稳定)。预计2022年-2024年增值服务收入分别为89/113/140亿元。

(3)游戏:2019-2021两年复合增长率为19%,2022Q2由于宏观环境和缺乏新游戏供给,游戏业务出现负增长,预计未来随着游戏供给端改善,游戏业务将企稳增长(预计代理游戏仍为收入主要构成),预计2022年-2024年游戏收入分别为50/56/60亿元。

(4)电商:B站电商业务主要以1P自营为主,2019-2021两年复合增长率高达98%,2022年前两季度受疫情及物流中断影响增速降至10%左右,预计未来随着疫情好转,仍将在小体量下保持较快增长,预计2022年-2024年增值服务收入分别为30/38/44亿元。

毛利率端:我们判断未来在广告收入占比提升及直播分成成本的控制下,毛利率将稳健提升。B站毛利率较低主因低毛利业务占比高,且相关业务毛利率低于行业平均水平(如直播分成成本高于同业),2019年-2021年毛利率分别为17.6%、23.7%、20.9%,2022Q2进一步降至15%。如前所述,我们判断随着高毛利效果广告占比不断提升,广告业务将贡献显著毛利。同时,随着直播分成比例的降低,直播对整体毛利率的拖累会有所降低。预计2022年-2024年B站毛利率分别为17.4%/24.0%/29.0%。

费用率端:我们认为未来B站用户增长主要依靠自身社区生态,同时未来用户增长在高基数下将略有放缓,预计销售费用率将有所下降,预计2022年-2024年销售费用率分别为24%/21%/17%。随着B站降本增效控制员工规模,同时随着未来收入规模的提升,我们判断研发费用率和管理费用率将有所下降,预计2022年-2024年研发费用率分别为21%/15%/11%,管理费用率分别为11%/8%/6%。

5. 估值分析与投资建议

5.1 估值分析

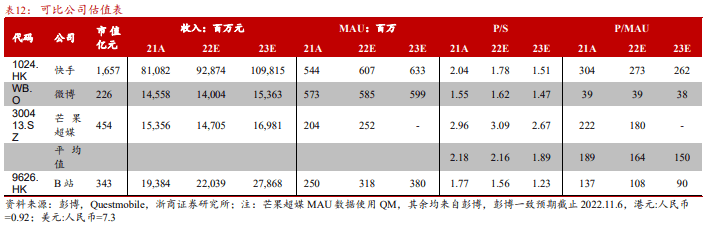

综合P/S和P/MAU估值法测算B站合理估值568亿元(617亿港元)。由于B站目前尚未盈利,但商业化、用户增长仍有较大潜力,我们使用P/S和P/MAU两种方法进行估值,选取的可比公司包括快手、微博、芒果超媒。

(1)P/S:如前所述,我们判断Story模式拥有较大的商业化潜力,未来随着外部环境的改善叠加Story带来的广告库存空间,我们认为公司收入增速将超过行业平均,因此我们给予B站2022年2.5xPS,对应市值560亿元。

(2)P/MAU:我们认为B站是稀缺的处于成长期的视频社区,用户增长有较大潜力、Z+世代用户变现潜力高,因此我们给予B站2022年单MAU180元估值,对应市值575亿元。

5.2 投资建议

受宏观经济、美联储加息及市场对公司盈利能力的担忧,公司当前估值处于低位。但从中长期看,我们认为B站作为稀缺的视频社区核心价值依然稳固,且仍处于成长期。未来随着外部环境的改善和自身业务的发展,B站业务仍有两大超预期机会:

(1)Story Mode业务发展超预期,体现在DAU、时长等经营指标超预期。(2)宏观经济修复,叠加Story Mode带来的广告库存供给空间,B站广告业务大幅增长,带动收入、毛利等财务指标超预期。此外,预计B站最快于2023年3月纳入港股通,亦会带来交易层面机会。B站已于10月3日正式成为双重主要上市公司,根据沪深港通业务实施办法,将被纳入港股通股票考察范围,考察日为下一个恒生综合指数成份股定期调整生效日前的第二个港股交易日(即2023年3月),考察通过即被纳入港股通股票。

我们测算哔哩哔哩2022/2023/2024年收入分别为224/281/348亿元,Non-GAAP净利润分别为-75.1/-42.9/-3.8亿元。综合P/S和P/MAU估值法测算B站合理估值568亿元(617亿港元)。

6. 风险提示

(1) 用户增长不及预期;(2)社区氛围淡化风险;(3)美联储加息超预期风险。

7. 附录

7.1 B站创作者结构及收入测算

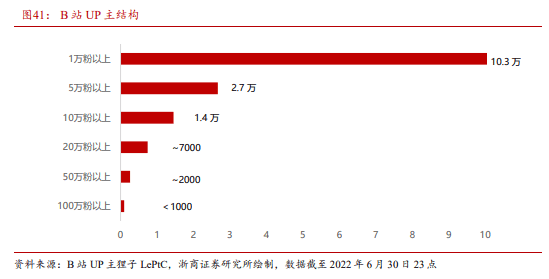

B站UP主规模及结构:幂律分布下,中小UP主(粉丝量1-10w)9万。根据B站UP主狸子LePtC统计数据,截至2022年6月30日23时,中小UP主(粉丝量1-10w)人数为9.1万,头部UP主(粉丝量>100w)近千人。

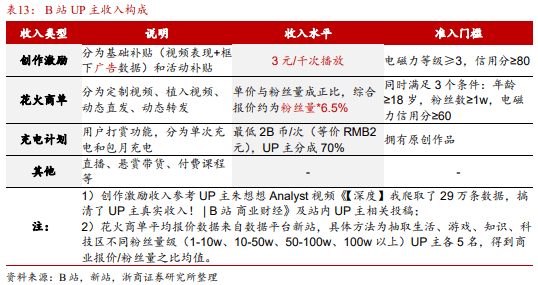

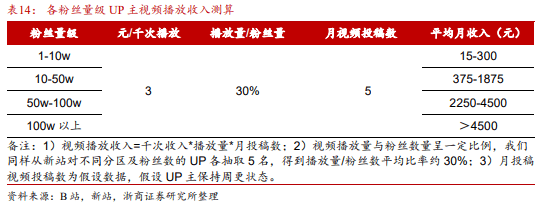

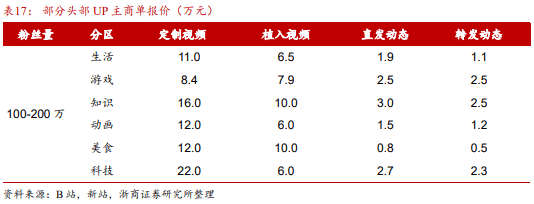

UP主收入结构:创作激励、广告分成(2022年9月将其合并至创作激励)、花火商单、充电计划和其他(直播、橱窗带货、付费课程等)。其中,创作者激励:能够覆盖大部分UP主,主要与播放量相关,是中小UP主主要收入来源;花火商单:主要与粉丝量、UP主专注领域相关,根据商单类型不同(如定制视频、植入视频、动态转发等),收入与粉丝量成一定比例关系,中小UP主接单频率和稳定性不及头部;充电计划:主要取决于粉丝粘性,在各粉丝量级UP主收入中占比较小。

月视频播放收入=千次播放收入*播放量*月投稿数。综合考虑UP主投稿分享的信息及2022年以来平台创作激励下调(据Tech星球),我们假设视频创作激励收入(平台补贴+广告分成)为每千次3元。

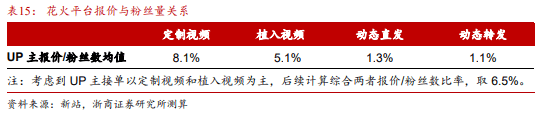

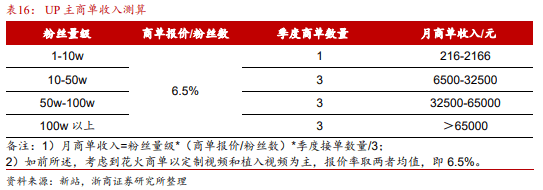

花火商单收入=单次商单报价*接收商单数量。考虑到花火商单以视频为主(即定制视频和植入视频),我们在新站数据平台抽取不同分区、不同粉丝量级UP主各5名,根据平台上UP主上述两种报价数据,得到商单报价与粉丝数成正比,比例约为6.5%。

中小UP主视频播放收入占比高,头部UP主主要依靠商单收入。

(1)中小UP主:测算得到中小UP主(1-10万粉)月均视频播放收入为15元-300元,假设每季度接1单商单,月均收入之和在231元-2466元。

(2)头部UP主:测算头部UP主(100万粉以上)月均视频播放收入在4500以上,月均商单收入在6.5万元以上,收入主要以商单合作为主。

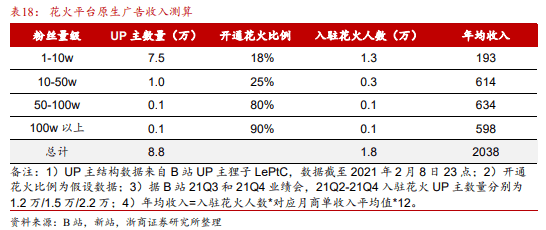

7.2 花火平台:测算2021年花火贡献34%广告业务收入

假设各粉丝量级(1-10w/10-50w/50-100w/100w以上)UP主花火平台入驻率分别为18%、25%、80%、90%,结合7.1不同粉丝量级UP主月商单收入(取两端平均值,并假设100w以上粉丝UP主原生广告均价为6.5万),预计入驻UP主原生广告年收入总和为20.4亿元。

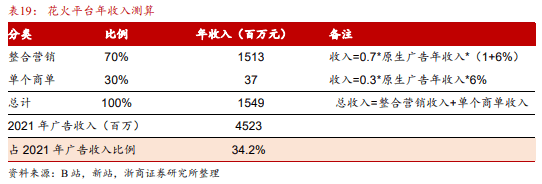

花火平台年收入=整合营销收入+单个商单收入。

(1)整合营销(原生广告加其他类型广告)为花火平台主要收入形式,按全额确认收入,预计该部分占原生广告收入的70%。

(2)单个商单按净额确认收入,预计该部分占原生广告收入的30%;据B站官方,平台技术服务费为5%或7%,我们假设该比率为6%。测算花火平台2021年收入15亿元,占2021年广告收入的34%。

本文来自微信公众号:分析师谢漠烟(ID:InternetInvestment),作者:分析师谢漠烟