本文来自微信公众号:半导体行业观察 (ID:icbank),作者:L晨光,题图来自:视觉中国

近日,“歌尔事件”成为圈内无人不知的焦点。

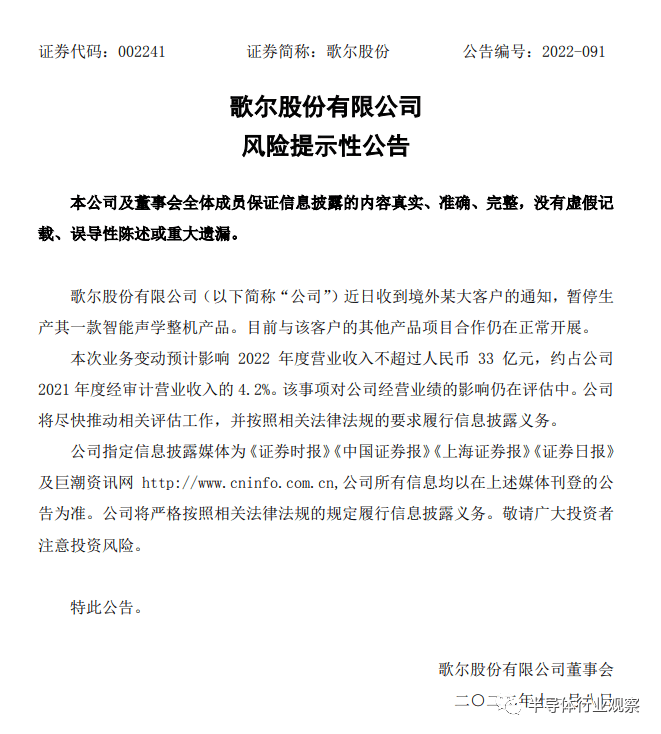

11月8日晚间,歌尔股份披露称,公司近日收到境外某大客户通知,暂停生产其一款智能声学整机产品。针对该事件对于歌尔股份可能带来的损失,歌尔发布的风险提示性公告称,“本次业务变动预计影响2022年度营业收入不超过人民币33亿元,约占公司2021年度经审计营业收入的4.2%。”

据天风国际知名苹果分析师郭明錤发文称,此产品可能是苹果公司的AirPods Pro 2,歌尔股份暂停生产较可能是因为生产问题,而非需求问题。

一纸声明之后,资本市场已为歌尔股份连续奉上两个跌停板。

歌尔是一家典型的苹果产业链OEM企业,负责承接苹果终端品牌设计好的手机、耳机等产品进行生产,计件付费,这种生产关系被称为OEM模式。

AirPods是歌尔为苹果代工的各项业务中占比最高的一项。自2018年打入苹果AirPods组装产业链,歌尔的营收与股价一度坐上火箭,2018~2021年间,歌尔的营业收入CAGR高达48.78%,归母净利润CAGR更是高达70.14%。

30%的AirPods订单,虽然从体量到重要性还远谈不上是苹果供应链的核心,但也足够被A股称为“果链龙头”。

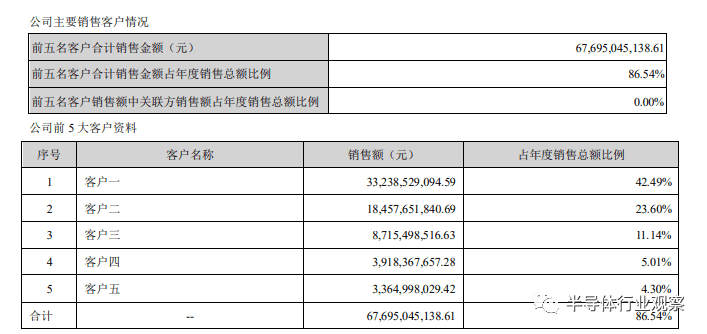

去年财报显示,歌尔营收中前五大客户的收入占比达到86.54%,而苹果作为最大客户更是贡献了超过42.29%。

歌尔对苹果过度依赖的危机正逐渐显现。首先体现在利润空间的不断被压缩上,2021年财报显示,歌尔股份的销售毛利率从2018年的18.82%逐年下降到2021年的14.13%。其中,以苹果为主要客户的智能声学整机业务毛利率最低,仅为10.33%。

另外,不超过33亿,仅4.2%的营收缩减,就直接将一个市值近千亿的龙头企业狠狠地按在了跌停板上。

归根结底,还是被大客户甩单带来的连锁效应。看似丢失4.2%的背后,实际上丢掉的是这位营收占比42%的超级大客户,以及营收占比31%的核心业务。

除去订单的直接损失外,公司还面临元器件存货难以复用、拆除产线后昂贵机器的折价等损失。甚至,搭上的还有公司的商业声誉。

可以认为,歌尔面临的是一个更加不确定的未来。

“果链”企业屡陷危机

在歌尔之前,类似的苹果砍单事件早有先例。

2013年,为了用蓝宝石替代康宁的玻璃屏幕,在苹果支持下,极特先进(GTAT)耗资9亿美金在亚利桑那州盖蓝宝石工厂。而却在仅仅一年后迎来残酷结局:苹果因为蓝宝石成本高且易碎,重回了康宁怀抱。激进扩产的极特先进,为了偿还债务,甚至沦落到以卖熔炉还债、裁员破产的结局收尾。

2014年,苹果为了升级换代,更换触控面板供应商,这直接导致胜华科技旗下苹果代工厂东莞万士达以及联胜中国停工停产,并陷入运营亏损。

2017年,著名手机GPU开发商Imagination惨遭苹果抛弃,公司股价一夜之间下跌超7成,最后被迫拆分出售。后来与苹果再次牵手,那就是后话了。

2017年,电源管理IC供应商Dialog被苹果抛弃且经历其持续挖角一年多后,苹果与Dialog恩怨最终以苹果花6亿美元向Dialog换取三百名研发工程师与部分设备技术的方式两清。虽未破产,Dialog也算脱了层皮,直到2021年被瑞萨电子收购。

2018年,瑞声科技被踢出苹果供应链,很快就从“果链明星股”变成“知名熊股”,累计跌幅超过90%。

2021年,欧菲光因苹果终止采购,净利润暴跌逾九成。直到现在,欧菲光已经没有苹果的业务,却仍没有走出与苹果断交的后遗症,还是得扛着14.96亿元的资产减值总额。

本次对歌尔来说,2018年才首次切入苹果AirPods产业链,2019年为此借钱在潍坊、越南等地建下近二十条产线,仅仅过了三年时间,或许就要因此废弃,这显然是一笔比丢失订单本身要更可怕的事。

从以上列举的案例来看,厂商几乎都是此前过度依赖苹果,然而被“抛弃”后造成了难以摆脱的影响。

随着“果链”企业屡次深陷危机,也让业界对科技企业在苹果供应链中的命运十分关注。

铁打的苹果,流水的供应商

之所以会出现这种情况,跟苹果的供应链体系不无关系。

苹果现任CEO库克以供应链管理出身,在乔布斯任下就以“供应链大师”而闻名。苹果每年都会更新供应商名单,一方面是起到更新换代的作用,让供应商优胜劣汰,相互牵制,有利于降低成本;另一方面也在增强苹果在供应链中的话语权和掌控力。

事实上,苹果的供应链政策一向是“广撒网”,以防止某家供应商独大。包括在三星、LG“统治”iPhone OLED 面板的同时,积极引入京东方;以前扶持东山精密而降低鹏鼎控股份额;与和硕和立讯精密合作而降低对富士康的依赖;包括踢走欧菲光等举措无一不是如此。

这种制衡,有时很极端。例如,宸鸿科技耗尽心力研制出了初代触摸屏,却让苹果开始担心宸鸿会一家独大,它用头号客户的身份强势要求宸鸿将技术转售给竞争对手,宸鸿不敢不从,只得将核心技术拱手相让,供他人分食蛋糕,也为后期被抛弃埋下了隐患。

可见,进入苹果游戏中,供应商们从来没有制定规则的权力,只能面临被摆布的命运。一边是“寄人篱下”,患上“苹果依赖症”,另一边也在苹果这里汲取养分,借势生长。

供应商们在苹果面前,没有话语权和议价权,反而要以更低的价格、更好的质量来获得苹果的青睐。

一份“Apple供应商责任书”,就是一本“入链指南”,果链的敲门砖,一靠精尖技术,二靠规模产量。而同时,几乎每个为苹果代工的OEM厂商都面临高资本开支、高负债、高风险的境况。有业内人士表示,一直以来,苹果对于供应链的利润压迫几乎到了令人发指的地步,OEM们过的都是刀尖舔血的日子。

为保住微薄的利润,一些企业选择将生产基地挪到印度、越南降低成本,一些企业选择自动化降低人力支出,同时也有不少OEM会选择虚报良率、谎报成本、偷偷挪用苹果设备的方式,来换取一线生机。

作为苹果供应商的俗称,“果链”一直被用来区分苹果和其他产业链的供应商。虽然是对消费电子生产企业实力的一种肯定,但成为“果链”企业也成为一把“双刃剑”。在果链中,一朝跃上云端、一夕跌入谷底的故事常常上演。

据统计,每年差不多有30%的供应商会被踢出果链,有的像欧菲光一样元气大伤,有的像Imagination转瞬坍塌,被迫卖身;还有些企业,被苹果时而抛弃、时而启用,日子过得战战兢兢、如履薄冰。

“铁打的苹果,流水的供应商。”南方日报曾调查苹果供应商时发现,目前iPhone处理器芯片、屏幕膜组、射频器件等80%左右的核心零部件仍源于欧美地区及日、韩等国家,中国大陆供应商的主营业务主要集中在供应链的非核心环节,更多地面临被取代的风险。

另一方面,从果链业绩表现上看,消费电子需求下滑已经是不争的事实,相关上市公司净利润的大面积下滑便是一个注脚。消费电子市场强势不再,手机供应链企业需要积极寻求转型。

在激烈竞争的背景下,不少“果链”企业开启了转型之路,纷纷宣称要打造“第二增长曲线”。智能汽车、VR/AR智能穿戴等新兴赛道逐渐成为各企业打造“第二增长曲线”的突破口。

“果链”企业另谋出路

与其坐以待毙,不如自寻出路。“果链”大军集体出动,试图掌控命运。

虽然本次苹果砍单对歌尔股份影响较大,但歌尔股份或许早就意识到不能过度依赖苹果,并已经在寻找新的业绩增长点,以VR设备、游戏机等为主的智能硬件业务在其营收中的占比越来越大。歌尔股份在2020年拿下Meta旗下Oculus头显独家代工后,正式进军VR/AR领域,2021年在全球中高端VR头显市场已占据80%的份额。

此外,歌尔去年11月曾在投资者互动平台表示,公司的微型麦克风、扬声器等零组件产品有应用于汽车电子领域。

今年拿下 iPhone 14组装订单的“果链一哥”立讯精密与奇瑞新能源拟共同组建合资公司,大步迈进新能源汽车供应链行业;此外,还与速腾聚创达成战略合作,将围绕激光雷达进行深度协同。

另一家精密结构件厂商安洁科技也在加快“上车”。据了解,主营业务为手机、电脑、笔记本等消费电子精密器件制造的安洁科技,已于2021年获得新能源汽车品牌客户无线充电定点项目,2022年进入产品的小批量量产阶段。数据显示,2021年安洁科技新能源汽车类产品收入已占总营收的23.17%,是公司除智能终端结构件外的第二大营收支柱。

苹果玻璃盖板的供应商蓝思科技则切入光伏和汽车领域,与特斯拉、宾利、保时捷、奔驰、蔚来等车企建立长期合作,供应车载中控屏等产品。第三季度,蓝思科技新能源汽车业务实现收入10.15亿元,同比增长超八成,前三季度新能源汽车业务收入24.87亿元,同比增长超过六成。

手机摄像头模组大厂舜宇光学在VR和汽车领域兴趣浓厚,在智能汽车领域,舜宇光学的车载镜头出货量相较去年增长了约21%,达到了近6800万件,出货市场份额已经做到了全球第一。目前,舜宇还在加快激光雷达、抬头显示(HUD)以及智能车灯等车载类产品。

闻泰科技则声称将投入120亿打造半导体晶圆厂,并开始将其技术和产品应用在车载光学、AR/VR光学、笔记本电脑等领域。

苹果供应链公司欣旺达投身于动力电池领域,在2019年与吉利牵手,成功配套了吉利帝豪EV,在海外,欣旺达成为了雷诺日产动力电池的供应商,使得中国锂电池成功进入日本市场。可以预见,欣旺达此后也不再承受苹果供应链风吹草动带来的风险。

被苹果抛弃后,欧菲光也在尝试转型自救,比如发展智能汽车业务。但目前来看,新业务还不能支撑业绩。今年上半年欧菲光的营收中,智能汽车类产品占比仅为7.66%。

此外,胜利精密、领益智造、奥普特等供应链企业也将目光瞄准了汽车。

对于消费电子纷纷切入汽车领域的趋势,银河证券指出,汽车智能化趋势将加速渗透。消费电子企业如苹果、小米入局生产汽车,消费电子和汽车电子具有相似的发展逻辑,因此消费电子企业倾向于整合现有的产业链资源,拓展至汽车电子领域。以立讯精密、闻泰科技、鸿海集团为代表的消费电子OEM供应商,有望发挥长期合作优势。

从过度依赖传统消费电子领域,到主动寻求转型,果链企业的多元化发展之路仍在继续。绝大部分果链企业逐渐有了比较明显的“摆脱手机依赖”的倾向,不把鸡蛋放在一个篮子里,在原有业务之外向VR、汽车、智能家居等新领域积极拓展,是许多果链企业对抗风险的策略。

实际上,他们并非只是“逃离”,而是将果链作为踏板,跳向新的领域。

写在最后

有人说,苹果像一座围城。围在城里的人想逃出来,城外的人想冲进去。

在“果链”的巨大光环下,供应链厂商确实能吃到业绩增长的红利;但另一方面,严苛的良率要求将“果链”企业处于议价弱势地位,且受限于保密协议,遇到“砍单”、“删好友”之类的传闻也无法予以正面回应。

“如履薄冰”,也许是果链企业当前最真实的写照,既要高质量完成苹果定下的任务,保障自己的利润,还要时刻提防着被踢出局的风险。

面对这种“成也萧何,败也萧何”的困局,不把鸡蛋都放在“苹果”这一个篮子里,或许是果链企业破局的关键。

不止果链,不把鸡蛋放在一个篮子里是任何供应链企业破局的关键。

以A股曾经的千亿巨头为例来看,智能手机狂欢过后,留下了卓胜微在尴尬的“裸泳”。

回顾其发展历程,一方面,卓胜微产品比较单一,公司下游客户主要是手机厂商,营收完全依赖手机市场。但手机行业目前最大的问题是增速越来越小,市场趋于饱和。

另一方面是下游客户集中度太高,卓胜微前五大客户贡献了公司近73%的收入,第一大客户贡献了19%的收入,随便一个客户砍单都将对公司营收带来较大影响。

归根结底,卓胜微成也手机,败也手机,曾经依靠敏锐的商业嗅觉抓住智能手机爆发的风口实现业绩飙涨,股价也乘风而起,扶摇直上。时过境迁,智能手机市场饱和,行业天花板见顶,国内手机出货量波动下降,卓胜微在资本市场逐渐“失宠”,跌下千亿“神坛”,急需开拓其它赛道寻找新的可能性。

俗话说,水能载舟,亦能覆舟。俗话又说,若无远虑,必有近忧。

本文来自微信公众号:半导体行业观察 (ID:icbank),作者:L晨光