一系列“促销”动作之后,特斯拉再下一剂降价猛药。

10月24日,特斯拉宣布对两款主销车型Model 3和Mode Y进行调价,全系车型降价幅度在1.4万-3.7万元。

今年随着特斯拉上海超级工厂产线升级改造、产能提升,导致车辆交付周期大幅缩减后,虽然也曾有降价的传闻,但在电动车成本高居不下的当下,特斯拉如此力度的降价仍属罕见。

在当前大量品牌涨价的情况下,这次调价无疑直接降低了Model 3和Model Y的入门门槛。值得一提的是,此前因为提价,已经全系不在国家新能源车型补贴范围内的Model Y,也因为本次降价重回30万元以内,赶上了补贴的末班车。

本轮降价力度之大、涉及之广让不少已经提车的用户高喊“心塞”,与此同时,还引发了海外用户的不满,不少人甚至在社交平台上喊话马斯克,为什么其他国家不跟着调价。

降价的效果是显而易见的。一位销售透露,仅在消息发布的一上午,北京地区的订单量就已经超过千辆。配合重新回归的车主引荐计划,能够预见的是,提升了性价比的特斯拉将在今年的尾声冲刺一波销量。

不过这一次,被迫开启的价格战背后还藏着特斯拉的隐忧。

消息正式发布的前一晚,晚上11点半,北京特斯拉门店的销售张宇突然收到通知,临时召开紧急会议,领导强调“明早8:30会有新动作,大家务必准时上线。”

24日早上8点,特斯拉突然官宣降价,几乎在同一时间,特斯拉销售们开始了新一轮的信息轰炸,在社交媒体上同步扩散降价消息。

在电动车成本居高不下的当下,这次反常的降价引起不小的轰动。消息发出不久后,张宇发现前来询问的客户突然变多,其他销售们的电话也一直处于“正在通话中”,突如其来的变化甚至一度导致官网崩溃。

因为忙于回复客户消息,他在上班之前甚至来不及收拾,只能匆匆换好衣服赶去门店。上班后,张宇一直在两部手机、一台ipad上轮流回复过来询问情况的客户,“回消息时,手机会插进来一个电话,打完这个电话,新的客户又过来问,一直没停下来过”,甚至都没有喝水的时间。

图/特斯拉门店

来源/未来汽车日报

这剂猛药的效果是立竿见影的。据销售透露,很多交过1000元订金的意向车主都在降价第一时间前来锁单提车,“因为能够以较低价格提车,同时也能占个位。”

上班两个小时内,张宇手上已有7位客户下订单,来店里试驾、咨询的客户更是不下20人,这是此前平峰期一天的客流量。

北京地区的另一位销售更是在2个小时内,拿到了20笔订单,“降价消息发出后,一上午全北京订单量已经破千台了。”

“来特斯拉两年,从来没有见过这种情况。”张宇透露,相比之下,今年国庆期间的成绩并不理想,虽然客流量不少,但转换成订单的效率还是不如现在降价来得高。

而这似乎也是特斯拉这次降价的根本原因。产能提升了,但是订单量和交付量却透露着隐忧。

据车fans调研数据显示,在今年连续涨价后,虽然此前特斯拉曾推出7000元保险促销活动,但国庆期间前特斯拉门店的平均进店用户数量相较今年4、5月份还是有五成的降幅,由每天30-35批降到了15-17批。

在交付速度上也能看出订单量的变化。9月16日,特斯拉中国官网再次调整相关车型交付周期,相比此前动辄长达十几周的等待周期,8月以来特斯拉现有车型的交付周期都大幅缩短。目前,Model Y预计交付周期为1-4周,Model 3预计交付周期4-8周。

9月22日,市场分析博主Troy Teslike分享了一组数据:截至9月7日,特斯拉的全球积压订单量已经由7月份的50.4万辆下降到38.1万辆。而这个积压量,相当于特斯拉全球工厂的93天产能。

图/特斯拉2022调价图(截至10月24日)来源/未来汽车日报

数据显示,2022年第三季度特斯拉全球生产365923辆汽车,交付343830辆汽车,不及分析师预期的35.79万辆。而这个成绩,对于目标一直激进的新能源优等生来说,显然是无法被接受的。

反映到股价上,特斯拉的财报发布后,盘后跌幅达到6.28%,并且这样的股价下跌已经持续了近半月时间。

作为对比,比亚迪新能源汽车销量20.13万辆,同比增长183.07%。1-9月,比亚迪新能源汽车累计销量118万辆,同比增长249.56%。而特斯拉1-9月的累计销量为90.85万辆。

不得已的选择

一直以来,灵活的定价策略是特斯拉的标签之一,但在一个月内如此密集地推出促销活动还是不多见。对于极尽控制成本,不做无用功的马斯克来说,所有动作都目标明确,就是为了花式冲击订单和销量。

继国庆期间推出7000元保险补贴后,针对中国市场用户的痛点,特斯拉又紧接着对Model Y进行改款升级,包括后排两侧座椅坐垫进行加长,并优化后车门开启方式。而后排座椅不够舒适一直以来都是国内车友吐槽比较多的点。

本次除了调价,此前需要花费8000元选配的灰色车漆也从10月24日起变为免费。令人意外的是,连之前一度销声匿迹的引荐计划也一同回归。

为了“以老带新”,扩大订单量,相比之前免费的超级充电桩使用时长,本次引荐计划的内容不仅有超充里程额度,还包括24个月FSD使用权、Model3/Y后轮驱动版12个月使用权等权益。

而这些都在说明,在特斯拉颇为看重的中国市场,其销量遭遇到了更多的挑战。在特斯拉三季度财报中,虽然总体营收、净利润等多项数据中创下季度最佳记录,但均低于市场预期。更为重要的是,因为产销比缺口的增大,不禁让外界产生质疑:特斯拉的市场需求已经逐渐放缓。

数据显示,今年二季度特斯拉全球产量为25.8万辆,交付量为25.4万辆,产销量基本持平。但今年三季度,特斯拉产量为36.5万辆汽车,交付量为34.3万辆,销量相比产量降低6%。但特斯拉在一份声明中表示,今年第三季度生产的所有汽车都已被客户订购。

目前,上海特斯拉超级工厂的产能仍在逐步提高,其中Model 3(一期产线)单班可实现下线760台,Model Y(二期产线)生产效率也早已爬坡至单班生产1100-1200辆左右的水平。

换言之,在满负荷运转情况下,特斯拉上海超级工厂每周便可生产至少2.6万辆汽车,在今年剩余十周内可提供26万-27万辆产能。产能是特斯拉打价格战的底气,也是其急需订单的核心原因。

不过如此市场表现,让年初马斯克曾立下的实现50%年增长率的目标看似很难完成。截至三季度,特斯拉今年实现生产93万辆,交付90.9万辆,这也意味着特斯拉接下来每个月将生产并交付至少20万辆车才能达成目标。这并非易事,去年四季度,特斯拉仅生产了30多万辆纯电动汽车。

与此同时,相比海外市场,国内新势力阵营的竞争变得愈发激烈。包括“蔚小理”、比亚迪等众多车企都在迭代快跑,用新技术、新产品持续吸引消费者注意力。相比之下,特斯拉的两款主力车型的先发优势都在逐渐被稀释。

能够看到的是,降价的确能够帮助特斯拉赢得一部分销量,不过叠加外部环境的影响,最终能有多少收获仍未曾可知。在Investing.com高级分析师Jesse Cohen看来,“特斯拉糟糕的季度是宏观经济不确定性对其电动汽车需求产生一定影响的最新迹象。”

更全面的竞争

虽然特斯拉面临着包括原材料成本上涨、工厂生产效率、物流不稳定和供应链等一系列问题,但这并不影响拥有一颗“强心脏”的马斯克展露出更大的野心。

在财报会上,对于特斯拉的未来潜在价值,马斯克表示“有可能超过苹果和沙特阿美石油公司的总和”,不过当特斯拉告别了高增长神话,在实现其眼中的最终目标之前,他还是认为,需要大量的工作,“一些非常有创意的新产品,大规模扩张,以及好运气”。

当高歌猛进的特斯拉也要为订单发愁,仅凭Model 3和Model Y两款主力车型显然无法抵御整个市场竞争。标普全球评级更是在近期的一份报告中直接指出,特斯拉需要在2025年之前扩大产品范围,来增强竞争力对抗一系列新老对手。

寻求更多的用户也连带着将其新产品规划提上日程。

首先是Model S和Model X在改款完成后,特斯拉终于开始在欧洲接收新订单,并预计在今年年底交付。而在10月10日工信部发布的免征车辆购置税的新能源汽车车型目录上,这两款新车型也榜上有名,这意味着其也将进入中国市场。

其次是发布多年的Cybertruck和Semi卡车也有了更明确的进展。在投资者电话会议上,马斯克表示希望在2023年中期交付纯电动皮卡Cybertruck。而在本月初,马斯克就已经在社交媒体上透露,Semi电动卡车已开始生产,将在12月1日开始向百事公司交付。

不过更令外界期待的,仍是比现在Model 3/Y成本更低的新一代车型。

电话会上,马斯克在回应特斯拉第三代研发平台时回应称,特斯拉下一代车型不仅体型会更小,且希望成本能够控制在Model 3/Y成本的一半左右,“新车型产量将超过特斯拉所有产品总和。”而这也意味着,特斯拉的下一步棋即将落在10万-20万元区间内。

和蔚来通过新品牌以低价进入大众市场的逻辑类似,各家大打规模战的前提无疑需要进入更加广阔的市场。

比亚迪就是最好的证明。一直以来,比亚迪虽然销量可观,但受限于价格等因素,其盈利能力始终是其“硬伤”,并与特斯拉有着不小的差距。但在今年销量大涨的情况下,随着规模效应逐渐显现,其令人诟病的盈利问题也有了很大的改善。

比亚迪预计第三季度净利润为55.05亿-59.05亿元,较去年同期的12.7亿元同比增长333.6%-365.11%,与2021年全年30.45亿元的净利润相比,今年第三季度单季净利润是去年全年的1.81倍至1.94倍。

仅从销量上来看,对标Model 3的比亚迪汉已经实现超越。今年前9个月,Model 3在中国市场累计销售9.9万辆,同比下降11.4%,比亚迪汉则销售了18万辆,同比增长125.3%。

对于特斯拉来说,除了更激烈的市场竞争,随之而来的问题还有毛利率。

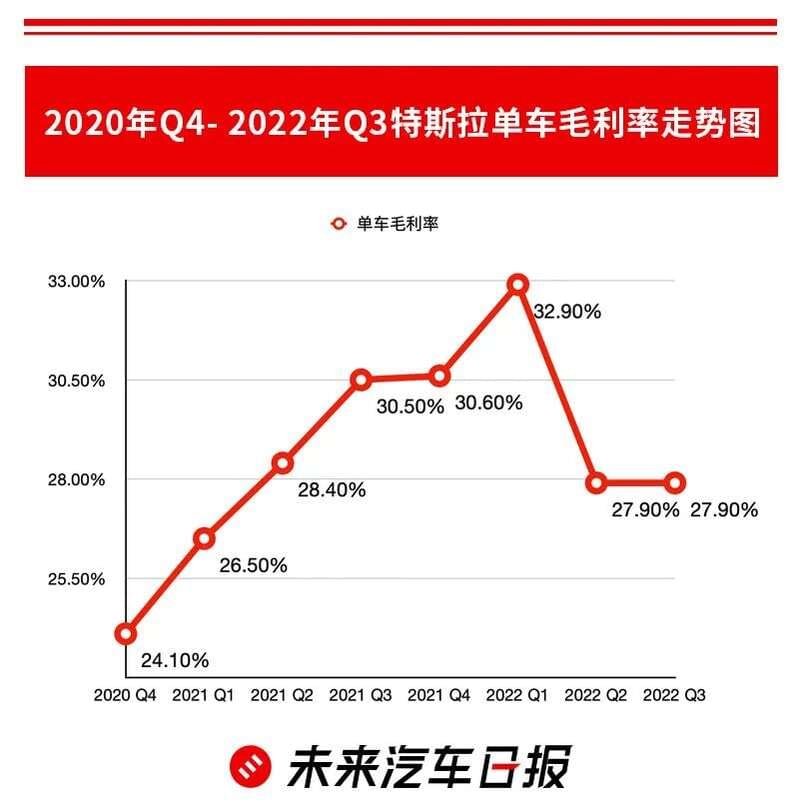

图/特斯拉单车毛利率走势图 来源/未来汽车日报

从2020年第四季度开始,到今年一季度,特斯拉的单车毛利率都处于稳步上升的状态,这也是特斯拉一直引以为傲的优势之一。但受疫情影响,以及全球供应链问题加剧,今年三季度,其毛利水准持续低迷,仅为25.1%,远低于市场预期的26.6%。

本季度,即便特斯拉取得了创纪录的34.4万辆的交付成绩,其单车毛利率也仅与上一季度持平,说明在造车成本居高不下的背景下,拥有强大缩减、均摊成本能力的特斯拉也难以依靠自身的规模效应始终保持超高的单车毛利率。

2022年即将步入尾声,对于车企来说,也进入到了冲刺阶段,如今特斯拉已经出牌,能否迎来马斯克所说的“史诗般的结尾”,其他车企是否也会跟进,我们拭目以待