本文来自微信公众号:他山之石观投资 (ID:weibijiben),作者:Capital Group,编译:他山之石观投资,头图来自:视觉中国

Capital Group(资本集团)最近发表了一篇观点文章,谈到美股已经连续3个季度下跌。从房屋数据等指标看,美国经济逐步逼近衰退。另外,联储仍然会在未来几个月继续加息。这些因素将对企业营收利润产生影响,从而可能进一步带来市场打击。

“虽然股市下跌,但当前对公司盈利的预期可能仍然过高。”Capital Group表示,在这种环境中,从历史上看,派息股票往往表现更好;必选消费、医疗保健和公用事业也会表现良好。

以下是全文,由“他山之石观投资”编译,分享给各位读者,希望对大家有帮助:

当前,美国股市自2009年以来首次连续第三个季度下跌。美国经济衰退逐步逼近,欧洲可能已经开始衰退。即使我们在第四季度初看到市场反弹,也很难看到一个持久的市场反弹催化剂。只要美联储和其他中央银行继续积极紧缩货币政策,股票和债券可能会受到进一步的压力。

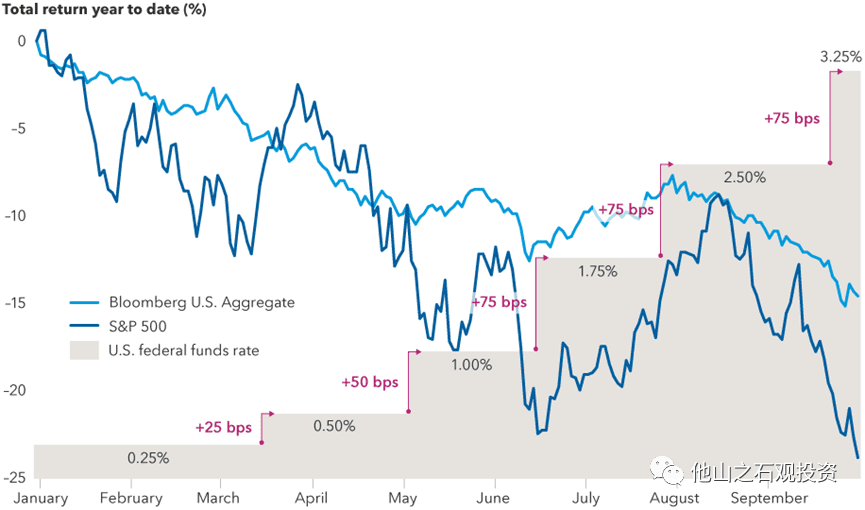

美联储9月份连续第三次上调75个基点利率,将联邦基金利率提升至3.00%至3.25%的目标范围,这是2008年以来的最高水平,市场也再次下跌。美联储最新预测显示,联储打算在未来几个月将利率上调至4.50%以上。美联储官员也发出警告,他们将继续收紧货币政策以抑制通胀。

在某种程度上,较高利率和不断恶化的经济状况的影响将影响企业盈利。虽然股市下跌,但当前对公司盈利的预期可能仍然过高。

许多公司已经发布了悲观的前景展望,或宣布计划通过冻结招聘、裁员或暂停项目来控制资本支出。这些公司包括耐克、联邦快递、福特,以及一些知名的技术巨头如Meta Platforms和Alphabet。

市场普遍预计2023年的收入会增长。但是,如果经济确实进入衰退,考虑到美元走强和劳动力成本上升,收入可能会下降15%甚至更多。

因此,市场有可能会下调普遍收益预估。

一、股市可能在反弹前进一步下跌

如果收益下降15%,标准普尔500指数的预计市盈率将在19至20之间:

“在利率不断上升,10年期国债收益率可能超过4.0%的环境下,历史表明,市盈率倍数在十几更为合适。普遍较低的盈利预期和多重压缩可能给股市带来困难。

在股市面临挑战的环境下,值得寻找在市场下跌期间表现相对较好的领域。从历史上看,派息股票往往比大盘表现更好。就个别行业而言,历史上必选消费、医疗保健和公用事业一直表现良好。”

随着美联储对抗通货膨胀,今年股票和债券价格暴跌:

此外,虽然股票市场总体上可能尚未触底,但许多基金经理开始在市场的特定领域寻找价值。

根据历史上经济衰退的轨迹,与衰退相关的熊市中位数下跌约36%,平均持续约18个月。因此,当前形势持续到2023年并不罕见。

通过深入的基础研究,许多基金经理开始看到以有吸引力的价格投资好公司的机会。与欧洲、日本等地区相比,美国经济更健康。欧洲、日本等一直受到俄乌冲突、能源供应中断、新冠疫情限制、全球供应链混乱以及英国新政府有争议的财政政策的困扰。

事实证明,美国消费者支出更具有韧性,劳动力市场保持强劲。然而,经济中的一部分指标似乎正在减弱。房屋建筑商数据疲软,这些数据是地产销售、开工和价格的良好领先指标。

标准普尔CoreLogic Case-Shiller美国国家房价NSA指数在7月份出现月度下跌,这是2019年以来的首次,也是2012年以来的最大跌幅。当房地产价格在一个经济周期末尾(如现在)下跌时,衰退往往随之而来。

二、快速加息

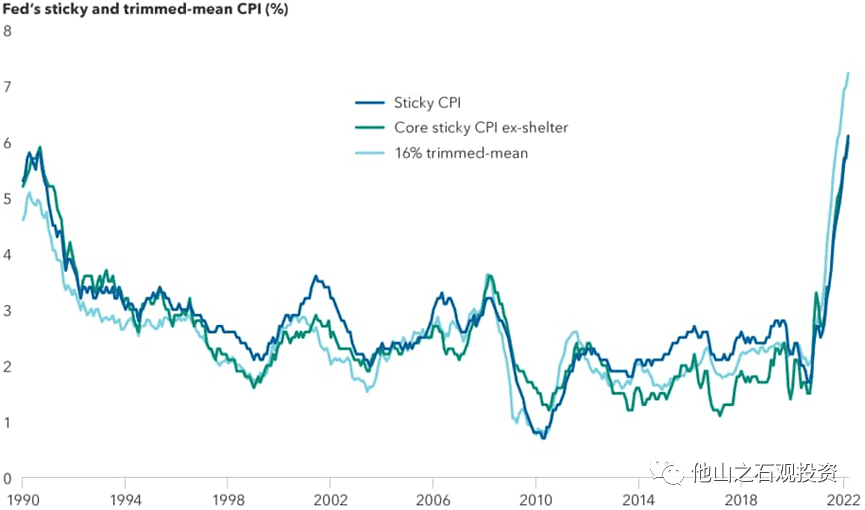

当前的粘性通货膨胀(Sticky inflation):消费者价格指数(CPI)的组成部分历来变化缓慢,表明美联储将面临压力,可能在11月和12月的会议上继续大幅加息。

最新的“加息点图”预测支持了这一点,显示美联储官员预计2023年将加息至高达4.6%。

粘性通胀指数正在加速

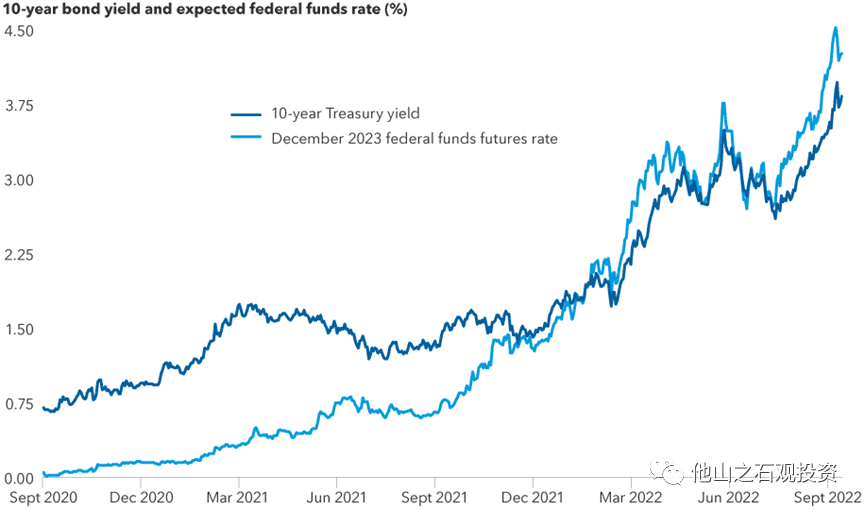

近几周来,市场迅速波动,Price in了美联储将额外收紧100个基点。利率期货反映出联邦基金利率的峰值在4.50%至4.75%之间。虽然市场在定价本次紧缩周期可能需要多高的政策利率方面取得了进展,但国债收益率仍可能走高。

10年期国债收益率与预期联邦基金利率变化之间的重新关联,有助于证实这一观点。在利率为0的时期,由于对联邦基金利率的预期保持在接近零的水平,这两种利率之间的相关性趋于瓦解。自去年以来,随着联邦基金利率从0上升,10年期国债收益率再次追踪对该利率的预期变化。

美联储将不得不将短期利率上调至近5%,最低4.5%。我们仍然不知道这是否足以降低通胀。我们的预期是,10年期国债收益率在某个时候会再次触及4%。如果达到这个水平,我们会考虑在这个水平上增加期限或利率敞口。4%或稍高可能是10年期债券收益率的峰值。

债券收益率可能会抬高,Sources: Federal Reserve, CME, Bloomberg. Data as of September 30, 2022.

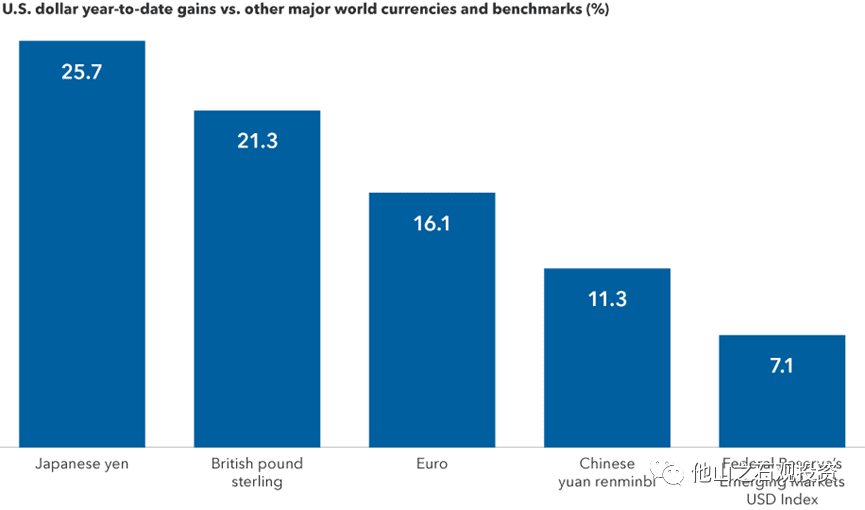

三、美元可能持续走强

第三季度,欧元与美元持平,英镑跌至历史低点,日元跌至24年低点。虽然今年的快速升值可能将美元推至估值过高的区域,但目前的情况并不表明美元估值出现逆转。

美元的相对价值也受到英镑疲软的支撑。显然,英镑现在正处于深度超调的境地。鉴于英国养老基金一直面临的亏损规模,英国央行介入支持英国债券。

目前尚不清楚市场是否完全理解养老基金面临的这些巨额债券损失的二阶导或三阶导影响。不仅在英国,在欧洲也是如此。

有一些金融市场危机的早期迹象,我们需要在未来几个月非常注意这一点。由于英镑是一种高度顺周期的货币,它似乎容易受到进一步疲软的影响。

美元反转可能需要美国结束货币紧缩,解决俄乌冲突。虽然这些因素似乎都不会很快发生变化,但一旦发生变化,我们预计外汇市场的反应将非常剧烈,美元可能会很快贬值。

美元迅速升值,Sources: Capital Group, ICE Data Services, MSCI, RIMES, Federal Reserve. As of September 30, 2022.

未来美元兑新兴市场货币的下跌可能特别明显。

许多新兴市场的央行在加息方面取得了领先,比主要发达市场的央行更具侵略性。因此,相对于发达市场,新兴市场的实际利率具有吸引力。

本文来自微信公众号:他山之石观投资 (ID:weibijiben),作者:Capital Group,编译:他山之石观投资