本文来自微信公众号:半导体行业观察 (ID:icbank),作者:龚佳佳,原文标题:《市值暴跌的半导体设备巨头》,题图来自:视觉中国

都说“卖铲人才是真正会淘金的人”,在如今这个一众芯片巨头纷纷拉响业绩警报的当下,身为半导体产业链“卖铲人”的设备厂商似乎依旧赚得盆满钵满,半导体设备大厂Lam Research最新公布的上季财报与本季财测就均优于市场预期,据悉其当季营收51亿美元,同比增长17.9%;净利润为14.26亿美元,高于去年11.8亿美元。此外,光刻机龙头ASML在2022年第三季度更是实现营收57.78亿欧元,同比增长10.25%,共售出86台光刻机。

然而,那些看似风光的背后,也许晚礼服下是满身的伤疤。在经济萧条的2022年,半导体设备厂商的日子远没有表面那么光鲜亮丽。

下滑的需求,腰斩的市值

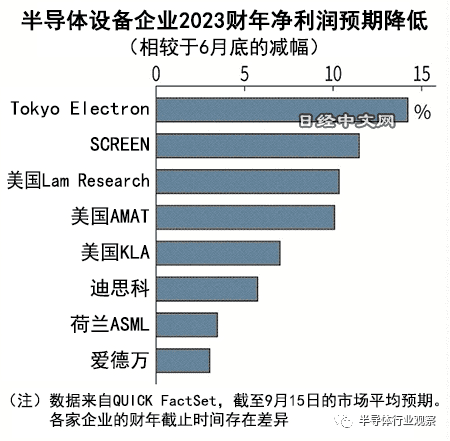

虽然Lam Research和ASML两家欧美设备厂商的业绩迎来了新增长,但据日经中文网9月统计QUICK FactSet的TEL、SCREEN控股、爱德万和迪思科4家日企的市场预期。截止到9月15日,上述4家企业2023财年的合计净利润预期为7154亿日元,比本财年预期减少7%,比6月底的预期(增加4%,达到8093亿日元)减少12%。

从各家企业2023财年的净利润预期来看,与6月底相比,降幅最大的是TEL,为14%。SCREEN为11%,迪思科为6%,爱德万为3%,预计4家企业2023财年的净利润比本财年的市场预期减少6~9%。

而业绩预期下降的最大原因就是半导体需求减少。疫情以来,在居家办公、脱碳环保等需求的推动下,叠加通信高速化及数据量增加等背景,半导体需求迅速扩大,供求关系持续紧张,为此芯片制造商纷纷进行增产投资和建立新的生产线,半导体设备产业也出现了前所未有的兴旺景象,根据 SEMI 数据,2021 年全球半导体设备市场规模为 1026 亿美元,同比增长 44%。与此同时,设备厂商们的市值也来到了新高度。

然而到了2022年,个人电脑及智能手机等部分终端产品需求开始减速,尤其是今年下半年,7、8月半导体整体供需关系快速反转,9月需求更是直线下滑,即便是此前被视为是半导体产业新增长引擎的汽车和数据中心,也在经济疲软的影响下开始失速,半导体产业整体兴旺前景已经不再。

其实,今年以来,半导体产业的“寒流”就来势汹汹,截至10月10日,美国费城半导体指数(SOX)跌至约两年来的低值,相较于2021年末,跌幅高达42%。据此前《芯片大厂,跌跌不休》一文统计,包括英伟达、AMD、英飞凌在内,数家主要芯片厂商的市值集体腰斩,整体跌幅十分惨烈。而半导体设备厂商身处产业漩涡之中,想要置身事外显然也是不可能的。

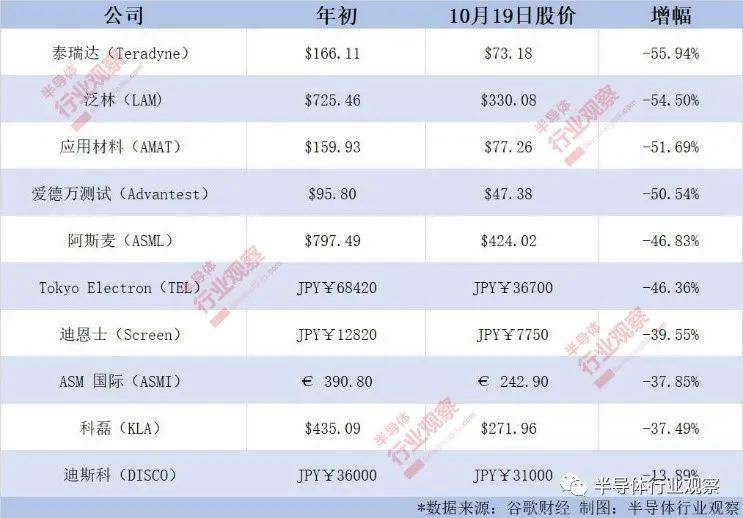

从股价市场的跌幅来看,半导体设备厂商年初的市值似乎已经成为巅峰。与今年年初相比,泛林、应用材料、爱德万测试三家厂商的市值已经腰斩,而阿斯麦和Tokyo Electron是几近腰斩,表现最好的则是DISCO,跌幅仅达13.89%。整体上来看,全球前十大半导体设备厂商的情况也是惨不忍睹。

据日经中文网报道,各家设备企业的股价被认为提前6个月左右体现出业绩动向,在业绩恶化前已经先行下跌。虽然ASML和 Lam Research 最新一季度的财报仍表现出增长势头,但是与去年同期相比,涨幅已经下降很多。ASML 2021年三季报显示,实现营收52.4亿欧元,同比增长32.3%;实现净利润17.4亿欧元,同比增长64.2%,而今年三季度同比营收增长仅为10.25%,净利润更是同比下降了2.24%。

Lam Research也不例外。2022财年第一财季,Lam Research归属于母公司普通股股东净利润为11.80亿美元,同比增长43.27%;营业收入为43.04亿美元,同比上涨35.48%。而今年Lam Research当季营收同比增长仅17.9%。由此来看,设备厂商们的业绩增长势头已经开始有所放缓,未来业绩或将有所恶化,Lam Research已警告称,2023 年营收可能减少 20 亿至 25 亿美元。

热情的减退,缩减的资本

身处产业链上游的设备厂商最害怕的事情当属下游半导体制造厂商的投资热情的减退。“卖铲人”之所以能成为真正会淘金的人,就是因为大量淘金者的淘金热情还在,一旦热情消退,红利期也会结束。

但从近期各大芯片巨头的消息来看,缩减资本似乎已经成为了他们应对半导体进入下行周期的重要措施之一,包括台积电、世界先进、力机电在内的晶圆代工厂,以及美光、南亚科、SK海力士、铠侠等存储厂商都开始大幅缩减资本支出,其中设备投资的缩减更是首当其中。

据了解,英特尔2022年设备投资比此前计划减少15%;台积电将删减2022 年资本支出40 亿美元,其中一半是设备采购;美光预计 2023 财年的资本开支规模将是 80 亿美元,比上一财年将下降 30%,2023财年将把芯片封装设备方面的投资砍掉一半;韩国SK海力士也表示,2023年的选项之一是大幅减少设备投资额;南亚科则表示,今年生产设备资本支出降幅约4成,而2023年生产设备资本支出相较于2022年将进一步调降逾20% ……

从业务上看,代工逻辑和存储向来是设备厂商们数一数二的终端市场。2021年拉动全球半导体设备市场增长的主要原因就是以台积电为代表的代工企业和逻辑(运算用)半导体领域的投资。日经中文网在去年年底预计各家厂商对这一领域的设备销售额2021年达到493亿美元,比上年增加50%。应用材料也指出,逻辑/代工在整个晶圆厂设备支出中占比越来越大,目前估计在2/3左右。

此外,面向存储器的投资保持坚挺则是去年设备市场增长的第二大原因,预计2021年面向NAND闪存的设备投资增长24%,增至192亿美元,面向DRAM增长52%,增至151亿美元。

这点其实从设备厂商们的营收来源也可以看出,以设备龙头厂商应用材料为例,2022 财年第三季度,应用材料66%的营收来源于代工逻辑、19%来源于闪存、15%来源于DRAM。而此次晶圆代工和存储正是大幅缩减资本支出的重灾区。

尤其存储领域,今年下半年的减速感明显增强,不仅库存正在增加,价格下行压力也在加强。应用材料此前透露,面向代工等仍表现坚挺,未交货订单整体正在增加,但面向存储半导体客户的未交货订单正在减少。

知名半导体产业分析师陆行之指出,目前看内存存储器行业率先发难,半导体设备龙头公司2023年营收明显会受到影响,ASML 受影响应该明显少于同业,内存存储器设备营收占比由高到低排序是 Lam Research(35~40%营收占比);Tokyo Electron(27~30%);应用材料 Applied Materials(25%)。

从地区分布来看,中国和韩国是设备厂商营收来源的主要市场,尤其是中国大陆,根据SEMI报告,2021年中国大陆半导体设备市场销售额增长58%,达到296亿美元,占全球市场约28.9%,成为全球最大的半导体设备市场,无论是逻辑IC,还是存储等市场的需求量都相当可观。

然而由于美国最新禁令,美系半导体设备大厂无法出售设备给中国,据芯谋研究统计,2021年全球前五大设备厂商中,除了ASML,其余四家最大市场皆为中国大陆,因此无法出售设备必然会给他们造成营运损失。上述提到Lam Research认为2023 年营收减少的原因就是受到美国新管制影响,其首席财务官 Doug Bettinger还表示,本季度的销售额如果没有新的美国商务部禁令,这个数字会“高得多”,明年中国大陆的收入将大大降低。

虽然ASML方面保证出口管制造成的影响相当有限,预计只有5%的未交付订单将会受到影响,但中国台湾晶圆代工厂们的资本缩减却会给其带来较大的影响。ASML 是台积电与三星、英特尔等先进制程半导体厂商的重要供应商,在10月13日,台积电宣布删减40 亿美元的资本支出后,ASML股价大跌9%。而韩国作为存储大国,在存储低迷的当下,势必也会给设备厂商们的未来营收带来不小的影响。

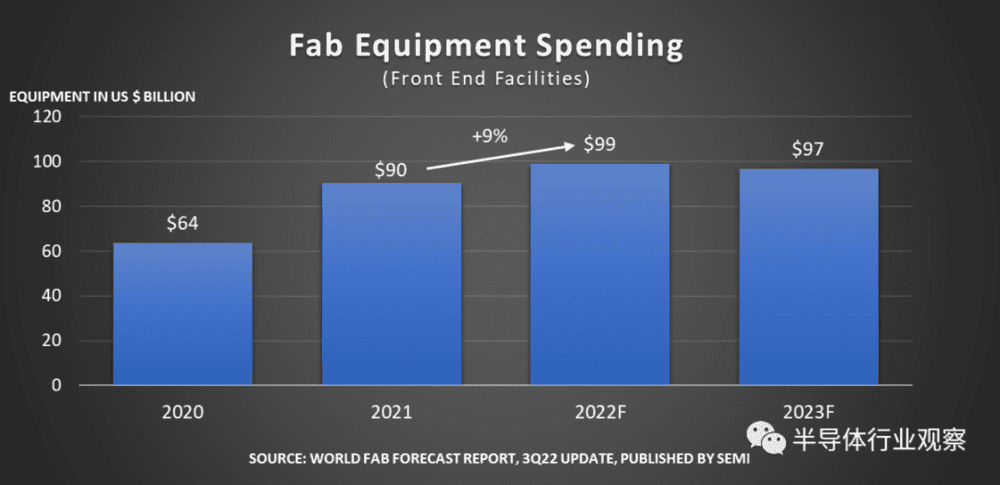

在多种因素的影响下,SEMI在9月初调降今年全球晶圆厂设备支出金额预估至990亿美元,降幅约9.2%。而就在6月,SEMI预期今年全球设备支出金额可望突破1000亿美元大关,将达1090亿美元,而仅过了3个月,SEMI就已经下调了预期。此外,花旗集团的Atif Malik则在近期将明年全行业晶圆设备支出的目标下调了10%,至720亿美元。

如此来看,今年整体半导体行业晶圆设备支出或许会不尽人意。

写在最后

对于半导体设备厂商未来前景如何?各大机构的分析师、从业人员和设备厂商的观点各有不同。

在分析师看来,今年年底设备厂商的股价可能会见底。据日经中文网报道,按季度来看,日本各设备企业的净利润市场预测到2023年4~6月或2023年7~9月触底。三井住友DS资产管理公司的分析师町田了认为,“2022年底左右,股价有可能见底”。关于2023年全球制造设备销售,三井住友信托资产管理公司的高级分析师片山智宏表示,市场上很多观点认为,前工序的制造设备比上年减少5~15%。

在业内人士看来,设备厂商年底即将进入淡季,明年年初或许会出现库存问题。据台媒报道,设备厂业者表示,一个机台从下单到出货至少要半年,目前还在处理上半年堆积的订单,至于现在库存的问题,预估要在明年初才会反映出来,整体来看,半导体业还是会持续向好。不过,另有韩国半导体设备商业务以个人经验表示,已经有听到同业反应被砍单,除了库存影响,到年底即将进入淡季,营收确实可能受影响。

而设备厂商自身对前景还是颇为乐观。应用材料在8月底表示,在确认了客户2023年的需求后,得出结论,预计2023年或未来三个季度设备需求仍然大于供给,并认为公司能够安然度过芯片业今年以来所面临较为低迷的景气。

应用材料执行长迪克森(Gary Dickerson)表示,即使总体经济放缓,许多客户仍然持续投入资本支出以改善生产技术,整体需求仍远远超过供给量,同时,就算旗下内存芯片厂商客户移除扩产计划,但其他类型的芯片业者,包括逻辑芯片制造商和晶圆代工厂,仍维持一定的支出金额。

此外,ASML预计,四季度销售额达61~66亿欧元,整体好于分析师预期,主要是市场对于其先进晶圆制造设备的需求强劲。ASML执行长彼得.温尼克(Peter Wennink)此前也表示,即使在疫情过后芯片需求的红利逐渐耗尽,但在先进制程技术不断演进的带动下,对于极紫外光曝光机的需求仍然不容小觑,作为台积电、英特尔、三星等指标性半导体大厂最关键的微影设备,同时更是先进制程关键设备及紫外光(EUV)机台的独家供货商,ASML即便短在线对于设备的需求面临小幅逆风,将时间轴拉长来看,仍然值得期待。

总的来说,短期内半导体设备厂商的前途还是令人忧心忡忡的,但是从长期来看,无疑是令人期待的。不过,相较于海外半导体设备厂商,如今的形势或许更需要我们将目光转移向国产设备厂商,本土厂商如何攻克难关,提高设备自给率,才是今后真正的难题所在。

本文来自微信公众号:半导体行业观察 (ID:icbank),作者:龚佳佳