国际汇率市场非美货币压力与日俱增!

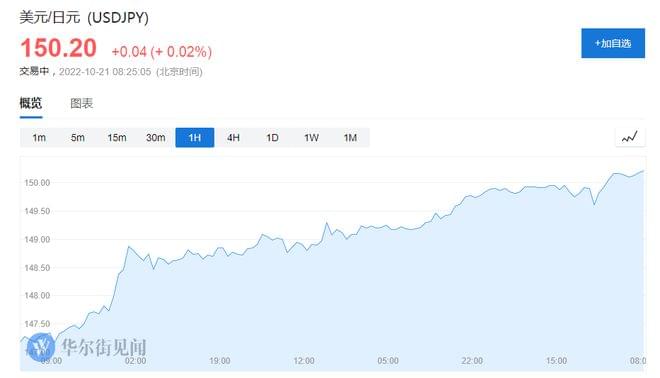

20日,人民币汇率继续调整,离岸人民币汇率一度逼近7.28关口。同期,日元汇率跌破150关口,非美货币普遍面临进一步贬值压力。

目前,美国3个月期限国债收益率报价在4%关口,而3个月以上期限的美国国债收益率已经全面站上4.1%,对货币政策更敏感的两年期收益率升至4.556%的15年来最高点,而作为 “全球资产定价之锚”的美国10年期国债收益率突破4.1%。

美债2年期已超过了10年期的收益率,出现明显倒挂,这往往是经济衰退的前兆。在美国房地产市场上,房贷利率不断攀升逼近7%,创下20年来新高,导致美国购房和再融资贷款申请指数,回落至1997年以来的最低水平,美国房地产冷却迹象不断显现。

为捍卫汇率,多国央行近期被迫进行大幅加息,并大量抛售美元国债,推动美元资金回流美国市场。美联储数据显示,截至10月5日一周,全球央行抛售了多达290亿美元的美债,而最近四周抛售额达810亿美元,为2020年3月疫情暴发以来最大月度抛售规模,美债持有量总体下降至2.91万亿美元。

非美货币持续调整

20日,人民币兑美元汇率继续调整,开盘后一度跌至7.2438,随后有所反弹。当日,人民币兑美元中间价报7.1188,调贬83个基点。前一交易日中间价报7.1105。

从离岸人民币兑美元汇率来看,在20日开盘后逼近7.28关口,后续展开反弹,午后反弹幅度有所加大。此前,19日下跌超过400点,并刷新了9月28日盘中7.2675的最低点。

今年以来,人民币兑美元汇率贬值幅度达到14%,不过在国际非美汇率市场上看,人民币整体仍然保持相对稳定。目前,美元兑日元汇率则跌破150关口,创1990年以来新低,日元汇率年内跌幅逾30%,而韩元汇率年内贬值超20%,而美元指数年内涨幅则达到17.5%。

日元兑美元跌至150关口,狂抛美债

20日,美元兑日元汇率跌破150关口,创1990年以来新低。150被外界普遍视为日元一个重要的心理关卡,突破这一水平可能会加大日本国内采取进一步行动的压力。

当日,日本央行宣布新的债券购买计划,这是自今年四季度购债计划发布以来,首次进行非例行的债券购买。日本央行依然维持收益率曲线控制政策,寻求将10年期基准国债收益率控制在0.25%以下,以促进经济增长。由于日本央行持续的购债行为扩大了美日利差。受此影响,日元兑美元周四一度触及150.08,创下32年新低。

在日元跌破备受关注的150关口后,市场正高度关注财务省是否会出手干预市场。日本财务大臣铃木俊一周四重申,日本政府将采取适当措施应对货币市场的过度波动。“近期日元快速单边下跌是不可取的。我们绝对不能容忍由投机交易推动的过度波动。我们将继续采取适当措施应对过度波动,同时迫切关注货币市场的最新进展。”

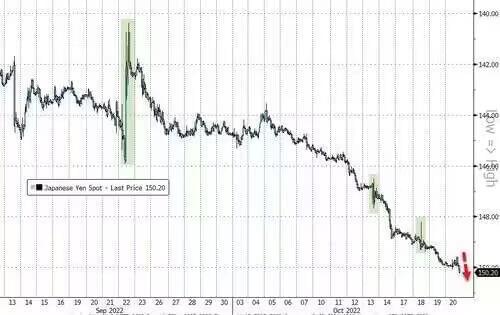

为了应对汇市波动,日本财务省上月斥资2.8万亿日元(190亿美元)进行干预,买入日元、卖出美元。这是日本政府1998年以来首次在市场上采取行动支撑日元。但在美日利差持续拉大影响下,日元已抹去了上月干预后的涨幅。除公开干预市场外,市场目前猜测,日本财务省已采取“隐秘干预”(stealth intervention)行动,出手稳定市场。

在日元贬值连创32年新低时,抛美债成为美国最大海外“债主”日本的“常规操作”。今年8月之后,日本的美国国债持仓将持续下降,并可能进一步创新低。美国财政部公布国际资本流动报告(TIC),显示8月日本所持的美国国债规模为1.1998万亿美元,创2019年12月以来新低,8月日本的美债持仓较7月环比减少345亿美元,连续第二个月减持。

美元中长期利率全面站上4.1%

目前,美元指数已到113附近,仅比9月28日的20年来高点114.78一步之遥。

美元指数以6种货币——欧元、日元、英镑、加元、瑞典克朗和瑞士法郎与美元进行加权,以计算美元的表现。

美元指数攀升的背后是美联储利率的持续攀升,目前,美元中长期利率已经全面站上4.1%。作为 “全球资产定价之锚”,美国10年期国债收益率,19日再度上升,突破4.1%,创下自2008年7月以来新高点。美国30年期长债收益率达到4.15%,再创9年高位。而对货币政策更敏感的两年期收益率升至4.556%的15年来最高点。

对于美元利率,美国明尼阿波利斯联储主席卡什卡利(Neel Kashkari)19日表示,尽管整体物价涨幅可能已触及高点,但是潜在通胀压力可能尚未见顶。这番言论进一步令市场火上浇油。此前一天,他曾指出,如果潜在通胀没有停止上升,美联储可能需要将关键利率提高到4.75%以上。

根据芝商所的美联储观察定价显示,美联储在11月加息75个基点的可能性为94.5%,12月再加息75个基点的可能性也达到了逾七成。也就是说,目前市场对美联储加息路径的定价是11月加75个基点,12月再加75 个基点,明年2月加25个基点,届时美联储才会开始评估加息的影响。

为捍卫汇率,多国央行近期被迫进行大幅加息,并大量抛售美元国债,推动美元资金回流美国市场。美联储数据显示,截至10月5日一周,全球央行抛售了多达290亿美元的美债,最近四周抛售额达810亿美元,为2020年3月疫情暴发以来最大月度抛售规模,美债持有量总体下降至2.91万亿美元。同期,全球资本也以1978年以来最快的速度回流美国。

美国关键利率倒挂,房地产市场明显冷却

美国急剧的货币紧缩下,经济需求出现萎缩。多个指标显示,9月份美国进口量同比暴跌12.4%,达到近两年来最大跌幅,而美国零售商协会预计10月份的进口量将同比下降9.4%,美国衰退迹象明显放大。评级机构惠誉(Fitch Ratings)预测,美国将在明年春季陷入衰退,但是消费者财务状况仍然强健,会减缓相关冲击。

19日,美联储发布的褐皮书称,在对需求减弱的担忧日益加剧的情况下,受访者对美国经济的前景变得更加悲观;美国劳动力市场虽有放缓的迹象,但依然紧张,工资上涨的压力依然存在。

在金融指标上,市场关注度较高的期限倒挂现象已经出现,美债2年期已超过了10年期的收益率,达到45个基点,而3个月美债和10年期美债的收益率也一度出现倒挂。这些通常是历年美国出现经济衰退的前兆指标,倒挂幅度越大,经济衰退几率越大。

在美国房地产市场上,房贷利率不断攀升逼近7%,创下20年来新高,推动房地产市场开始冷却。根据美国抵押贷款银行家协会(MBA)19日数据显示,美国30年期固定利率抵押贷款的合同利率在截至10月14日当周再度攀升,上涨13个基点至6.94%,为连续第9周上涨,为2002年以来的最高水平。在贷款利率持续攀升影响下,购房和再融资贷款申请指数上周下降4.5%,为10周来的第9次下降,回落至1997年以来的最低水平。

由于投资者担心美国房地产市场爆发违约潮,已经大举拋售房利美(Fannie Mae)和房地美(Freddie Mac)发行的抵押贷款权证。上一次出现这一幕,是在2008年金融危机前,后来美联储出手援助才稳定房地产债券市场。

日元跌到150了,依旧只是“口头干预”,日本葫芦里卖什么药?

在美日货币政策分化下,日元跌势不断加剧,已经跌破150这个重要关口,而日本政府除了喋喋不休的“口头干预”和不置可否的“隐秘干预”外,仍未采取进一步实质性行动,令市场担心又困惑。

10月20日周四,受美日利差持续扩大影响,美元兑日元汇率跌破150关口,创1990年以来新低。截至发稿,美元/日元依旧徘徊在150上方。

上个月(9月22日),出于对日元汇率过度波动的担忧,日本当局实施了外汇干预,在外汇市场上买入日元,这是1998年6月日本美国协同实施“日元买入型”外汇干预以来、时隔24年的首次干预。

但这次干预的效果并未持续多久,日元再度走弱,日元兑美元汇率已下跌逾4日元,连续失守多个关口。

自上次干预以来,日本政府明面上的行动就只有口头干预,尽管外界猜测日本当局正在悄悄进行小规模干预。

周四,在日元跌破150之前,日本央行行长黑田东彦和日本财务大臣铃木俊一接连对市场发出了警告:

日本财务大臣铃木俊一:近期的日元快速、单边走弱态势不可取。 不能容忍过度的投机性波动,将继续对此采取适当行动。 将带着紧迫感关注外汇市场。

日本央行行长黑田东彦:汇率稳定很重要。 近期突然的、单边的汇率波动不可取。 稳定、弱势的日元整体上会对日本经济有利。 近期的日元突然走弱增加了不确定性,带来不利影响。

然而,市场显然对口头干预已经麻木了。但随着日元挑战150,交易员们也开始戒备了起来。在日本,150点被视为一个重要的心理水平,突破150点可能会增加政府采取行动的压力。

大和证券高级外汇策略师Yukio Ishizuki对媒体表示:“价格走势表明,市场参与者对政府干预抱有强烈的戒心。“

日本为何迟迟不动手?

日本政府有自己算盘。

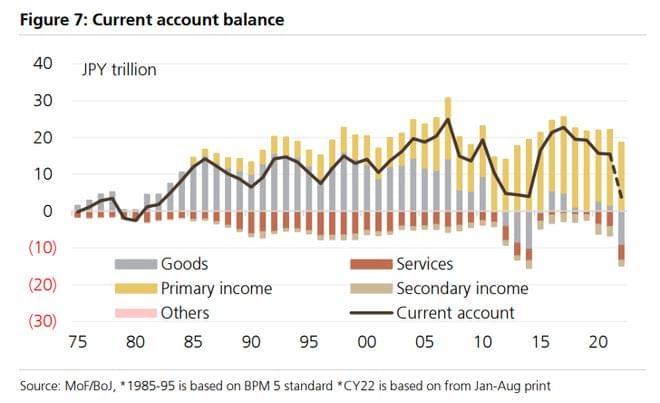

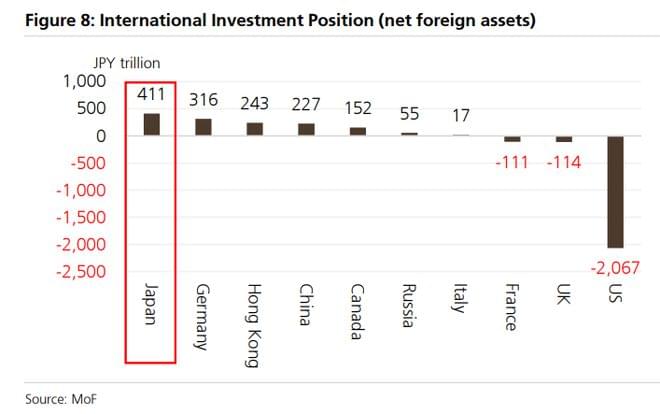

瑞银分析师Masamichi Adachi和Go Kurihara在10月18日的一份报告中指出,日元过快贬值是坏事,但日元贬值对整个经济来说并不是坏事,因为日本的经常账户是正的,日本的净外国资产规模也是世界上最大的:

尽管贸易平衡已转为逆差,日本的经常账户余额仍保持盈余,日元走弱意味着盈余增加。

日本拥有最大的净外国资产,这意味着更强的外汇(更弱的日元)意味着资产价值的增加。

简而言之,尽管进口商和消费者受到影响,但企业利润整体上受到日元走弱的提振,而企业利润越高,税收越高。

瑞银表示,值得注意的是,岸田文雄政府和日本央行都认同这一观点,政府并没有对日本央行施加压力,要求其收紧政策以防止日元贬值。

对投资者来说,下一个重要的催化剂将是日本央行下周的政策会议。上月,日本就是在黑田东彦重申愿意坚持超宽松的货币政策后,进行了自1998年以来首次的汇市干预。

高盛策略师Kamakshya Trivedi预测,日本当局对收益率曲线的控制(YCC)将保持不变,在日元逼近1美元兑150日元大关之际,干预取决于日元的波动速度而非汇率水平。日本央行在10月27日的会议上料将展示维持收益率曲线控制的努力。