本文来自微信公众号:半导体行业观察 (ID:icbank),作者:龚佳佳,头图来自:视觉中国

由于一些众所周知的原因,让最近原本就已经很惨淡的全球半导体产业更“雪上加霜”,彭博的统计显示,上周四收盘以来短短数日,全球半导体类股市值累积蒸发超过2400 亿美元。

事实上,今年以来,芯片巨头的市值就没有让人放心过,《芯片大厂,跌跌不休》一文统计了今年年初至9月底的芯片头部企业股价波动情况,其中,数字芯片和存储芯片厂商的市值跌幅可以用“惨烈”一词来形容,多家数字芯片厂商市值腰斩,相比之下,模拟芯片成为了最“抗跌”赛道,龙头厂商德州仪器跌幅仅为15.81%,可以说表现十分亮眼。

然而,即便模拟芯片“抗跌如水泥”,似乎也快顶不住这整体低迷的经济,本周二投资公司花旗下调了对德州仪器、恩智浦半导体和微芯科技的 2022 年和 2023 年盈利预期,而就在上个月末,美国银行也表示,由于担心 iPhone 销售疲软,德州仪器、ADI 和恩智浦半导体处于“低风险桶”中。

半导体产业的抗跌“独苗”好像要撑不住了。

一、模拟芯片,“稳势”不再

从最新消息来看,花旗研究分析师Christopher Danley 认为,半导体股的卖压可能将从芯片巨头厂商蔓延到目前仍抗跌的模拟芯片。Danley在访问调查后发现,7 月影响ADI 的延后下单和取消订单情况也开始影响到其他模拟芯片厂,交期正在缩短。因此,他近期在Analog Party Over的报告中调降德州仪器、恩智浦半导体、Microchip Technology三家模拟芯片厂商的个股的目标价。

此外,Danley还预测德仪、恩智浦将表现疲弱,他认为“这一切只是景气放缓的开始,每家公司/ 每个终端市场都将感受到影响”。

其实今年以来,模拟芯片的降价风波实可谓是一波未平、一波又起。6月份的时候,业内传出TI部分芯片价格在最近两个月“跌价”达八成。虽然TI方面表示传闻不属实,但从市场价格来看,TI的部分产品确实出现了价格波动,比如TPS61021ADSGR电源管理芯片,从2021年5月的最高价每颗45元,降至每颗五六元,TPS51200DRCR芯片价格也从去年60多元的最高点跌至2元左右。

到了8月份,ADI却发布了最新涨价函,自2022年9月25日起开始执行,不过ADI方面强调提价不是为了扩大利润率,而是为了维持毛利率水平。

就在这价格的起起落落中,ADI率先发出市场需求不如预期的警告。即便ADI 2022 会计年度第三季的业绩出色,第四季财测也符合市场预期,但其还是在最新财报中指出“经济不确定性开始影响订单”,并补充需求持续超过供应,导致积压订单增加。

ADI总裁兼首席执行官Vincent Roche直接在业绩会上声称,在截至7月的财季后期订单有所放缓,在此期间取消订单的数量略有增加。

关于模拟芯片的供需关系,兴业证券海外TMT首席分析师洪嘉骏近日在接受媒体采访时表示,即便是模拟芯片,明年中到明年下半年也会开始供过于求了。此前曾传出德州仪器对于2022年下半的芯片供需有缓解说法,当时有IC相关供应体系高层坦言:对于TI芯片“供需缓解说”持相当保守的态度。

因为他们认为最火热的汽车电子电气化所带来的车用芯片需求,不仅仅包括电动车本身,包括1台车高达70组以上的车用MCU,以及各类讲究稳定度的车用功率半导体/模块、模拟IC等,而这会成为包括TI、英飞凌、恩智浦、安森美、意法半导体等模拟芯片大厂的发展重点,更将成为新产品策略全力靠拢的方向。

确实,在消费电子节节败退的当下,汽车似乎成为了芯片厂商的“拯救者”。对于模拟芯片来说,从车身、仪表、底盘,到动力总成及ADAS,其在汽车各个部分均有应用,并且在汽车领域的平均单机价值量高达200美元。

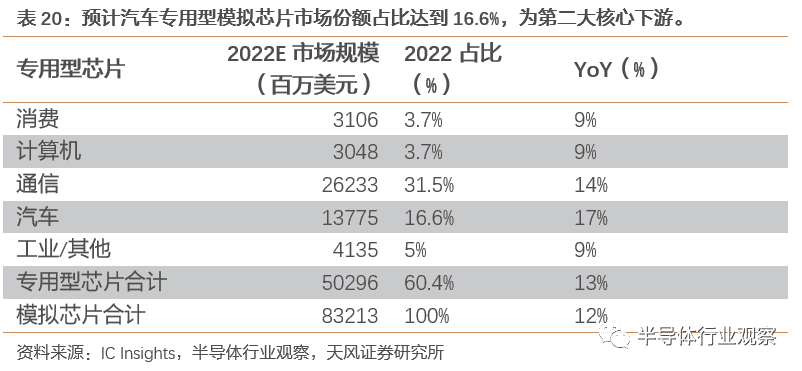

汽车电子甚至已经成为了模拟芯片第二大下游应用场景,预计2022年专用型模拟芯片市场份额占比达到16.6%,市场规模同比增长17%。

然而经济低迷势头终将会席卷到汽车产业,汽车行业研究公司LMC Automotive数据显示,预计2022年全球汽车交付量将为8500万辆左右,相比于2019年的9000万辆左右,减少了500万辆。

对此,LMC全球销售预测总监乔纳森·波斯基特(Jonathon Poskitt)表示,全球性经济下行导致汽车消费疲软,需求不断弱化。他还在一份报告中指出,“考虑到目前的经济环境,预计到2024年前,全球汽车交易总量都将呈现下行趋势。”

不止汽车产业,半导体产业另一强劲支柱——数据中心似乎也开始步入衰退,瑞穗分析师Vijay Rakesh指出,数据中心和服务器市场开始出现疲软,尤其是欧洲等市场需求疲软,以及CPU/GPU增长放缓,鉴于此Rakesh全面下调了对美光科技和西部数据的业绩预期。

此外,花旗分析师Atif Malik也因担心全球经济疲软导致数据中心销售放缓,而下调英伟达和迈威尔科技的盈利预期。虽然数据中心的衰退对数字芯片和存储芯片影响更大,但也从侧面反映了终端市场的失速。

研究机构IC Insights预测,整体模拟芯片今年产值将年成长12%,较去年高达30%的史上最大增幅大幅收敛,并预计今年类比芯片均价仅年增1%,不如去年上涨6%。

二、半导体产业“耐跌扛把子”

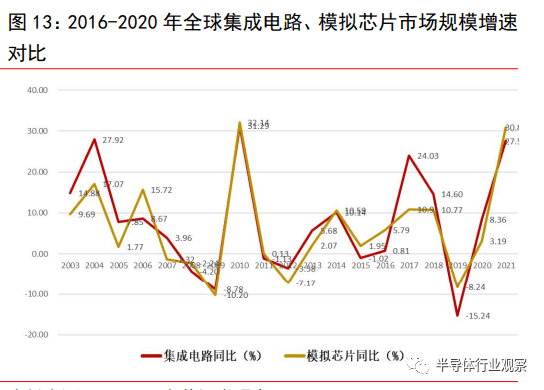

要说模拟芯片,无疑是这波缺芯潮中的大赢家,IC Insights 6月报告显示,从行业整体表现来看,2021年,模拟芯片市场增长了30%,高于集成电路市场的增幅(26%),每个通用和特定应用模拟产品细分市场都实现了两位数的销售增长。

除了市场增长之外,模拟芯片的毛利率也高于其他赛道。从首创证券统计的美股市值100亿美元以上半导体公司2021年毛利率来看,毛利率超过50%的公司模拟厂商数量最多,其中德州仪器还是毛利率最高的半导体公司,2021年毛利率达到67.5%,今年第一季度毛利率更是提升到了70.2%。

同为模拟巨头的微芯科技、ADI等厂商毛利率也在60%以上。去年年底,德州仪器的市值甚至一路飙升到了1700亿美元。

当芯片整体产业大热时,模拟芯片市场就已经走在了前列,而在半导体产业整体持续萎靡的今年,模拟芯片更是展现出了及其优越的“抗跌”特性,其实除了9月份的《芯片大厂,跌跌不休》,我们还分别于4月份和7月份统计过两次全球半导体巨头的股价,看着英特尔、英伟达、AMD、三星、SK海力士等厂商一次比一次惨烈,TI和ADI的跌幅却稳定很多,甚至于相较德州仪器7月初的-18.84%,9月底-15.81%的跌幅还有所回升,这与模拟芯片自身特性有着很大的关系。

模拟芯片不同于数字芯片的明显特点就是生命周期长、品类多,以及周期性弱。虽然模拟芯片作为集成电路的子行业,其周期波动与半导体行业周期变化基本一致,但由于模拟电路下游应用繁杂,产品较为分散,不易受单一产业景气变动影响,因此其价格波动远没有存储芯片和逻辑电路等数字芯片的变化大,波动性弱于半导体整体市场。

还有一个原因就是模拟芯片占集成电路整体的比重较小。就集成电路市场结构而言,数字芯片占比超八成,模拟芯片则占比不到二成。据 Frost & Sullivan 统计,从 2011 至 2021 年,全球集成电路销售额从 2470.73 亿美元增长至 4,608.41 亿美元,其中模拟电路销售额从 423.37 亿美元增长至 728.42 亿美元。

整体上看,2011~2021 年模拟芯片占集成电路比重保持在 16%左右,但模拟芯片整体波动幅度较小,行业周期性相对更弱,因此在集成电路市场景气度下行的环境中受影响更小。

从这方面来看,不是模拟芯片不能扛,而是全球经济低迷实在过于严重。国际货币基金组织(IMF)已经发出警告称,由于美国和欧洲的经济在各种危机碰撞之下放缓的幅度超过了预期,世界可能很快就会处于全球衰退的边缘。

近几个月来,随着乌克兰冲突、通货膨胀和大流行卷土重来,各大洲都受到了影响,经济前景明显黯淡。如果这些威胁继续加剧,世界经济将面临1970年全球严重滞涨以来最疲弱的年份之一。

三、写在最后

虽然当前全球经济不确定性的不断增强遏制了很多消费者消费的欲望,进而直接影响了上游各类芯片产业链之间的需求,但通信、工控和汽车依旧是模拟芯片下游的主要需求来源,IC Insights预测,2022年通信(含智能手机)、工控和汽车占比分别为 37.5%、19.5%和 24.7%,合计占比高达 81.7%。

除此之外,人工智能也将成为未来模拟芯片行业的新发力点,Tirias Research 的分析师 Kevin Krewell认为,模拟是大脑如何使用分布式记忆细胞,来保持神经元权重或以其他方式保持模拟权重的更接近的表示,目前包括 Innatera、Rain Neuromorphics 和其他公司在内,越来越多的企业正在创建带有模拟电路的硅大脑来模拟大脑功能,从这个角度来看,人工智能的发展势必也会带动模拟芯片的需求增加。

从长期发展势头来看,模拟芯片市场的前景无疑是好的,所以谨慎如TI也会选择扩张模拟芯片业务,但周期性经济下行或多或少会给厂商带来订单缩减/取消、市值下跌等系列影响,不过头部厂商凭借自身雄厚的资金,以及更强的抗风险能力,显然会比其他中小企业更能够在市场波动期保持一定的市场竞争力。

然而,对于中小企业来说,或许应该要敲响警钟,毕竟客户的高库存量,以及头部企业的高产能和低价格,可能会他们带来不小的竞争压力,尤其是采用Fabless模式的模拟芯片厂商,由于对上游供应链依赖性较大,更要提前做好面对市场波动的准备,要注重技术创新,在自身擅长领域开发独有的应用产品,构建技术壁垒。

本文来自微信公众号:半导体行业观察 (ID:icbank),作者:龚佳佳