本文来自微信公众号:半导体行业观察 (ID:icbank),作者:龚佳佳,题图来自:视觉中国

近日,“黄牛诉苦iPhone 14倒贴100元出”的话题冲上热搜。与此前持续火爆的局面不同,今年iPhone 14的疯抢局面并未持续多久,市场就回归冷静,甚至还出现了破发现象。很多媒体对iPhone 14的评价甚至用上了“挤牙膏”这样的形容词,但不可否认一点:iPhone依然是智能手机的风向标。

自乔布斯发布首款iPhone,拉开世界智能手机行业发展的序幕后,苹果就一直引领全球智能手机发展趋势。只要是苹果牵头推出的技术,其他手机厂商基本都会陆续跟进,也因此带火了一波又一波的相关芯片,从指纹芯片、TWS芯片,再到VCSEL、UWB芯片,那些曾经因苹果而一炮而红的芯片,如今怎么样了?

指纹芯片:光辉不再

2013年,当首款采用Touch ID指纹识别技术的iPhone 5s腾空出世时,全球智能手机似乎打开了新世界的大门。凭借着更为便捷、易用、稳定、低成本等众多方面的优势,指纹识别技术瞬间成为了智能手机市场上的香饽饽。

到了2014年,华为推出了国内首款采用指纹识别的手机Mate7,此后国内一众手机品牌纷纷加入,指纹识别芯片市场也因此迎来了爆发式增长。从出货量增速来看,2014年和2015年指纹识别实现了快速渗透,成长率迅速攀升,市场研究机构HIS数据统计,2014年全球指纹识别芯片出货量为3.16亿颗,而2015年则增长至4.99亿颗,增幅高达58%。各大触控芯片及指纹识别芯片厂商也在此期间实现了历史性的营收突破,以瑞典指纹识别芯片供应商FPC公司为例,其在2015年营收增长近10倍。

2016年至2017年上半年,手机终端的需求极大刺激了指纹芯片的出货量。统计结果显示,2016年指纹识别传感器的出货量已达6.89亿颗,相较2013年的2300万颗,CAGR值高达210%。而在2017年的智能手机总出货量中,约有60%以上的智能手机采用了指纹识别技术。

到了2017年下半年,苹果手机放弃了指纹识别,改用Face ID,再加上终端市场传统产品的饱和,指纹芯片的出货量有所减少,但屏下指纹识别的出现又成为了指纹芯片厂商们的新“兴奋点”,包括Synaptics、Goodix、Qualcomm、Egis等在内众多厂商,都加入了研发队伍。国内指纹芯片龙头汇顶科技也在那段时期,凭借屏下指纹芯片大规模量产,迎来了巅峰时刻,于2019年9月份市值正式突破千亿元,成为A股首家市值突破千亿的半导体公司。

然而,市场狂欢终究要迎来落幕。

一方面,经过数年的发展,无论是普通的指纹识别技术,还是屏下指纹识别技术都日渐完善。更重要的是,对于智能手机而言,指纹芯片识别本身很难带来太高的附加值,市场规模小、竞争激烈是指纹芯片所面临的残酷事实。

在此背景下,指纹芯片厂商走向了价格战。2017年,费恩格尔甚至推出了1美金的指纹识别芯片。随着价格战的日趋激烈,虽然带动指纹识别芯片市场大热,但厂商们如何维持高毛利率自然成为了难题。

另一方面,就是智能手机市场的萎缩。虽然指纹识别也被应用于电脑、智能门锁等多类产品,但智能手机才是目前应用最广泛的领域。全球手机销量在2017年(14.65亿台)见顶之后就一路下滑,市场研究机构Strategy Analytics报告显示,今年第二季全球智能手机出货量为2.9亿部,比去年同期下滑了7%,全球手机市场连续第四季下滑。手机出货量的下跌,对于处于上游的指纹识别芯片来说,必然会造成需求减少等影响,给指纹芯片产业链带来的压力自然也越来越大。

总的来说,如今的指纹识别芯片市场已远没有曾经那么光辉。

TWS芯片:走上求变之路

2016年AirPods首次登场,虽然当时被很多用户吐槽容易丢失,但是消费者们的购买热情却丝毫未减,AirPods一度成为苹果增长最快的产品线,2019年苹果甚至获得了全球无线耳机市场71%的收入。

AirPods的成功吸引了各大手机厂商的加入,并推出售价更低的TWS耳机向下沉市场渗透。知名市研机构Counterpoint Research数据显示,从2016年到2020年,全球TWS耳机出货量五年暴增25倍,在2019年增幅达到顶峰。

随着TWS耳机渗透率不断提升,TWS耳机主控芯片市场规模也不断增加,大量供应商的杀入,带来的是“价格战”。2019年,杰理和中科蓝讯的TWS蓝牙耳机芯片单价一度跌破两元。而在经历了价格“内卷”之后,2022年TWS芯片厂商又迎来了新一轮的比拼。

导火索就是AirPods的砍单传闻。其实在2021年的时候,AirPods出货量的增幅已降至24%,到了今年年初,先是日经亚洲爆料预计苹果AirPods耳机订单量全年减量超过1000万部,后又有天风国际分析师郭明錤发推特爆料称,2022年第二三季度的AirPods订单已削减超30%。

虽然歌尔股份、立讯精密对于砍单传闻回应称生产经营正常,但无论如何,TWS耳机市场需求饱和似乎已经既定事实,在此背景下,TWS芯片厂商亟需开辟新赛道,寻找新的市场增长点。从厂商们的布局来看,物联网和智能可穿戴市场或成新的发力点。

目前,恒玄科技、杰理科技、炬芯科技、中科蓝讯、瑞昱半导体、达发科技、泰凌微电子等厂商皆已扩展新赛道,而从恒玄科技和杰理科技两家已发布的物联网芯片来看,虽然应用领域有所区别,但是高集成度将是物联网芯片“内卷”的下一个方向。

VCSEL:从手机转向汽车

上述提到,2017年的时候,苹果放弃了指纹识别,改用Face ID,拉开了“刷脸时代”的帷幕。作为搭载Face ID技术的首款机型,iPhone X的ToF接近传感器、泛光照明器、点阵投射器,都用到了同一个核心器件,那就是VCSEL。不得不说,苹果 Face ID的出现推动着VCSEL快速向消费市场渗透。

与EEL(边发射器)和LED光源相比,VCSEL有着独特的优势,功率更强、指向性更好,拥有最佳的温度稳定性,操作电流低,散热装置简单,较为省电。2018年,华为推出的Mate 20 Pro和华为Mate 20 RS保时捷款均支持3D人脸解锁。此后小米、OPPO、三星也陆续在旗舰机型引入VCSEL,华为甚至还投资了纵慧芯光、长光华芯等一众VCSEL创新企业。

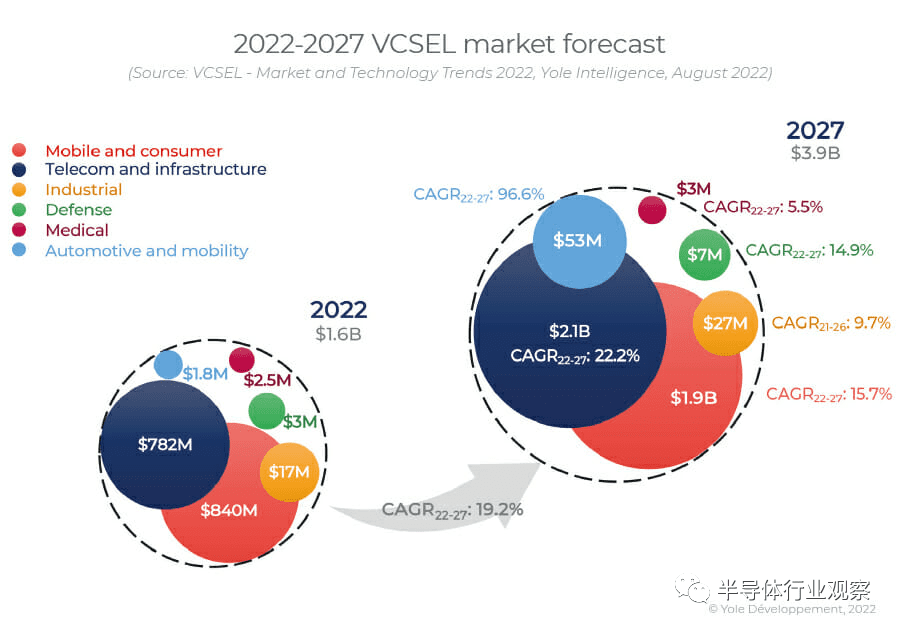

随着众多智能手机厂商的加入,2018年移动和消费成为VCSEL的最大应用市场,规模达到4.4亿美元。虽然后续屏下指纹技术的出现,使得VCSEL没有在手机市场取得绝对的份额,但并不妨碍VCSEL渗透到TWS耳机、扫地机器人、数据中心、智能汽车等市场,这其中智能汽车可以说风头最盛。

从近些年汽车发展趋势来看,智能化+电动化已是大势所趋,车载激光雷达也日渐成为自动驾驶的必备传感器,而用于激光雷达的VCSEL则属于老技术升级后用于新应用。VCSEL激光雷达不仅简化了光学设计和系统架构,功率转换效率远高于同类单结,还具有“识物”功能,在近距离的低速强制避障部分,合理布局的dToF VCSEL激光雷达传感器能够快速无盲区地连续生成3D环境地图。

MOCVD设备供应商Veeco副总裁兼首席技术官Ajit Paranjpe表示:“随着新应用的兴起,VCSEL技术得到了显著重视和改善。采用VCSEL阵列的激光雷达推进自动驾驶时,VCSEL也将迎来更高功率要求的汽车应用机遇,这类应用需要使用更大的VCSEL阵列。”毫无疑问,随着自动驾驶技术的发展,VCSEL在激光雷达上占据的地位将会进一步提高。

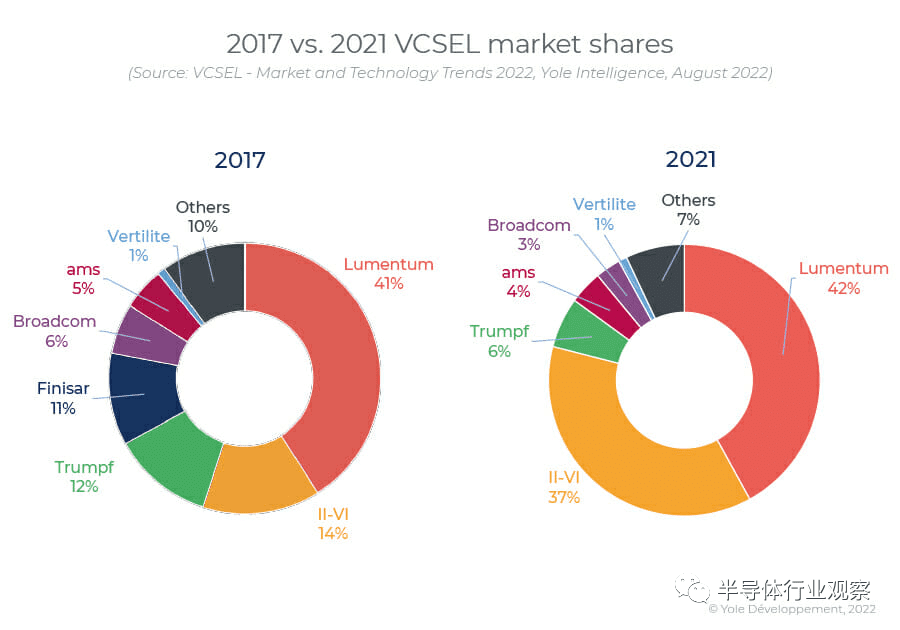

除了应用市场的变化,2017年以来,VCSEL生态系统也发生了翻天覆地的变化。据Yole报道,2017年时VCSEL市场主要由Lumentum寡头垄断,现如今,随着Coherent(前身为 II-VI)收购Finisar,Coherent已成为能与Lumentum抗衡的厂商,VCSEL市场格局也从寡头垄断走向双龙争霸。目前,Lumentum和Coherent已经占据了80%的VCSEL市场。

从手机到汽车,从寡头垄断到双龙争霸,VCSEL在这5年里的变化是有目共睹的。Yole预测,从2023年开始,数据通信市场可能会在接下来的五年内重新领先并主导VCSEL市场,2027年数据通信的VCSEL收入预计达到21亿美元。

未来,VCSEL是会在汽车市场“大展身手”,以此弥补手机市场的遗憾?还是会被数据通信市场主导?这仍需要时间来证明。

UWB芯片:引爆未来?

UWB技术(Ultra Wideband,超带宽技术),靠着2019年iPhone11内置的U1芯片走向台前,2021年又被苹果的“防丢神器”AirTag推向热潮。在2019年的发布会上,苹果营销主管Phil Schiller对于U1芯片的描述是“利用UWB技术实现了空间感知”,能够精确定位其他同样配备U1芯片的苹果设备。得益于U1芯片的加持,当你使用苹果手机的隔空投送(AirDrop)分享文件时,只要将手机指向其他人的iPhone,系统就会优先排序识别出来,更快实现文件传输。

其实,在苹果之前,UWB技术在工业和商业领域的运用已经非常成熟,苹果的大力宣传使其在消费电子领域逐渐被人熟知。在苹果之后,三星以及“华米OV”等手机厂商接连跟上,2020年三星Note20系列全新加入UWB超宽频技术,替代之前的WLAN直连。同年,小米发布了“一指连”小米UWB技术,受到该消息的利好,截止2020年10月12日收盘,小米集团港股股价上涨8.35%,充分说明了市场对于UWB技术前景的看好。

与Wi-Fi、蓝牙、RFID等主流定位技术相比,UWB技术的优势在于定位精度高、可传输数据、安全性高、抗干扰能力强。尤其在定位精度方面,UWB甚至可实现分米甚至厘米级的定位精度。凭借着精准定位的特性,UWB技术避开了“神仙打架”的室外定位市场,在室内定位赛道占据了一席之地。

从市场前景来看,市场分析机构TechnoSystemsResearch的《2021年超宽带市场分析》报告显示,预计2021年全球UWB的出货量预计将达到2亿个以上,到2027年将超过12亿个,6年时间增长了5倍,这也说明UWB技术正处于快速发展时期。报告估计,智能手机将在2027年成为UWB的最大应用市场,其次则是汽车、智能家居设备、可穿戴设备、消费者标签和RTLS B2B。

Qorvo UWB事业部高级销售经理Jessica Zhou则指出,与手机相关的功能是UWB真正起量的应用,其中最刚需的功能是以手机作为数字钥匙实现汽车的安全解锁,这是UWB技术配合手机实现的一个刚需应用。由此来看,手机与汽车有望成为UWB技术应用的最大潜在市场。

为了迎接未来巨大的市场红利,目前Qorvo 、恩智浦、BeSpoon、Ubisense、3db/瑞萨等芯片巨头皆已入局。相比指纹识别、TWS,以及VCSEL,虽然UWB技术面临着价格偏高、软件生态不够成熟、芯片方案过于单一等发展瓶颈,但仍属于“当红炸子鸡”。然而,我们需要考虑的是,一旦UWB过了发展期,技术逐步趋于稳定,还会如此热门吗?厂商们又应该怎样防患于未然?

写在最后

综合来看,在苹果这样的顶流加持下,新兴芯片技术都会迎来至少5年的发展红利期,后续随着技术发展日渐成熟,所面临的竞争压力也会逐渐增大,芯片厂商也需要开拓新方向。但其实,无论什么芯片厂商,想要实现长久盈利,仅靠一条业务线是万不可能的,只有多层面、多维度持续扩展才是硬道理。

本文来自微信公众号:半导体行业观察 (ID:icbank),作者:龚佳佳