本文来自微信公众号:AI前线 (ID:ai-front),作者:凌敏,原文标题:《涨得离谱、跌得也离谱,透视芯片价格“雪崩”真相》,题图来自:视觉中国

这两年,芯片价格好似坐上过了山车。

2020 年,由于产能紧缺,芯片市场出现供需失衡,部分芯片开始涨价。据新快报报道,其中当属 MCU(微控制单元)涨得最多,比如意法半导体的产品 STM32F103C8T6 这种大路货, 常年徘徊在每颗十元左右,但是随后在缺芯潮中,被炒至最高上百元,相当于短短大半年时间内价格暴涨将近 10 倍,相当夸张。

2021 年,芯片已从个别企业、个别种类、个别用途的短缺,逐步蔓延至全球范围、涉及上百个行业的全面缺货。随之而来的,是芯片价格的持续“疯涨”。以意法半导体生产的车身电子稳定系统的核心芯片 STL9369 为例,一年的时间里,价格从 20 元涨到了 2800 元,同比涨幅超百倍。

时间进入到 2022 年,一直“涨涨涨”的芯片市场突然冷却了下来。与曾经的上涨行情相比,部分芯片价格开始走低,甚至有芯片价格跌到了谷底。

有业内人士评价称,芯片价格“涨得离谱,跌得也离谱”。日前,InfoQ 采访了半导体行业人士陈启,以期了解芯片价格起伏背后的真相。

芯片价格大“雪崩”:200 元降到 20 元

据央视财经报道,近期芯片市场上出现了降价销售的情况,部分芯片价格降幅近九成。

其中,某一型号的芯片,在 2021 年价格维持在每枚 200 元左右,目前售价仅为 20 元左右,只有最高价的十分之一。

另一款意法半导体旗下 L9369-TR 型芯片市场报价在去年曾一度上涨至每枚 3500 元左右。L9369-TR 是一款非常特殊的车控芯片,它是博世 ESP(电子稳定程序)系统的核心芯片。2022 年,L9369-TR 芯片从高位下滑至 600 元左右,降价幅度超过 80%。

而在此之前,芯片市场还是“一芯难求”的景象,芯片价格也一度水涨船高。

在外界看来,这轮芯片价格“雪崩潮”来得突然。但在业内人士看来,其实早在去年年底就已有价格回落的迹象。

“去年 11 月左右芯片价格基本到顶,后面开始缓慢下滑。今年上半年,由于全球经济趋于回落,一些没有实际需求支持的、纯炒作的芯片价格回归到原本的价值。其中,消费电子相关产业链的芯片,如电源管理 IC、MCU、CIS、传感器、屏幕驱动,甚至是存储芯片都成了重灾区,目前综合几个月的数据看,跌跌不休,甚至也不知道哪里才是底。”半导体行业人士陈启在接受 InfoQ 采访时表示。

据央视财经报道,工信部信息通信经济专家委员会委员刘兴亮表示,公开数据显示,(降价)集中在消费电子领域,尤其是在面板用芯片、通信用芯片、模拟芯片等众多大类芯片中,价格降幅都不小。其中,大部分近两月内跌价超过 20%,部分芯片降价超 80%。

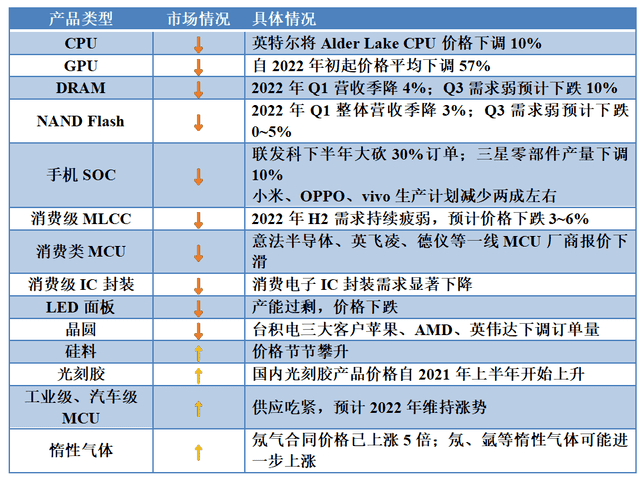

一张来自中国大数据产业观察网的芯片半导体行情示意图显示,包括 MLCC(片式多层陶瓷电容器)、MCU(单片机)在内的多款消费类电子芯片市场情况不太乐观,需求疲软,价格下跌,这也佐证了陈启的说法。

两极分化的芯片市场,大起大落的芯片价格

为何今年芯片价格会突然“雪崩”?

分析引发芯片价格“雪崩潮”的原因,还应回归到需求端和价格端两个层面来看。

在需求端,本轮芯片价格下跌主要由于结构性失衡,芯片市场出现了两极分化的景象。“比如针对手机的芯片如传感器和 CIS,可能渠道里压了上亿颗货了,卖不出去。但针对汽车和光伏风电的高端 1200V IGBT,渠道订单接到手软,根本来不及做。”陈启说道。

陈启表示,当前需求旺盛的芯片产品主要集中在汽车电子类和新能源功率类,像高端的汽车所用到的各种车规级芯片,以及功率半导体方面的 IGBT、MOS 类产品一直有很好的需求。研究背后的本质原因我们可以发现,汽车电子类芯片壁垒较高,玩家较少,因此价格一直坚挺;光伏风电等新能源功率类芯片处于景气周期,需求特别大,短期也是供不应求。特别是 IGBT 这种产品,由于汽车和新能源上都要用,呈现出 “双轮驱动,量价齐升”的局面。

在价格端,本轮芯片价格“雪崩潮”与此前的“暴涨潮”存在必然联系。

时间拉回到 2020 年。由于产能紧缺,缺芯严重,芯片价格一路高涨,甚至有不少芯片的价格暴涨 100 多倍。

在陈启看来,当年,芯片价格之所以出现 20 年一遇的极端行情,主要有以下六方面原因:

1. 半导体周期见底反弹。从 2018 年四季度开始,半导体行业景气度正式进入低谷期,按照历史经验,走完低谷期需要 18 个月左右。因此,刚好到 2020 年二季度,行业周期反转,开始回暖。

2. 疫情催生出新的需求。从 2020 年一季度开始,多个国家实行居家隔离政策,促进笔记本、Pad 以及 PC 等消费电子需求快速拉升。有数据显示,当年笔记本消费量增长超过同期 70% 以上。以笔记本为例,需求大涨快速拉动了电源管理 IC、显示驱动 IC、CPU、内存、网卡芯片、声卡芯片、无线芯片、蓝牙芯片等产品的需求量。

3. 产能挤兑,引发抢单大战。受当时国际形势影响,部分企业囤积大量芯片,进而引发全行业的抢产能挤兑大潮,打破了芯片工厂的产能供需平衡。

4. 芯片工厂大灾小难不断,加剧行业焦虑。 从全球来看,地震、大火、暴雪、停电等多场灾难,导致不少芯片工厂出现不同程度的停工停产,影响产能。

5. 车企错误预估需求,火上浇油。疫情催生出大量汽车消费需求,而随着需求从传统燃油车转向新能源汽车,车规芯片需求量大增。与消费级芯片相比,车规芯片安全性、可靠性要求更高,认证周期较长,并且短期内消费级芯片无法平移到车上。也因此,即便在当下,车规芯片仍处于缺芯、高价阶段。

6. 终端价格被热钱炒上天。芯片短缺、价格暴涨引发大量投机客参与其中,又反过来不断推高价格。不少芯片的原厂价半年涨了 50%,但是在终端驱动内价格可能超过涨了 200%,大量芯片被囤积在渠道商手上。

而现在,半导体行业周期由暖转冷,疫情催生的电子产品需求已经冷却,产能也不再出现挤兑,热钱退出……这些都给行业泼了一盆冷水,因此不少芯片产品在价格端发生变化,回归理性。

总体而言,陈启认为,应理性看待本轮芯片价格下跌潮。

一方面,虽然此前不少芯片原厂价格确实有所提高,但更多的加价发生在渠道端。当前,部分芯片供需存在结构性失衡,渠道库存积压严重,芯片价格也逐步回归到加价前的水平,属于正常回归。另一方面,本轮芯片需求萎缩属于全球性挑战,相比其他地区,国内行情相对较为坚挺。

半导体产业走到转折点?

芯片价格大幅波动,是全球半导体产业大变局下的一个缩影。

当前,全球半导体产业正来到转折点。

8 月 9 日,美国正式签署《2022 年芯片与科学法案》(以下简称“法案”)。法案将为美国半导体的研究和生产提供 527 亿美元(约合 3667.8 亿元人民币)的政府补贴,还将为芯片工厂提供投资税抵免,试图提升美国的芯片技术研发和制造能力。值得一提的是,其中不少条款明确限制有关芯片企业在中国开展正常经贸与投资活动。

8 月 12 日,美国商务部工业和安全局(BIS)在联邦公报上发布了一项临时最终规定,将 4 项“新兴和基础技术”加入出口管制清单,其中 3 项涉及半导体,并包括“设计 GAAFET 架构(全栅场效应晶体管)的先进芯片 EDA 软件工具”(该工具主要用于 3nm 及以下芯片设计)。EDA 是电子设计的基石产业,业内称之为“芯片之母”,在芯片设计链条中起到非常重要的作用。断供 EDA 软件后,先进制程的芯片设计必将受到限制。

国内半导体产业亦不平静。

7 月底,国内半导体行业掀起一场反腐风暴, 多位行业重量级人士被查。在二级市场,部分芯片股遭弃购、上市即破发。在一级市场,芯片企业估值缩水、融资困难、停止运营等现象屡见报端。

4 月 17 日,纳芯微披露了一则巨额弃购公告,本次发行股数 2526.6 万股,网上投资者放弃认购数量 338.15 万股,弃购股数占本次发行总量比例 13.38%,弃购金额为 7.78 亿元,占本次网上发行总数的 38.76%。

4 月 12 日,唯捷创芯在科创板上市,发行价为 66.6 元 / 股,上市首日跌幅达到 36.04%。7 月 15 日,中科蓝讯登陆科创板,发行价为 91.66 元 / 股,收盘跌幅达 29.85%。

有分析师悲观地预测,2023 年全球芯片市场将出现不可逆的极度衰退。花旗分析师 Christopher Danely 更是预计,芯片行业的下滑将是至少十年甚至二十年来最严重的。他指出,每一家公司和每一种芯片产品都可能受到影响。

“我理解分析师的悲观看法,他的悲观是有一定道理的。当前芯片产业链的确存在因为混乱而引发的衰退现象,全世界也都面临高通胀和低增长挑战。高通胀一过,很容易引发长期低迷,直到下一个现象级的需求出现,才能拉动经济。”在陈启看来,每个行业都会有这样一个从狂热到冷静,再到泡沫出清的阶段,属于正常现象。

虽然当前全球半导体产业风云变幻,但这几年,芯片国产化成果还是有目共睹的。

大概从 2014 年开始,国内开启了芯片国产化。不到十年时间,从无到有,从有到优。虽然当前最先进制程的高端芯片全套工艺以及设备国产化存在一定难度,但中低端芯片已经基本实现了自给自足。

“这几年,芯片国产化的成果有目共睹,这也是全体半导体行业上下游共同努力的结果,下游给机会,上游能进步。一方面,资本以及其他生产关系资源进入到了半导体行业,形成良性循环;另一方面,下游客户态度发生了巨大改变,从过去的不敢用、不敢试,到现在的敢用、敢试,上游供应环节也从简单的打价格战,变成了靠产品综合实力打天下,靠技术赚钱,靠实力拿订单。这种产业链上下游态度上的转变,带来的影响力是巨大的,是正面的。”陈启说道。

“后摩尔定律时代”,Chiplet 技术站上风口

大起大落的芯片价格,让参与者们见证了一个完整的半导体周期。对于像半导体这样的周期性产业,如何穿越周期,走向更远的未来,是摆在每个厂商面前的难题。

有观点认为,在“后摩尔定律时代”,Chiplet 或许是一个不错的选择路径。

Chiplet 通常被翻译为“粒芯”或“小芯片”,它并不是一个新鲜的概念。早在 2015 年,Marvell 创始人之一周秀文 (Sehat Sutardja) 博士就曾提出 Mochi(Modular Chip,模块化芯片) 架构的概念,这也是 Chiplet 最早的雏形。

陈启介绍,Chiplet 包含异构集成、小芯粒和系统集成三个概念。

“异构集成是为了把 GPU、AI、CPU 以及 DRAM 之类不同的芯片融合到一起,甚至硅基和非硅基的芯片进行融合;小芯粒是相对 SoC 大核而言,把大核 SoC 各个功能区 IP 拆分重排,并且分开流片,在设计效率和制造成本上找平衡;系统集成包含软集成和硬集成,软集成包含系统级软件和操作系统,以及总线互联标准,它是把芯片设计从更高的系统角度去看,重新定义一款芯片的诞生,硬集成就是 2D/2.5D/3D 先进堆叠封装。”

今年以来,Chiplet 概念爆火,并被业界寄予厚望,有观点认为 Chiplet 将成为摩尔定律的“拯救者”。

随着摩尔定律趋缓,芯片制程设计实现难度更高,流程更加复杂,成本也大幅提升。光大证券近期研报表示,Chiplet 可以将一类满足特定功能的 die(裸片),通过 die-to-die 内部互联技术实现多个模块芯片与底层基础芯片封装在一起,形成一个系统芯片,以实现一种新形式的 IP 复用。可以大幅提高大型芯片的良率;有利于降低设计的复杂度和设计成本;有望降低芯片制造的成本。

科技巨头们已经敏锐地嗅到了这样的趋势,并开始谋划未来。

2022 年 3 月,英特尔、AMD、ARM、高通、台积电、三星、日月光、Google 云、Meta、微软等十大行业巨头联合成立的芯片产业联盟共同成立了 Chiplet 标准联盟,正式推出了通用 Chiplet 的高速互联标准“UCIE”。2022 年 8 月,华为、AMD、英特尔积极布局 Chiplet 并推出相关产品。

“凡是能正确理解后摩尔时代的 Chiplet 概念的公司,都能穿越周期。”陈启认为,现在设计芯片不再是简单地做芯片,而是要更多地考虑生态问题。在未来,芯片设计需要从整个系统角度来进行考虑和定义,要融合更多的技术和概念。”

本文来自微信公众号:AI前线 (ID:ai-front),作者:凌敏