本文来自微信公众号:朱罗纪(ID:newJurassic),作者:朱罗纪,题图来自:视觉中国

大家都说昨天A股的大跌是任老爷子一席讲话引发的。

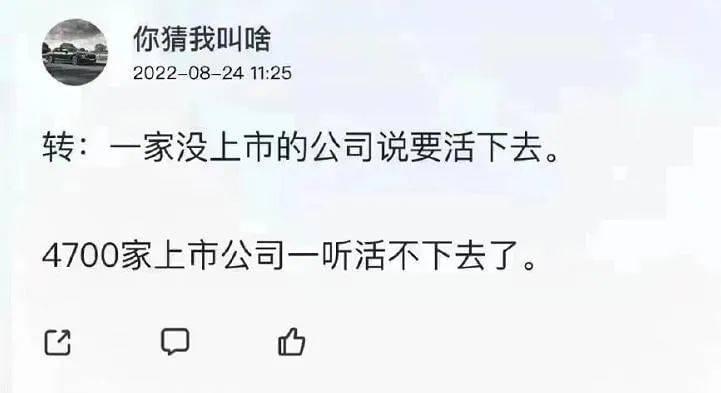

看到这个段子,哭笑了。

这个跟我们这些搞地产的人,原本没啥关系,但是今天有不下20个粉丝来问我任正非的讲话,表达的情绪是这样的:

任总说全球都要大衰退,有没有这么可怕?

大企业都说要“活下去”,我们这些普通韭菜咋办?

感觉到大家都好难,天天都是坏消息……

为什么股市塌了,这个样子要怎么办?

吓坏了,不知道自己买的房子会不会烂尾……

感觉非常的丧,身边的人都在失业,迷茫……

觉得以前的自己好SB,天天喊打喊杀,现在不知道能不能还得起贷款。

现在这房子还能买吗?

股票被套了,深套了,可咋整?要不要割?

这我哪知道啊。

我要特别说一下房地产,有2家开发商的同行上午跟我说,任老爷子这话一出来,销售部门发现本来要买房的客户现在也不打算来了,观望的心态进一步浓烈。有个朋友说:“任老这把寒意传递给每个人,都传递我客户上去了”。

跟房地产无关的人,又一次重创了房地产,以前好像很少见。

一

我不是为了给大家做心理按摩,而是我着实认为,今时今日,能变的是我们的心态和思维,谁适应的快,谁能活下来。

第一点,要面对中国的经济增长在缓下去,有没有我们现在看到的很多大事件,都会缓下去,这是决定很多现象之所以发生的根本力量。但是,只是这个根本力量的作用,不会让我们活得这么沮丧忐忑,因为它的改变是逐渐的,并且有充分的机会可以缓冲。但是像一些不可控的、黑天鹅、灰犀牛事件的出现,把这个“临界点”大大提前了。

这是大家担忧的所在,也是我们现在看到为什么包括华为、万科这些曾经伟大的巨头企业,都在把“活下去”列为未来数年的“最主要的纲领”。

过去的几十年,企业也好,个人也好,过惯了“顺周期”。企业习惯了高增长,再猛的扩张都有需求承接。个人也养成了完美逆袭的想法,想着逆天改命完全可以在一代人之内甚至是一代人的前30年就可完成。

但是这个时代不再了。高增长到了一定阶段,都会下去。但这是个事实,它要求我们大家要更快的重塑心态,冷静的面对这一切。

从我的角度,我觉得这个“活下去”不意外,一是因为我们这些搞地产的,在2018年就听过了一次。当时要是听了万科警告的开发商,可能现在会活得好一些吧。二则是因为,这是企业、个人都要确立的一个底线思维,来应对未来的大变局。

我想,那些优秀的企业之所以能够扛得住,也许正是因为他们及时坦诚的面对了这些。有些东西,讲到底,是任你能力再强、资金再多,也不能掌控的,历史的长河中,每个人都是一朵小浪花。

二

第二,关于衰退不衰退。

任正非的讲话,对大家造成了巨大的震动,很大部分在开头那一段:

“我们要看到公司面临的困难以及未来的困难,未来十年应该是一个非常痛苦的历史时期,全球经济会持续衰退。现在由于战争的影响以及美国继续封锁打压的原因,全世界的经济在未来3到5年内都不可能转好,加上疫情影响,全球应该没有一个地区是亮点。那么消费能力会有很大幅度下降,对我们产生不仅是供应的压力,而且还有市场的压力”。

判断这个和我们要干什么、不干什么,有关系,你还要不要继续把钱拿出去投资?如果未来10年都要大衰退,那现在啥都不要干,好好躺平就得了。

到底这样的判断准确度高不高,我肯定没有资格说人家瞎讲。任正非做出这样的判断,背后一定是有智囊团的分析,也一定有他自己的商业敏感,不由得我们轻视。所以,当一个朋友问我的时候,我回复说:就按他说的,顶格做决策。把风险拉满,剩下的都是机会。

这是一个上限,他在提醒我们今时今日的红线思维,与往日不同了。你要把红线拉到更高,你的投资纪律要更严格,对标的的选择要更加的苛刻。

但话说回来,说到底这是一个思想,和我们具体的微观选择,不是一回事。就是放到华为自己身上,你通篇读完也能看到,它该做的投资还是会做,只不过就是纪律要求更高了。因为我们在做真正的投资选择时,标准可不是宏观。

这里面最重要的原因是,基于太多变量的互相作用,宏观形势根本不可测。以及,即便是你侥幸测准,它对你所选的投资对象发生的影响,也可能是完全令人意外的。

在这里,我摘录一点巴菲特在今年的股东大会上说的一段话,当然不少人对巴芒之于宏观预测的观点已经是耳熟能详了,但是读读老人家的回顾还是很有启迪:

“我在1942年4月买了我人生中的第一只股票,那时我11岁,当时正处于二战中期,而且盟军的前景看起来不容乐观,真的不乐观。当时,太平洋战场的情况很不妙,我不确定我在购买这三股股票时是否考虑到了这一点。(笑声)

但我想起了之后发生的事情:核武出现、大规模冲突、总统辞职、通胀和其他各种事件。我们觉得,为了猜测将来的某些宏观事件,放弃你很拿手的投资项目是说不通的。

从伯克希尔的立场出发,最美妙的事情莫过于市场大幅下跌,当然,这只是我的个人看法,不会把它强加给任何人。”

读完这段,我相信各位对今天的A股会多了几分平静,这有什么可以说道的呢,我真心不建议普通的小散再花时间浪费在这些自己根本没有能力的事情上。

如果说“宏观向坏”,我告诉大家,在我印象中,2016年之后,全世界就没有发生过什么好事儿,特朗普上台、贸易战、疫情爆发、乌克兰战争、全球大通胀……我们自己也一样,好像2008年次贷危机之后,“每一年都是最难的一年”,我都不知道有哪一年是风调雨顺、平平安安的。

但是,如果你选对了一些公司(比如茅台、腾讯),一些城市的房子(比如深圳、上海),好像对你个人,你的家庭来说,过去的10几年,是多么令人激越的十几年啊。你回到2008年,带着宏观的思维,你看不到今天。那么,依据同样的思维,你站到今天就能看到未来吗?

我再举个例子,我今天吃午饭的时候顺便看了一眼央视的报道,讲的是俄罗斯遭受了制裁之后,很多俄罗斯人去了土耳其买房子,导致土国现在的楼市很火爆。请问诸位,你们有谁事前预测到了这个吗?你的砒霜,他的蜜糖,有意思吧。

我不想去把我的时间浪费在这样无意义的事情上去,任正非这么说,和郁亮当时那么说,目的都是一样的。人家首先是对内部员工说的,是来统一思想,提醒员工们居安思危,努力拼搏的。经历了恒大,我们应该懂得一点,企业做到了巨无霸,和小公司、小家庭来比较,还真不一定谁先倒下。这决定了大企业和个人的具体操作,可以完全是两码子事。

所以,我想,如果你在从事一项和投资有关的事(比如买房子),你得学会建立一个投资者的思维。这里面很重要的一个品质是:学会不关心别人(包括市场主流)的想法,而是专注于自身的独立思考。

三

第三,我们真正要关注的。

我认真学习了好几遍任的讲话,我认为人家非常的清醒,字里行间依然是所图者大。我们绝大多数人没有任正非的能力,却空有他的担心,我觉得还是多看看讲话里华为的应对,会更有意义。

这里面最重要的我认为是这句话:“生存基点要调整到以现金流和真实利润为中心,不能再仅以销售收入为目标”。

这才是重要的、我们应该汲取的思想。未来不是不投资,不是不生产,不是不发展,而是要改变发展理念,重新找到一个锚。这个锚就是要创造现金流,创造真实利润,而不再是创造规模。

“规模”这个词,对中国的企业来说,就是“顺周期”里的一个经典表征。不论哪个行业,在过往很多年,大家都会习惯性的将这个作为评价标尺。比如在白电行业,大家长期评价格力和美的,会这么干。

在房地产就更是如此,仅仅是在2018年前后,类似阳光城等“后起之秀”依然是把规模冲刺列为第一位的事儿。以及,在相当长的时间里,媒体死死揪住万科失掉行业规模第一宝座不放,将之视为万科的战略误判。

那样一个时代,不管你实际赚了多少钱,但是只要你说你够大,那大家就会给你竖大拇指。这两年,越来越多的企业在快速的从这个方向上转移走了,还有为数不少的人依然停留在那个时代。

不要觉得这是华为一家的选择,恰恰相反,这正是优秀企业给到普通人的指引。对我们理解房地产,自己买房子,启迪都是一样的。在过往的那10几年以及现在,谁买房子会看现金流?会看所谓的“真实价值创造”?

但是接下来会,思路也许要改换了,最好是从现在开始。

所以,根本不是什么拿着钱什么都不做的意思,而是要重新寻一个锚。否则,这样的可怕,在未来不知道还要重演多少回。

而现在,也不要觉得“经济就没有希望了”“不要买房子了”,情绪上的波动需要使用理智去观察。我倒不觉得这有什么可害怕的,做足自己的安全阀,持续提高自身的能力,迎接它就好。如果你的子弹充足,负债够低,在北上广深这样的城市,我觉得该买的房子还是要买。

当然,我也非常理解有不少人现在只愿意手拿现金不动弹,什么也不做。我只是想,全球大通胀的环境下,我们现在虽然还没有出现(这是一个幸事),但在未来许多年里,我不太相信我们能够走出独立行情。所以,继续多积累一点房地产方面的知识不妨多来点。

其它宏观,少操心。还是那句话,风险拉满,剩下的都是机会。

本文来自微信公众号:朱罗纪(ID:newJurassic),作者:朱罗纪