本文来自微信公众号:界面新闻 (ID:wowjiemian),作者:刘子象,头图来自:视觉中国

8月9日,欧盟成员国自愿削减15%天然气用量的协议正式生效。次日午夜,欧盟禁止俄罗斯煤炭120天的过渡期也结束,俄煤禁运令正式生效。

随着逐步与俄罗斯能源脱钩,欧盟正满世界囤煤和囤气。欧洲每年消费约5000亿立方米天然气。俄罗斯是其最大供应国,提供了45%的管道天然气。2021年,欧盟天然气进口依存度达到83%。

为了填补这一巨大缺口,以及保证顺利过冬,欧盟制定了80%的储备目标。根据要求,各成员国应该在今年11月1日之前,将天然气储备量提升至储备能力的80%。据欧洲天然气基础设施组织(GIE)数据,截至8月9日,存储水平已经达到70.54%。

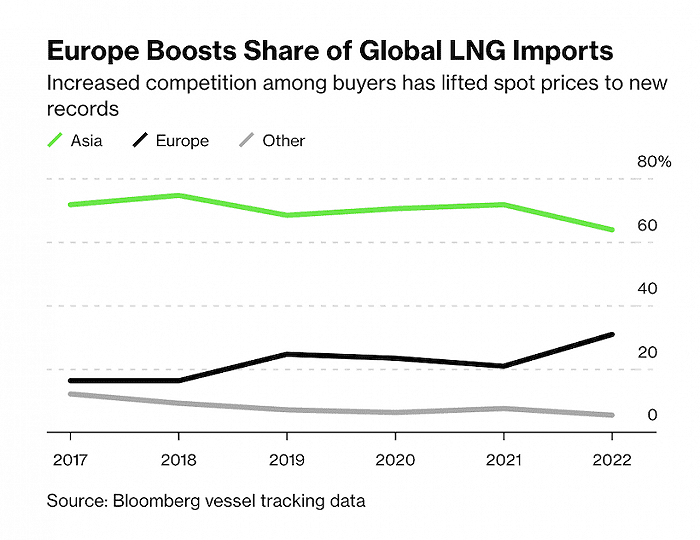

路孚特高级液化天然气分析师Nnenna Amobi表示,1月至7月,欧洲液化天然气(LNG)进口量超过了创纪录的1000亿立方米,几乎达到了2021年全年的水平。7月份,欧洲进口总额的约35%来自美国。

价格暴涨

全球需求旺盛,LNG价格早已水涨船高。随着俄罗斯供应减少,以及欧洲大力囤货,LNG基准价格已被推至创纪录高位。普氏JKM定价指数显示,自2月底俄乌冲突以来,LNG价格已飙升近80%。

即便如此,LNG在全球仍然十分抢手。这对亚洲国家来说不是个好消息。

LNG的前三大进口国都在亚洲。中国已经超过日本,居各国之首。几年来,中国需求一直在持续上升。2021年,进口同比增长了12.8%。据S&P Global数据,2022年中国需求或将再增长7%。日本和韩国紧随其后,分别为第二和第三大进口国。

与国际化的原油市场不同,天然气不是一个一体化的全球市场,而是松散联系在一起的区域市场集合。因此,每个市场都有其价格上涨的本地原因。

在过去的12个月里,欧洲LNG价格上涨了两倍多,亚洲上涨了一倍多。在过去一个月,基准欧洲合同平均为每百万英热单位49.7美元,亚洲平均为38.6美元。与二者形成对比的是,LNG第一大出口国美国的价格仅为欧亚市场的零头。以8月5日为例,纽交所交易的美国近月天然气期货合约(Henry Hub)价格收于每百万英热单位8.299美元。

争相囤货

飙升的价格压力并没有降低用气大户的需求。相反,东亚国家担心欧洲囤货进一步威胁全球能源供应,日韩都已经开启“抢货”模式。

近日,全球第二大钢铁制造商新日铁不惜花费41美元/百万英热的价格购买了9月交付的LNG,这是日本有史以来支付的最高价格。另据彭博社记者看到的招标书,日本最大电力公司Jera要求从今年11月到2024年3月期间,每月购买一批LNG货物。8月8日,韩国表示,为了满足国内需求预期,计划在11月前将天然气库存从目前的34%左右提高到90%左右。

不过,面对财大气粗的欧洲买家,欠发达的亚洲国家在出价方面显然没有竞争力。印度、巴基斯坦和孟加拉国等国均遭遇高温天气,加剧了他们的能源供应需求。由于电力需求旺盛,而煤炭短缺,这些国家也不得不寻求进口天然气。

亚洲现货市场的LNG价格已经超过欧洲。亚洲现货LNG价格本周继续向创纪录水平上涨。行业消息人士称,9月份交付到东北亚的LNG平均价格估计为45美元/百万英热,较前一周上涨2.5美元,涨幅为5.9%。据路透社估计,这接近或略高于去年创下的48美元/百万英热的纪录水平。

8月4日,标普全球商品洞察公司(S&P Global Commodity Insights)对西北欧的LNG交货价格进行了评估,价格为44.272美元/百万英热,较9月折让15.50美元/百万英热。

该公司全球总监Ciaran Roe表示,由于最大进口国中国的需求反弹,目前进入东北亚的LNG货运价格高于欧洲价格。两地的价格差足以吸引美国货源在10月份向日韩交付更多现货。

数据情报公司ICIS液化天然气分析师Alex Froley也认为,中国的需求是一个关键的摇摆因素。2022年上半年,中国的LNG进口较2021年下降了约20%。不过近期有装载重新活跃的迹象。

另一些分析师则认为,欧洲仍有强劲竞争力。路孚特的分析师Nnenna Amobi表示,全球LNG供应仍存在不确定性。未来一周,价格上行风险仍然存在,主要是受到俄罗斯供应不确定性的驱动。她表示,欧洲仍有强劲需求,价格优势继续支持能源流向该地区。

ICIS的分析师Alex Froley表示,尽管俄罗斯管道流量较低,导致荷兰和德国现货LNG价格达到60美元/百万英热的历史高位,但是英国和西班牙的价格可能会低15-20美元/百万英热。这将导致一些油轮不会立即交货,而是选择在这些国家的海岸等待更好的报价。

亚洲发展中国家更受伤

令亚太地区天然气市场再受打击的是,主要生产国澳大利亚正考虑限制出口。澳大利亚暗示,由于地区供应紧张、价格高企以及欧洲买家囤货,他们可能会削减出口量。

上周,澳大利亚竞争与消费者委员会(ACCC)呼吁政府启动“天然气安全机制”,保护国内供应,抑制出口。此前该委员会预计,澳大利亚东海岸明年可能面临56焦耳的天然气短缺。而该地区的气源主要是东海岸三大出口商,他们主要向亚太等国出口。

今年7月,澳大利亚向全球出口了300多批LNG货物,其中100多批销往亚洲。分析师表示,如果新机制成功启动,日韩等大买家,以及菲律宾这样的新买家,将感受到新的供应和价格压力。

虽然大多数海外买家签的是长期合同,但是澳大利亚也在现货市场上出售临时和非合同天然气。没有能力签订长期合同的国家,会在现货市场购买。

标普全球市场情报亚太区液化天然气定价区域经理Kenneth Foo指出,自4月以来,澳大利亚东海岸三大LNG出口设施都没有现货招标销售,这表明出口正在放缓。他说,澳大利亚东海岸的现货供应不足,可能会进一步收紧亚太的LNG供应,尤其是在第四季度进入冬季需求高峰时影响将会更明显。

这意味着孟加拉国和巴基斯坦等亚洲发展中国家或无法负担高价LNG,不得不放弃在现货市场购买。能源经济与金融分析研究所(IEEFA)分析师Sam Reynolds表示,无法采购大量液化天然气,导致燃料短缺和停电,或将这些国家推向经济崩溃的边缘。

而像菲律宾这样的新近参与者,也将遭受打击。Sam Reynolds表示,菲律宾正在推动首次进口LNG。在如此紧张的全球市场下,菲律宾无法用更高的价格与其他买家竞争长期合同,可能导致该国新建的LNG接收终端和发电厂的闲置和搁浅。这些挫折或会破坏菲律宾振兴液化天然气行业的努力。

不过,也有分析师表示,澳大利亚拟议的出口限制规模不大,虽然没有长期合同的欠发达国家会受影响,但是亚洲LNG供应总体上将是安全的。澳监管机构提议削减14批LNG,这只是该国每月出口的一小部分。

IEEFA的分析师Sam Reynolds说,澳大利亚削减出口对那些依靠现货市场的买家影响较大,而对中日韩的影响“很小”。因为这些国家购买的70%-80%的LNG都是通过长期合同进行的。他指出,欧洲对亚太地区LNG供应的争夺才是最大的威胁。

本文来自微信公众号:界面新闻 (ID:wowjiemian),作者:刘子象