本文来自微信公众号:远川科技评论 (ID:kechuangych),作者:董指导,题图来自:视觉中国

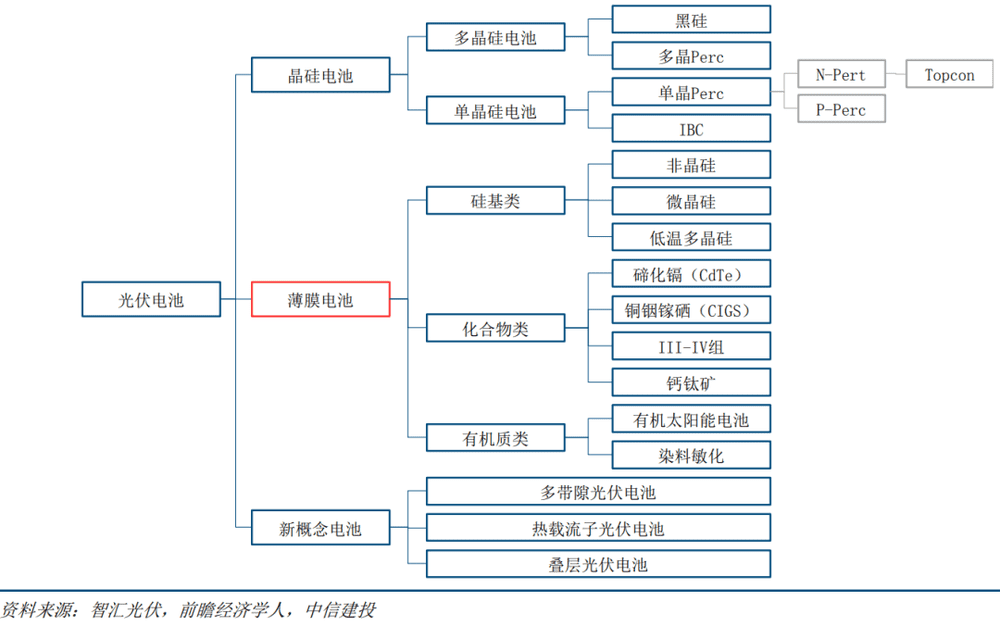

提起太阳能电池,基本上能想到的就是“单晶硅、多晶硅”,但其实还有另一形态,就是“薄膜电池”:利用化合物来转化光能。

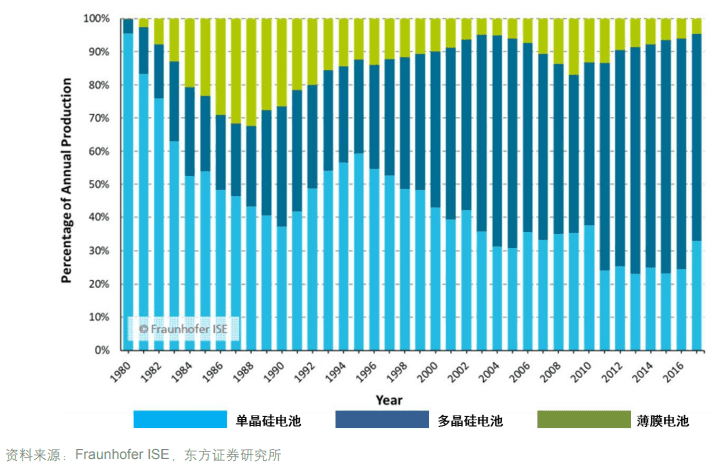

薄膜电池也不是“无名之辈”,在1980s年代时,也占据了30%左右的市场规模,虽然当时整体市场不大,有点纸面富贵的感觉。但在2015年,薄膜电池可是又高光了一次。

2015年,互联网热火朝天的时候,我国首富可不是互联网行业,而是太阳能领域,而且还是“薄膜电池”。李河君的汉能薄膜电池公司,在香港上市,市值一度达到3000多亿港币,而李河君也凭借1600亿元身价,在3月份被《福布斯》评为大陆地区首富。

遗憾的是,在当年5月20日,在这个充满爱意的日子,外资悍然对汉能薄膜发起了做空。开盘一个多小时后,就下跌了近50%。遭遇腰斩的汉能薄膜,当年业绩也大幅跳水,净亏损122亿港币,随后又迎来了3年多的停牌,最终不得不私有化。

汉能薄膜公司的大起大落,似乎又是一出“纸面富贵”。这不得不令人质疑“薄膜发电到底行不行”。而在技术驱动的领域,有趣的地方正是在于,技术时常会死而复活、迎来第二春。那么,薄膜电池会这样吗?

为何失利?

先来回顾下薄膜电池失利的原因。

薄膜电池和晶硅电池相比,劣势是“量产的光电转化效率低”,优势是“工艺简单、价格便宜、弱光响应好”,也就是有“性价比”。薄膜电池市占率有两个高峰,一个是1988年,一个是2009年。

1980s年代,薄膜电池采用的是硅基类,高峰时有30%左右市场占有率。但当时行业整体规模不大,因此不用过于纠结。目光可以聚焦在2004年之后。

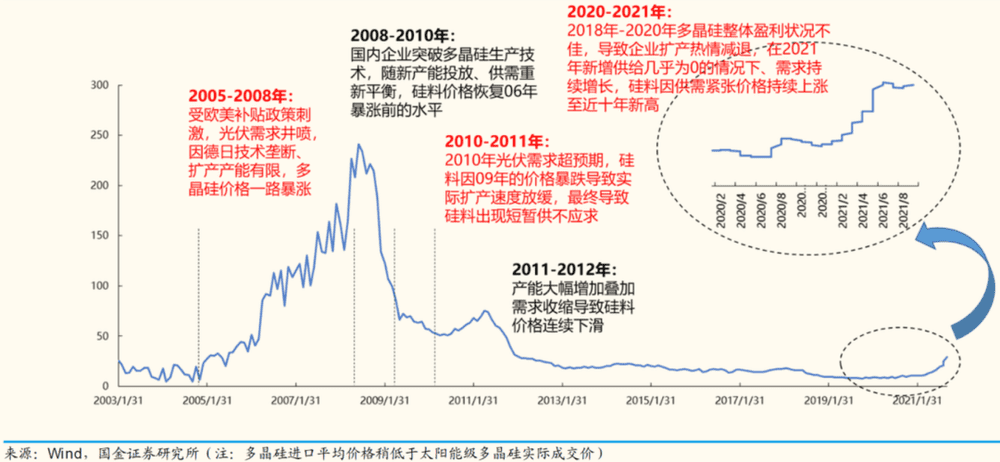

2004年,聚焦薄膜电池的First Solar公司实现了低成本的CdTe(碲化镉)电池量产的突破;技术突破同时,行业也春风频频:2000年起,德国在欧洲率先发力太阳能,行业一片向好。在行业野蛮生长的过程中,虽然薄膜电池转化效率比晶硅低7%左右,但各技术也是迎来了“雨露均沾”。

与此同时,薄膜电池的性价比优势突出:从2003年开始,多晶硅价格不断上涨,从25美元/公斤,一度上涨到了2008年的400多美元/公斤,这导致晶硅电池成本快速上升。而这一时期,First Solar甚至在2008年底时把薄膜电池的成本降到了0.98美元/W。

在性价比优势下,市场一度认为,2012年,薄膜电池市占率有望达到30%。但很可惜,薄膜电池最为依赖的成本优势消失了。

2009年,在金融危机的影响下,欧美各国缩减太阳能补贴,多晶硅需求减少;而由于大批企业加入多晶硅生产(仅2008年一年企业数量就翻倍到了400家),又导致供给又大幅扩张,于是,多晶硅价格暴跌。

多晶硅价格“自残式”暴跌,导致晶硅电池转换效率比薄膜高、成本也比薄膜低,薄膜电池的归宿也就显而易见了。而随后隆基股份在单晶硅领域的突破,彻底让薄膜电池沦为了“行业边角料”,行业市占率不到5%,比如用于共享单车之类非主流场景。

但薄膜电池并没有偃旗息鼓。由于其采用的是活性材料,吸光能力很强,比晶硅高出两个数量级。也就是说,同样的光吸收能力,理论上薄膜活性材料用量只需要晶硅的1%。这个原理通俗地理解,就是我们日常看到的阳光,是红紫等多种波长光的聚合,薄膜电池比晶硅电池覆盖的光谱更广。

更广光谱,也意味着潜在的光电转换效率更高。当年汉能选择薄膜电池,也有这方面的考量。所以,薄膜电池尽管市占率低,但也一直被寄予厚望,“蠢蠢欲动”。

历史上的第二春

在分析薄膜电池是否会有第二春之前,我们可以回顾几个第二春的案例。第一个就是动力电池领域的“磷酸铁锂”。

磷酸铁锂曾经是电动车动力电池领域的王者,竞争对手是“三元锂技术”。和薄膜电池类似,磷酸铁锂的优势也是“价格便宜”,而劣势则是能力不强,能量密度不高、续航里程短。

2016年时,磷酸铁锂市占率高达60%。但在2016年底,由于国家政策将电池能量密度纳入考核体系,所以三元锂电池更占优势,开始增长。2019年,磷酸铁锂市占率跌到30%左右,但2020年之后,市占率再次增长,2022年时已经达到了55%左右。

回顾来看,磷酸铁锂能迎来自己的第二春,有这么几个原因:

(1)成本不断下降:这是继续发挥长处。从2014年到2019年,国内磷酸铁锂电池成本下降约60-70%。2020年,磷酸铁锂电池包的价格甚至比三元低15%左右。

(2)能量密度提升:这是快速补短板。从2010年到2020年,磷酸铁锂电池能量密度提升了一倍,从90Wh/kg增加到了190Wh/kg,同时,宁德时代的CTP技术,比亚迪的刀片电池等,不断提升磷酸铁锂电池在既定空间的能量密度,在2020年时已经接近当前三元电池包水平,价格却低15%左右,且更加安全。

(3)市场偏好驱动:这是把对手拉到了同一起跑线。2019年之后,对于三元锂电池的补贴力度降低,行业开始从政策驱动向市场驱动转变。而C端市场对于“价格”是敏感的。于是,特斯拉、新势力、比亚迪、五菱宏光等等厂商都加大了磷酸铁锂电池的应用,以降低总价、打开市场。

(4)更多场景发展:除了新能源车使用之外,5G基站、光伏储能等领域也在蓬勃发展,磷酸铁锂作为储能,虽然比三元体积大(下游并不在乎),但比三元电池便宜一半,下游更喜欢。

而除了磷酸铁锂电池之外,目前正在发生的另一个“第二春”案例就是“颗粒硅”。

颗粒硅是多晶硅生产领域的技术,对手是当前通威等公司的“块状硅”技术。颗粒硅技术理论成本更低、能耗更低,也更适合下游硅片生产。但由于生产技术难度大,商业化进展一般,过去几十年,市场占比仅3%左右。

这期间,有不少企业在颗粒硅领域努力,比如挪威REC、美国MEMC(后来被SunEdison合并)和德国Wacker。但结果都不好,REC长期亏损,SunEdison破产,Wacker也放弃了。但在2021年,颗粒硅似乎正迎来第二春:高瓴、洛阳钼业等金融、产业资本投资加码;隆基、中环等硅片公司也锁定了产能。

而颗粒硅能迎来第二春的原因则包括:(1)多晶硅价格大幅上涨,新技术试错成本降低、利益增加,也就是行业高速发展下的“雨露均沾”;(2)技术突破,保利协鑫等公司经过多年的积累,解决了之前的一些技术难点。

总结这两个案例来看,都是在“变化中迎来机遇”:发挥长板、补充短板、有技术突破、有新玩家推动、打开新场景等,而如果继续浓缩的话,就是谁更扣紧“使用场景下的降本增效”。

薄膜第二春何处来?

有变化,才有新机遇。而当前薄膜电池也迎来了几个变化:

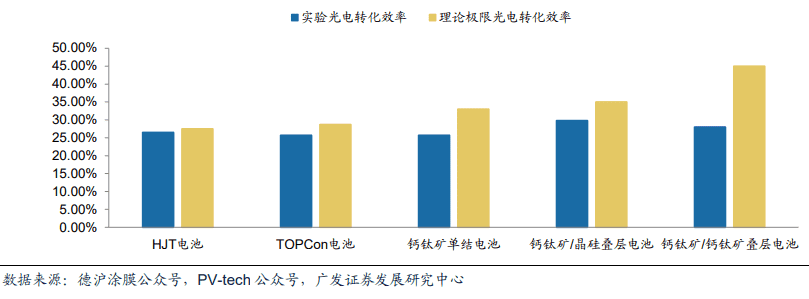

技术新突破:技术领域最大的突破是钙钛矿。钙钛矿转化效率提升非常快,实验室转换效率已经达到了25%左右,相同的路,晶硅电池走了40年,钙钛矿只用了13年。而且可扩展性很强,可以和晶硅电池组合使用,继续提升转换效率。

而且钙钛矿保持了薄膜电池的优势,生产流程短,单一工厂45分钟即可,而对比晶硅电池则需要三四个工厂协作、耗时三天以上;另外,1GW产能投资成本为5亿元,约为晶硅电池的一半。从数据来看,钙钛矿电池优势显著。

与此同时,碲化镉、铜铟镓硒等薄膜电池技术,经过过去的积累,量产的转化效率也达到了19%,虽然还是落后于perc电池的23%,但也已经可以规模化生产、商业化应用了。

新玩家推动:薄膜电池前面十来年,主流玩家还是海外。中信建投报告显示,在碲化镉薄膜电池领域,美国公司 First Solar 拥有绝对领先优势,市场份额占有率超过 90%。中国企业有龙焱能源,创始人是领域专家吴选之,在2008年成立,也是国内为数不多实现规模化组件生产的企业。

在铜铟镓硒薄膜电池领域,日本 Solar Frontier、中国汉能相对领先,两者市场份额占有率均超过 30%。

整体来看,中国企业在薄膜光伏电池行业的市占率整体约 15%。中国玩家力量还是薄弱的。缺少中国玩家大力介入,那么成本下降、技术扩散成熟的进度都会缓慢。但在钙钛矿领域就不一样了,中国玩家踊跃。

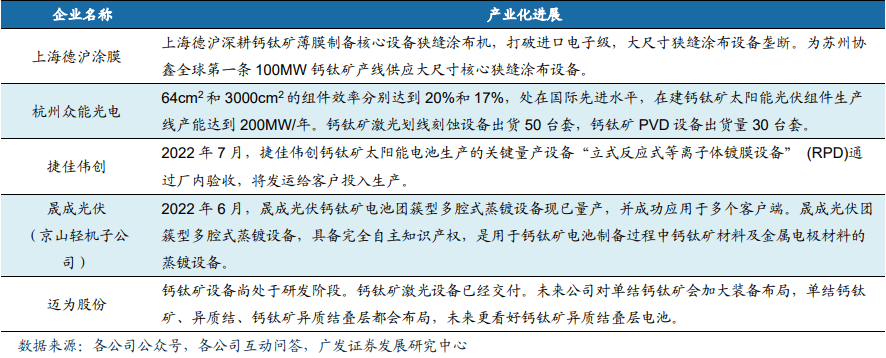

电池片领域,隆基、宁德、协鑫等电池龙头都在发力;生产设备方面,我国企业也是全球行业领先。大批中国玩家加入,就会加速钙钛矿的进展。

打开新场景:薄膜电池被寄语厚望的应用领域,就是“BIPV光伏建筑集成一体化”。严格来讲,BIPV也不算新场景,2008年开始,就在发展。但经济性比较低,比如和地面光伏电站相比,成本高出一倍左右,发电效率却又低了30%-50%,所以行业发展得比较缓慢,规模小。

但政策对BIPV的引导力在加强,一方面,有要求,碳中和政策下,节能减排是每个单位要重点关注的事情,到2025年新建公共建筑、厂房屋顶光伏覆盖率力争达到50%;另一方面,有鼓励,比如北京市对BIPV项目补贴为0.4元/千瓦时(含税),补贴5年。

而随着集成化程度加强、光伏利用率提升,光伏的成本也会和建材、建筑安装运营等成本综合在一起,产生1+1<2的效果。

而在BIPV领域,薄膜电池将比晶硅电池更加合适。

薄膜电池比晶硅电池更柔性,可以良好适应建筑造型需求;同时,透光性好,满足建筑采光需求;另外,通过设计,薄膜电池可以实现多种颜色,比晶硅电池的蓝色系要更加丰富,更满足建筑美观需求。而且发电效率也不差,中信建投报告显示,马来西亚一个项目,碲化镉电池的月发电效率比晶硅电池高5.56%。

当然,在薄膜电池内部,钙钛矿还是碲化镉谁更适合BIPV,还需要等钙钛矿商业化进一步观察。另外,钙钛矿目前的商业化才刚刚起步,成本、大面积制备等要素,仍需观察。但综合来看,如果对比“第二春”的可行方法论来看,薄膜电池的第二春是可期的。

尾声

变化,是最大的机遇。光伏的需求侧,也会迎来广阔的发展空间。在众多企业的坚持下,尤其像龙炎等公司也已经有十四年的产业经验,薄膜电池的市占率有望得到提升。

而在这个过程中,薄膜电池产线都要新建,无法和现有电池产线兼容,因此,薄膜电池如果要发展,大概率会迎来一轮“资本开支”,而设备商是重要的造铲人。

而BIPV的落地,既需要光伏侧背景,也更需要建筑背景,以满足消防、防水、防尘、避震等等建筑要求。能兼具的厂商,更具有优势。

光伏虽然是技术产品,需要技术推动,但更重要的因素是“商业生态”。而回到薄膜电池产品领域,钙钛矿或者碲化镉,谁会跑得更快,还需要观察。但从行业参与者角度来看,钙钛矿无疑更有人气。是否会出现一种情况,薄膜电池的第二春来了,但是之前坚守的老企业们,并没有吃到肉?

也许,还有一种情况,就是薄膜电池的第二春,只是萌动下就没了,但这依然是值得关注的,也是值得企业尝试的。

美国最近也一直想推动太阳能产业发展,但美国要想追赶中国光伏产业,和中国在半导体追赶有点类似:商业、技术同时追。商业追的是成本、应用;技术追的是效率、规模化。这两点对于美国光伏产业而言,也并不是件容易的事儿。毕竟,中国光伏产业已经经历了各种惨烈的内卷,留下的不只是伤痕,也是壁垒。

更为重要的是,变化还在不断发生,也只有不断变化,才能不陷入制造业的“成本杀”,让技术春风,孕育出各种机遇的种子。

本文来自微信公众号:远川科技评论 (ID:kechuangych),作者:董指导