本文来自微信公众号:甲子光年(ID:jazzyear),作者:武静静,编辑:赵健,原文标题:《Salesforce调整中国区业务,阿里云接手,国产CRM的机会?| 甲子光年》,头图来自:视觉中国

本周三,有媒体报道“Salesforce中国区宣布解散”的消息,引发企业服务领域的广泛关注。

经“甲子光年”核实,Salesforce关闭了位于香港的办公室,裁员大约60-70名员工。该办公室此前主要负责中国区业务销售和客户管理。

Salesforce此举并非“退出中国市场”,而是将中国区业务交给阿里云作为总代理,其相关产品依旧可以正常运作。

对于客户而言,最大的变化可能是更加方便了。一位Salesforce在国内的咨询伙伴告诉“甲子光年”:“以前客户买账号都要付美元到新加坡,现在可以通过阿里云来买了。”

在对美国媒体TechCrunch回应中,Salesforce发言人提到:“由于与阿里巴巴加强合作,Salesforce 正在优化我们的业务结构,以更好地服务于大中华地区,公司在裁员的同时也会开设新职位。”

除了香港办公室,去年年中Salesforce还在广州成立了一支软件工程团队,这支团队不在本次的业务调整范围内。今年年初,广州团队还在招人。

作为全球最大的SaaS巨头,Salesforce在2004年就进入中国市场,但至今并未在中国市场取得像美国市场一样的强势成绩和地位,甚至有人将其在华业务称之为“不温不火”。在交给阿里云代销之后,很多人也直言“并不看好”。

但Salesforce催生了很多“中国学徒”。无论是CRM还是更广的SaaS市场,他们都在试图找到一条本土化的道路。

一、入华18年,但业务不温不火

创立于1999年的Salesforce,开辟了一个新的SaaS软件时代,并一步步补齐其产品版图:

1999~2004年,Salesforce仅提供客户关系管理(CRM)产品;2005~2016年,Salesforce搭建起PaaS平台,完成了四朵云的布局——销售云、客服云、营销云、商业云;2016年至今通过收购Slack等来补齐PaaS/SaaS生态。

在成立的第四年,Salesforce就进入了中国市场:

2003年,Salesforce设立了亚太区市场,其中便涵盖了中国市场;

2004年,Salesforce在中国开展业务;

2005年,Salesforce推出CRM中文版;

2006年10月,Salesforce在香港成立大中华区办事处;

2007年4月,Salesforce面向中国市场推出低价和“先试后买”策略。

“客户世界”在2007年发布的一则内容称, 当时Salesforce在国内市场的初步定价为每人每年888元,中国企业可以从Salesforce的App平台中选择所需要的产品。此外,其也支持中国开发者基于AppExchange应用软件平台进行二次开发。

Salesforce当年已经在国内筹备组建本土化销售团队,主要拓展大型客户,而中小企业客户在很长一段时间内都由新加坡亚太总部远程负责。

但它在中国市场的进展并非一帆风顺。虽然过去曾陆续收获了神州数码、大都会保险、点正咨询、福汇亚洲、华为和海康威视等大型中国企业客户,但其主要收入还是依靠大型外企在中国的业务拓展。为了做好本土化,2011年,Salesforce直接投资了一家中国CRM厂商“八百客”,但后来这家公司也销声匿迹。

直到2019年,Salesforce迎来在中国市场最重要的合作伙伴——阿里云。

同年7月,Salesforce宣布了与阿里云的战略合作:阿里巴巴将成为Salesforce中国客户的独家供应商,而Salesforce套件将成为阿里巴巴销售的独家企业CRM产品套件,包括Sales Cloud(销售云)、Service Cloud(服务云)、Commerce Cloud(商务云)和Salesforce平台。

合作两年后,2021年9月,Salesforce和阿里云宣布推出社交商务产品 Salesforce Social Commerce,主要面向跨国品牌在中国的发展,可以跨本地渠道统一数据,旨在解决他们在国内市场面临的性能、数据驻留合规性以及与中国当地平台的整合困难等问题。

本周,Salesforce宣布将中国内地和香港地区的业务全部交给阿里云,解散直销团队。

二、需要的是茅台,而不是Salesforce?

Salesforce在美国市场缔造了一个软件创新者的成长神话。2004年~2022年,这家公司的股价涨了60多倍。

2004年上市之后,Salesforce进入快速发展的阶段,2012年起市场占有率开始超越Oracle、SAP等软件行业的“前辈”。IDC数据显示,自2013 年以来,Salesforce连续五年蝉联全球 CRM 市场第一。2017年其在SaaS领域的市场占有率超过位居第二、三、四名的Oracle、SAP 和微软的市场份额之和。

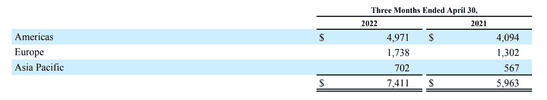

但不同于其在美国市场势如破竹的发展,Salesforce在中国市场并未取得压倒性的头部地位,且整个亚太收入在整体大盘中的占比也没有超过10%——2023财年第一财季报告显示,Salesforce在亚太区域的收入为7.02亿美元,占整体营收的9.47%,且主要的增长来源在澳大利亚市场。

水土不服是每一家国外软件公司在中国市场都会面对的问题。

作为一家原生于美国市场的云CRM企业,Salesforce在中国面对的是一块截然不同的发展土壤:不同于美国企业对于销售管理精益化的强需求,中国的销售管理过程在过去很长一段时间都比较简单粗放。

牛透社曾在报道中提到,中国大致有800万名销售,其中500万左右都是关系型销售。中国企业的销售需要Salesforce吗?有人戏称,“茅台就是中国的Salesforce”。

对此,销售易创始人兼CEO史彦泽告诉“甲子光年”:“说茅台是中国Salesforce的人其实本身不太理解CRM的价值。CRM的核心价值在于,一方面支撑企业的客户360度信息数字化,能够做到分群画像;另一方面围绕不同的客户群体,做获客流程和保客流程自动化、数字化。”

因此,CRM的价值并不是简单的销售人员用的效率工具。

“在供不应求的红利经济下,精细获客和保客不是重点,产品生产制造才是,所以2020年之前,CRM市场在中国并未完全成熟,也没有成为企业经营的核心需求。”史彦泽谈道。

根据T研究的一份报告数据:美国SaaS市场企业客户的投⼊一直在⾼速增⻓。2018年,平均每个美国企业客户的SaaS花费为 34.3万美⾦,年增⻓ 78%。但中国的SaaS企业用户每年对 SaaS 的投入平均才达到11.15万元,不足美国企业用户投入的1/20。

中美市场存在着很大的需求差异,这是Salesforce在进入中国市场时遇到的难题——一方面中小企业没有IT预算,大型企业CRM使用率较低,市场打开确实需要时间;另一方面,大企业喜欢大包大揽的定制化。

这不仅是Salesforce遇到的挑战,也是喊着要做“中国的Salesforce”的本土SaaS企业遇到的挑战。

Salesforce可以把“难题”交给阿里云解决,而国产CRM厂商则需要依靠自己。

三、Salesforce的“中国学徒们”

虽然Salesforce在中国市场的业务尝试算不上成功,但Salesforce带给中国SaaS市场的影响却无比巨大。

数年前,怀着成为中国的Salesforce之梦的第一批国产云CRM公司开始生根,纷享销客、销售易、红圈等都算是Salesforce的中国学徒。

IT桔子数据显示,2015年,CRM赛道融资热度是近十年的最高峰,达95起,融资额达到85亿元,2016年开始,融资数量逐渐走低,单笔融资额走高,资本保持谨慎,更青睐已经跑出成绩的公司。

在经过了近十年的竞争、洗牌、碰壁与整合之后,这些Salesforce的中国学徒们终于走出了自己的路。“甲子光年”根据纷享销客等企业的一些公开分享,将CRM厂商总结为四大类,几乎也是当下的第一梯队:

to B中大CRM:纷享销客、销售易、神舟云动;

to B中小CRM:爱客CRM、销帮帮;

行业CRM:红圈营销、勤策(原外勤365);

to C CRM:EC六度人和、腾讯企点。

这四种分类基本代表了CRM未来发展的四个趋势。

第一个趋势是在SaaS的基础上做PaaS,依靠“SaaS+PaaS”的技术产品组合,来满足大客户的个性化需求,未来还有可能构建自己的软件生态,这也是最接近Salesforce的做法。

2015年开始,国内CRM厂商开始研发PaaS平台,销售易在2018年基本完成了PaaS平台的搭建,纷享销客在2020年官宣完成PaaS平台1.0到2.0的跨越,红圈也基于其红圈PaaS平台对产品进行了系统的升级迭代。

第二个趋势是与钉钉、企业微信等平台深度融合。这些平台积累了大量的中小企业客户,能帮助CRM厂商高效、持续地获客,甚至有一些SaaS企业选择All in。比如销帮帮就选择与钉钉共创解决方案,在钉钉上做生意让销帮帮连续4年保持钉钉全平台应用与客户管理类应用GMV第一;纷享销客则选择全线无差异地上架了企业微信平台和钉钉平台。

第三个趋势是聚焦垂直行业做透做深,比如红圈聚焦在装备制造业、工程建设施工等领域,勤策聚焦在快消品等行业,打造垂直行业的解决方案,已经在各自垂直领域取得领先性和市场占有率。

纷享销客、销售易等“通用CRM”厂商也正在摘掉“通用”的帽子,走向更垂直的行业打造解决方案。目前纷享销客将客户群体聚焦在高科、制造、快消农牧三大行业的腰部及以上客户;销售易也在原有的B2B领域之外,加大在B2C领域的拓展,此前公司成立了汽车行业事业部,推出针对汽车领域的产品易行。

第四个趋势是基于微信和企业微信流量池形成的社交化的CRM能力——SCRM,这也是中国独特移动互联网环境下形成的一种特殊产品,未来连接各种C端流量池,打通企业和最终用户将是下一个赛点。老牌的CRM厂商正在加持这块的能力,也有探马、尘锋等专注SCRM的初创企业入局,还有有赞、微盟等零售行业服务商也在纷纷瞄准这一方向。

纷享销客创始人兼CEO罗旭告诉“甲子光年”:“当前中国的头部CRM厂商在产品、专业服务、平台技术方面已经具备了专业的能力,在性价比方面也有优势。”在他看来,随着数字化在企业内外部各个环节的逐步深入,相比国外的产品,本土的CRM产品在与本土其他软件的互相协同上也有很大优势。

在与国际软件巨头的较量中,国产替代也给国产软件更多的机会。如今,很多Salesforce的原有客户也确实在把软件替换成国产软件,比如华为选择了自研,海康威视改用了销售易,旷视改用了纷享销客。

新的机遇,新的可能性,CRM赛道还在持续发生变化。虽然在中国市场本土CRM更占优势,但放眼全球离追赶他们的老师Salesforce,这仅仅是一小步。

本文来自微信公众号:甲子光年(ID:jazzyear),作者:武静静、编辑:赵健