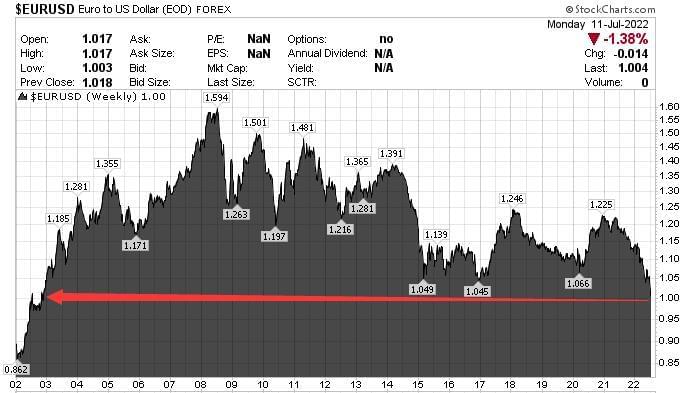

财联社7月12日电,欧元兑美元继续走弱,触及平价,现报1.0000,即1欧元=1美元,为近20年来首次。

财联社7月12日讯(编辑 潇湘)在今年二季度,以高盛集团为代表的不少华尔街机构策略师曾认为,一场“反向货币战”可能正在全球外汇市场上演,央行政策制定者将试图通过汇率升值来找到帮助遏制通胀的工具。

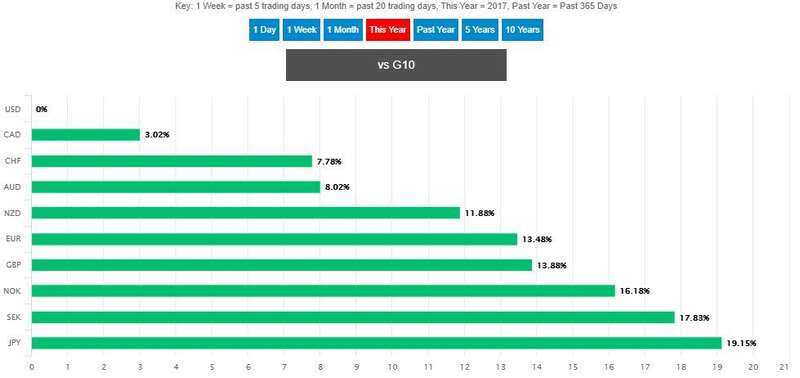

而如今随着上半年过去,这场“反向货币战”的胜负似乎也已无悬念:年内傲视其他G10货币的美元,正取得“胜利”……

行业专栏作家James Mackintosh上周末就撰文表示,就像美国在2008年金融危机后“赢得”了让美元贬值的战斗一样,现在其也在“赢得”让美元升值的战斗。无论是美元当时的贬值还是当前的升值,美联储都被证明是主要央行中对市场影响力最大的执牛耳者,而在这两次经历中,汇率的波动也都为其所乐见。

无论从哪个角度看,美元年内的升值都显得非同寻常,尤其是对几类主要货币的强弱差异——欧元兑美元目前已经跌至了1.0003,无限逼近了1:1的平价关口,为近二十年来首次,而日元兑美元更是已经跌至了1998年亚洲金融危机以来的新低。

经通胀调整后,衡量美元兑主要贸易伙伴货币汇率强弱的贸易加权美元指数,仅在2002年和1985年的两轮峰值时比眼下更强。

尽管美元是在经济逻辑和货币政策支持的共同作用下走强的,但对于世界其他经济体而言,这一幕却显得更为“伤人”。

美元强势的经济逻辑并不是因为美国经济增长特别强劲——事实上,最近的美国数据也不乏令人失望的地方,但世界其他地方的情况却更糟。美元最近对欧元和日元的升值,很大程度上由于欧洲和日本天然气价格的飙升,以及俄罗斯可能会完全切断供应的威胁。作为能源进口大国和机械出口大国,日本和德国将受到尤其严重的打击。

而美元升值背后的货币政策逻辑则更为显而易见。美债收益率目前高于其他发达国家的同期债券收益率,美联储正在激进加息以对抗通货膨胀,欧洲央行虽然表示会加息但还没有行动,日本央行则依然在死咬宽松政策不变。最近几周,随着经济衰退担忧加剧,美联储加息预期有所减弱,但市场对欧洲央行加息力度的预期下降得更快。

对于全球许多央行而言,它们今年来或多或少都希望,在全球通胀高企之时,能够通过本币升值来降低进口成本,并提高海外购买力。正如高盛策略师今年2月所提到的——年内汇市最重大的转变将是人们不再认为本币升值是不可取的,在这个紧缩周期中强势货币实际上可能是你的“朋友”。

而在眼下,能够在外汇市场上称之为强势货币的,除了美元以外,似乎已寥寥无几……

欧元跌至平价只是开始?

欧元兑美元汇率逼近1:1——本周各财经媒体对欧元汇率铺天盖地的报道,或许正成为近年来全球外汇市场最大的一个标志性事件。

上一次欧元兑美元位于平价关口以下,还要追溯到遥远的2002年11月——当年也是欧元正式进入欧洲市场流通的一年。同年2月28日,欧元区成员国本国货币全面退出流通领域,欧元与成员国货币并存期结束。

换言之,经历了年内的暴跌,欧元汇率眼下几乎已经跌至了其问世之初的水平。这意味着,许多人过去二十年所养成的“欧元比美元贵”的固有印象,即将随着欧元兑美元平价关口的失守而被彻底打破。

而在许多业内人士看来,当前的这一幕或许还只是欧元跌势的开始……

上周,做空欧元成为了外汇专业人士中最受欢迎的交易策略之一。丰业银行策略师Shaun Osborne和 Juan Manuel Herrera Betancourt在周一的一份报告中写道,与其他主要货币相比,欧元头寸的周度变化最大,账户净空头头寸增加了7.69亿美元,总额增值22亿美元,为去年11月底以来之最。

德意志银行全球外汇研究主管George Saravelos表示,欧元兑美元跌破平价即将发生,尤其是在北溪1号天然气管道可能面临“完全关闭”的情况下。该行正在定价欧元兑美元汇率在0.95至平价区间内波动。

“我们得出的结论是:欧元兑美元汇率可能会跌至0.95-0.97,这与1971年布雷顿森林体系结束以来,外汇市场出现的极端水平相当……如果欧美都在第三季度陷入更严重的衰退,而美联储仍在加息,那么很可能会达到这一水平,”Saravelos表示。

花旗集团分析师Tom Fitzpatrick也表示,他正在“全力以赴”做空欧元兑美元,并买入三个月期欧元兑美元看跌期权,目标看向0.95。

Fitzpatrick认为,美国固定收益利率上个月达到顶峰,与2000年1月类似,当时欧元兑美元也跌破平价。

根据业内的一份最新调查,随着天然气短缺可能性上升,且通胀率保持在纪录高水平,欧元区经济衰退的风险正在持续上升。在一些调查中,经济学家现在认为未来一年内发生经济萎缩的概率为45%,上次调查为30%,而在俄乌冲突之前则仅为20%。德国是欧元区最可能遭受俄罗斯削减能源供应所造成冲击的国家之一,其经济产出萎缩的可能性过半。

亚洲新兴经济体如临大敌

在欧元近来在经济衰退威胁下掀起贬值风暴的同时,亚洲新兴经济体也正愈发如临大敌。大多数亚洲央行眼下所能期待的最好结果,或许仅仅是令本国货币能够更为有序的贬值。

FactSet的数据显示,自2022年初以来,印度卢比已经下跌了约6.6%,在过去几周连续刷新历史新低。

印尼、泰国和马来西亚等邻近新兴经济体的货币也在过去几周遭到了重创。自4月初以来,印尼盾已累计下跌了4.4%,泰铢下跌了8%,马来西亚林吉特下跌了5.5%。

为了捍卫本币,这些国家的外汇储备今年以来已受到了明显的冲击,其中泰国受到的影响最为严重。在过去的六个月里,泰国的外汇储备锐减了近十分之一。尽管如此,考虑到大幅加息可能给依然疲弱的经济带来更大的风险,泰国央行不得不更为克制,被迫容忍的货币大幅贬值。

作为大宗商品进口大国,印度同样承受着特别大的压力,尤其是近来外资流出印度市场的迹象变得愈发明显。作为应对,上周印度央行放宽了针对外国证券投资者的债券市场规定,并允许商业银行提高非居民外汇存款的利率。截至7月1日,印度的外汇储备仍然充足,为5883.1亿美元,但在过去半年里已经减少了450多亿美元。

在亚洲新兴货币中,印尼盾的表现目前好于其他大多数货币,这主要是得益于该国大宗商品出口强劲。在2022年初短暂宣布出口禁令之后,印度的煤炭出口近几个月激增——根据CEIC的数据,5月份煤炭和褐煤的出口价值约为50亿美元,是2019年同期的两倍多。

这给了印尼央行更多的回旋空间:印尼央行已誓言将密切关注本币贬值,但迄今尚未加息。不过即便如此,高盛仍预计印尼央行将在8月份启动紧缩周期,今年累计加息125个基点。

有业内人士表示,通常而言,外汇市场向一个方向的步子迈得越大,届时可能出现的反向调整也将越明显。但如今,如果没有一个合理的重要“触发器”——例如俄乌和平协议令德国重新获得廉价的天然气供应、抑或美联储向鸽派乃至降息转向,那么料将很难看到美元的强势格局出现逆转。