暴雷后,我一度羞于跟人谈起,这种离奇的事跟人说了还要跟人解释一番‘互联网存款’之类的知识点,人家听了还会好奇我为什么会把钱存到偏远的乡村银行。”河南银行暴雷后,家在湖北武汉、却在河南多家村镇银行存款几十万的艾嘉对第一财经记者诉苦道。

近期,河南新财富集团与河南村镇银行储户“被赋红码”事件引发广泛关注,这些储户来自湖北、广东、山东、安徽等不同省份,存款额度几万、几十万、上百万不等。存储资金“看不见的手”是度小满、京东金融、小米金融等不同第三方平台,储户是通过这些渠道接触、了解、选择了河南村镇银行储蓄项目,并在这些产品下架之后接到银行电话的引导,将资金再度转移至村镇银行微信小程序存储,直至如今银行暴雷,投诉无门。

储户希望明确“存款”属性

6月20日,河南禹州新民生村镇银行、上蔡惠民村镇银行、柘城黄淮村镇银行、开封新东方村镇银行先后在其官网公告," 按照金融管理部门要求,从即日起开展线上客户资金信息登记工作。"

6月18日,河南省许昌市公安局发布警情通报:2022年4月19日,公安机关依法对河南新财富集团投资控股有限公司涉嫌重大犯罪立案侦查。现初步查明,2011年以来,以该公司实际控制人吕某为首的犯罪团伙涉嫌利用村镇银行实施系列严重犯罪。目前,案件侦办取得积极进展,公安机关已抓获一批犯罪嫌疑人,依法查封、扣押、冻结一批涉案资金、资产。该案涉嫌犯罪行为持续时间长、参与人员多、案情十分复杂。公安机关将进一步加大案件侦办力度,不让犯罪分子逍遥法外,逃避惩罚,进一步加大追赃挽损力度,维护人民群众合法权益并适时发布案件侦办阶段性进展情况。

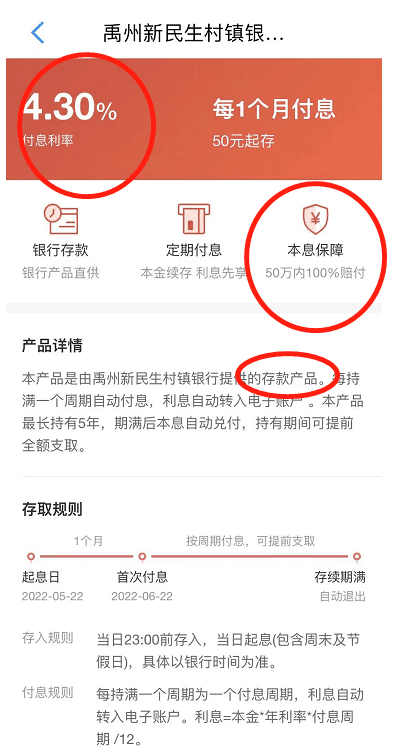

定期存款产品页面

一位银行机构风险管理部门人员王林对第一财经记者表示,目前需要先厘清的一个重点是,这些储户存款定性为“存款”还是“理财产品”。如果将这些资金定性为“理财产品”,银行方面需要举证证明,例如理财产品的风险测评与风险警示等。

但在储户向记者提供的产品页面上,并无产品风险提示,且清楚标明了50万以内100%赔付的本息保障、4.3%的付息利率、以及“由禹洲新民生村镇银行提供的存款产品”的属性说明。

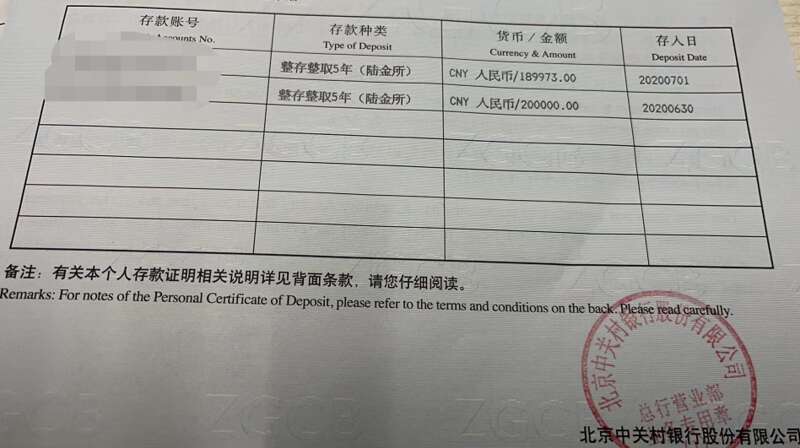

为了进一步巩固证据,在度小满、陆金所、微信公众号等多平台进行存款的储户白凡提前到陆金所线下网点开具了存款证明,王林对记者表示,该用户所开具的证明有公章,在形式上是能够证明存款属性的。

储户到线下开具的存款证明

目前问题的核心在于,河南公安公告以及各家村镇银行公告已将主要矛盾集中于新财富集团。王林对记者表示,根据许昌警方掌握的线索,目前确有部分资金被转移到了境外,但具体的金额仍在甄别与统计,这就给村镇银行的赔付能力带来挑战。

多位储户向记者提供的合同显示,他们在禹州新民生村镇银行购买的“财富自由系列”为定期存款产品。德恒律师事务所合伙人刘安邦对记者表示,如相关合同等盖章签字均为真实有效,在形式上不存在瑕疵的情况下,倾向于认定相关合同有效。相关产品符合《储蓄管理条例》第二条对储蓄存款的定义,属于互联网存款产品的“存量业务”。

北京权达律师事务所合伙人孔德峰对记者表示,目前储户维权走向有几种可能:一是按照非法吸收公众存款处理,属于刑事案件,通过向涉嫌犯罪的主体追赃弥补受害人损失;二是认定是正常存款,由村镇银行偿还,但是村镇银行没有偿付能力的话,按照破产处理,存款保险可赔付,但有一定额度限制;三是考虑国家金融信誉,有其他银行打包并购这些村镇银行,有并购的银行偿还存款。

也正因此,在储户维权群内,多位储户对“购买”某产品之类的表述非常敏感,他会强调称“不要说是‘购买’了银行项目,我们是正规的银行存款”。

多位异地储户将资金存入河南村镇银行

多位非河南本地的储户对第一财经记者表示,在购买河南村镇银行定期存款的过程中,包括度小满、京东金融、陆金所、微信公众号等第三方平台扮演了重要角色。

数家河南村镇银行登记表中给出的选项除四家自营渠道外,还包括口袋银行、滨海国金所、小米金融、携程金融、度小满、oppo钱包、vivo钱包等30多家第三方渠道,渠道上的存款产品利率在5%上下浮动。

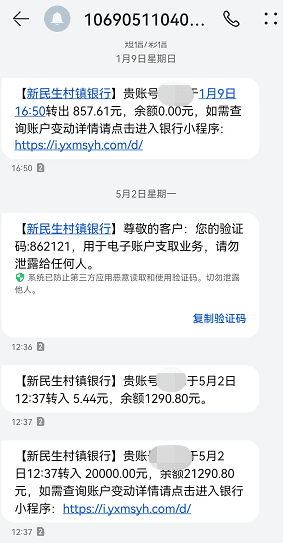

身在北京与武汉的储户白凡与艾嘉对记者表示,原本他们都是在线上金融平台存入的定期存款,后来国家出台相关政策、这些产品均下架之后,河南村镇银行获得了他们的电话号码,通过电话或短信的方式告知他们可以通过微信上的银行自营小程序继续查看持仓盈利与购买其他产品,于是他们将分散在不同第三方平台的资金取出,统一在银行自营小程序上进行购买。

“我们从2020年8月开始通过度小满推荐购入这四家(村镇银行)的五年期按年靠档计息,年后利率4.8%左右,一直到2020年12月,我及家人在这四家银行通过度小满存入60多万元。”储户王芳对记者表示,这些产品也明确标注存款保险标识,单人单行50万元以内本息保障100%兑付,后来监管发文不允许商业银行通过非自营互联网渠道揽储,平台也就下架了相关产品。

储户提供的村镇银行短信提醒

但是后来,王芳称,“2021年2月收到上述银行的短信通知,说我们可以通过他们银行的自营渠道小程序掌上银行查询我们在度小满的持仓,也可以继续存入相关产品,我们致电客服确认后有陆续通过这些银行自营小程序掌上银行存入本金近130万元,出于对存款刚兑的信任,我们没有任何戒备,4月23晚上知道这事后,我每天入睡不到2小时,这段时间的经历远比生离死别还痛苦。”

“度小满的存款都是存量的,当时存的时候需要通过传身份证照片及人脸识别通过绑定一类银行卡开相应银行的电子卡,他们电子卡只能充值不支持转账,电子卡上的钱只能转出到开卡时绑定的一类银行卡,不能转到其他任何卡。”

王芳对记者表示,小程序可以查询通过度小满的持仓及交易明细,交易明细和一类银行的交易明细时间对应分秒不差 ,小程序给电子卡充值后再购买相应银行存款产品即可。

事发后王芳查询了银行自营小程序是通过京东支付交易的,京东支付提供的银行流水具体到相应银行户名的商铺号,而度小满存入是通过度小满支付的,度小满也给提供了交易明细,资金到了相应银行账户名称的银行卡。

王芳认为,因为这里面涉及转账记录是从合法的其他银行的一类账户中转出来到对方的二类新开户账户中,所以从定性上看,他们的行为是存款行为。

储户提供的挖财网与河南村镇银行合作合同

第三方金融平台的重要渠道角色

储户维安在挖财网向上蔡惠民村镇银行存入十万存款,他向记者提供了挖财网与开封新东方村镇银行、上蔡惠民村镇银行、柘城黄淮村镇银行、以及禹州新民生村镇银行的合同。

目前挖财网作为第三方渠道与村镇银行直接的分成比例虽尚不明确,但挖财网曾通过补贴方式吸引储户将资金存入河南这几家村镇银行内。

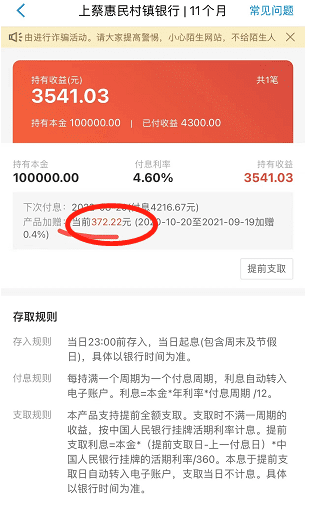

储户提供的平台加赠补贴信息

储户提供的平台加赠补贴信息维安提供的存款页面显示,他所存入的十万存款,挖财网方面提供372.22元的“产品加赠”。维安称,所谓“产品加赠”就是当时在平台选择该储蓄产品时,平台会给到一张补贴券,约为一个周期(一年)0.4%的利息。

挖财网页面显示,资金通过禹州新民生村镇银行电子账户进行直接交易,挖财仅作为信息展示平台,不触碰资金。依据中华人民共和国《存款保险条例》,商业银行为存款人提供本息保险服务,50万内100%赔付。

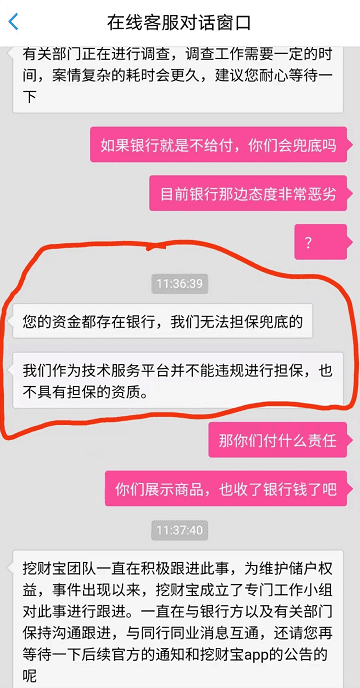

这意味着,赔付的主体仍是该商业银行。在维安向挖财网方面追问存款问题时,客服方面并不能给出明确回应,只表示“我们作为技术服务平台并不能违规进行担保,也不具有担保的资质,”“目前的官方消息仍只是系统维护升级,但维护时间已较长,我们也通过各种渠道去了解信息,目前已有相关监管部门介入核实处理,还请等待相关部门发布的准确信息。”

另外,挖财客服也表示,“挖财与上述银行的合作均与银行签署有书面正式的《合作协议》,所合作产品均为储蓄类产品也即存款产品。存款产品受国家相关法律和国家存款保险保护,请放心。”维安提供的存款收益页面显示,存款在5月29日即停止计息,挖财方面回应称是因为银行方面停止了计息。

一家手机公司的内部人士对记者表示,他们对接的系统叫做“君正智达”,但相关产品在2020年末已经下架。对于合作模式,该公司内部人士对记者表示,遵循相关监管规范,他们一般选择的都是有资质的平台或者直接对接银行产品,对于相关储蓄产品,会有“兜底”,但与平台方具体怎么分成,并未透露。

记者查询相关材料了解到,“君正智达”正是河南新财富集团为禹州新民生村镇银行、上蔡惠民村镇银行、柘城黄淮村镇银行以及固镇新淮河村镇银行找的对接系统平台,也就是从2020年开始,上述银行的相关产品通过这一平台对接了度小满,京东金融,滨海国金等互联网平台,并销售存款产品。业内人士表示,小银行在上述渠道中成本10%以上应该是问题不大的。

零壹研究院院长于百程对记者表示,通常这些第三方平台都是导流合作。“类似展示广告,后台的跳转,储蓄资金都是卡对卡的,通过其他银行的转账资金,来完成整个流程。”“这里面也存在着监管盲区,过去存款都是通过网点,比较少通过互联网来进行。如果是银行的理财产品,线上可以销售,但是要牌照,第三方互联网平台不一定有这样的资质。”

一位曾在度小满工作的员工对记者表示,平台此次涉及资金额度不小,对于当时的资质审核是必要的,“只不过当时大家都在上线这类产品,谁还会去看后面那些东西。”

刘安邦对记者表示,根据2021年1月13日发布的《关于规范商业银行通过互联网开展个人存款业务有关事项的通知》,“商业银行不得通过非自营网络平台开展定期存款和定活两便存款业务,包括但不限于由非自营网络平台提供营销宣传、产品展示、信息传输、购买入口、利息补贴等服务”,“通知印发前已开展的存量业务到期自然结清”。第三方需承担什么责任,需要结合其在其中的作用,是否涉嫌诈骗,是否涉嫌对非法吸收公众存款有协助作用等。

但如果河南新财富集团被认定构成非法吸收公众存款罪,刘安邦称,公安机关会及时查封、扣押、冻结涉案资金之后按比例原则返还给集资参与人。此种情况下,储户有难以收回资金的风险。

(应要求储户均为化名)