交税是每个澳洲公民的义务,

而总是有很多耍小聪明的人,

妄图通过漏洞来钻空子,

ATO最近开启了“严查模式”,

调查结果令人震惊...

#01:

ATO严查虚假退税,

19人收逮捕令或坐牢

每到报税季,总有一小部分人想要跟ATO耍小聪明,以此来逃避交税,或者获得虚假退税。

不过这些行为全都逃不过ATO的眼睛,自今年1月以来,澳大利亚税务官员一直在严查税务欺诈行为。

数据显示,成功阻止了大量试图用商品及服务税(GST)骗局欺骗税务人员的行为,

涉案金额高达10亿澳元!

税务官员还发出警告称,一旦被发现存在税务欺诈行为,可能会面临监禁。

(图片来源:Yahoo News)

近期,由澳大利亚税务局(Australian Taxation Office)领导的一个特别工作组正在与联邦警察展开合作,向全澳各地涉嫌进行虚假退税的个人或者企业发出了逮捕令。

严重金融犯罪特别工作组(SFCT)周三、周四和周五在新州、维州、塔州、南澳、西澳和昆州的12个地点,对19人发出了逮捕令。

犯罪者通常会在向澳大利亚税务局提交虚假活动声明之前,编造虚假企业,并以自己的名义获得一个澳大利亚企业号码,以此申请消费退税款。

(图片来源:Yahoo)

ATO副专员兼SCFT负责人Will Day说,上个月已经向那些涉嫌虚假退税的人员发出警告,在ATO采取进一步行动之前站出来。

但Day表示,尽管已经给出了警告,但仍有人试图参与欺诈。

“ ATO已经阻止了超过10亿澳元的欺诈未遂行为。这是对考虑参与的个人的一个明确警告——你不会成功,你不是匿名的,你将面临严重的后果。如果你在我们敲门之前不进行自首,可能会面临包括入狱在内的严重后果。

”

他还提醒称,人们可以通过挺身而出来避免更严厉的惩罚。

“ 对于那些已经实施欺诈的人,我们知道你们是谁,你们将需要偿还你们获得的虚假退款。

”

法新社经济、公司犯罪和腐败部指挥官 Christopher Woods也强调称,利用税收制度对社区产生了重大影响,联邦警察对此十分重视。

“欺诈获得的每一澳元都代表着政府和民众损失的资金,这些资金本可以用来造福普通澳大利亚人。”

本周的搜查令发布之前,本月早些时候,维州还逮捕了六名涉嫌商品及服务税(GST)欺诈人员。

#02:

ATO物业管理数据计划,

160万房东将被查

除此之外,还有一种行为也是ATO一直以来在严格调查和打击的,尤其是华人群体,俨然是个重灾区…

此前,ATO就曾发布过一份公告,将展开一个物业管理数据匹配的新项目。

根据该计划,ATO将收集2018-19财年至2022-23财年,大约160万位个人业主的出租屋信息的物业管理数据。

收集这些数据的目的是什么呢?

就是为了查税!

(图片来源:ABC News)

ATO在公告中指出,大多数人都做了正确的事情,按照规定正确地填报了纳税单。但是部分纳税人可能会在他们的纳税单中,扣除他们的租金申报。

尽管大部分人都做了正确的事情,但即使是小部分人的漏报,政府每年也将损失数十亿澳元的税收。

因此,ATO需要通过对物业管理数据的收集,来解决税收差距问题。

按照这个新项目,ATO将将从物业管理软件提供方处收集信息,并将其与ATO记录进行比对,以便:

1)作为信息和教育运动的一部分,告知出租物业的业主他们的税务义务

2)展开合规活动,以保护税收制度的完整性,确保每个人都缴纳正确的税款

3)更新系统,使客户更容易与系统互动,并且正确地处理他们的税务事宜

(图片来源:ATO)

ATO还指出,通过这个物业管理数据匹配计划,ATO将能够识别和解决一系列税务风险,包括:

所得税-确认正确报告的租金收入,租金相关的收入,租金费用和相关扣除

资本利得税(CGT) -获得资本利得正确时,出售物业用于产生收入

住宿-确保出租物业的业主有住宿纳税申报单。

#03:

华人房东逃税现象严重,

这些行为都将遭到打击

事实上,对于报税时的租金扣除行为,ATO一直以来都在严格审查。

并且ATO每年都会对纳税申报表的随机样本进行审查,以计算征收的税款与ATO在完全符合法律的情况下应征收的税款之间的差额。

2017-18 财年,ATO估计非营业个人的净税收差距为 5.6%,即 83 亿澳元。租金占这一净税收差距的 18%。

ATO使用正式的信息收集权力收集了物业管理的数据样本,以调查这些数据的价值,以帮助减少租金税差距。数据样本与ATO记录进行了匹配,发现符合该数据匹配程序目标可接受的标准。

初步的合规审查显示,租金收入少报,物业管理费多报,这足以支持收集更广泛的数据。

(图片来源:Domain)

不可否认的是,华人圈中确实充斥着大量的“非法租房”的现象。

很多华人房东,甚至是二房东,通过现金交易、或者将房屋申报为无人居住的方式隐瞒税收的同时,实际上也在侵害着租房者的利益。

因为从这样的房东手上租房,一般都是不会签订正规的租房协议的。

甚至在华人论坛上有人询问租金算不算收入时,还有很多人回帖支招“如何逃税”。

“ 不想交税就收现金,直接花掉别存银行,ATO也拿你没辙。

”

“ 每两周一次规律入账肯定跑不掉,建议收现金。现金太多回国的时候带进带出一下。

”

从这些回帖来看,很多都知道租金收入是需要报税的,但是没有意识到自己通过收取现金来逃税的行为是不对的,甚至触犯了澳洲的法律。

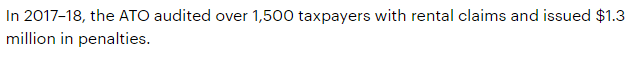

不仅仅是报税,在此前的退税申请审查中,ATO委员会助理委员Gavin Siebert表示,对扣除租金后的报税表进行随机抽样后发现,十分之九的报税表存在错误。

H&R Block税务主管马克•查普曼曾警告称,

“ 更多涉及工作费用和财产的不正确退税索赔的审计信件将被发放,我们可以看到无形和共享的资产的数据匹配。

ATO通过技术可做很多调查,他们进行数据匹配,对照基准。如果支出超过正常水平,就会给人们发放‘非全面审计’信,让他们重新思考。

”

(图片来源:Daily Mail)

2017年至2018年,ATO曾审计了1500多名纳税人的租赁索赔,并开出了130万澳元的罚款。

(图片来源:Daily Mail)

西伯特表示,我们向纳税人传达的信息是明确的:

如果你要出租一间房子或一处房产,你挣的任何钱都必须申报为收入,而你要求扣除的任何费用可能都需要分摊到个人使用部分。

也就是说如果你用了以下“小聪明”:

l 未申报通过出租房屋所获得的收益

l 过度申报度假屋的扣税

l 在实际情况不符的情况下,丈夫和妻子共同分摊租金收入和费用

l 抵扣在购买后不久的修理和维护房地产费用

l 申报私人使用那部分贷款的利息在投资房中

那么你就很可能就会成为ATO打击的对象。

最后

每年的报税季ATO都在强调合法报税的重要性,因为很大一部分的税款是用在了公民自己身上。

像是老年护理费用、家庭补助费用、残疾人福利、失业救济...所以说,漏税漏税的行为不仅是在损害国家的经济,也是在侵犯其他公民的合法权益。

很多华人选择定居澳洲,都是因为澳洲的福利好,但是要知道,这些福利都是由税收支撑的。

然而虚假报税、偷税漏税的行为依旧屡禁不止。对于这些行为,在ATO的严查之下最终都会败露,而那些知法犯法的人,终将为自己的行为付出代价。