典型的美国家庭年收入中位数为6.7万美元,他们很可能会把这种收入用在偿还债务、增加储蓄和投资上,有可能一年还能度一两次假。但对于数以百万计的高收入家庭来说,可能反而会认为自己过得很拮据。

据PYMNTS和LendingClub在4月初对美国4000多人进行的一项联合研究显示,截至4月,多达61%的美国消费者,即约1.57亿人,都是月光族。这比2021年4月的52%有所增加。

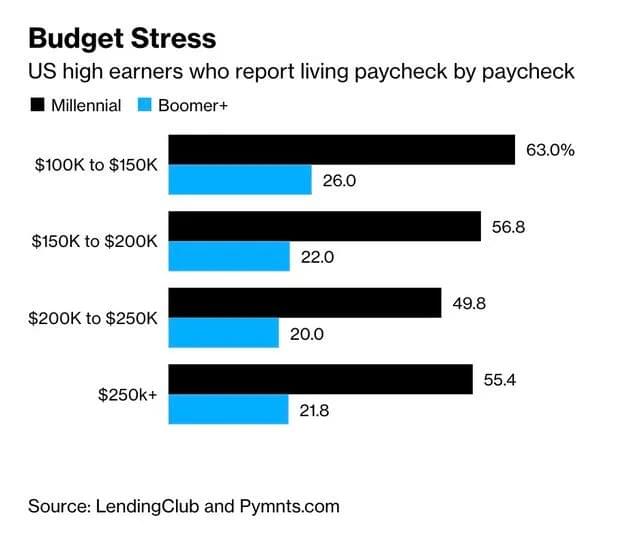

但也许这项研究最令人惊讶的结论是:年收入超过25万美元的消费者中,有36%的人是月光族,要苦等到发薪日去支付各种账单。此外,年收入在10万美元以上的消费者中,有42%的人也是如此。

预算压力:美国高收入人群中报告月光的比例。

LendingClub财务健康主管阿努伊·纳亚尔在一份声明中说:“年收入25万美元是全国平均水平的五倍多,显然是很高的收入。他们中有三分之一的人都是月光族,这个事实应该会让你感到惊讶。”

这项调查可能会让人联想到在北美中文社交媒体中常常被人提到的“华人贫困线”——这些划定的贫困线总是远高于联邦政府制定的标准;也会让人联想到最近十几年来日益被提及的一个新名词:亨利(HENRY,high earners not rich yet,挣得多但还没富起来)。

这个首字母缩略词最早出现在2003年肖恩·塔利(Shawn Tully)为《财富》(Fortune)撰写的一篇文章中,这个词帮助定义了一大批努力爬上公司阶梯的奋发努力的白领工人。

和华人群体中多见的技术移民和投资移民一样,“亨利”们通常上过很好学校,加入技术、管理咨询、投资银行、法律和医药等行业。因此,他们最终会比普通人赚更多的钱。然而,考虑到许多高薪工作都位于生活成本较高的沿海城市,再加上他们已经为退休储蓄和孩子的529大学储蓄计划存钱,与此同时可能还要还大学贷款,外加更重的税费,他们拿着高薪,已经在401K里放了很多钱,但往往不觉得自己算得上是有钱人。

57岁的黛博拉·斯派德(Deborah Sponder)在迈阿密繁华的设计区拥有两个画廊,画廊在Emilio Pucci和卡地亚的店面之间。

但斯派德说,她不认为自己25万美元的收入属于有钱人,她指出,她要为三个孩子支付大学学费。“我的钱只是在房租、学费和其他一切花销之间进进出出。”

许多分享了自己的故事和家庭收支的亨利们表示,他们并不是在寻求同情,也不是没有意识到自己已经比那么多挣扎的美国人过得更好。但很多人表示,他们觉得向上流动和“富裕”的基准已经改变了。

仍然生活舒适

发起这项调查的研究人员强调,同样是月光,生活状态并不一样。

在这项调查中,所有说自己月光的研究参与者也被问及他们是“生活困难”还是“生活舒适”。结果发现,收入越低的人生活得越艰难:19%的中等收入受访者(收入在5万美元至10万美元之间)和36%的低收入受访者(收入在5万美元以下)表示,他们每个月支付账单都很困难。

相比之下,收入超过10万美元的人(占比在10%到12%之间)中只有很小的比例表示他们在支付账单方面遇到了问题,但大多数人表示他们仍然“很舒适”。

Bankrate.com的首席金融分析师格雷格·麦克布莱德对MarketWatch表示,重要的是要考虑什么是“月光族”。他说:“对这个问题的定义可能取决于旁观者的看法。”

例如,那些说自己是月光族的高收入者可能会用他们的可支配收入来为退休储蓄或大学基金做准备。因此,如果这些扣款在他们的工资余额到达银行账户之前就被扣除了,那么他们可能会觉得自己赚得比实际少,因为在支付其他费用之后,他们可能只剩下很少或没有结余。但事实上,他们有一张安全网,而那些收入低于5万美元的人可能没有。

他说:“如果你通过工资扣减来储蓄,以备退休和紧急情况,我不会将其定义为‘月光族’,因为在收入中断的情况下,他们有一个缓冲。如果你真的是月光族,那就没有缓冲。在这种情况下,如果工资停止发放或发工资的节奏稍有打乱,家里付账单和卡债就会有困难。”

“月光族”的生活方式在不同城市、不同地区也不一样。麦克布莱德强调,许多高薪工作往往集中在生活成本非常高的城市,生活在高成本市场的高收入家庭的总工资和净工资之间的差距更大,尤其是在联邦、州和地方税收一层层侵蚀了他们的利润之后。

以纽约市为例,租金中位数为每月近3900美元,也就是每年4.68万美元。再加上其他一些开支,10万美元的收入很快就会被日常生活开支消耗殆尽。这就导致个人年入10万美元或家庭收入25万美元,这在纽约或旧金山这样的昂贵大都市并不算高。

麦克布莱德说:“在高成本市场,所有东西都更贵。托儿的成本可能会更高,因为日托中心的租金更贵。”

纽黑文大学(University of New Haven)经济与商业分析系的高级讲师布莱恩·马克斯(Brian Marks)还表示,富人可能是月光族,因为他们利用债务和信贷的方式与收入较低的人不同。

他告诉MarketWatch网站说:“一般来说,收入较高的人会花得更多,他们可能会背负更多的债务,因为他们认为收入会继续增长,所以他们投资了一套房子,并通过预期工资会增长来杠杆化。”

例如,他们使用信用卡债务来支付账单、购买和“浮动”资金,因为他们可以指望即将到来的发薪日或未来的奖金来偿还。因此,一旦他们收到支票,其中大部分就会用于偿还债务。这一观点与新的工资调查的数据一致,该调查发现,收入超过25万美元的人也比收入在5万美元或以下的人更有可能最近偿还信用卡或个人贷款。

年薪20万美元,感觉还很穷

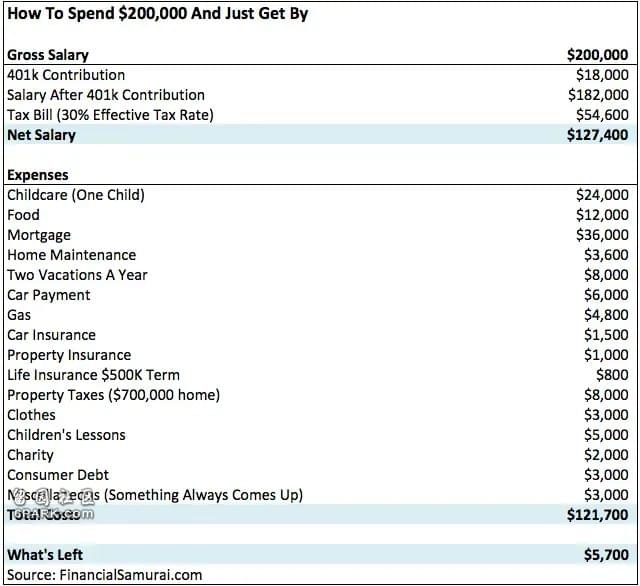

下面的图表来自财务规划网站FinancialSamurai,显示了在一个高消费水平的城市,年收入六位数可能仍然感觉手头拮据。

这个三口之家住在旧金山,父母都是上班族,每人年收入10万美元,除去开销和401k养老金,每年剩下的可支配收入只有5700美元。这日子是怎么过的呢?他们有没有节约花销的余地?

抵押贷款:3.6万美元

这个家庭在旧金山外围地区买了一套两室两卫的独栋住宅,首付16万美元,贷款64万美元,利率3.75%。因此,他们月付3000美元,每年3.6万。

育儿:2.4万美元

根据美国儿童保育资源及转诊机构协会(NACCRRA)的数据,美国中心日托中心的平均费用是每年11666美元(每月972美元)。但旧金山肯定要超出平均值,根据《旧金山纪事报》的一项调查,每年2.4万美元的托儿费用在这座城市只是中等(甚至偏下)水平。

如果你为新生儿提供夜间陪护,预计每月要支付5000-10000美元。虽然很贵,但孩子的母亲会喜欢的。

汽车支付:6000美元

考虑到一辆新车的中位数价格是3.2万美元,在支付了5000美元的首付后,每个月500美元的汽车贷款(税后和其他费用)对许多美国人来说是很常见的。

每月500美元的车款可以让你开宝马3系、奔驰c级、雷克萨斯IS250、奥迪A4和吉普大切诺基。这些车绝对比本田雅阁和丰田凯美瑞豪华一级。但是对于一个年收入20万美元的家庭来说,开四五万这一档的车是很常见的。

学生贷款:0

很多读者在评论中指出,这对夫妇很幸运,因为他们没有任何学生贷款。确实,他们在父母的帮助下支付了学费——很多华人新移民和子女可能也有同样的幸运。

但这不是常态,根据EducationData.org的数据,美国平均每人的学生贷款债务接近4万美元。Priya Malani是Stash Wealth的创始人,这是一家金融规划公司,主要与“亨利”们合作。她说,他们的学生贷款债务通常是这个数字的两倍。

她说:“亨利夫妇平均要背负大约8万美元的学生贷款。他们获得了更多的学位,上学的时间更长,因此他们的债务更重。”

税:30%

30%的实际税率可能比实际税率高出几个百分点。截至2018年,收入六位数的已婚夫妇的边际联邦税率为24%。如果他们只缴纳联邦税,实际税率接近22%。但他们住在加州,那里的州所得税税率高达9.3%。

但是,他们还必须为2022年高达14.7万美元的工资支付FICA税。另外6.2%的社保+1.45%的医疗保险=7.65%。很容易看出,总有效税率确实为30%左右。

好在他们每年有25200美元的抵押贷款利息,可以用来降低同样数额的应税收入。

房产税:8000美元

这个收入达20万美元的家庭住在旧金山,他们支付的房产税是房产评估价值的1.24%。一年前,他们以65万美元的价格买下了这处房产,而市政府的估价是66.7万美元。

根据13号提案,房产价值只能通过一个每年上涨不超过2%的指数来评估,即使房产可能会升值20%。

医疗费用:$ $ $

雇主通常通过团体健康保险计划来补贴你的医疗保险费。一个家庭每月的花费从0美元到800美元不等。这完全取决于雇主的福利有多慷慨。

子女大学储蓄:剩下的钱

表格中另一个缺失的项目是大学储蓄。像大多数有小孩的家庭一样,因为他们还有10-15年的时间,所以还不着急。

他们决定先把精力集中在401k和税后经纪账户上,为退休储蓄。父母也应该考虑在孩子一出生就为529大学储蓄计划每年存上1.5万美元。

税赋、育儿费、子女和自己的大学费用以及房地产支出,是许多“亨利”同样备感压力的来源。亨利们的主要收入来源是W2收入,被征收最高的边际税率。

另一个威胁是房价。美国全国房地产经纪人协会的数据显示,2021 年的房屋销售价格中位数为346900美元,比2020年上涨16.9%,是1999年以来的最高记录。

所以,一些从事专业工作的家庭在别的地方无论如何都算高薪,但在东西海岸城市可能仍然感觉拮据。但需要强调的是,例子中的这个家庭将过上美好舒适的生活。工作20年后,即使他们的20万美元收入保持不变,他们也可能已经在401k计划中存了50多万美元,还有可能在税后投资和储蓄中再存10万美元,与此同时,他们的房屋净值有望继续攀升。

亨利们什么时候开始觉得自己有钱?

亨利们对自己不富有所感到的焦虑迟早会开始消散。他们积累的财富越多,就会感到越安定。

对于生活在沿海城市,比如旧金山、洛杉矶、圣地亚哥、西雅图、纽约、波士顿、华盛顿特区和迈阿密的亨利来说,感觉更稳定的第一个阶段是当他们达到300万美元的净资产时。至少300万美元的净资产提供了几十年前100万美元净资产的生活方式和购买力。

如果身处内陆城市,那么净资产在100万至200万美元之间的人也可以获得同样的舒适水平。

詹妮弗·卡斯蒂略(Jennifer Castillo)是一名来自华盛顿特区的律师和博客作者。她年收入约为13万美元,与伴侣的年收入超过25万,他们以“亨利”自居。

虽然她的网络形象显示她过着奢华的生活,但她说实际上自己过得相当精打细算。比如,她指着一条古驰(Gucci)的皮带,说她考虑买这条腰带已经考虑了两年了。

卡斯蒂略说:“当你看我的Instagram时,你可能会觉得我特别为所欲为。但我买任何东西都不是一时兴起。我总是在计划我要买的东西。我总是为他们攒钱。”

她说,即将出生的第一个孩子是她经济上的优先事项。

她说:“我认为我的预算中最大的变化是,我的娱乐账户里的钱会少很多。我一直在看费用,日托很贵,保姆也很贵。”

但是,卡斯蒂略相信财务自由是可以实现的。

卡斯蒂略说:“HENRY这个缩写中,我最喜欢的部分是‘还没富起来’,因为它代表了高收入者未来的潜力。”