马化腾称病缺席两会曾引起社会热议

本文来自微信公众号:光子星球(ID:TMTweb),作者:吴先之,编辑:王潘,题图来自:视觉中国

本文来自微信公众号:光子星球(ID:TMTweb),作者:吴先之,编辑:王潘,题图来自:视觉中国5月18日,腾讯发布2022年第一季度财报,数据显示一季度营收1355亿元,增速与去年基本持平。非国际财务会计报告准则下,净利润255亿元,同比下滑23%。

2018年,马化腾在崇礼堂站得笔直地说:“C2B是腾讯进入产业互联网的优势所在。”那时,他的积年腰伤还没痊愈。不过,Pony这句话直击要害,无论游戏、社交、金融还是企服,腾讯真正的底牌只有一张:挟“C”自重。

我们曾在《腾讯兴亡,“皮肤”有责》中指出,过去24年,腾讯依靠QQ秀(C2C)、游戏皮肤(C2C)、红包封面(C2B)三种变现形式获得了持续、稳定、快速的增长。如果用户不能保持增长,那么腾讯的收入将承压。

2011年是前车之鉴,因为微信的成功,拉开了QQ用户收缩的序幕,QQ秀的收入随后被游戏所替代。长期握有C端优势,所以互联网大厂中仅腾讯有着敢高喊“科技向善”的底气。

今年,马化腾说自己腰好很多,可惜腾讯再也不能躺着赚钱了。

一、饱和增长

“930”调整后,腾讯调头to B,依然没有改变其to C的底色,用户与来自用户的消费必须有一端增长,否则将腾讯视为“价值股”未免一厢情愿。

本季度用户规模与增长延续了数个季度的颓靡。

截至今年3月31日,微信用户月活数达到12.88亿人,同比增长3.8%。同期QQ月活为5.64亿人,同比下滑7%。2019年第二季度8.08亿是QQ月活用户最近一次正增长,该数据已经连续11个季度下滑。

QQ用户萎缩对整体影响微乎其微,很大原因在于架设在QQ平台上的商业模式早已衰微(QQ秀、QQ空间、会员体系)。相比QQ,显然微信用户的价值更为重要。

微信本身不收费,更多变现是通过C2B连接各类服务实现,例如连接人与品牌的朋友圈广告、连接人与服务的小程序、连接人与金融的微信钱包等等。

微信团队一直对私域流量的使用较为节制,确保了微信在用户市场无可替代的优势。不过这也极大限制了腾讯商业化探索,尤其是对私域流量的使用迟迟看不到进展,小鹅拼拼功败垂成之后,只能寄希望于视频号能闯出一片天地。

好在即便C端市场饱和,腾讯未来的增长并不取决于用户多少,而是取决于用户花多少钱、是否保持既有用户体量以及连接是否有效,这种增长便是所谓“饱和增长”。饱和增长阶段,只要维持既有用户规模,那么付费注册用户情况便是最为重要的指标。

腾讯付费注册用户主要带来音视频订阅消费,过去数个季度一直保持较为快速的增长,可是影视行业并不景气,去年第三季度以来增速已经从两位数跌落至个位数。截至今年第一季度,腾讯付费注册用户规模2.39亿人,同比增长5.9%,增速有所减缓。

音视频(腾讯音乐与腾讯视频)一直都处于赔本赚吆喝的阶段,近日腾讯视频涨价与其说增收,不如说是止血。

众所周知,在线游戏是增值服务中的大头,然而即便重启版号发放,强监管环境依然不会有任何改变,该业务将持续承压。过去每年一季度都是腾讯在线游戏旺季,可是2019年以后,初露疲态,呈现震荡下行的趋势。

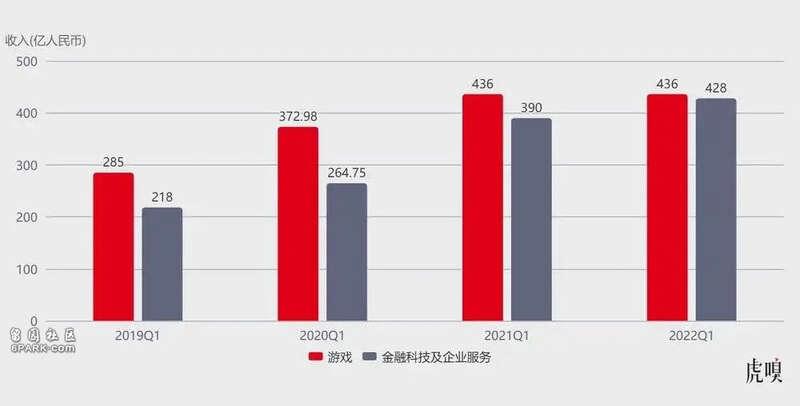

今年一季度版号并未重发,比较历年一季度情况可以看到在没有增量的情况下,腾讯在线游戏似乎正在走下神坛。截至一季度,腾讯游戏收入为436亿元,与去年Q1持平。

腾讯在线游戏的盈利模式非常清晰,以《王者荣耀》为例,新英雄提供玩法创新,从而吸引玩家,不断上线新皮肤以获取收入。双轮驱动、螺旋上升是王者荣耀成为国民级游戏的重要因素。

客观原因是未成年人游戏时间大幅缩减,更重要的是用户对于获取皮肤的热情正变得越来越低。坦诚地说,对于一款已经七岁的手游而言,《王者荣耀》实属长寿。眼下,我们看不到腾讯旗下还有什么新游戏可以补位王者荣耀。

根据Sensor Tower与德邦研究所数据显示,今年1月4日至4月17日之间,《王者荣耀》与《和平精英》iOS渠道下载量皆环比抬升,但净收入环比增速双双下滑,今年整个在线游戏业务可能很难扭转乾坤。

二、下一个支柱是金融科技与企服?

腾讯游戏与文娱板块各自陷入增长瓶颈之后,增长重担便自然而然落到了金融企服与互联网广告业务上。

分业务看,截至3月31日,腾讯金融科技与企服营收428亿元,同比增长10%,成为腾讯增长的新支柱。

毫无疑问,金融科技与企服正在成为腾讯第二大收入来源。该业务长期处于营收与成本增速竞争过程中。最近九个季度,腾讯金融科技与企服成本占收入比徘徊在70%上下,且存在一定抬高的趋势。

腾讯金融科技一直保持较好的盈利能力,而以云计算为主的企服业务则长期扮演着“吞金兽”的角色——类似于TME在线音乐与直播业务的关系。

一位业内人士告诉光子星球,云计算产品难以形成差异化,价格成为客户决策的重要指标,因此头部厂商也大多以低价策略“圈地”。低价策略的确让腾讯云获得了市场份额上的增长,据IDC最新发布的报告显示,腾讯云在国内公有云服务市场居第二,同比增长53%。

长期以价格换市场让亏损面不断扩大,导致整个金科及企服板块成本高企。本季度,腾讯金科及企服成本同比增长11%,连续两个季度成本增速高于营收,不过差值有所收窄,表明亏损情况有所缓解。

这主要是由于云计算无法以标准化方式兜售产品,腾讯汽车云总经理李博此前提到,面对不同的车企营销需求,腾讯云会根据发展情况定制相应服务。

“像东风岚图是一个全新的品牌,他没有太多历史的负担,需要建一套全套平台;吉利、长安自己就有很多系统,他整个设计的时候就会不一样;长城要考虑到多品牌的问题。每一家针对不同车厂有不同的平台策略和解决方案,得着适合他能够去落地实施的策略才行。”

为了控制成本,腾讯也紧跟行业步伐,开启了一轮持续数月的“毕业潮”。

去年年底的腾讯年会上,马化腾主动提到了裁员的话题,今年CSIG与PCG两大事业群组成为本轮裁员重灾区。有员工在职场社交平台发帖称,今年2月开始对产品线裁员,整体裁员比例达20%,裁员周期预计到年中结束。

结合2021年年报电话会上,腾讯高层提及要提高云服务盈利能力,如今来看显然通过节制成本,“挤”出利润。

除了云计算,网络广告也同样面临收缩的情况。本季度,腾讯网络广告营收180亿元,同比下滑18%。

腾讯网络广告收入下滑除了被字节蚕食外,广告媒介形式的变化,使得过去以媒体为核心的广告平台式微。而另一个不利匀速在于监管与审核加强,针对教育、金融、保险、房地产的广告投放被抑制,直接影响了该业务收入。

社交广告增长并不让人意外,微信朋友圈的广告形式依然具有相当强的竞争力,而且也为其企服业务带来了多样化的服务能力。

例如岚图借鉴了整个腾讯的完整体系,将小程序作为品牌和用户最基础的互动工具。具体逻辑是从公域(朋友圈)曝光,再到通过小程序与微信,将关注留存到私域平台。

通过企业微信以及企业微信服务群的运营,最终朋友圈,朋友圈和公众号、视频号、搜一搜进行结合,又能够触达公域。一位岚图高管告诉我们,“抖音、字节一些平台是实现不了的,它只能做留资,而留资之后没有办法转起来。”

从这个角度讲,微信团队重要性持续上升,可能将会让PCG进一步边缘化。

三、段永平还在加仓

眼下,可能只有段永平一人对腾讯保持着思想与行为上的支持。

4月14日,段永平持有腾讯控股的特殊分红到账,他悉数卖掉,打算第二天all in买入腾讯控股。第二天,他在高尔夫球场试了试黑T(职业发球台),总计打了74杆,因此没有按计划买入腾讯控股。

8天后,他在雪球上发帖称,在42.71元下了一个买单,因为一场高尔夫,避免了10%的跌幅。

可是绝大部分人没有段永平那么从容,自从去年2月12日创下99.4元/股的高点后,如今腾讯跌去接近六成。如果看到腾讯各业务还并未出现明确拐点,不知段永平是否还会继续加仓。

正如一位经历过数次牛熊转换的投资者所言:你以为跌到位了,其实还在半山腰,到了半山腰还有地板,跌到地板还有地下室,到了地下室还有十八层地狱。

相关报道:腾讯连游戏也“涨”不动了?

一份堪称“滑铁卢”的财报,腾讯疲态尽显。

北京时间 5 月 18 日港股盘后,腾讯控股( 0700.HK )发布 2022 年一季度业绩报告:2022Q1 实现营收 1354.71 亿元,同比持平,为上市以来首次零增长;净利润 234.13 亿元,同比下降 51% ;非国际财务报告准则下,净利润 255.45 亿元,同比下降 23% ,是继 2021Q3(净利同比下滑 2%)、2021Q4(净利同比下滑25%)后,连续第三个季度出现单季净利润同比负增长。

一言以蔽之:净利腰斩,增长停滞,或许是腾讯最差的一份财报。诚然,腾讯“大象转身”时,收入结构由虚转实必然要加大建设投入,业绩自然会短期承压,但腾讯长期建立的稳定性在监管(游戏、内容、金融科技)、疫情、经济形势多方冲击下正变成一场“全面战争”。

对此,资深媒体人王如晨认为,腾讯过去太稳,建立了赛道与模式优势,但现在的挑战是全方位、多业务同时遭受考验。“ 尽管疫情解封会有一定的刺激拉动,但腾讯面临整体挑战的局面不会改观。”

腾讯疲态尽显

整个 2021 年,腾讯都在动荡中艰难前行,其股价的震荡持续到 2022 年,业绩反应在财报自然也难掩颓势。

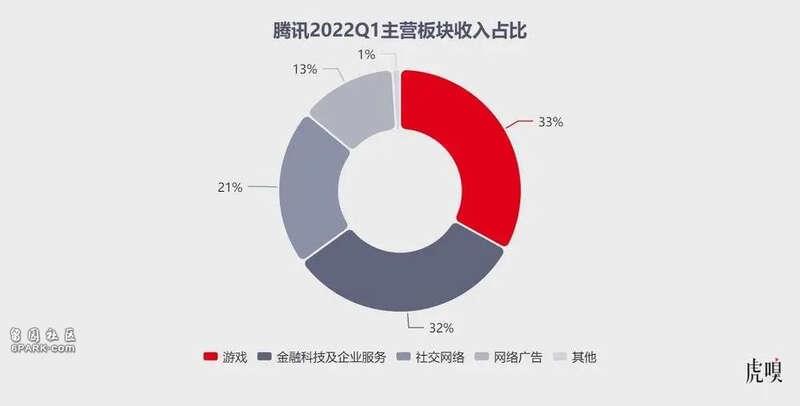

具体到主营业务,腾讯 2022Q1 增值服务(包括游戏、视频等)业务营收 727 亿元,总营收占比 54% ;金融科技及企业服务板块收入 427.7 亿元,占比 32%;网络广告营收 179.88 亿元,占比 13%。

首先,腾讯游戏业务“失速”。2022Q1 腾讯本土市场游戏收入下降 1% 至 330 亿元,而占比较大的手游收入更同比下滑3%,属实“拉胯”,主要是《天涯明月刀手游》《使命召唤手游》游戏收入下滑及腾讯处于对未成年保护政策的消化周期中;至于国际市场,游戏收入增长 4% 至 106 亿元,主要是《VALORANT》及《部落冲突》等游戏带来的收入增长。

财报称,疫情期间游戏行业仍处于下行趋势,且全球游戏市场均面临疫情持续放开后线上娱乐热度消退的影响,所以腾讯游戏业务在 2022Q1 表现并不算好,但“失速”的游戏却再次成为支撑腾讯总收入占比最高的业务。

事实上,近两年腾讯一直试图摘掉游戏公司的标签,努力向数字经济转型,至少营收结构上持续由虚转实——2021Q4 腾讯金融科技及企业服务总收入占比提升至 33%,首次超过游戏板块成为腾讯第一大收入板块,腾讯第一生产力也悄然从游戏业务变为金融科技及企业服务业务。不曾想,短暂维持了一个季度后,金融科技及企业服务便被游戏板块反超。

其次,金融科技及企业服务板块同比增长 10% 至人民币 428 亿元,作为腾讯寄予厚望的新增长引擎,10% 增速是该业务历史新低。财报称,主要是受疫情影响,今年三月商业支付交易金额和企业服务收入都有所减少。

2015 年腾讯便已开始布局产业互联网,此后即便短期业绩承压,腾讯仍在保持对战略业务和科技创新的持续投入。尤其 2018 年 930 变革后,腾讯明显加快了拥抱产业互联网的速度,逐步将金融科技及企业服务培育成集团新增长引擎。截至 2022 年 4 月,腾讯在全球主要国家和地区专利申请公开总数超过 5.6 万件,专利授权数量超过 2.6 万件,其中,发明专利占比超过 90%。

2019Q1~2022Q1 腾讯游戏与金额科技及企业服务收入同比数据(2019Q1腾讯首次单独披露金额科技与企业服务收入)

这份野心其实不难理解——当腾讯已成为贯穿数万家企业、百亿就业岗位的链接管道,监管更侧重产业互联网的推进与建设,腾讯能否构建起包括服务器、操作系统、芯片、SaaS 等在内的公司完整自研体系,很大程度上影响着腾讯生态重构的进度,以及能否蜕变为广义的互联网入口。

不过,以阿里为鉴,目前蚂蚁已经从阿里集团拆分,既然阿里金融服务拆分出来,腾讯大概率也要对其金融业务做出调整——尤其 2021 下半年监管对于反垄断持续深化,正迫使腾讯投资版图与业务协同进行重构。

甚至,相比其他互联网大公司,腾讯面临情况更为复杂。一位长期关注大公司的分析人士认为,腾讯游戏、金融科技等多业务均面临监管压力,而金融科技并非孤立,会涉及到微信生态的改造。“ 支付宝可以脱离淘宝独立存在,财付通可以脱离微信生态吗?”

目前看,阿里之于腾讯,腾讯之于阿里的业务融合都不明显。但上述人士认为,抛开数据,还有反垄断所带来的的不确定性。“腾讯的生态怎么对竞争者兼容是个很大的问题,至少不能过度封闭。现阶段,阿里部分业务已经对微信支付开放,但微信生态如何兼容并不像腾讯减持、退出京东、美团这类资本嫁接生态那么容易解决。”

最后,网络广告业务一季度收入同比下降 18% 至人民币 180 亿元。财报称,这是由于教育、互联网服务及电子商务等行业的广告需求疲软,以及网络广告行业自身的监管变化的影响导致。

事实上,2021~2022 年受疫情影响,整个互联网线上广告业务都受到不同程度的冲击,互联网企业广告业务皆增长低迷。据长桥海豚投研分析,广告的需求对宏观的高敏感性也造就了互联网广告周期化之后的高Beta属性,经济形势不佳的时候,广告收入放缓更快。

深层次原因还在于,一方面,监管正逐步加大对互联网广告的整治力度,教育、游戏、地产、旅游等广告主所在行业2021下半年以来受外界影响持续震荡,腾讯分到的蛋糕自然也一再变少;另一方面,互联网公司广告业务疲软也反映出国内消费疲软。

其中,社交及其他广告收入下降 15% 至人民币 157 亿元,主要由于腾讯移动广告联盟广告业务调节监管影响,收入大幅减少;媒体广告收入下降 30% 至人民币 23 亿元,腾讯新闻及腾讯视频等媒体广告的收入正在持续下滑。

毕竟,国内广告市场总体规模也就大几千亿元的盘子,不管百度、腾讯、分众等老牌劲旅,还是字节跳动、快手、B站这些新贵,亦或是多如牛毛的小团体,大家抢来抢去不过是在内卷。

尤其整个广告大盘萎缩的情况下,资源越发向新兴渠道聚集。比如,短视频之于整个广告市场的掠夺——Quest Mobile 数据显示,短视频信息流广告占比从 2020 上半年 24.6% 增至 2021 上半年的30.8%;《 2021 年中国网络广告年度洞察报告》亦显示,超五成广告主增加了短视频广告投放预算。

不过,微信生态内视频号、小程序等功能组件均有不俗的数据——财报显示,小程序日活跃账户突破5亿,平均每天超 2 亿用户在小程序上使用政府服务;视频号播放量及使用时长同比大幅增长,直播服务收入该季度也有所增加,但大部分被音乐直播及游戏直播的收入减少所抵销。

对此,中信证券预计微信视频号将于2022年底开启信息流广告变现, 参考朋友圈广告和快手广告的情况测算,2023年视频号广告有望贡献370亿元左右增量收入。

一位港股分析师亦对虎嗅表示,“从财报表现来看,未来腾讯值得期待且唯一有看点的,就是微信的商业化加速,尤其是视频号。”可见,市场对于微信生态关键版块的连接抱有巨大信心,但也有不少人担心微信加速商业化可能会破坏原有微信生态。

“温水”煮腾讯

早在两天前( 5 月 16 日),马化腾便已借着《腾讯可持续社会价值报告 2021》对外表示,腾讯正在面临着挑战和发展并存的新阶段,“一方面,收入与利润的增速放缓;另一方面,腾讯认为可借此换档去创造更高质量发展。”

如今看,这既是腾讯高层对公司转型、业务阵痛的提前表态,也是业务长期处于舒适生长状态,遭遇外部环境急剧变化后,管理层试图提高集团抗风险能力并积极“变阵”。

从用户体量来看,腾讯是中国最大的互联网企业。社交作为腾讯流量的基本盘,两款王牌产品 QQ、微信的用户数据历来都会在财报中提及。

先说微信,截至 2022 年一季度末,微信及 WeChat 合并月活账户数为 12.88 亿,同比增长 3.8% ,微信基本盘在无限接近中国网民上限前提下,依旧保持渗透,MAU 缓慢爬升至 12.88 亿的新高,可见繁荣的微信生态依旧还有想象空间。

其次是 QQ,QQ 移动终端月活账户数为 5.638 亿,同比下滑 7% 。QQ 用户流失速度加快一方面是微信及其他娱乐产品(抖音、快手、B站)分流导致;另一方面,QQ 作为一款横跨 80、90、00 后的社交产品,其在移动互联网浪潮中浮沉 23 年仍跻身 TOP 级应用前列更为不易,如今国内出生率的走低,QQ 以年轻用户为基本盘自然会受到影响。

不过,腾讯依旧在努力延长 QQ 的生命周期,比如推出超级 QQ 秀、灰度测试“结伴”功能都是为了拥抱年轻人。

从利润源头来看,腾讯又是世界最大的游戏公司。腾讯游戏滚起雪球后从研发到渠道都有不可撼动的市场地位,整个产业无出其右,所以市场对其预期最大盈利点也是游戏业务。很多投资者一度将腾讯视为游戏概念股的“风向标”,坊间才有了“腾讯之于游戏好比茅台之于白酒”的说法。

纵观腾讯历来六次股价大跌,其中四次均与游戏业务紧密相关——分别是 2008 年缺爆款叠加金融危机冲击,腾讯股价(不复权)接近腰斩;2010 年游戏行业增速放缓,腾讯股价高点回撤 30%;2015 年 iOS 游戏畅销榜占比下滑,腾讯股价再次回撤;2018 游戏版号暂停核发,腾讯股价几近腰斩,足见游戏业务之于腾讯的重要性。

然而,《原神》以一己之力撕开了传统渠道的防线,正在重塑渠道格局。更深层次隐忧在于,腾讯正在丧失嗅觉,没有看到游戏风向改变的本质——《天刀》不符合最新趋势,《天涯明月刀手游》《使命召唤手游》收入持续下滑,《原神》《鬼谷》都不是自己的。源于此,仅 2021 年腾讯就投资、增持了 80 家游戏厂商,整个行业为之侧目。

尤其 2021 下半年以来,随着监管部门反垄断工作的持续深入,先是腾讯主导的斗鱼、虎牙合并被叫停;接着被要求取消音乐独家版权;然后,核心游戏业务也迎来了强监管,从游戏直播、游戏加速器的限制到腾讯嫡系企鹅电竞退市,腾讯在游戏产业的布局和内容掌控力在一点点被削弱。

至于 2022Q1 腾讯游戏的市场表现,其推向市场的五款新手游《璀璨星途》《延禧攻略之凤凰于飞》《玄中记》《卧龙吟2》《重返帝国》长线发展均未达到预期;虽有《金铲铲之战》《英雄联盟手游》贡献的增量,但《王者荣耀》《和平精英》早已超过其他手游的生命周期,长线运营下,腾讯急需新爆款拉动游戏盘子的增长。

好消息是,4 月 11 日,国家新闻出版署核发最新一批游戏版号,缚住游戏行业八个月之久的紧箍咒“松”了;腾讯光子工作室群与重生工作室联合开发的《Apex手游》已于 5 月 17 日正式上线,此前官网预注册玩家超过 1600 万。

从投资规模来看,腾讯又是世界上最大 CVC(互联网战略投资)投资机构之一。《新财富》曾撰文总结道,“通过近年 5000 亿 - 6000 亿元规模的投资并购,腾讯与阿里巴巴分别构筑了 10 万亿市值的生态圈,5 年间膨胀了 10 倍。相比之下,上海地方控股的境内外上市公司总市值为 2.8 万亿元;深圳 367 家上市公司总市值 11 万亿元。腾讯、阿里的资本能量,甚至能与一座一线城市比肩。”

国内 CVC 投资案例数量

不过,外部环境急剧变化下,投资收益反应在 2022Q1 财报上反而成为拖累腾讯净利润的原因之一。比如,财报中“其他收益净额”较去年同期减少 64 亿元,主要是交通出行服务(滴滴)及网络媒体等领域的若干投资公司作出的减值拨备所抵销;“分占联营公司及合营公司亏损净额”高达 63 亿元,而去年同期盈利 13 亿元。

当然,作为一家非典型互联网公司腾讯也有其特殊性。王如晨表示,“第一,与赛道有关,其他同业对外部实体经济形势反应有传导期,比如 2020Q1 疫情对电商领域造成冲击,但腾讯游戏、社交反而受益于宅经济,解封后宅经济会有所弱化,但广告承载跟上就能在内部能形成履带效应;第二,增值服务、广告业务及递延收入能创造缓冲,平滑整体行业波动;第三,微信小程序的触达力,发挥了生态效应,也有抗风险的能力。”

综上,大如腾讯也扛不住监管(游戏、内容、金融科技)、疫情、经济形势、消费疲弱多重因素冲击——而腾讯当下的业绩表现,比其他互联网公司更能反映外部承压复杂、多元的一面。