本文来自微信公众号:牛刀财经(ID:niudaocaijing),作者:方文,原文标题:《深扒招股书:小熊U租和易点云,谁在吹牛?》,题图来自:视觉中国

国内排名前二的两家IT办公租赁企业,时间仅差1个半月相继在港交所提交招股书。

一家是深圳的小熊U租,创始人胡作雄是在华强北做电脑组装起家,堪称是深圳版的刘强东。另外一家是易点云(原名易点租),创始人纪鹏程之前创业的项目是华清天下,翻新和租赁二手电脑。

一个有意思的现象是,在招股书中两家不约而同地将自己表述为行业第一。这两家同为行业竞对,业务上十分类似,大体上都是给企业租电脑赚钱。

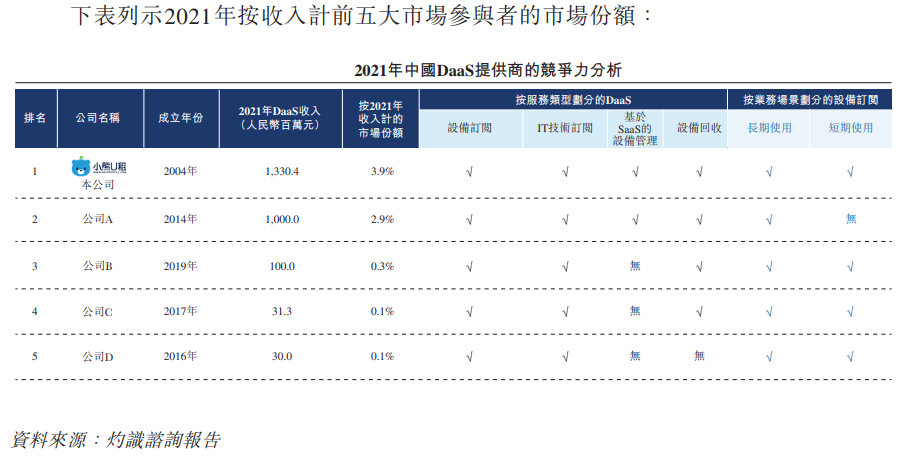

小熊U租招股书中写道,“按2021年收入计,我们是中国最大的企业级DaaS(设备即服务)供应商。”

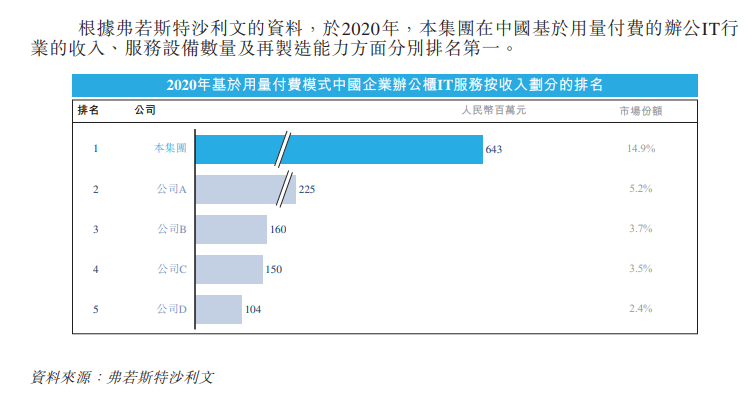

易点云的表述则是,“就收入、服务设备数量及再制造能力而言,我们是中国第一家及最大的科技赋能办公IT服务提供商。”

这种表述并不奇怪,在二手车、共享单车等领域里,很多风口上的企业为了表示自己强于对手以获得品牌和融资优势,都用过类似的表述,“遥遥领先”、“最大、第一”等。

而对于小熊U租和易点云来说,哪家体量更大一点,我们来“打打假”。同时,我们也顺着摸一摸,IT设备租赁,到底是一门怎样的生意?

谁是第一背后,两家公司的赚钱方式不太一样

对于小熊U租和易点云谁的体量更大多一些,主要对比的是如下两个数据:营收(包括营收结构中的各项占比)、数量(设备、客户等)。

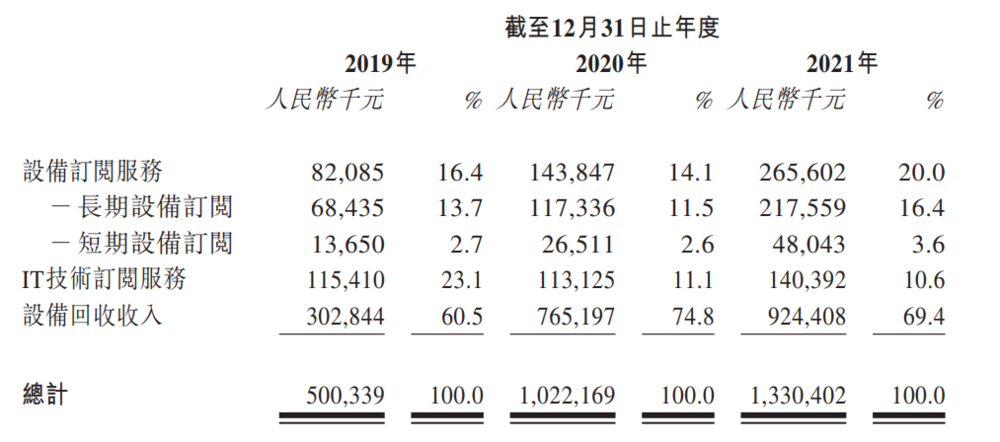

从收入上看,小熊U租的收入主要分为三部分,分别是设备订阅服务、IT技术订阅服务和设备回收收入。

2021年小熊U租营收达到13.3亿元,其中设备订阅服务收入2.66亿元,IT技术订阅服务收入1.4亿元,设备回收收入则是最大的营收来源,当年达到9.24亿元。

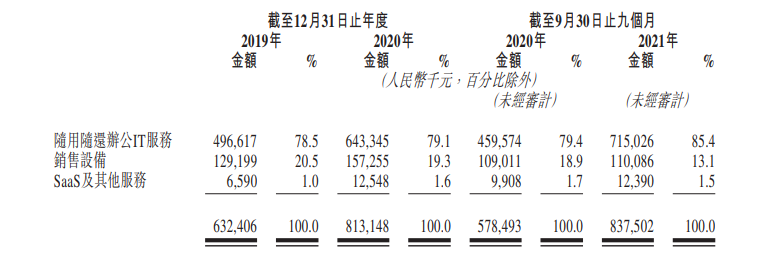

易点云的营收结构和小熊U租整体相似,但略有不同。易点云的营收主要分为三部分,分别为随用随还办公IT服务、销售设备和SaaS及其他服务。

易点云2021年前9个月总营收为8.38亿元,其中随用随还办公IT服务为最主要的营收来源,2021年前9个月达到7.15亿元,销售设备营收为1.1亿元,SaaS及其他服务最少,为1239万元。

同时,由于易点云没有公布2021年第四季度的数据,为了对比小熊U租和易点云的营收谁更多,我们用易点云2020年的数据进行对比。

2020年全年易点云的营收为8.13亿元,其中随用随还办公IT服务为6.43亿元,销售设备营收1.57亿元,SaaS及其他服务为1255万元。

相比之下,小熊U租2020年全年的总营收为10.22亿元,其中设备订阅服务营收1.44亿元,IT技术订阅服务收入1.13亿元,设备回收收入7.65亿元。

按照2020年的营收计算,小熊U租的营收较易点云高26%,是国内按照营收计算IT租赁服务收入最高的企业。

如果简单地按照营收排名,易点云肯定不服,两家的营收结构存在着很大的差异。

小熊U租最大的营收来源是设备回收收入,而易点云的最大收入来源是随用随还办公IT服务。

两家在招股书中使用了不同的统计口径。

按照小熊U租招股书中的报告数据,小熊U租2021年DaaS收入为13.3亿元,对比数据可以推断排名第二的企业为易点云,2021年按照DaaS定义营收10亿元,这也基本符合易点云2021年的营收情况。

同时,按照易点云招股书中的报告,2020年易点云基于用量付费的办公IT收入为6.43亿元,排名第二的企业收入为2.25亿元,对比数据可以推断出排名第二的企业为小熊U租。

换句话来说,如果按照外界普遍认为的两家主要业务都是IT设备租赁,那么易点云的市场体量更大一些。

另外,按照设备数量和客户数量,两家的体量也有较大的差异。

小熊U租的订阅设备数据2021年达到45.5万台,长期设备订阅客户数目为10030家,另外,翻新设备数目为137.5万台,设备回收客户数目为1101家。

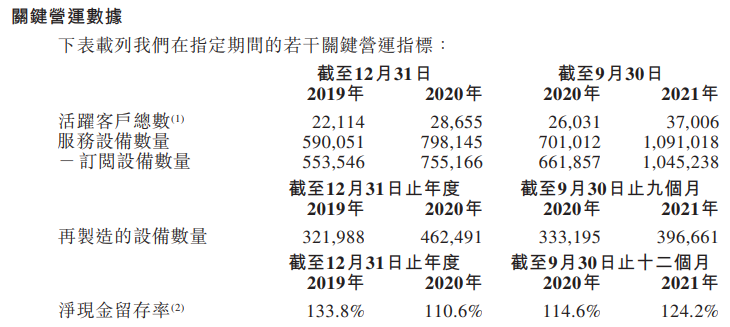

易点云的数据是,截至2020年9月底,客户数目为3.7万家,服务设备数量为109万,另外,再制造的设备数量为39.7万台。

现在可以看出,小熊U租和易点云的业务侧重点相似却不同。小熊U租的回收设备数量是易点云再制造设备数量的3.5倍,而易点云的设备租赁数量是小熊U租的2.4倍。

如果按照传统意义上的IT设备租赁使用市场计算,易点云设备、收入和客户的数量,都远高于小熊U租,排名市场第一。

但回收业务显然要比IT租赁更赚钱。

小熊U租招股书显示,每名设备回收客户平均收入84万元,而按照2021年的数据小熊每名长期订阅设备的客户收入仅为21.7万元。易点云的数据与小熊U租接近,按照2021年前9个月的数据,易点云平均每客户收入19.3万元。

具体到每台设备上,小熊U租每台翻新设备收入672元,易点云每台再制造设备(出售的设备)收入278元。

具体到单台设备,小熊U租每台出租设备(含长期和短期订阅)收入583元,易点云每台出租设备收入655元。

小熊U租是把营收重心放在了设备回收上,而易点云再制造后的设备出售业务较弱,这也导致了两家的营收呈现出较大的差异。

IT租赁背后,借钱的成本压力

IT设备租赁是一个重资产的生意,租设备出去一个月挣几百块,这意味着自己要先投入万把块的资金,前提是这个设备不会出问题,要不然一年白干。

小熊U租的胡作雄就被这么坑过,一个广州的客户租了几百台电脑,一台设备一个月挣100块,结果最后发现这个客户把电脑租过去后转手卖掉了。

对于小熊U租和易点云来说,如何运作这些设备就是一个“技术活”。

对于这两家公司来说方法有两个,一是融资租赁,把资产成本转移出去,二是回收和翻新设备。

先说融资租赁。

这部分的融资来源,主要是银行和其他定息借款。使用融资租赁将成本代价转移出去的同时,两家企业也承受着巨额的融资利息成本。

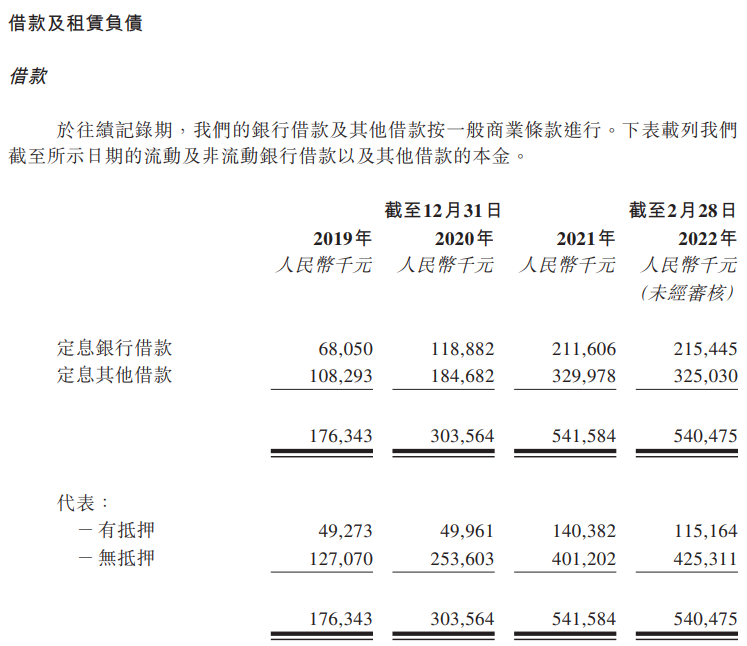

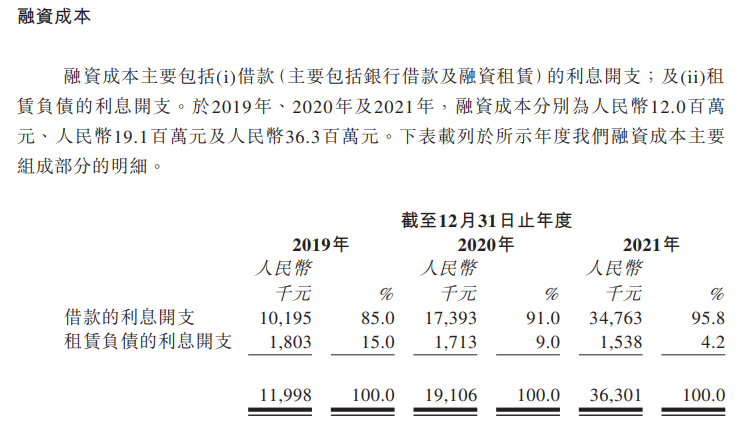

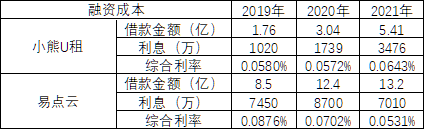

小熊U租财报数据显示,2019到2021年,借款分别为1.76亿元、3.04亿元、5.41亿元,对应的是借款的利息开支为1020万、1739万和3476万元。招股书还披露,小熊U租的实际年利率分别介乎5.6%至15.5%、5.4%至15.5%、5.2%至12.8%。

(小熊U租招股书中的融资成本)

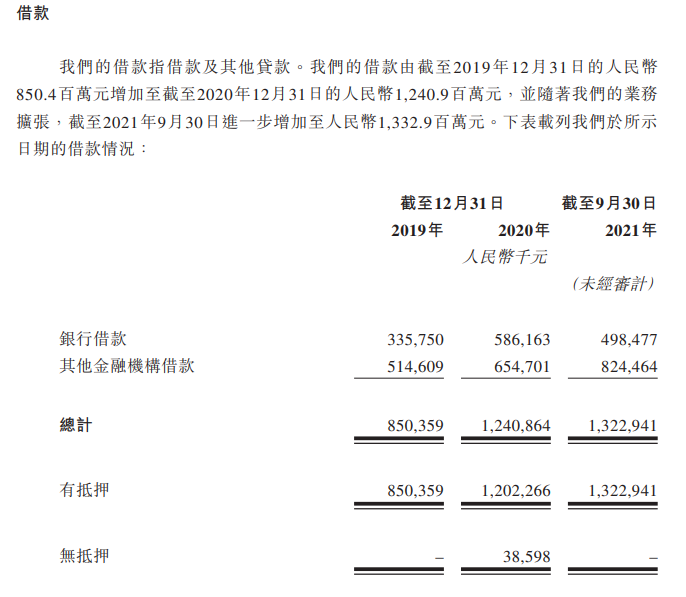

易点云的借款金额和利息更高,招股书披露2019年到2021年(前9个月),借款金额分别为8.5亿元、12.4亿元和13.2亿元,其中银行借款为3.4亿元、5.9亿元、5亿元,其他金融机构借款5.1亿元、6.5亿元和8.2亿元,借款利息分别为7450万、8700万和7010万。

另外,两家借款的综合利息相比,2019年和2020年易点云明显要远高于小熊U租,这意味着前者的“用钱”成本更高。但易点云的融资成本在2020年和2021年显著降低,另外2021年(前9个月)易点云的借钱成本甚至低于小熊U租,而小熊U租2021年的融资成本却显著提高。

另外值得注意的是,易点云巨大部分借款均为有抵押借款,而小熊U租有抵押借款的比例较低,不足1/3。

回收、翻新机支撑下的租赁生意

抵押、借款是减轻成本压力的方式之一,但是对于专业做租赁的两家企业来说,回收和翻新机器才是专有的技术活。

很多人好奇,IT设备租赁企业的设备从哪里来?是不是很便宜?小熊U租和易点云确实有点门路。

按照易点租的招股书数据,在服务设备109万,而租赁电脑设备的资产总额为16.6亿元,平均每台设备的价值才1500多元,除了一些设备因为折旧等原因价值较低,本身购入价格低也是原因之一。

小熊U租的回收业务和易点云的再制造业务,都是为了降低购入成本,并将停产的设备销售出去降低成本。

小熊U租的设备回收业务,是指从企业用户(包括自有的租赁设备停产)购买淘汰IT设备,并在翻新后用于租赁服务,或者通过外部/自有电商平台销售。

这里有两个重要的信息点:

1、租赁的设备一部分来自于回收设备,小熊U租进行翻新后用于租赁;

2、自有平台租赁的设备停产后,通过自身的回收设备重新销售出去。

这表明,一是租赁设备的采购尽可能地低价,二是淘汰设备要重新销售出去尽可能高地回收成本。

小熊U租在财报中提到,与超过1/2的前30大互联网巨头在设备订阅服务及回收有合作。另外,大客户租赁设备数量为20.1万,占比为44%。

梳理一下小熊U租的设备循环路径,那就是:

1、电脑购入:厂商购入新电脑,合作企业回收电脑;

2、翻新机流向:用于租赁,外部电商销售、自有平台销售。

IT租赁对整个产业链的循环有着积极的作用,这也就是为何电商平台京东、IT厂商联想对小熊U租进行了投资。

招股书中披露,战略股东为小熊U租提供了客户和供应链资源,比如小熊U租入驻了京东企业购和企业租赁,同时还是腾讯众创空间的业务合作伙伴。

联想把小熊U租看做是“一个最大的客户,一个最好的合作伙伴”,因为可以直接将电脑卖给后者。

值得注意的是,2020年小熊U租从供应商F采购了3.34亿元,占当年采购总额的30.7%,而到了2021年该供应商掉出小熊U租前5大供应商,并且该供应商也是小熊近3年来唯一一次采购额占比达到30%以上的供应商。

易点云也存在供应商集中的问题。招股书披露,有两家供应商的采购占比较高,2020年供应商A和D分别采购占比为32.4%、16.7%,2021年前9个月占比分别为35.6%和27%,合计占比超过60%,且供应商A的占比连续两年超过30%。

IT设备回收对两家企业有着重要的支撑作用。小熊U租2021年设备回收收入8.95亿元,但毛利润只有2900万,这意味着从企业回收设备并重新流入到租赁的循环中,或者直接销售掉并没有很高的差价,但是数量巨大且价格低廉的设备可以为租赁业务提供支持。

同样,易点云的再制造业务通过低成本的设备维修、翻新,可以降低租赁业务的成本。

一个可以对比的数据是,小熊U租的设备订阅服务毛利润仅为23.2%,而易点云可以达到53.6%。

易点云披露的数据显示,2021年前9个月,再制造的设备数量达到39.7万台。

当然,易点云的再制造业务与小熊U租类似,但是最终的销售渠道是自己的B2B拍卖平台易拍机。相比之下易点云销售掉的设备并不多,2021年前9个月销售设备总金额为1.1亿元,远低于小熊U租的8.95亿元。

结语

一个有意思的现象是,小熊U租和易点云在招股书中,分别为投资者描绘了不同的行业前景。

小熊U租采用的报告,向投资者传达的是DaaS的市场规模,以及自身的体量优势,而易点云则展示了企业IT设备消费规模以及当前仅为3%的渗透率。

这显示出了企业两种不同的思路。小熊U租强调十亿百亿的盘子怎么运作,易点云强调千亿万亿的市场有何前景。

显然两家企业代表了深圳和北京两地企业不同的风格,一家务实,一家务远。

本文来自微信公众号:牛刀财经(ID:niudaocaijing),作者:方文