2022年的前4月A股市场在国内外各种风险集聚下落下帷幕,基金业绩新鲜出炉。

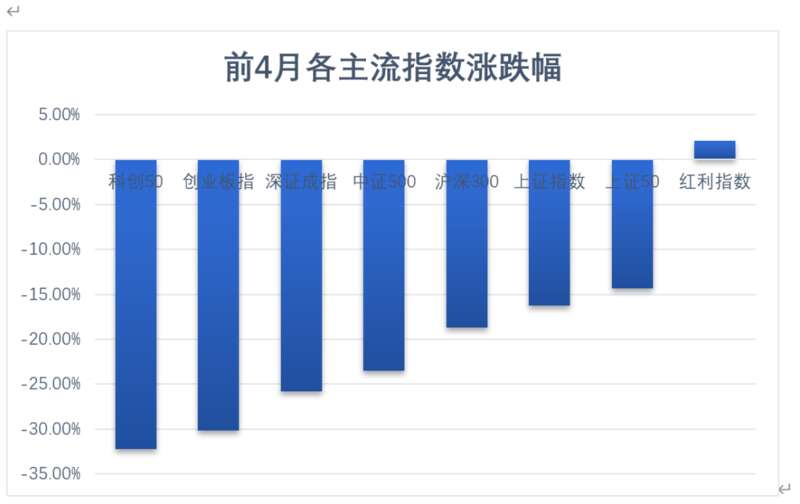

从这个图片就可以看出,从各大主流指数前4月表现来看,基本都表现惨淡,也因此导致主动权益基金年内大多出现亏损,只有少部分基金扛住波动斩获较好收益,但是占比不足2%。

主动权益基金

前4月亏损17.79%

2020年、2021年两年是结构性牛市行情,沪指在2022年开年达到3600点。然而,在国内外各种不利因素共同作用之下,2022年呈现出节节下跌的惨淡行情。

尤其是今年3月份之后,各大主流指数加速下跌,如沪指就在3月份连续跌破3300、3200、3100点,在4月26日沪指最低探至2863.65点,而在4月最后一个交易日又重回“3000点上方”。

数据也显示,前4月主流指数基本都是呈现下跌态势,上证指数、深证成指、创业板指期间跌幅分别达到16.28%、25.81%、30.2%,沪深300也下跌了18.71%,只有少数如红利指数涨幅为正。

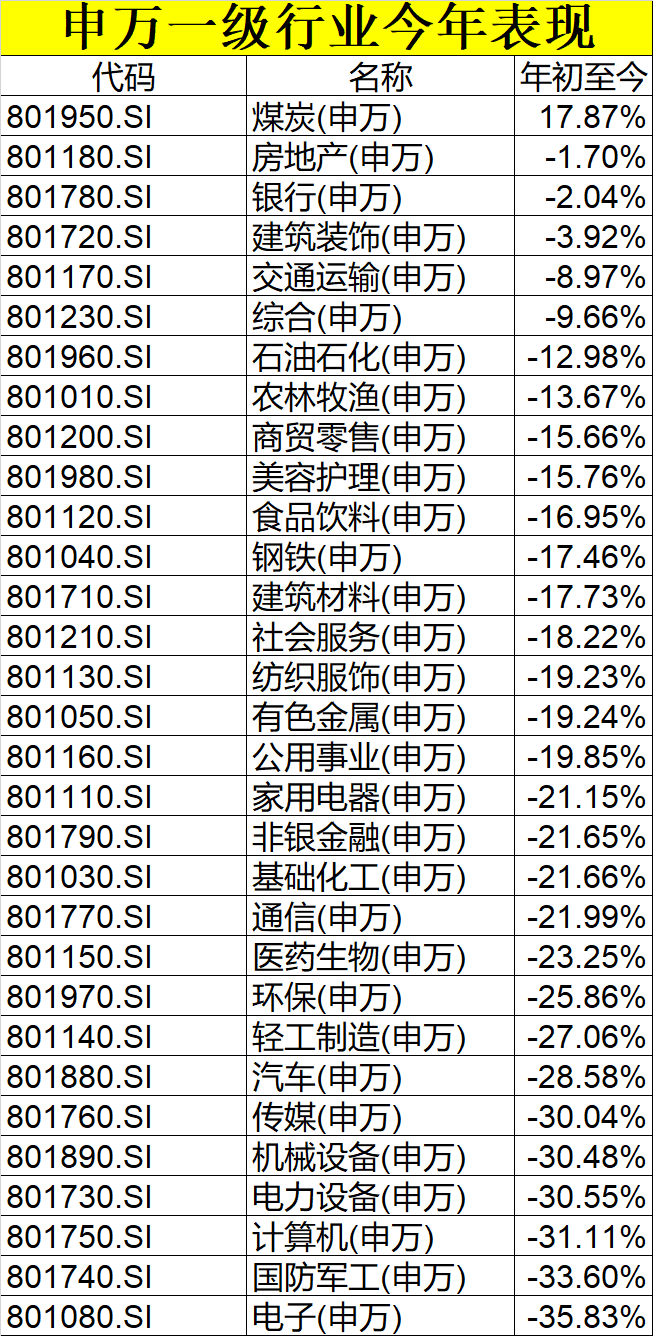

在主流指数纷纷大幅下挫的背景下,各大黄金赛道也表现惨淡。申万一级行业来看,一度备受追捧的电子、国防军工、汽车、医药等等指数均出现超20%以上的下跌。表现亮眼的是少数行业,如煤炭、房地产、银行等。

虽然公募基金历史性“超级大年”之后,2022年初不少市场人士都普遍降低了预期,然而市场跌幅估计还是超出了大多数人预期。在这样震荡之下,也有很少部分基金抓住了A股市场结构性行情。

基金君统计发现,截至2022年4月29日,若不计算2022年成立的新基金,2022年以来权益基金整体亏损18.39% (仅统计公布了 2022年4月29日净值数据产品,包括指数型、混合型、股票型,每只基金仅算基金主代码),表现逊色于上证指数,但是比沪深300、深证成指、创业板指等跌幅要小。主动权益类基金整体跌幅则为17.79%。

不过,相对来说,最低仓位分别为80%和60%的普通股票型基金和偏股混合型基金更能体现整体公募基金的权益投资能力。数据显示,前4月普通股票型基金、偏股混合型基金的收益率分别为-22.5%%、-21.98%,表现不敌沪深300,但是表现好于创业板指、深证成指。

从权益基金整体表现来看,不计算2022年成立的新基金,在纳入统计的5623只基金中(仅算基金主代码),仅仅只有108只基金为正收益,占比仅1.92%,也就是说绝大多数权益基金2022年以来收益为负。

69只主动权益基金业绩收红

正因为市场的大幅震荡,拖累了权益基金表现。但是有部分主动权益基金收益为正,在逆市中非常难得。

Wind数据显示,前4月主动股票型基金平均净值跌幅达17.79%。全部主动股票基金中,仅69只斩获正收益。若不计算偏债混合型产品,这一数据变成43只。

具体来看,万家基金经理黄海管理的3只基金收益率均超过26%,成为2022年表现最为亮眼的三只基金。数据显示,截至4月29日,万家宏观择时多策略、万家新利、万家精选A2022年以来收益分别达到33.42%、29.12%、26.78%,在弱市中实属不易。

而刚刚披露的一季报中也显示出黄海在2022年的投资情况。以万家宏观择时多策略来看,该基金在一季度重点配置了采矿业、房地产业、批发和零售业,比例分别达到48.62%、32.84%、10.03%,基本抓住了今年表现最好的几大方向。

其中前十大重仓股基本为资源股和房地产股票,重仓了陕西煤业、保利发展、淮北矿业、山煤国际、潞安环能等。

黄海管理的这三只基金的持仓结构和前十大重仓股差异不大,因此都表现领先。他也在2022年一季报中写道,一季度还是坚守在价值股之中,并且适度调整了结构;随着许多优势企业股价的回落,市场上结构性的机会将更加凸显,将本着审慎的态度把握此类企业中长期的买点,实现产品净值的稳健增值。

同时,黄海表示,今年以来A股市场大幅调整,很大程度上反映了宏观经济面临需求和预期双弱的态势,俄乌战争和国内疫情的爆发更是加深了市场对滞胀风险的焦虑。国家在两会期间提出了5.5%的经济增长目标,随后金融委维稳的表态都提振了市场的信心。

黄海尤其指出,各样的困难终将过去,历史上更严峻的局面也很难改变中国股市长期向好的现实。即使目前市场在困境下依然反复寻底,我们还是坚信沪指3000点附近会是资本市场长期坚实的底部区域。

另外,万家基金旗下另一位基金经理章恒管理的万家颐和也于前4月斩获10%以上的收益,达到12.44%。根据该基金2022年度一季报,万家颐和股票持仓占比为91.03%,前十大重仓股中,也是比较多煤炭、石油等传统能源股。

章恒在季报中写道,该基金自 2021 年下半年开始,注意到全球能源价格有上涨的需求,也同时注意到房地产行业存在政策改善的可能性,因此逐步增加了相关板块的配置,并最终在 2022 年一季度实现了部分收益目标。随着时间的推移,开始担心疫情会影响房地产行业的恢复效果,因此陆续兑现了房地产板块的收益。

同时,章恒写道,相信经济下行周期中的货币宽松政策最终会起作用,也相信货币宽松所带来的流动性会推升投资者对于中国经济长期发展的信心。因此,本产品在诸多行业中,拣选了两个受疫情 影响较小、同时在一季度经历过市场较大幅度调整的行业,即军工和新能源运营商,作为减持房地产板块之后新的投资方向。

同时,他还看好风电光伏等新能源的投资价值,认为风光行业产能的逐步释放,风电光伏的上网电价有望进一步下调,拉大与火电之 间的价格差,从而进一步推动行业的发展空间。

此外,华泰柏瑞新金融地产、招商稳健平衡A、安信民稳增长A、中庚价值品质一年持有、安信平衡增利A等也获得6%以上的收益率。

比较引人注意的是邱栋荣管理的中庚价值品种一年持有,今年以来也获得6.19%的收益。邱栋荣在季报中写到,主要重点关注的四个方面投资机会,第一、港股中资源能源为代表的价值股、部分互联网股和医药科技成长股;第二、大盘价值股中的金融、地产等;第三、能源、资源类公司;第四、中小盘价值股和成长股。

其他也有不少表现较好的产品,整体来看,这些“逆市”收红及比较抗跌的主动权益基金多聚焦医药、资源、农业及高股息板块。

部分基金表现不佳

在少部分主动权益型基金业绩抗跌的同时,多数产品前4月表现欠佳,更有多只产品跌超20%。

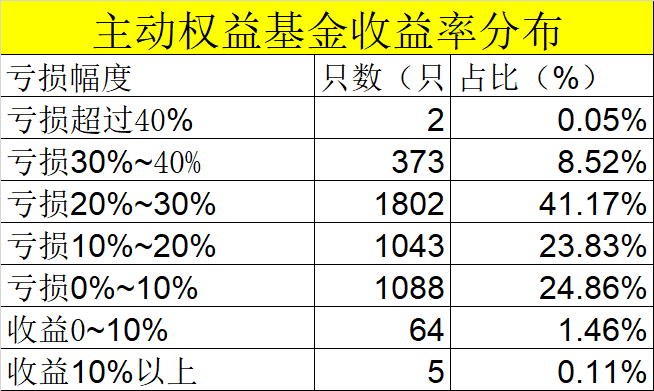

具体来看,前4月亏损幅度在“20~30%”的主动权益基金达到1802只,在全部主动权益基金中占比高达41.17%。而亏损幅度在“10~20%”、亏损幅度在“0~10%”的主动权益基金产品占比达到23.83%、24.86%。

数据来看,还有两只基金今年以来亏损幅度超过40%,其中表现最差的产品亏损幅度达到45.61%,表现最好与最差的主动股票基金业绩首尾相差接近80个百分点。

其中表现垫底的是一只主动管理基金,一季度末该基金布局信息传输、软件和信息技术服务业比例达到60.81%,重仓卫士通、旗天科技、数字认证、京东方等。

此外,也有一些表现不好的基金是主题基金,受到这些主题表现不佳影响导致业绩亏损。

顶流基金经理2022年业绩

张坤、谢治宇、刘彦春、刘格菘、傅鹏博等顶流基金经理仍备受市场关注,这些基金经理在2022年整体表现也得以曝光。

被称为“坤坤”的张坤是最受基民关注的基金经理,他是国内首位千亿级主动权益基金经理,虽然在2022年一季度遭遇市场大震荡之下,张坤所管理规模有所缩水,目前管理整体规模也近850亿。

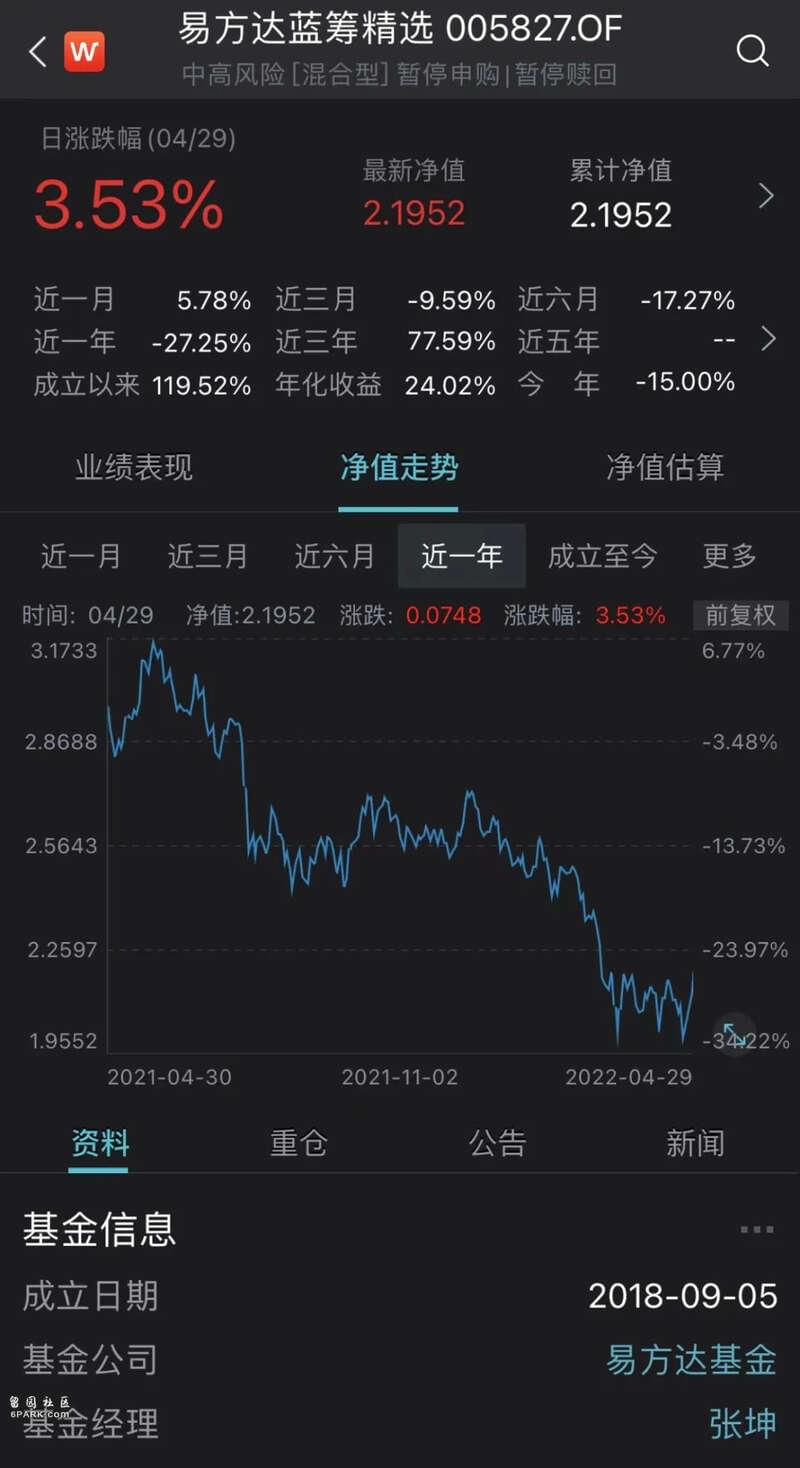

从张坤管理最大的基金,易方达蓝筹精选看,该基金今年以来亏损幅度为15%,而近3年收益达到77.59%。

从他全部管理基金来看,WIND统计显示,张坤管理的总回报达到257.27%,年化回报也达到14.2%,超过同期沪深300指数5.75%的年化回报。

从季报显示,张坤所管理的四只基金在今年一季度仓位基本都维持“高仓位”运作,一季度末仓位均处于93%以上。他也在季报中写道,一季度股票仓位基本稳定,并对结构进行了调整,增加了医药、科技等行业的配置,降低了金融等行业的配置。个股方面,仍然持有商业模式出色、行业格局清晰、竞争力强的优质公司。

张坤还在季报中写到,尽管短期市场面临不少的困难,但这也为长期投资者提供了相当有吸引力的价格。我们相信,企业每天不断累积的自由现金流将反映到其价值的积累中,而不断增长的企业价值终将投射到其市值增长中。

傅鹏博也是备受市场关注的基金经理。他所管理的睿远价值今年以来跌幅达到30.74%,而成立以来还是获得46.57%的收益。

傅鹏博在季报中称,一季度保持较高仓位的运作,净值出现了较大的回撤,对此,我们也在不断反思和总结。我们对上一季度配置中的重点公司做了调整,增加了和疫苗板块相关的沃森生物,加大了对中国移动的配置,后者较为稳定的分红,为持有提供了较好的安全边际。从行业分布看,组合重点配置了TMT、化工、新能源设备和建材等板块。

展望二季度,傅鹏博表示,结合上市公司2021年年报和2022年一季报,我们将继续挖掘新的投资机会,剔除经营情况和预想不符合的公司,并在备选标的被市场“误杀”时加大配置。

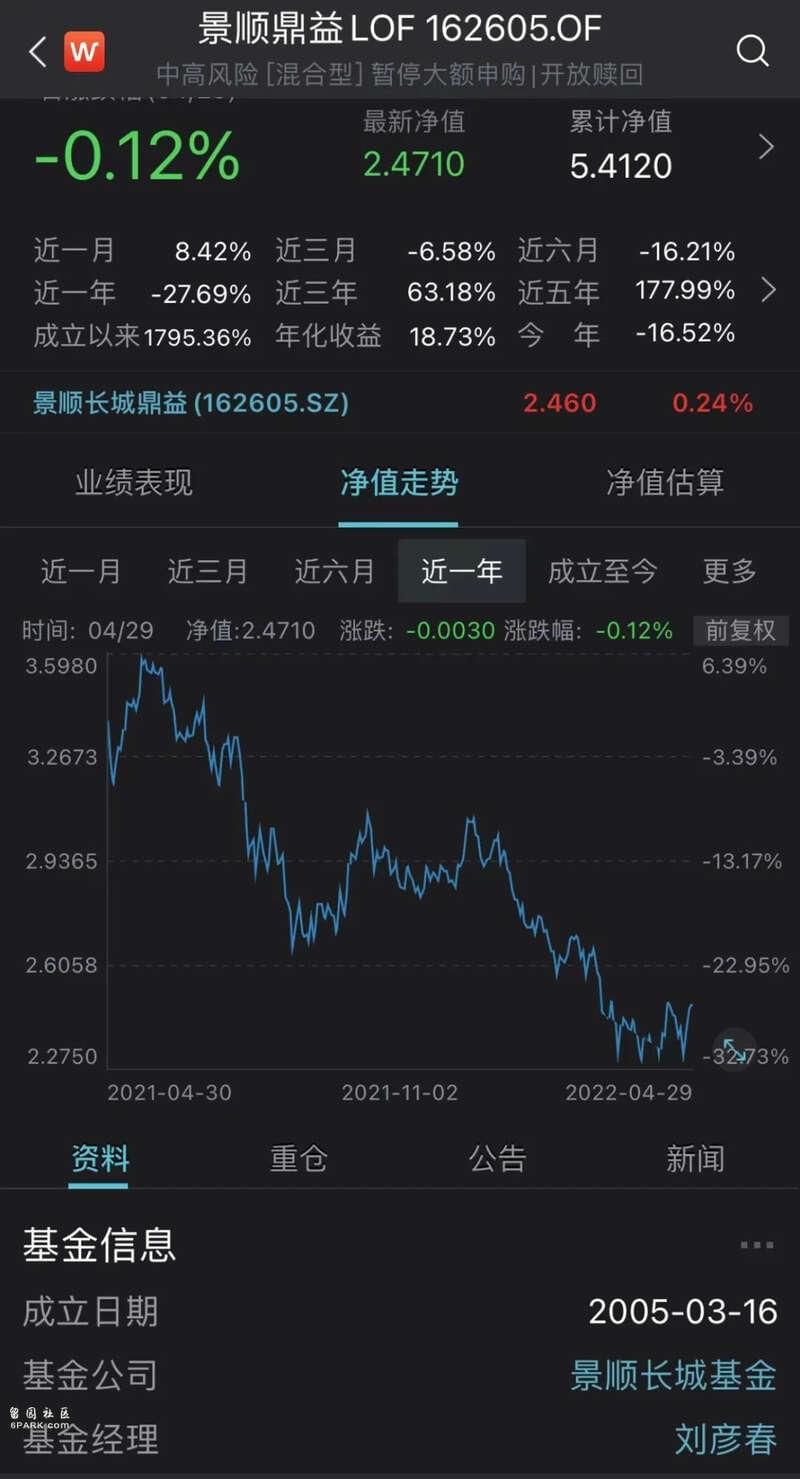

而景顺长城刘彦春是行业顶流基金经理,也是基民口中的“春春”。他所管理的景顺长城鼎益今年以来收益为-16.52%,要好于主动权益型基金的平均表现。

刘彦春在季报中表示,对于股票市场,市场整体估值水平已经显著回落。尽管短、中、长期的困扰因素仍然很多,但现阶段的估值水平很可能较大程度反映了这些潜在风险。只要企业的能力没有改变,外部环境变化只是阶段性扰动,对公司的合理定价影响不大。比较全球优秀公司的成长性、盈利能力、估值水平,现阶段国内很多优质上市公司已经极具吸引力。随着外部环境回归常态,股票定价也终将回升至合理水平。

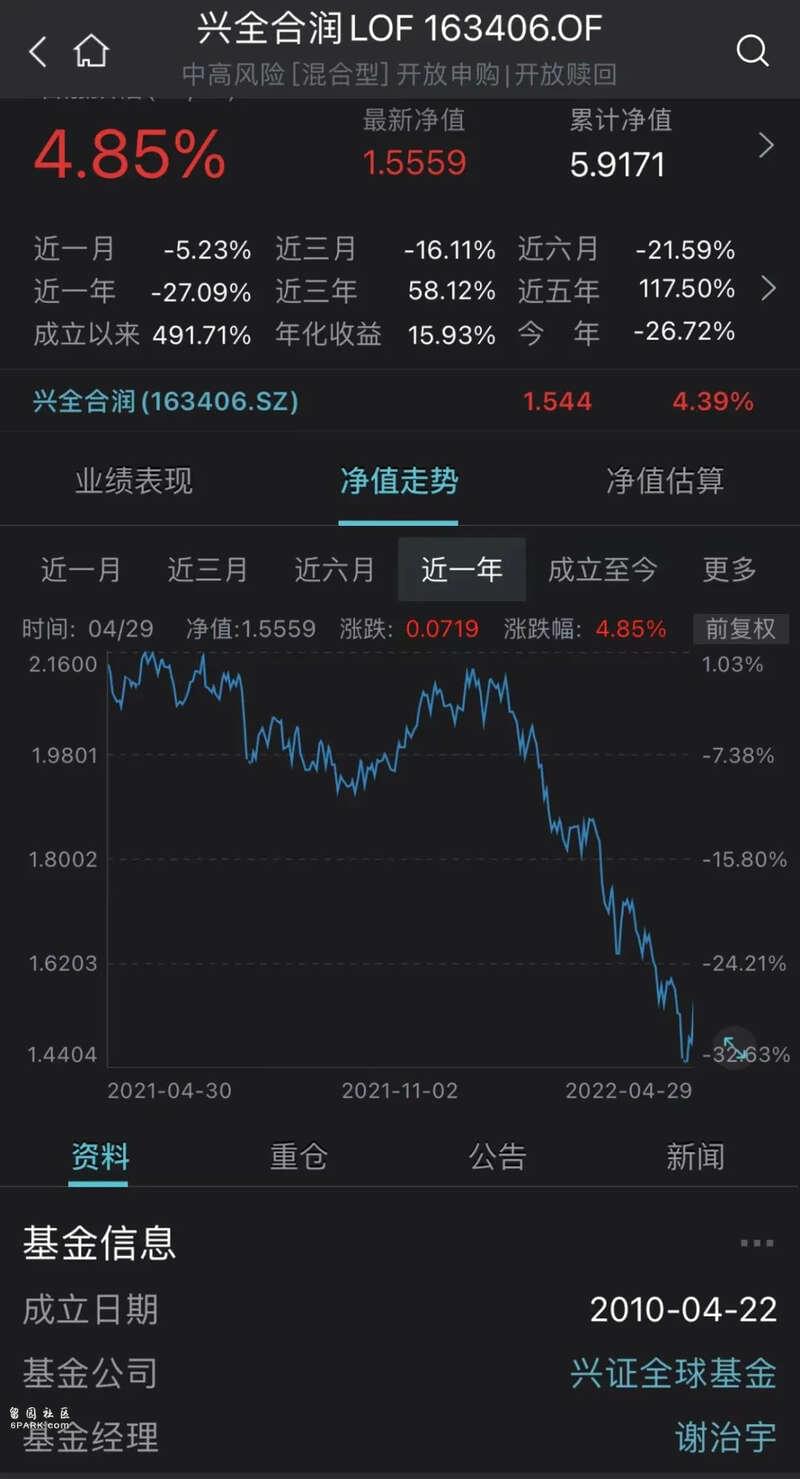

被市场称为“大白”的兴证全球副总经理谢治宇也被市场关注。他在一季度末管理基金保持超90%的高仓位运作,也彰显他对市场的态度。

数据显示,兴全合润2022年以来收益为-26.72%,近一年的收益为-27.09%,但是最近五年还是获得117.5%的收益。

WIND资讯数据还显示,谢治宇管理基金以来获得总回报达到454.51%,年化回报达到20.34%,同期沪深300的年化回报仅4.22%。

谢治宇在兴全合润的一季报中写道,基金一季度股票仓位较为稳定,将坚守对基民信托责任,继续精选个股、挖掘公司长期成长价值,努力平衡好公司的长期发展空间与短期估值,不断寻找具有良好投资性价比的优秀公司。

曾一人包揽行业年度业绩前三的广发基金刘格菘,投资上一举一动都备受人关注。

以刘格菘管理的广发小盘来看,该基金今年以来收益为-26.57%,近一年收益为-24.26%,不过该基金最近三年收益达到91.47%。

刘格菘季报中称,所管理基金的配置方向以光伏、动力电池、化工新材料、芯片等制造业行业为主。他也坚定表示看好高端制造业的观点不变,具备“全球比较优势”的中国制造业会不断拓宽自身的护城河。

此外,刘格菘强调,随着一季度金融委会议的召开,市场出现了明显的底部特征。从中长期的角度看,我们对未来的资本市场并不悲观。

业内人士表示,权益类基金主要布局股票市场,往往“靠天吃饭”,在股票市场震荡下挫的背景下,权益类基金也因此表现不佳。投资者要正确认识权益类基金业绩的收益来源,要对基金回报水平有一个合理的期待值。同时,每位基金经理都有不同的投资风格以及这类风格会契合某一类市场环境,在布局之前最好研究基金经理风格、特色等,不要盲目跟风布局。