本文来自微信公众号:观众席上的哈士奇(ID:gh_a045fdad01ce),作者:草台班子,原文标题:《宽松的货币政策要继续为通胀背锅么》,头图来自:视觉中国

伯恩斯:通胀是由于财政政策,而不是货币政策导致的。

美联储加息和缩表是今明两年的主题, 通胀指标PCE创下40年新高,加息似乎迫在眉睫。美联储内部也逐渐统一了加息的看法,不同的只是加息的力度和节奏。鹰派的美联储圣路易斯主席Bullard甚至在4月8日和美国外交关系协会的视频讲话中暗示不排除一次性加息75个基点。

媒体喜欢习惯性将物价上涨归咎于美联储的放水,暗示美国向全世界输出通胀。仿佛宽松的货币政策成了通胀的罪魁。但真相并不是这样。

一、货币政策和通货膨胀的因果关联

宽松的货币政策和通货膨胀的因果联系的建立并不古老。这种所谓的因果关系是在1970年代美国的滞胀时期才渐渐深入人心的。

上世纪70年代之前,凯恩斯主义大行其道。那时候的经济学家普遍认为,在充分就业没有达成之前,宽松的货币政策不会引发通货膨胀。

在凯恩斯学派的认知里,通胀和经济衰退不会同时发生。但是凯恩斯模型在遇上滞胀时失效了。之后发生的事情可以参考我之前写的《资产泡沫、通胀和新自由主义》。简而言之,沃尔克通过收紧货币总量,在1980年将联邦利率拉升到18%,打断了通胀的脊梁的同时也付出了高昂的经济代价。

1982年,美国失业率创美国战后新高10.67%。这个失业率至今没有突破。 如果没有之后的里根经济政策,也许美国的经济崩溃会早于苏联。

因为沃尔克的货币紧缩政策制服了通胀,所以学界和政府也认可了反向的关系,那就是货币宽松导致通胀。这个认知开启了40年的误会。

二、量化宽松下的低通胀之谜

如果货币宽松会导致通胀,那么量化宽松下的低通胀就无法解释。

金融危机之后,不管各国央行如何放水,通胀都一直在低位徘徊。其中最无力的国家就是日本。通货紧缩已经成了日本央行摆脱不掉的噩梦。尽管早在1999年日本央行就开始实行零利率政策,但是23年了,日本的CPI一直在正负之间徘徊。

不只是日本,这样的情况还发生在美国、中国。

美国和日本的温和通胀和他们温和的M2增速是相辅相成的。以“2007年末到2019年末”为时间线做对比, 12年间,日本M1扩张了70%,M2只扩张48%。美国同期M1扩张192%。M2扩张105%。也就是说,虽然日本实行无限期的量化宽松,美联储资产负债表在十年里扩张数倍,但是他们流通中货币量的增速并不夸张。

M2的故事在中国不太一样。如果说美国、日本没有发生高通胀的原因是因为他们的货币政策并没有导致流通中的货币泛滥,那么中国在同期M1扩张278%,M2扩张392%。很显然,中国的货币量增速是要远远大于美国、日本这些发达国家。但是中国的通胀为什么也不高呢?

备注:我国2021年末的M2已经是2020年GDP的2.3倍。但是同期的CPI只有2010、2011和2019年的数值高于4%。这还是因为猪周期导致的,和货币政策关系不大。

三、流动性陷阱解谜

因为流动性陷阱的存在,导致 “宽松的货币政策导致通胀”的说法是不成立的。

危机后,发达国家零利率甚至负利率,央行直接下场购买国债和MBS这种货币宽松超限战不但没有导致通货膨胀,在个别国家甚至出现了通货紧缩、这种现象就是流动性陷阱。看起来基础货币的流动性好像泛滥了,但是美欧产生货币乘数效应,流动性并没有进入实体经济。

造成流动性陷阱主要有两个原因。

一方面,现行的货币机制大多数为二级银行体系,央行提供基础流动性,而商业银行在央行的基础流动性上通过信贷来创造货币乘数效应。和中国的商业银行受国家直接调控不同,美国日本欧洲的商业银行受政府调控影响较小。商业银行给实体经济贷款的意愿不强。商业银行这种借贷的弱意愿叠加经济下行周期,形成了恶性循环。实体经济越不景气,商业银行就越不愿意给实体经济放贷,实体经济就更加不景气。

另一方面,发达国家的居民和企业能够加杠杆的空间不大了。 金融危机前,无论是发达国家的居民杠杆还是企业杠杆,都已经处于高位,额外再增加杠杆的空间不多了。比如,美国在金融危机前的的家庭债务占GDP百分比已经高达近97%,2021年,这个占比降低到75%,家庭债务的绝对值从2008年到2021年的13年间也只是增加了26%。

二级银行制度和已经饱和的居民杠杆率让实行量化宽松的央行的货币政策无法向实体经济传导。货币政策本身会随着量化宽松而边际效用递减。

四、房地产不是货币的蓄水池,房贷才是

周小川:大量的货币存款是“笼中虎”,一旦放出来,就会导致通货膨胀,但笼子的门实际上很难关严,要把通胀预期稳住,只有让老虎自觉呆在笼子里,这样超过实体经济发行的、存在于其他环节的货币就不会涌到市场上来导致通货膨胀。

金融危机后,中国的货币量增速是要远远大于美国和日本的。一部分原因是基础货币的投放。中国的贸易顺差导致外汇占款扩大,而外汇占款是中国2014年之前基础货币投放的依据。

另一方面,中国的信贷扩张也给货币量的快速增长添砖加瓦。中国在金融危机爆发时,居民杠杆率还很低。2008年末中国家庭债务占GDP百分比只有17.83%。这个数字在2021年末已经上升到62.17%。而中国家庭债务的绝对值(以人民币计价)在这13年间的涨幅是11.46倍!

中国M2增速高还有另外一个因素,就是中国的融资手段主要是通过银行贷款,而美国日本等金融市场发展比较成熟,更多会通过市场直接募集资金。直接募集资金的话货币乘数效应会比银行信贷放款弱一些。

为什么这么高的货币量增速下中国也没有发生通胀呢?多年来,一直有一种说法认为房地产承担了中国货币蓄水池的重任。

其实简单说一下M1和M2的构成就知道这个说法并不准确。M1是流通中的货币加上企业活期存款,M2则是货M1+居民存款(无论活期还是定期)+企业定期存款+证券公司保证金(实际上M1、M2的构成更加复杂,而且各个国家的口径也不同,这边简化了)。

事实上,不管房价有多高, 只要房产交易不涉及信贷,那么货币的总量是不会改变的。交易的发生只是让购房人的存款变成了卖房人的存款。但是如果交易涉及到信贷,也就是房贷,那么M2的总量就会起变化。

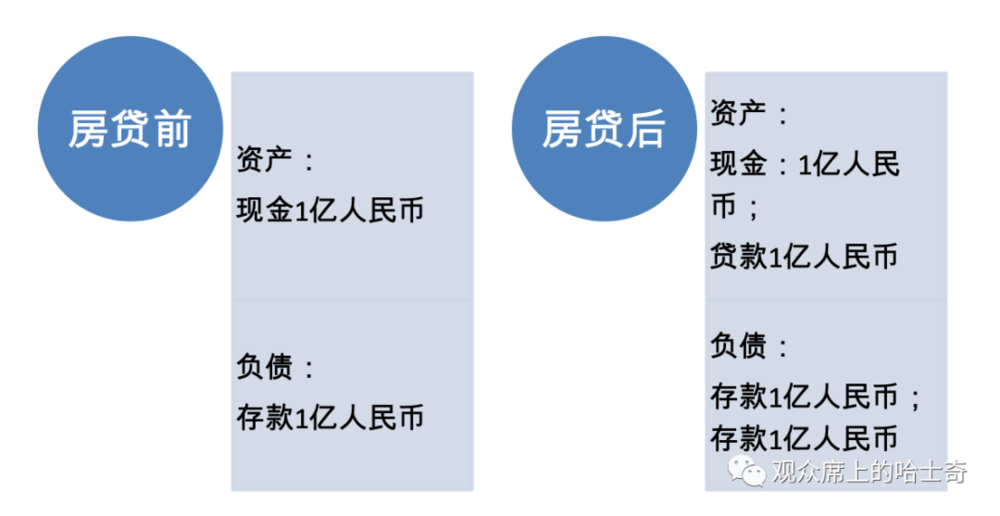

简化后的银行资产负债表(没有考虑准备金的情况),假定在房贷产生前,银行有1亿人民币的现金,以及现金对应的1亿存款。那么在房贷(假定也是1亿人民币)发生后,银行的资产端膨胀成原本的1亿人民币现金加上购房人1亿人民币房贷。

负债端则是原本的1亿存款加上卖房人收到前后存入银行的新增1亿存款。那么房贷发生后的银行资产负债表就比房贷发生前的膨胀了一倍,货币量也膨胀了一倍。

所以说,房地产是货币的蓄水池的说法不准确。准确来说应该是这些年膨胀的房贷才是货币的蓄水池。

这也从另一个角度证明了:央行宽松的货币政策需要货币乘数才能发挥效应。而且,即使是货币和信贷同时扩张的周期,也不会引发通胀。

因为信贷流向两个方向,一个是流入实体经济扩大产能,另一个是流入资产投资,如果是前者,扩大的产能会降低通胀的风险。如果是后者,这类信贷创造出来的货币基本上都是以定期存款等非灵活形式趴在银行账上,并不流入到市场上抬高日用品价格。

五、凯恩斯还是哈耶克

哈耶克:自由经济之所以可取,不是因为它让其中的要素各就其位,而是在自由经济上能够生长出其他情况下不能生长出的新力量。

凯恩斯学派和哈耶克曾经有过一段著名的论战,论战的中心议题就是政府那只“有形的手”到底往哪儿搁。哈耶克信奉自由主义,反对政府干预市场,也反对政府权力过大。战后重建确实需要政府集中力量进行指导干预。那场论战以凯恩斯主义大获全胜,自由主义落败告终。

但是形势随着大滞胀的到来发生逆转。政府过度干预挤压了自由市场,扭曲了生产要素的价格,导致70年代的美国滞胀。随后,主张“政府主导需求”和“宽松的货币政策不会导致通货膨胀”的凯恩斯逐渐退出舞台,取而代之的是力图激活微观经济个体活力的新自由主义。自里根政府以来一直到金融危机爆发前,凯恩斯主义无论在学术界还是政界都被边缘化了。

金融危机以后,面临大型机构带来的系统性风险,政府不得不下场救市。不管明面上承认不承认,美国走回了凯恩斯的老路。在疫情刚刚爆发的2020年,全世界都对这个未知的病毒惴惴不安的时候,政府再一次下场救市。 而这一回的凯恩斯主义换了套衣服,取了个新名字,他说他叫“MMT现代货币理论”。

六、货币政策VS财政政策

MMT现代货币理论打破了央行和财政部的边界。它的主要内容是财政赤字货币化,具体操作是凭空创造财富:央行买财政部发行的债券,向财政部提供资金,财政部拿这个钱去拉动经济。

现代货币理论的出现有其必然性,因为在二级银行体系下,央行的货币政策失效了。零利率、负利率、天量的货币、几倍增长的央行资产,都已经没办法通过商业银行释放信贷来拉动经济了。所以MMT现代货币理论的本质就是“去中介化”,财政部直接下场参与经济活动。

金融危机后的美国债务结构中,政府债务增速比较快,金融危机至今增长了177%。美联储的货币政策通过商业银行来激活微观主体(居民和企业)的边际效用已经不明显。从2008年的财政部出手收购不良资产到2020年财政部出手稳就业稳民生,这些都加大了财政赤字。2021年拜登上台后推行的基建计划和清洁能源计划等也都需要财政支持。

美国这十来年的杠杆都加在了政府身上。向实体经济直接输血的是财政部,而买单的则是美联储。从效率来说,财政政策对于实体经济的作用要强过货币政策。但是从后果来说,财政政策推升通胀的效果也要远远强过货币政策。

通胀并不是一个货币问题,通胀的本质是供给不足。 而造成供给不足局面的,往往是不恰当的财政政策,例如扭曲了生产要素的定价(提高最低工资,给企业加税)或者不正常的扩大了需求(例如给民众发钱,大基建)。

七、70年代滞胀的元凶

里根:政府不能解决问题,它本身就是问题。

拿美国上世纪70年代的滞胀举例子,两次石油危机和美联储的宽松政策都不是滞胀的根本原因。

滞胀的根源还是在政府的三板斧:

第一板斧就是1965年林登·约翰逊的“伟大社会”计划,提高最低工资。上世纪六七十年代工会力量也空前强大,有超过30%的工人是工会成员。工人工资的提高直接增加了供应端的成本。

第二板斧是越战的全面爆发。战争一方面会加大财政负担,另一方面又激发了极大的需求,推高了通胀。

第三板斧是布雷顿森林体系在1971年瓦解,美元不再挂钩黄金,美元贬值,进口商品价格上涨。

这三板斧无一例外都落在了供需曲线上,抬高了供给成本,也扩大了需求。

人们赞美激进的财政政策带来了黄金时代的错觉,却将泡泡被戳破后的狼藉归咎于货币政策。

货币政策有一个“拉绳子”效应,如果你把绳子往外面松,它往外延伸的效果不一定明显,但是如果你把它往里收,绳子很快就是被拉紧拉直。宽松的货币政策不会诱发通胀,但是收紧的货币政策却能效果奇佳地打击通胀。

80年代美国驯服通胀,很多人认为这是继任美联储主席沃克尔的功劳,但事实上,沃克尔的激进加息只是导致美国快速进入了衰退。之后真正挽救时局的从供给侧给企业松绑的里根经济。

八、当下的处境

里根:我们可以说,政府大手大脚地花钱就像醉醺醺的水手,不过,这样说对后者并不公平,毕竟水手花的是自己的钱。

四十多年前的美联储主席伯恩斯承担了因为对于加息不够果断导致了最后的大滞胀的骂名。四十年后,历史重演。鲍威尔也站在了伯恩斯的位置上:同样的大宗商品价格暴涨,同样若隐若现的通胀,以及同样对于加息的踟蹰。

紧缩的货币政策不能独行,需要有从供给端下手的更宽松的财政政策(例如减税)打配合。

但是美国目前的国内政治形势比70年代更复杂,多了两个变量。一个变量是环保主义。环保主义从诞生那天起,就是带着通胀基因的。如果说工业化降低了生产成本,那么环保主义作为某种程度的“逆工业化”则是提高了生产成本。这个问题不只美国有,中国也同样面临因为能耗双控带来的生产成本上升。

另一个变量就是民主党政府以及更加分裂的两党。有一种说法叫做共和党通缩、民主党通胀。 原因就是共和党往往主张小政府,倡导减税和低福利,激活微观个体的活力。这些都是有助于降低供给端成本的措施。而民主党则有加大福利支出、提高最低工资、加税等倾向,对环保问题也更加关注。这些措施往往增加了供给端的成本,也容易推高需求,导致通胀上行。

另外,从奥巴马政府开始,两党分歧越来越难以弥合。总统在“总统和国会分属两党”的情况下就成了跛脚鸭,很难推动新的法案。所以即将到来的中期选举如果再一次出现总统和国会分属两党的情况,一些配合货币政策的财政政策也许很难推出。

结语

总之,美联储放水和通胀不是因果关系。真正影响通胀的主要因素之一是财政政策。货币政策更多时候是被拿出来给失败的财政政策善后的。

虽然宽松的货币政策对经济的拉动效用是有限的。但是收紧的货币政策则可能会对经济造成巨大损害。所以收紧的货币政策一般需要扩张性的财政政策为经济保驾护航。

但是因为政府杠杆率已经很高,且因为中期选举等政治因素,财政政策的空间已经不大了。这个时候货币政策的收紧要慎而又慎。如果加息步子迈太大,那么接下来美国经济陷入衰退的可能性非常大。

本文来自微信公众号:观众席上的哈士奇(ID:gh_a045fdad01ce),作者:草台班子