美联储3月议息会议加息落地后,美国的通胀预期不仅没有下降,反而进一步上行,当前美国10年期通胀预期已经接近3%,美债名义利率也已经接近2.5%。按照美联储当前给出的加息路线图,年内或共有7次加息,市场预期年内共8次加息。当前的美联储是否足够“鹰派”?8次加息够不够?市场是否已充分定价了美国加息?本文从美国基本面出发,提供一些思考。

1、需求端:依然强劲

美国经济主要依赖消费,而消费依赖收入。 从收入端来看, 2020 年以来,新冠疫情爆发后,受益于直接给“发钱”的政策,居民收入非但没有下降,反而提高。截至 2022 年 1 月,美国居民收入两年平均增速仍然在 4.7% 的高位,明显比疫情之前的增速还要高。

从结构上来看,“发钱”少了,“工资”多了。去年开始,考虑到“发钱”政策对就业的拖累,以及经济和通胀的恢复,美国逐渐减少了“发钱”政策。从美国居民收入的来源看,来自政府的转移支付收入增速有所下降,剔除基数后,两年平均增速降至10.2%,但仍然比疫情之前的增速高了一倍。

与此同时,由于劳动力市场紧缺,美国居民的工资收入大幅上涨,截至2022年初,工资收入两年平均增速为5.8%,而在疫情之前,基本都维持在5%以下。

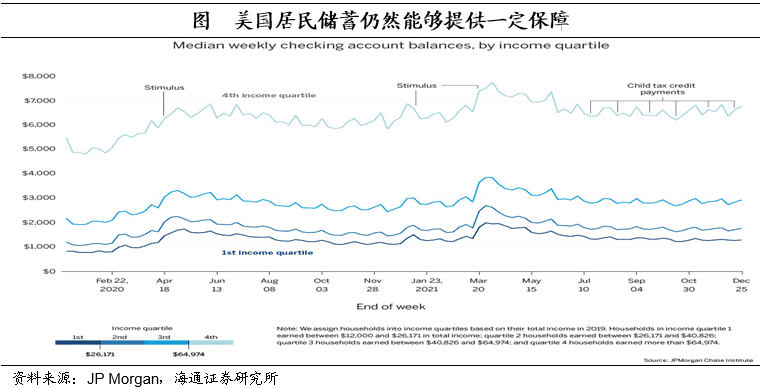

此外,尽管“发钱”政策在退出,美国居民账户上依然有一定储蓄,可以提供缓冲。由于过去两年美国居民收入多,但由于疫情限制,消费偏少,储蓄率一直维持在历史高位,所以账户上还是积累了不少储蓄。根据JP Morgan的统计数据,截至2021年底,美国低收入居民支票账户余额依然比2019年高65%,高收入居民支票账户余额比2019年高30-35%。

有收入和储蓄的保障,美国居民消费增速依然不错。美国居民消费总量已经回到了疫情之前的增长轨道,当前两年平均增速仍然维持在2%以上。从结构来看,商品消费的恢复尤其迅速,在2020年下半年就远远超过了疫情前的增长轨道,当前增长仍然远远超过疫情前。而服务消费到现在还没有恢复到疫情之前的增长,但随着美国疫情影响的逐步消退,服务消费的恢复仍然会继续。

2、供给端:恢复仍然偏慢

与强劲的需求相比,美国供给端的恢复还是慢了些。当前美国劳动力市场的失业率已经降至4%以下,处于过去几十年的低位水平;非农空缺职位数已经突破1100万,也远远超出疫情之前的水平,反映了美国的劳动力市场已经趋于紧张。

这说明想要出来找工作的居民,大多数能够找到工作,企业招工人困难。所以美国各行业的工资涨幅明显走阔,尤其是教育医疗、休闲住宿等行业的两年复合工资涨幅已经超过6%,零售业、专业和商业服务业工资涨幅接近6%。

而失业率统计的是希望找工作的人口中,有多少是没有找到工作的。但如果有工作能力、却不愿意找工作呢?这部分是没有统计到失业率中的。所以尽管美国失业率已经达到历史低位,但是劳动力参与率只有62.3%,仍然比疫情之前低了1个百分点以上。截至2月份,美国非农就业人数依然相比疫情之前少了200多万。

之所以大量的居民不愿意回到劳动力市场,最重要的原因是因为新冠疫情,自己染病、或者照顾病人、或者担心得病,根据美国经济普查局Household Pulse Survey的调查,这部分突破了500万人;其次是照顾孩子,大概有400多万人(当然之前也有这种情况),尤其对于女性就业者较为突出;还有一部分居民是还留有一定的补贴和积蓄,可以继续支撑生活,暂时不用出来找工作。

3、40年未见的高通胀

由于需求很强劲、但供给恢复慢,再加上外部地缘政治对供给端的冲击,美国的通胀已经达到40年来的最高水平。截至2022年2月,美国核心CPI同比已经达到6.4%,创下过去40年来的最高水平,剔除能源食品后的商品和服务价格也都在大涨。而且美国最近4个月的核心通胀环比增速都在0.5%附近,远远高于疫情前,这说明从边际上来看,美国通胀并没有减速。

美国的通胀压力,从需求端来看,是来自货币超发带来的消费需求高增长;从供给端来看,是因为供给端恢复偏慢,目前美国劳动力参与率虽有改善,但幅度仍然偏低。不断上涨的租金、工资、能源等成本,也会进一步推动通胀的加速和蔓延。

除了眼前的实际通胀水平偏高以外,美国中长期的通胀预期也在抬升。当前美国10年期通胀预期已经达到2.95%,5年期通胀预期3.59%,在首次加息政策落地后,美国的通胀预期不但没有受到打压,反而进一步上行了。而通胀往往会自我实现,通胀预期的抬升,也会造成实际的通胀压力。

尽管美国10年期名义利率上升至接近2.5%,5年期名义利率2.55%,但名义利率的上行不足以完全补偿通胀预期的抬升,所以实际利率依然为负值,10年期实际利率仍在-0.47%,5年期实际利率为-1.0%。

4、年内8次加息:或许还不够

尽管随着新冠疫情过去,美国劳动力参与率可能会有所修复,但劳动力参与率是个慢变量,而且受到很多因素影响。08年金融危机后,美国劳动力参与率大幅下滑,但之后尽管经济修复了,劳动力参与率再也没有回到危机之前的水平。如果未来一年、甚至几年美国的劳动力参与率都维持在低位,难道美联储需要一直刺激需求端、等待那些居民回到劳动力市场吗?其实很难。因为偏低的失业率、较高的工资增速、还在加速的通胀预期,会使得美国经济面临持续的通胀压力。如果美联储不能及时遏制通胀,长期的信誉损失带来的后果可能更为严重。所以为了遏制通胀,美联储就必须收紧短期需求。

美联储在3月议息会议上落地了首次加息,按照联储官员们的中值预测,年内共加息7次,还会再加息6次,2023年再加息3次,2024年保持利率不变。市场对2022年美联储的加息预期为至少8次,意味着还有7次加息。当前市场预期5月美联储议息会议会加息50BP。

但是,这种加息路径似乎还不够“鹰派”。从当前指标来看,美联储自己预测本轮加息会加到2.8%,但美国当前PCE核心通胀指标都在5.2%,核心CPI同比在6%以上,10年期的通胀预期已接近3%。而且3月加息后通胀预期还在上行,实际利率为负的状况没有得到根本改变。

从过去60年的历史来看,美国利率指标大多数时期都是明显高于通胀的,只有在08年金融危机后的几年里,美联储长时间维持低利率,容忍了较高的通胀,但当时的通胀水平是非常温和的。

而且当前的情况和08年金融危机后的情况是完全不同的。本轮新冠疫情冲击后,美国货币超发严重,居民财富、收入都大幅提高,又同时面临供给端的多重冲击,通胀已经不再温和,已经接近40年前的水平。所以,当前的加息路径并不能拿08年后的情况做参考。我们认为,美联储短期内可能需要更快的加息,哪怕先快速加息遏制住通胀,如果经济衰退再降息,也需要更快的行动。

当前美国利率期货市场定价了年内8次的加息,但如果美联储更加“鹰派”,美国利率或继续上行,在美国实际利率抬升的支撑下,美元或继续维持强势,全球核心资产仍然会面临一定压力,新兴市场汇率和市场仍然会受到扰动。