本文来自微信公众号:每日经济新闻 (ID:nbdnews),记者:朱成祥 叶晓丹,编辑:魏官红 何小桃 盖源源 杜恒峰,题图来自:叶晓丹 摄

不认命的项光达,这一次或许又撑住了。

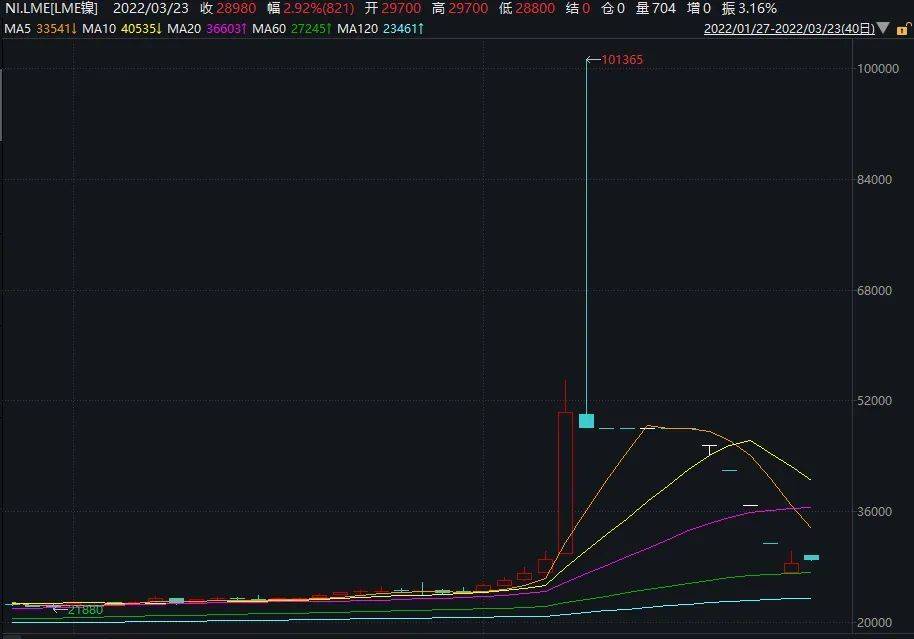

3月22日,伦镍期货迎来五连跌,跌破3万美元/吨关口。截至当日收盘,LME综合镍3M合约报2.85万美元/吨,下跌9.23%,伦镍价格回到了3月7日开盘价附近。

“至少回到3万美元/吨以内,下游厂商才可以接受。达到2万美元/吨以下,镍价才会有利于下游行业发展。”上海有色网大数据总监王聪告诉《每日经济新闻》记者。跌破3万美元/吨,意味着伦镍价格逐渐回归至合理区间。

一、静默协议成转折点

此前,伦镍期货价格一路狂飙,一度涨到10万美元/吨,诸多分析人士研判,其后市发展的两个重要节点在于:青山方面有没有足够的资金用于交保证金?有没有足够的现货用于交割?

而从3月15日的相关声明内容来看,青山集团方面和由期货银行债权人组成的银团达成静默协议,银团同意不对青山的持仓进行平仓,或对已有持仓要求增加保证金。

在这一场伦镍多空大战中,从后续伦镍期货价格走势来看,静默协议成为了一个重要的转折点。

青山控股为何能和银团达成这一协议?

此前有媒体报道称,据知情人士透露,在青山集团逾15万吨的镍空头头寸中,约有5万吨是通过摩根大通的一个场外头寸持有的。摩根大通目前在伦敦金属交易所拥有最大的单一空头头寸。需要说明的是,该头寸是针对客户业务的,而且没有迹象表明该行正在做空镍价。上述知情人士表示,青山集团直接在LME持有约3万吨镍空头头寸,这些头寸是通过经纪商建银国际、工银标准和苏克登金融(Sucden)持有的。逾15万吨空头头寸的其余部分则是通过与摩根大通等银行的双边交易持有的。

浙商期货有色金属高级分析师蒋欣彬向《每日经济新闻》记者分析称:“以3月7日伦镍收盘价5万美元/吨价格计算,青山集团的持仓头寸浮亏恐将超过50亿美元,若不追加保证金,则后续亏损存在进一步加大的风险。由于青山集团近年逐步加大海外投资,自身现金流不是十分宽裕,若贷款银行不提供流动性支持,青山集团恐将不得不抛售部分优质资产以追加保证金,这将导致其优质资产大幅折价,同时盘面损失将严重影响其实际经营活动。

与此同时,优质资产损失恐将导致产业合作伙伴及银行减少合作,对青山集团未来行业布局及后续运营造成较大冲击。而对贷款银行来说,一旦青山无法全身而退,则贷款银行首先面临保证金补缴压力,同时考虑到青山系贷款金额十分巨大,大量贷款亦将无法回收,最后恐将严重冲击银行资产负债表。”

平仓还是交割?

静默协议的签订,使得青山集团暂时没有追加保证金的压力。那么,青山集团后续将如何处置巨额空单呢?是平仓还是交割?

而另一广受关注的时间节点是,3月16日之前签订的所有镍合约将于3月23日之前交货。

多位分析师均认为3月份合约将交割。上海钢联不锈钢事业部镍分析师白琼对《每日经济新闻》记者表示:“青山已表明并不会直接平仓,所以大概率是通过交割的方式完成减仓。目前LME也在公告中提到可延长交割的措施。”

头豹研究院电池行业分析师赵彬回复《每日经济新闻》记者称:“虽然俄乌局势影响到了镍供给,2022上半年也存在需求缺口,但镍价的暴涨背后还是人为操控更多,目前LME镍价格已经有所回落。据了解,青山此次都是3至5月的短期合约,3月的合约大概率会按照固定价格交割,4至5月的合约还要依情况而定。”

那么,青山集团究竟是现金交割还是实物交割,能筹集足够的镍以供交割吗?高冰镍置换镍板、镍豆可行吗?

值得关注的是,此轮逼空事件,就是被多头利用期货、现货联动实现的。

LME数据显示,截至2月9日,有一名身份不详的镍库存持货商,持有LME 50%~80%的镍库存。当时其持有时间已近一个月,持仓时间相对较长,说明持货商非常看好镍价上涨,或者是为了自己的未来供应合约而存货。

那么,这位持有LME 50%~80%的镍库存,做多镍期货的持货商,在这一轮多空大战中,是获利颇丰还是可能将面临库存压力?

蒋欣彬表示:“通过追溯2021年LME库存情况,可以判断该企业是逐步收入现货仓单的。同时,他在LME逐步布局多头头寸,通过‘温水煮青蛙’的模式,该企业最终用期现联动方式挤压空头。”

交割品是否充足?

国内库存方面,据Mysteel数据,国内已报关库存中,镍板1.2万吨,镍豆0.23万吨。保税区库存中,镍板0.29万吨,镍豆0.38万吨。

赵彬称:“青山已和两家动力电池原材料企业达成协议,以实际镍含量为标准,用自产高冰镍与这两家企业的镍豆仓单进行交换,且有可能会和更多的类似用镍企业进行商谈。目前青山在印尼园区的高冰镍产量已接近每月8000吨。”

值得一提的是,王聪表示:“3月份之后基本没有进关,反而在出口。因为目前国内镍价非常便宜,国外很贵。国内、国外存在价差。”因此,其认为3月份交割,可用高冰镍交换的镍板、镍豆基本上量很少,只有国储有一些镍。“国储至少有6万吨交割品。”王聪认为。

产能方面,白琼表示:“印尼青山所有镍铁都是有可能转高冰镍的,目前已知高冰镍月度金属量产能已在1万吨以上,后期还会有提升可能。”

实际上,青山集团高冰镍产能提升速度很快。王聪说:“青山2月份的产量差不多是3000金属吨,3月份产能大概增加到8000吨-1万吨,但实际产量会稍微偏低一点。”

由此看来,三位分析师估计的产能均在8000吨-1万吨。

下游精炼镍产能跟得上吗?Mysteel统计数据显示,精炼镍月产能为1.77万吨,2月份产量在1.42万吨,产能利用率80%。白琼称,产能利用率不高主要是由于缺少原料,海外原料高价导致生产无利润。

值得一提的是,随着伦镍价格的下跌,还能挤出隐形库存。在蒋欣彬看来,伦镍期货价格进入下跌行情时,需要注意市场参与者释放出来的“隐形库存”。

其表示:“由于镍价经历了一年多的上涨行情,因此有很多的投机客或贸易商囤积现货,从而赚取现货涨价红利。若后续LME挤仓风险消退,镍价出现大幅下跌,则市场投机需求减弱,部分囤积的现货料将逐渐流出。由于镍板单价高,易存储,因此很多贸易商将其作为优质资产配置,叠加镍价长期走高,部分货源处于长期不流通状态,此类货源也是隐性库存来源之一。由于投机性库存和贸易商库存较为隐蔽,因此较难计算出实际库存量,但考虑到镍市现货市场特点,此类隐性库存规模不小。若后期隐性库存大幅流入现货市场,则会在短期内形成供过于求的局面,从而严重冲击现货价格,最终导致期现同步下跌,镍价重回长期合理区间。”

多空博弈逆转了?

伦镍价格连续下跌,市场压力是否转移到多头这一方?

国泰君安期货高级研究员邵婉嫕3月18日向记者表示:“随着LME镍交易重启,我们认为内外价格将有较大概率逐步回归,而回归的方式预计将以外盘逐步回调,内盘小幅走强的方式完成,但是价格回归预计耗时较长。”

邵婉嫕认为:“从价格的重心来看,系全球镍资源紧缺,海外镍价现货升水高企,低库存、低供给对镍价的支撑作用。LME镍交易恢复后,国内外镍价波动率进一步放大,后续持续关注LME仓单注册、LME镍持仓集中度及俄乌局势对镍价的影响。”

蒋欣彬则认为,由于青山宣布通过高冰镍置换部分镍豆货源,因此市场预期青山能参与后续交割环节,多头挤仓的概率明显下降,因此伦镍价格出现大幅下跌。从当前市场运行情况分析来看,后续伦镍价格有望继续回落。

“若伦镍价格大幅下跌,则空头压力将明显缓解,追加保证金压力不复存在,考虑到后期交割存在不确定性,空头亦可择机平仓,缓解自身资金压力。但对多头来说,连续跌停影响市场流动性,部分追高入场的资金就面临追加保证金压力,但对入场较早的玩家来说,镍价大跌只会减少其浮盈,整体盈利依然十分可观。”蒋欣彬分析称。

值得注意的是,3月23日,LME镍价一度上涨15%,触及交易所限制。

本文来自微信公众号:每日经济新闻 (ID:nbdnews),记者:朱成祥 叶晓丹,编辑:魏官红 何小桃 盖源源 杜恒峰