本文来自微信公众号:机构投资者评论(ID:IIR_DeepView),作者:林奕谷,原文标题:《「双碳」目标下的好投资,从「ABC」开始 | IIR》,头图来自:《华尔街之狼》剧照

在刚刚结束的两会中,“双碳”目标再次作为热点话题受到关注。会中提到,经济的绿色转型需要一个过程,“先立后破”,不能一蹴而就。而正如有两会代表提到的,金融工具对于逐步落实“双碳”目标至关重要。

无论是正在思考如何把握这巨大的绿色经济机遇,还是更关注如何有效解决环境和社会问题的投资人,都面临同一个难题:怎样循序渐进地试水这类和“影响力”(“impact”,即社会和环境效益)直接相关的投资?如何找到适合自己的投资方式?如何“立”才能“破”局?

资产类别(asset class)通过以预期财务收益和风险等特性为基础的划分,帮助投资人根据自身需求做出匹配的投资决策,极大地提升了金融市场的效率。那么,针对投资行为所产生的环境和社会效益,是否有类似的划分方式和对应的投资策略,能够帮助投资人各取所需,做出同时符合自身财务和影响力诉求的“好”投资呢?

影响力类别

2016年,美国影响力投资咨询公司Tideline联手杜克大学教授凯西·克拉克,在与摩根大通、贝莱德、摩根士丹利和苏黎世保险公司等国际大型金融机构深入探讨后, 提出了“影响力类别”(impact class)这一理念。随后成立的非盈利平台“影响力管理项目”(IMP)接手这一议题的研究,并明确了决定影响力类别划分的两个因素:一是投资标的物本身的影响力特性(也可理解为影响力目标),二是投资人如何作用于这项投资。

IMP基于与全球超过2000位投资人的共同探讨,将各类投资的影响力特性分为A、B、C三类:

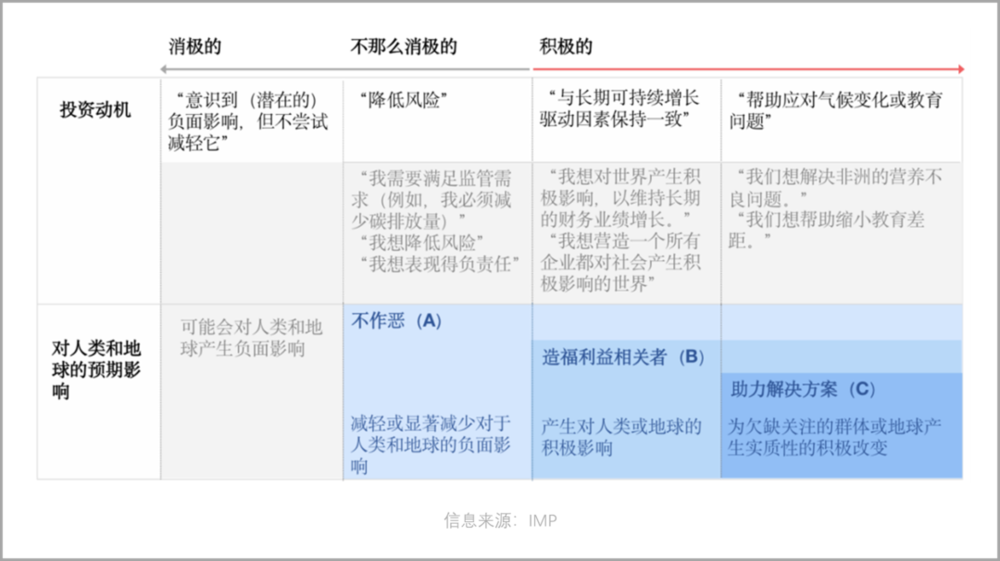

“A”类投资的影响力特性是“不作恶”(Act to avoid harm);“B”类是“造福利益相关者”(Benefit stakeholder);“C”类是“助力解决方案”(Contribute to solutions)。这三类投资对应的影响力程度层层递进,相应的影响力动机和预期效益如下图所示:

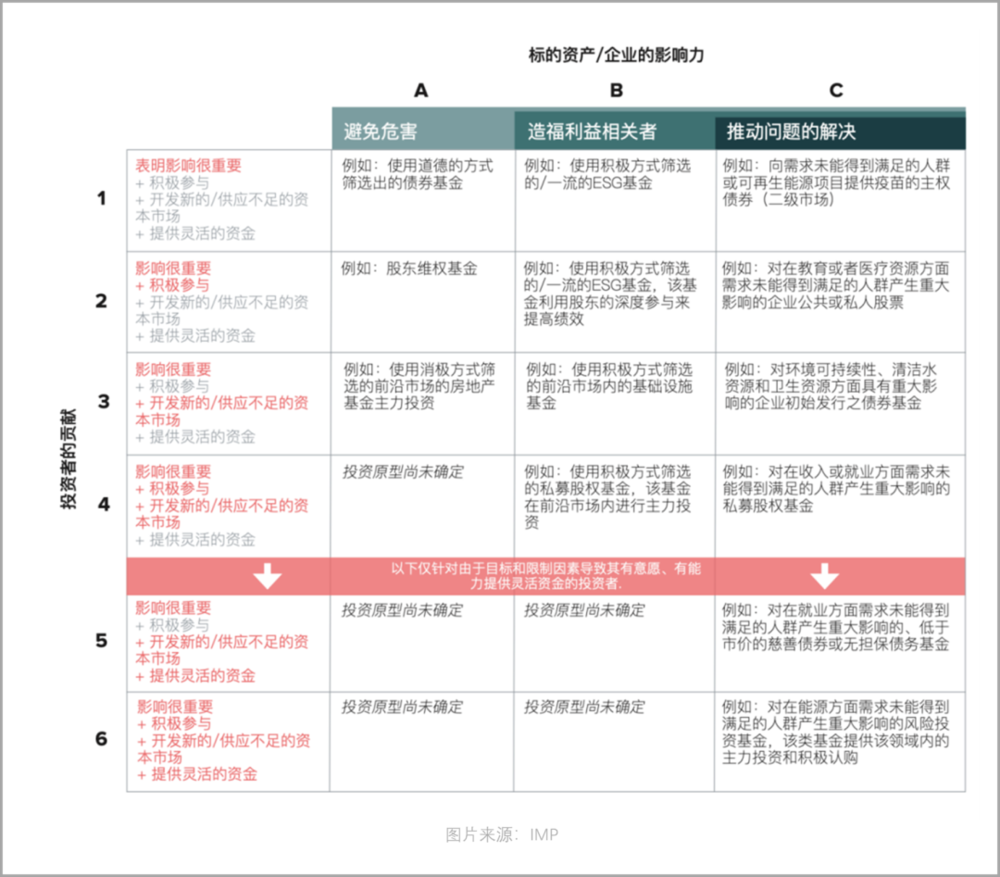

投资人可以选择采取如下四种策略中的任意一种或结合多种策略作用于以上三类投资:

1. 表明某项影响力很重要:通过不投资或更倾向于投资某些标的,使得某些社会和环境问题对资产的定价产生影响。这一策略相对于其他策略而言,对于推动社会和环境效益提升的作用最小。

2. 积极参与:投资人运用自身专业技能和资源网络,通过与被投企业积极沟通或建立行业标准等方式,主动帮助提升被投企业的社会和环境影响力。

3. 开发全新的或未被有效开发的市场:主动通过某些流动性较差、风险较高的投资以开发全新的或被忽视的市场机会。

4. 提供灵活的催化资金:投资人愿意接受低于市场平均水平的财务收益以换取创造重要的影响力。

综合以上影响力特性(ABC分类)和投资人贡献这两种纬度,理论上可以得出以下18种组合。而因为其中五种组合不太会发生,所以将目前市场上投资的影响力类别归为如下从A1到C6共13种:

虽然这套影响力类别并没有详细体现影响力和对应的财务收益的关系,但是C5和C6类这两类投资,明确要求投资人接受低于市场回报的财务收益预期,以换取实现更大的影响力效益,提升全民福祉。这两类投资对资本的灵活性有较高的要求,实践者往往是包括基金会、高净值个人、发展金融机构(如亚投行、世界银行等)等注重创造长期价值的耐心资本。

如何评估?

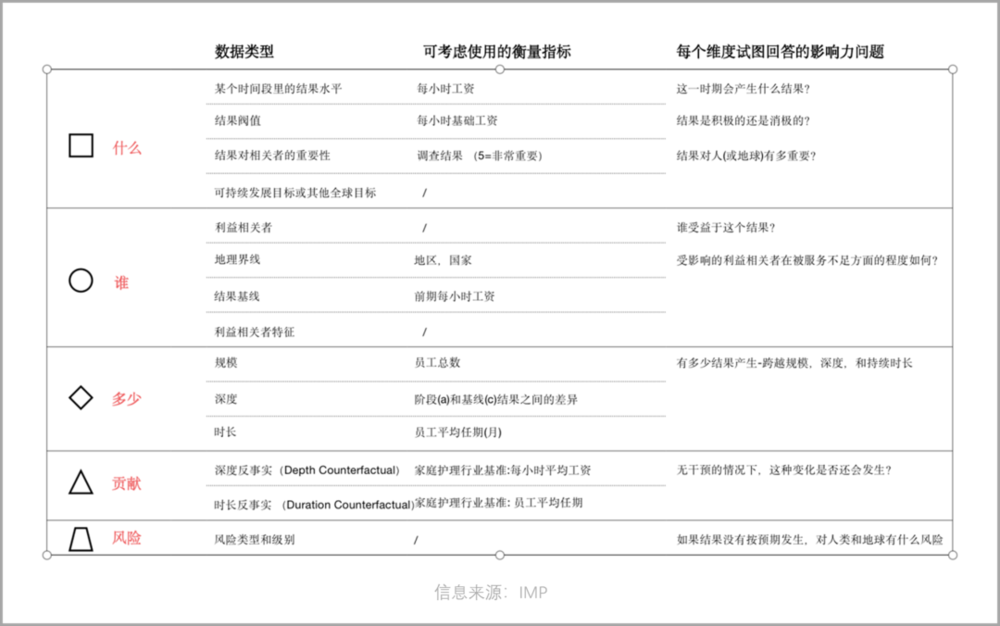

划分影响力类别的前提是对影响力进行有效地衡量。目前国际上有上百种由不同行业组织或投资机构研发的衡量工具。全球影响力投资网络(GIIN)2020年的调查报告选出了十余种使用最广泛的衡量工具和框架。凭借适用性等优势,IMP推出的“影响力五大纬度”(five dimensions of impact,后简称“五大维度”)衡量框架正在被全球约三分之一的影响力投资者使用。

如下图所示,这套框架通过引导投资人关注其投资在谁(Who)、什么(What)、多大(How Much)、风险(Risk)、贡献(Contribution)这五大方面的体现来帮助投资人定位自身的影响力类别。同时,通过关注如下“五大纬度”中的细分数据种类,投资人能够进一步了解投资所产生的影响力类别。

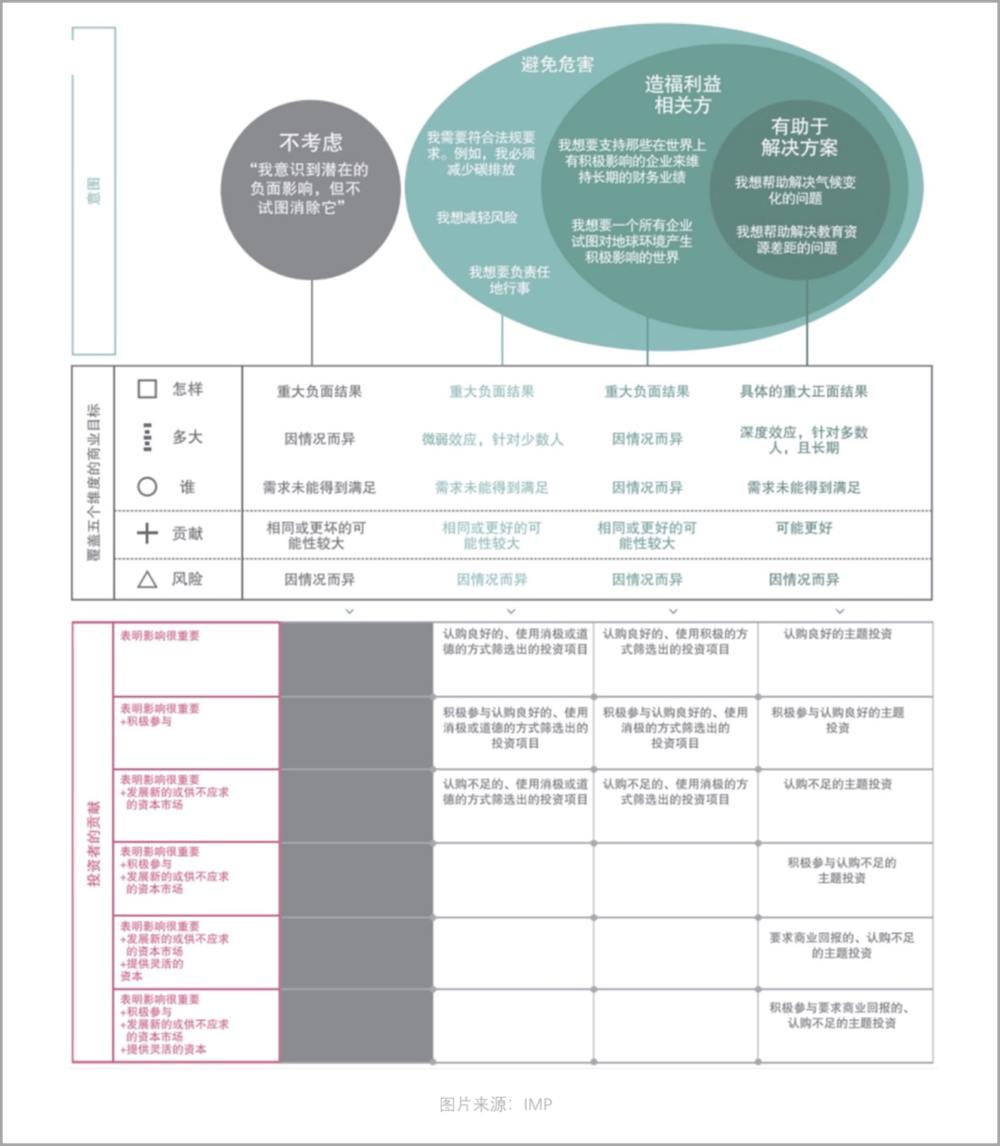

使用“五大维度”框架,投资人便可对自身的投资影响力进行ABC分类,并相应采取不同的投资策略。如下图所示:

谁在使用?

ABC 分类法如今已获得不少投资机构和第三方平台的认可。联合国开发计划署(UNDP)也推荐关注可持续发展目标(SDGs)的投资人使用ABC分类法,并将该套框架融入UNDP开发的“SDG影响力标准体系”中。这套体系将被联合国作为基准,用来评判真正推动可持续发展的投资行为。不少投资机构已在实践中结合SDG目标和“五大纬度”框架。

淡马锡旗下私募基金ABC World Asia就是其中一家。该机构的投资主题聚焦在气候问题、医疗保健、可持续农业和宜居城市等,旨在推动将中国和印度等亚洲新兴市场中最为重大的社会和环境挑战转换为长期增长的动力。

该机构在2020年影响力报告中表示,“五大纬度”的框架被其用于对不同国家、不同行业中的投资,并帮助他们捕捉核心影响力元素,以此设计尽调过程中需要提出的问题,识别需要关注的数据。

他们通常与被投企业一起设立影响力目标和衡量指标,通过评估和量化来了解这项投资每一个纬度的表现如何综合作用于整体的影响力,并尽可能地选取和公司的核心业务相关的指标,比如客户类型和数量、产量提升程度等运营数据,由此来保证影响力的增长是和被投公司的财务回报增长正相关。下图显示了该基金如何通过选取细分纬度的数据组等方式,在项目筛选和尽调过程中衡量投资的影响力。

举例来说,该基金投资了印度一家为小农户提供Saas服务的技术平台Cropin。在定义这项投资的“什么”(what)时,基金重点关注该公司的服务对于客户的重要程度。根据世界银行针对印度小农户的调查报告以及Cropin与第三方合作的研究报告,基金了解到Cropin的服务对于提升小农户的收入和农作物产量方面有明显帮助,符合基金投资的影响力要求。

而在投资越南的连锁牙科医院Kim Dental时,基金将“谁”(who)定义为那些未被有效解决口腔问题的人群,并在尽调中了解到Kim Dental通过低价套餐等服务产品吸引了不少第一次接受口腔服务的客户,由此判定该公司关注了未获得充分服务的群体,符合基金投资的影响力要求。

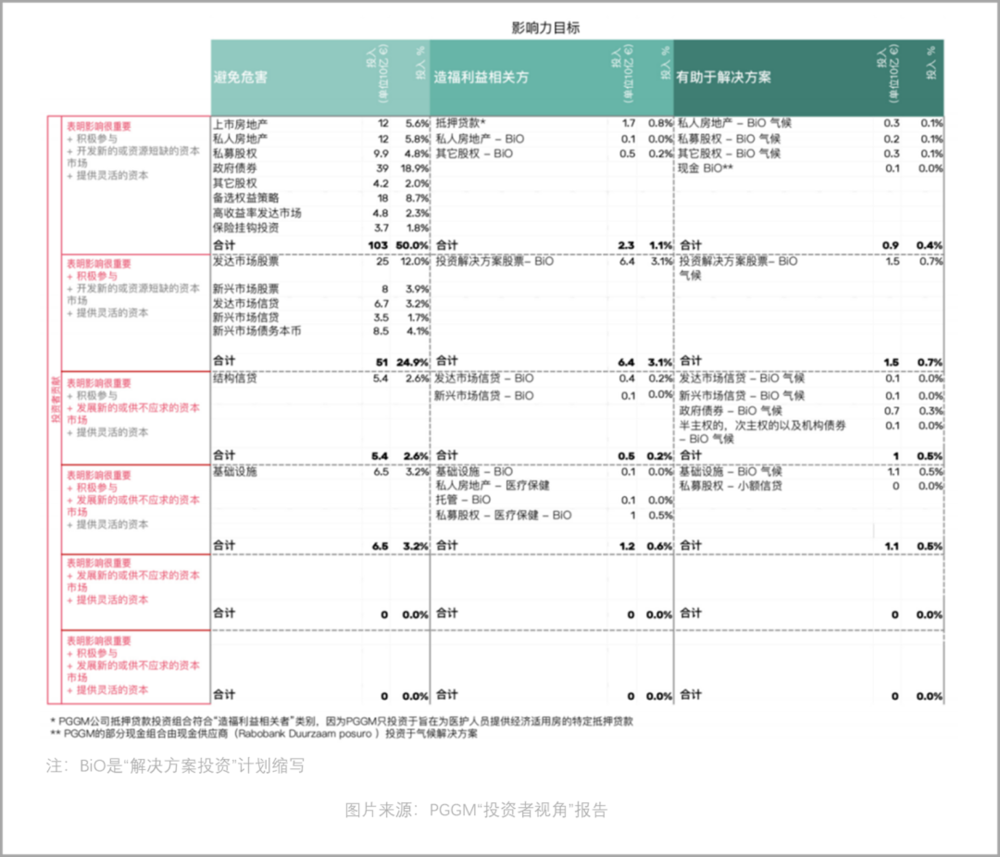

除了私募股权基金,投资不同资产类别的机构投资人同样可以使用ABC分类和“五大纬度”框架。在管资产高达2200亿欧元的荷兰大型养老基金PGGM通过使用这套“组合拳”将影响力纳入其投资决策的核心:以被投标的的影响力为基本依据,设计其投资组合。

该机构2018年发布的报告显示,其投资组合中近80%的投资的影响力目标是A类的“不作恶”,其2.1%的资产则更主动地投向在气候变化与污染、食品安全、医疗保健和水资源主题中那些“有助于解决方案"的C类投资。该报告也指出,其投资组合中当时有约12%的投资有“作恶”的可能。

PGGM最开始主要是通过“负面筛选”策略等A类目标的投资来排除可能危害人和地球环境的投资。发展至今,该机构进阶到更主动的方式,利用其专有的碳排放指数将碳效率最低的公司排除在投资组合之外,并通过与被投公司高层积极沟通、主动投资解决方案等结合ABC三种影响力类别的投资策略来扩大其投资组合整体的正面影响力。

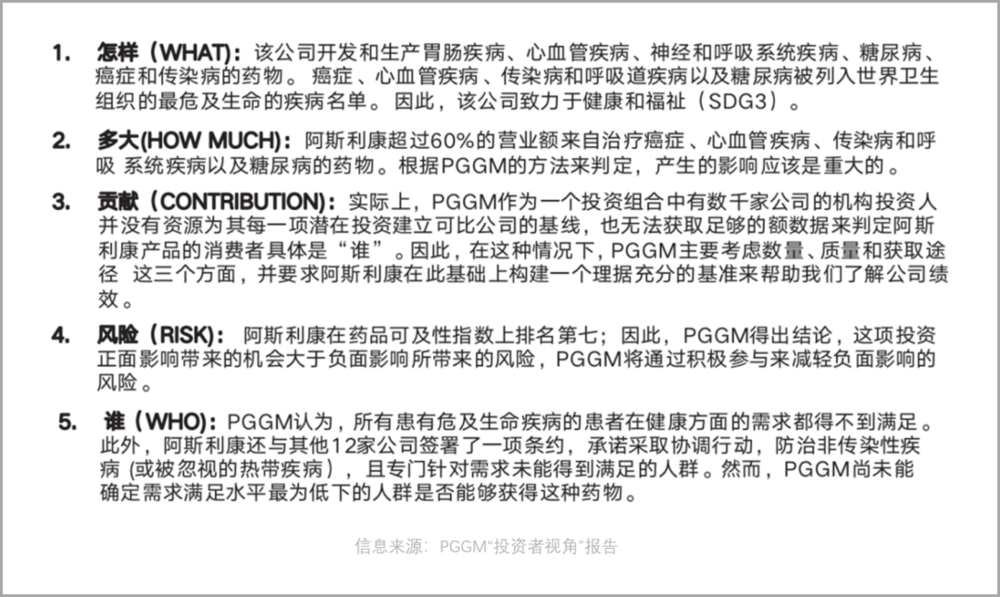

虽然投资医疗领域,PGGM并不认为任何医疗机构都是它的标的,因为大部分医疗机构仅仅满足于“什么”这一项标准。而PPGM也关注被投公司的服务是否能够对那些未获得充分服务的人群(谁)的健康产生重大积极影响(多大),并因此提高全人类福祉(贡献)。例如,在投资制药公司阿斯利康(AstraZeneca)时,PGGM通过运用“五大纬度”进行如下分析后决定对其投资,并将这项投资归为“C”类:

都选C?

目前国内关注“影响力”的投资,即所谓的E(环境)、S(社会)和G(公司治理)投资大都落在A类,比如不投资烟酒、军火或高污染企业。这一部分投资的目的更多是风控,其是否产生真正的社会价值存在争议。例如,有投资人出于环境因素考虑从石油企业撤资,而他们抛售的该企业股票还是会由其他投资人接盘。相比而言,如果他们能以股东身份积极地影响公司治理,敦促该石油企业提升能源效率,开发清洁能源,比A类的“不投”,能直接产生更大的影响力。

去年由“双碳”目标带火的绿色主题投资、因疫情引发更多关注的医疗主题投资以及乡村振兴背景下的可持续农业投资等涉及社会和环境问题的投资,大都落在B或C类。这类投资所产生的财务效益往往与其影响力呈正相关:公司产生越大规模的影响力,投资人则能收获更大的财务回报。

“影响力”分类的过程并不是道德评判,也不是评级或排名,并不要求所有投资人一上来“都选C”。正如没有人会比较债权投资和股权投资哪一类更好,影响力类别的“A1”类投资也未必逊色与“B2”。但是同一个影响力类别里可以比较出“优等生”,即这项投资是否达到了预期的影响力效益,投资人可基于此表现动态调整持有的投资。

目前市场上比较流行的“应试模式”是为了应对监管或出于品牌诉求,在各种征询问卷表上“打勾”。而影响力类别和对应的工具能让投资人在面对“是否应该关注投资产生的影响力”这个问题时,不再只能单选“是”或“否”,而是可多选的“选A还是BC或是ABC”。

随着全社会对于可持续发展问题的重视,绿色经济转型这场考试最终的赢家将是那些能通过影响力纬度识别投资风险和机会,并真正创造符合社会需求的长期价值的复合型投资人。

本文来自微信公众号:机构投资者评论(ID:IIR_DeepView),作者:林奕谷