作者:安静,编辑:何玥阳,头图来源:视觉中国

当下,面包在中国已经退去西餐标签,与豆浆油条的地位比肩,成为早餐的代名词。

这背后,是中国焙烤食品行业迅速发展。

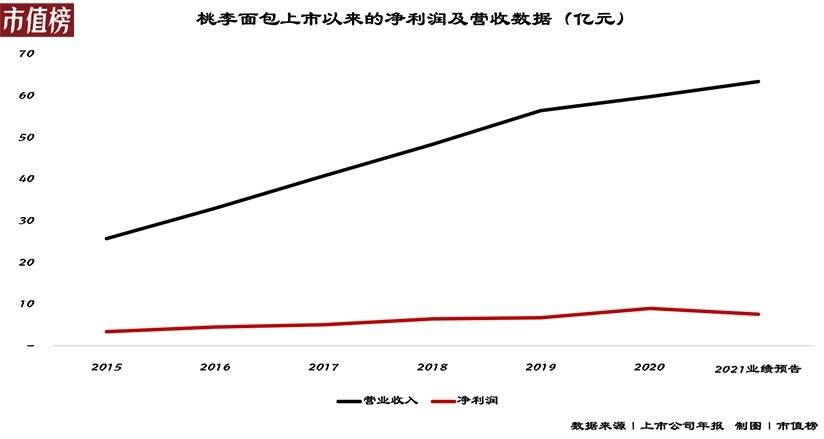

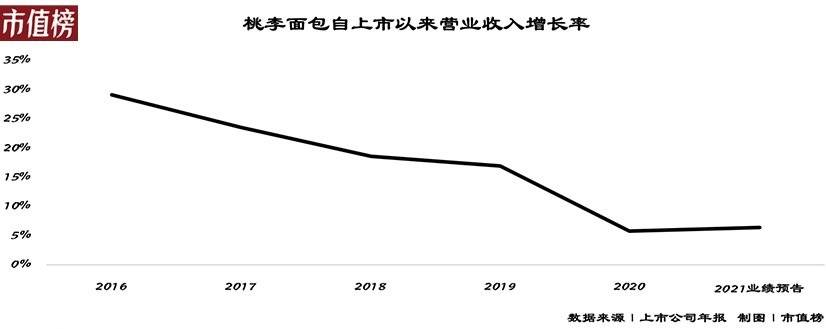

作为国内面包行业龙头,桃李面包2015年在上海证券交易所上市,成为“面包第一股”。自上市以来,营收和利润几乎都保持着两位数的增长率。

但这种势头没能持续下去。

根据桃李面包最新公告的2021年度业绩快报,其2021年实现营业收入63.43亿元,同比增长6.38%,归属于上市公司股东的净利润7.64亿元,同比下降13.51%。

这是桃李面包自上市以来首次出现净利润下滑。官方解释的利润下滑原因是,人力成本较去年增加、原材料价格上涨、促销活动多折让率高于去年。

这是利润下滑的真实原因吗?

一、什么成就了桃李面包?

在探究桃李面包业绩下滑的原因之前,得先要了解下桃李面包怎么做起来的,也就是靠什么筑起了护城河。

1995年,吴志刚从学校退休,60岁的他拉上儿子吴学群在辽宁丹东开了一家面包作坊,名为“桃李”,寄托了吴老师“桃李满天下”的心愿。

面包坊开业短短两年,便在市场上站稳了脚跟。

1997年,桃李面包的前身沈阳市桃李食品有限公司成立。经过十几年的发展,如今,桃李面包在东北等地已经拥有了较高的市场占有率。

桃李面包是如何从一个面包坊成为面包第一股的?答案是产品性价比高。

面包的食用场景简单分为两类:休闲零食和日常主食。其中,休闲零食对面包的保质期没有要求,短保(3~6天)、中保(30~45天)、长保(6个月)都可以。

但日常主食一般以短保产品为主,这也是桃李面包主营产品。

中保和长保产品易于保存,对物流时间要求没那么紧迫,配送范围没有太多限制。短保面包,对物流效率要求高,配送半径受限,所以销售范围也受限。

一般来说,日常饮食的消费行为都是高频行为,而高频消费行为都对价格极其敏感。

所以,高频消费品市场占有率大的一定是性价比高的产品。而快销品厂家保证自己的产品比同类型产品价低的路径几乎都是依靠规模经济优势。

具体到短保面包上,其经营模式分为四种:

第一种,在面包坊现场加工出售。

第二种,在中央工厂生产后配送至本地或周边城市和地区的商超、便利店等销售。

第三种,在中央工厂制作成半成品后配送至辖区内各门店再加工后出售。

第四种,中央工厂生产后,利用电商平台销售,再利用冷链物流配送。

桃李面包能够成功占领市场的关键,是比同类型其他品牌产品价格低。而其能做到低价的关键也是“中央工厂+批发”模式下规模经济优势,以及高效运转的供应链体系。

桃李面包的竞争优势主要体现在以下几个方面:

第一,规模优势摊薄成本。原料供应稳定,桃李面包对面粉、油脂等大宗原材料实行集中定价。聚焦于几个品种,通过大规模标准化的生产,压缩单品的生产成本。

第二,健全且稳定的销售网络。全国销售网络布局完善,已在全国市场建立了31万多个零售终端。与永辉、华润万家、沃尔玛、大润发、红旗连锁、家家悦、新天地、比优特连锁等建立和良好合作。

第三,物流配送频率高,确保新鲜,降低退货率。桃李面包对大型商超基本每日配送,对规模较小的小卖部、社区便利店等也能做到每日配送或隔日配送。而同行业大部分品牌面包三、四天才配送一次。

第四,以销定产,根据市场需求灵活制定生产计划,降低库存,提高存货周转率。2015年至2020年桃李面包的的存货周转率为平均24次,对比光明乳业7.5次, Costco15次,桃李面包的存货周转率较高。

凭借高效运转的供应链体系,桃李面包的业绩表现不俗,自上市以来营收和利润几乎保持了两位数的增速,股价更是一路高歌猛进。

变化发生在2020年。尽管这一年股价仍然昂扬向上,并创出了47.5元的高点,较上市增幅已有五倍之多,但内在的风险却也正悄悄酝酿。

二、财技难挡下滑趋势

自2020年开始,桃李面包业绩增长变得乏力。

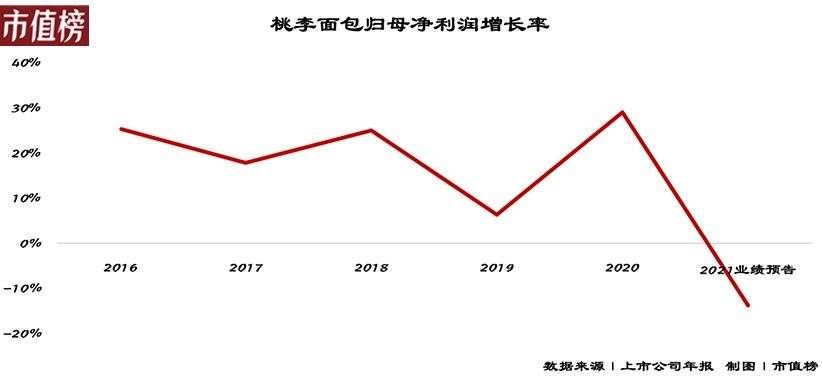

2020年,桃李面包营业收入增长率只有5.66%,与往年相比,增速明显放缓,净利润增长率29.19%。

表面上看,近30%的净利润增速代表公司的盈利能力或者控制成本更强了,实际上,发挥作用的是偶然性事件。

第一,疫情期间,国家推出了社保费用阶段性减免政策,降低了营业成本和销售费用合计8491.47万元。

第二,执行了新的固定资产折旧年限,折旧费用大幅减少。

原本,桃李面包的机器设备折旧年限是10年,2020年拉长至10—15年,理由是引进的德国、日本等设备效率更高、寿命更长,不同设备适用不同年限,也算合情合理。

而在对房屋及建筑物折旧年限的调整上,桃李面包更加“一视同仁”,全部从20年上调至40年。

这样的会计估计调整,可以让当年的营业利润增加5496.43万元。

假定减免和折旧年限调整都没有发生,在不考虑所得税的情况下,2020年,桃李面包的净利润为7.43亿元,增长率仅为7.71%。

也就是说,2020年,收入和利润增长率都只有个位数。

尽管此前桃李面包的收入增速一直在放缓,但最低也有16.77%,增长较稳健,进入个位数增长区间,是一个很强烈的见顶信号。

进入2021年,情况更不妙了。

根据业绩快报,桃李面包2021年营业收入63.43亿元,同比增长6.38%,归属于上市公司股东的净利润7.64亿元,同比下降13.51%。

原因来自两方面,一是2020年的社保费用减免导致净利润基数较高,第二是相对于2020年,2021年的促销活动多,销售折让率高。

关于社保减免,我们仍然采用还原的方式,在不考虑所得税的影响下,剔除社保减免影响后,2020年归母净利润为7.98亿元,2021年同比下滑4.26%。

另一方面,2021年促销活动增加,牺牲利润质量换取规模的方式带来的收入增长只有6.38%。

2020年和2021年,连续两年收入以个位数增长,净利润从个位数增长转为下滑,无不说明桃李面包面临严重的瓶颈。

收入规模增长乏力,疫情必定是一部分原因。如疫情防控常态化下生鲜电商的崛起致使线下各大商超客流减少,而桃李面包对线下销售渠道相对依赖。

更重要的原因是,桃李面包的需求市场发生了变化,产品竞争力发生了变化。

三、还剩多少想象力?

桃李面包的困境表现在两个方面:价和量。

第一,价格方面,能不能上一个台阶?

也就是,当有原材料的涨价压力时是否能将成本完全转移到消费者身上?当没有涨价压力时,有没有主动提价而不影响销量的能力?

结论是没有。

面包是一种可选食品而非必选食品,市场上竞争充分,且替代品不限于同类别的面包,再加上桃李面包本身主打性价比,所以价格上调空间小,一般是成本压力导致的被动上调。

再从数据上看,根据联合国粮食及农业组织2022年1月6日发布的世界粮食形势,2021年食品价格指数达到十年来最高水平。其中,植物油和谷物指数均创历史新高。

对于桃李面包来说,原材料价格占成本的60%左右,面粉、油脂这些大宗原材料价格的上涨直接影响产品成本。

2021年前三季度,桃李面包的毛利率较2020年全年下降3.7个百分点,其中既包括折让率高的因素,也有原材料涨价的影响,毛利率的下滑在一定程度上可以说明上游的成本压力无法完全转嫁。

价格受限,桃李面包终究要在利润规模和市场规模之间取一个平衡点。

第二,地域上,是否能走出北方?

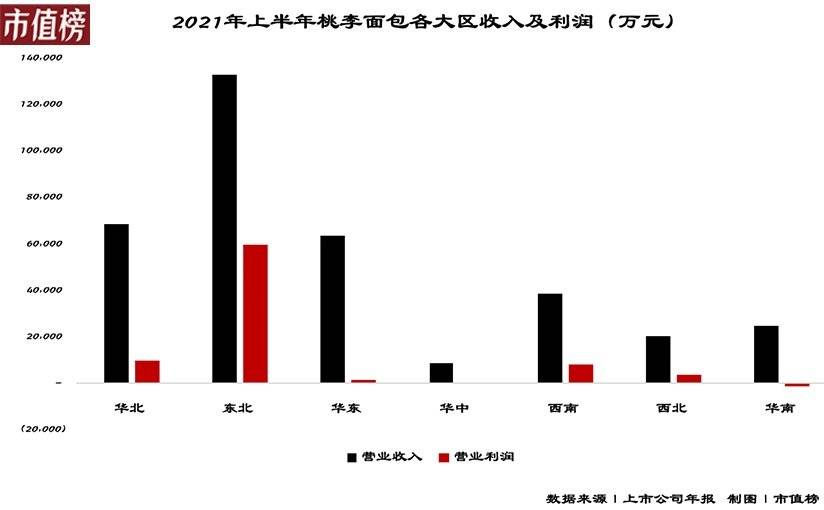

桃李面包诞生于东北,东北和华北市场一直以来贡献了约60%的收入和将近90%的利润。可以说是靠东北和华北市场补贴其他地区市场的发展。

目前,东北和华北市场已经是成熟市场,增量空间有限,桃李面包必须走向全国。

现实是,这一过程非常不顺利。

2016年至今,华中和华南地区收入规模仍然难当大任,并连年亏损。

2020年,桃李在华东、华中、华南的子公司几乎全部亏损。2021年上半年,上海子公司亏损984.41万元,江苏子公司亏损1077.5万元,海南子公司亏损809.27万元。

为什么在东北玩得转的“中央工厂+批发”模式高效运转的供应链体系,到了南方就失灵了?

高性价比这一招并不是在哪儿都奏效的,比如高性价比的呷哺呷哺依然南下受阻。

相比北方,南方经济更发达,对饮食的注重程度也高,现做现卖的高端连锁烘焙店比超市里的短保包装面包更受南方消费者欢迎。

同时,同类型不同品牌的短保面包在南方的市场早已攻城略地。其中,曼可顿早已在华东布局多年,占据了各大商超的一席之地,全家、711也推出了自有品牌的短保面包。

相对于拿下短保面包空白期的北方市场,桃李南下直接进入hard模式。

即使南下多年无果,桃李面包也没打算放过这片市场,在亏损高达1077.5万元的江苏和亏损50.35万元的浙江闷头苦干,建设生产基地以扩大产能。

路线不对,努力可能白费。

四、结语

随着中国经济的发展,城镇化率的提高,生活节奏的不断加快,短保面包作为早餐主食越来越普遍。

桃李面包无疑是赶上行业的高速增长的好时候,同时“中央工厂+批发”模式下高速运转的供应链体系也为其筑起了护城河。

时代和市场的变化不会停止,商业模式也并非一劳永逸。

桃李面包在跑马圈地取得一定市场份额后,也在不断尝试转型,拓展新的业务线,但从结果上来看,都不理想。

对航向的把控,永远是一家企业的能否基业长青的关键因素,也是企业经营中最难的一环,它更多是考验一把手的眼光和智慧。

对吴志刚父子而言,前半程航向精准,当下则处于迷航状态。

参考文献:

[1]《优赛道高壁垒强供应链成就的短保面包龙头》国金证券

[2]《短保行业领跑者,多维度优势突出》东方证券

[3]《北方面包大王桃李,南下赚钱不容易》孙勇