出品|虎嗅金融组

作者|周舟

头图|视觉中国

港交所将迎来一家独特的上市公司。

它没有实际业务,也没有盈利目标,两年内可能一笔交易都不会达成,但还是有许多投资者们愿意买单。这样的一批只有现金,没有实业的公司将出现在港交所,人们称其为SPAC(特殊目的并购公司)。

1月17日,港交所披露,招商银行“拥有”并间接控股的公司AAC(Aquila Acquisition Corporation)递交招股书。它将成为港交所首个SPAC公司。

自此,企业想要在国内证券交易所上市,除了传统IPO之外,又多了一条重要的新选择。

港交所:和美国、新加坡抢用户

SPAC上市模式,火爆于2020年的美国,并迅速在加拿大、意大利、韩国、新加坡等地“落地生根”。

与企业正常IPO不同,SPAC上市先设立一家公司,这个公司只有现金,没有实业和资产,它的目的就是与目标企业并购。而目标公司则通过和已经上市SPAC并购迅速实现上市融资。一个获取股权收益,一个可以快速上市,两者形成双赢。

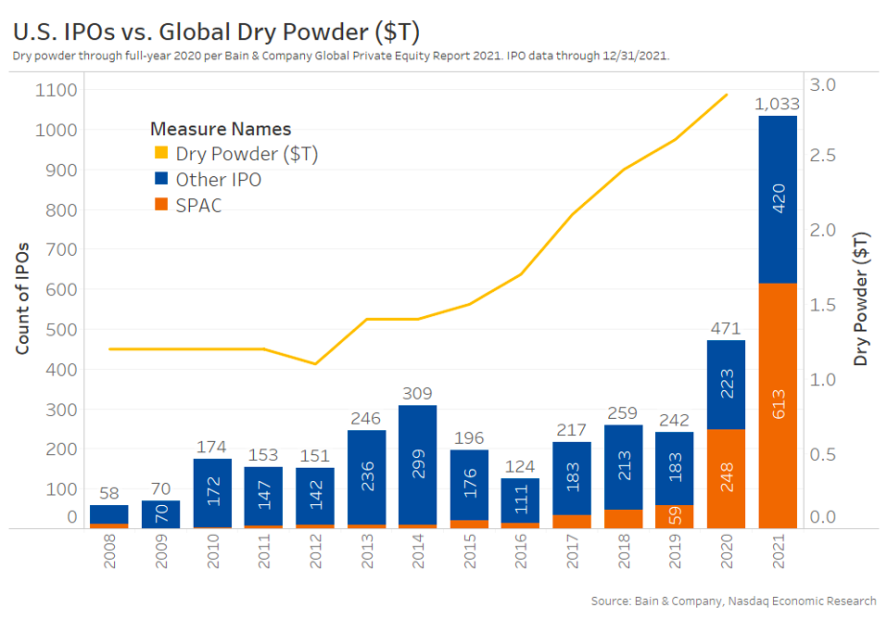

SPAC的普及,直接导致了2021年美国IPO数量创下20年以来的纪录。2021年,有超过1000家公司在美国上市,近6成公司选择了SPAC。

而目前亚洲SPAC公司的数量为0。

企业选择SPAC各有各的原因。作为投资方,澳电创投参与过两家SPAC公司上市,据其中国区主管合伙人卜君全观察:“企业选择SPAC上市的原因,一方面是因为上市时间更短(往往只需6个月内),企业在准备上市的过程中操作更灵活方便,另一方面也和SPAC能募集的资金有一定确定性有关。”

另外,SPAC也考虑到一部分潜力型企业,他们前期需要高投入,短时间内尚未达到一定的指标,通过SPAC,这些企业有了上市的机会。

SPAC的这些特征,让国内一部分企业选择了赴美上市,比如广告公司蓝色光标、联合办公第一股优客工场等。

这也让港交所有了“危机感”。在全球,美国证券交易市场通过SPAC,吸收了越来越多的企业上市;在亚洲,老对手新加坡交易所也已经提前布局SPAC。自从美国首先放松了上市环境之后,全球的证券交易所都不约而同“卷起来”,营造宽松的环境,吸引企业上市。

为了争夺亚洲金融中心地位,新加坡和香港分别于2021年9月和2022年1月正式推行SPAC。

在争夺用户的同时,港交所也吸取了美国SPAC上市公司股价普遍破发的经验,在发起人制度等规则上更为严苛,可谓史上最严。

以港交所为例,为了保护广大投资者,港交所SPAC只向专业投资者开放交易;SPAC权证行使价格必须较IPO定价高出至少15%,且锁定期被设定在完成项目并购后的1-5年。为了不让浑水摸鱼的企业引进市场,港交所引入独立的PIPE私募投资者参与交易以增强企业并购估值公允性。

此外,纳斯达克证券交易所和新加坡交易所都要求发起人在上市时必须认购至少2.5%的股权,而港交所则把这一数字提高到了10%。这意味着发起人需要承担更大的金钱成本。这和美国、新加坡动辄百倍万倍撬杠杆的方式相比显得更为公允。

中资券商、新兴公司成“最大赢家”

从目前美国资本市场的火热情形来看,SPAC或也将掀起国内的上市热潮,并给多方机构带来新机遇。

上市大致可以分为四种方式:IPO、直接上市、借壳上市、SPAC。其中IPO是主要的上市方式。

IPO上市一般是因为企业有了好项目,然后希望寻求资金。而SPAC上市则有所不同,它是先有资金,然后在市场上寻求好的项目。此次上市的主角——AAC便是后者。

AAC的90%的股份由招银国际旗下全资子公司“招银国际资产管理”持有,剩下10%的股份则由AAC Mgmt Holding持有。而AAC Mgmt Holding的股东包括包括招银国际首席执行官赵驹,招银国际首席投资官王红波,招银国际董事总经理周可祥等。

简而言之,AAC实际上就是招银国际成立的一家“空壳公司”,在完成上市募资后,它会选择与一家有真正业务和项目的公司合并,最终实现目标公司上市。

据港交所披露,AAC计划重点关注亚洲(特别是中国)“新经济”行业,譬如绿色能源、生命科学及先进科技制造有关的科技公司。根据上市规则,AAC必须在上市日后24个月内公告并购,并在上市日后36个月内完成并购。

根据上市规则,如果招银国际能在上市日后24个月内与目标公司合并,并在上市日后36个月内完成并购,它将获得颇为丰厚的收益。

作为发起人,招银国际只需要拿出很低的出资额就能拿到高比例的股权。以脸书的前高管Chamath为例,他在2017年耗资2万5千美元发起的SPAC公司仅用两个月时间并购了Virgin galactic并上市,市值立马突破60亿美元,2021年Chamath卖了股份2亿多美元。

SPAC在中资券商眼中,无疑是一块巨大蛋糕。目前,在港中资券商业务较大的有中金、中信里昂、海通国际、建银国际等。有消息称农银国际的投资子公司也在考虑与春华资本共同筹建一家SPAC公司,与消费行业的一家公司合并。

在国内,IPO和并购往往不是一个团队,IPO团队往往人数更多。而随着SPAC公司在新上市公司中的比例提高,也会相应改变目前券商的竞争格局。这也是多家中资券商抢先布局SPAC的原因所在。

而SPAC的出现,也让二级市场上出现了更多难以用现有业绩评估的企业。

这与IPO和SPAC的评估条件不同有关。IPO的评估条件不包括未来业绩,而SPAC本身只是一个空壳公司,投资者因为相信发起人而或者出于投机因素而买入股票,所以更看重未来业绩。但是未来业绩,恰恰是最难预测的。

以美国资本市场来看,生命科学、电动车、火箭等短期内看不到盈利,甚至大幅亏损的企业,都有望可以通过SPAC的方式上市。这些企业许多都是高风险的投资标的,也意味着它们比正常IPO的公司更有可能面临退市的风险。

早在1993年,SPAC模式便已经存在,2020年的爆火也让其本身存在的问题逐一浮现。根据安永的报告,2019至2021年全球发行上市的1011个SPAC中,有661个活跃SPAC仍在寻找收购对象。

SPAC公司如果未能在规定时间内收购一家优质公司,管理团队就会付出辛苦但拿不到任何回报。在这样的压力下,会促使管理团队选择并不优质的公司“滥竽充数”,从而让市场出现许多破发甚至股价暴跌的公司。在斯坦福大学和纽约大学发表的一篇论文显示:在研究的上百个SPAC交易中,大部分SPAC公司的业务最后处于净亏损状态,根据Crunchbase的统计数据,2021年大部分美股SPAC上市公司的股价远低于其高位。

对于外部投资者而言,投资一家空壳公司,更像是开盲盒。你有可能开出马斯克的特斯拉,也有可能开出贾跃亭的法拉第未来。

这听起来有些投机,但世间事总是如此,总有人不愿意开,也总有喜欢开盲盒的人。