本文来自微信公众号:每经头条(ID:nbdtoutiao),作者:包晶晶,编辑:陈梦妤,视觉:陈冠宇,排版:陈梦妤、马原,原文标题:《2021楼市之艰:新房价格涨幅近7年最低 房企违约债券规模达历年之最》,题图来自:视觉中国

2021年,从住建部上半年陆续约谈18个城市开始,各地不断加大调控力度;进入下半年,市场突然从峰值跌入谷底,二手房成交量率先大幅萎缩,各项成交数据均创近年来新低;随后新房成交回落,年中各地土地流拍率大幅上升,新房价格由涨转跌。

而在市场下行中,行业风险也渐渐暴露,房地产开发企业面临债务违约和信贷进一步紧缩,开始出现房屋质量下降、延期交房等,最终传导至买房人,预期进一步下滑,市场全面降温。

百城新房价格涨幅近7年最低

2021年上半年新房市场的火热涨势不敌下半年的骤然降温。

据中指研究院监测数据,2021年百城新建住宅价格累计上涨2.44%,涨幅较2020年收窄1.02个百分点,走入近7年最低水平。

2021年12月,百城新建住宅均价16180元/平方米,环比继续下跌0.02%。

从数量来看,2021年百城新建住宅价格累计下跌的城市有15个,较2020年增加2个。截至2021年12月,百城新建住宅价格环比下跌城市数量增加至58个,较11月增加5个,达到全年峰值。

四大城市群房价走势出现分化,珠三角超越长三角,以年度累计上涨3.63%领跑全国,其中东莞、广州、佛山等城市房价累计涨幅居百城前列;长三角城市累计涨幅为2.78%,山东半岛及京津冀地区分别累计上涨1.97%和1.17%。

从百城新建住宅累计涨幅TOP20城市可见,珠三角城市占4席,东莞、广州、佛山、中山等城市涨幅较大;徐州、金华、常州等长三角城市涨幅居前。

重点城市新房成交规模同样“前高后低”:50个代表城市月度成交面积在3月、6月双双触顶之后骤然下降,全年商品住宅月均成交约3324万平方米,同比增长4.6%,较2019年同期增长5.3%;下半年成交面积同比下降超20%,绝对规模处于近5年同期最低水平。

2021年新房供应绝对规模处历史相对高位,但同比有所下降。20个代表城市商品住宅月均供应面积约2002万平方米,下半年供应面积同比下降15.1%。

二手房市场仍未有明显改善

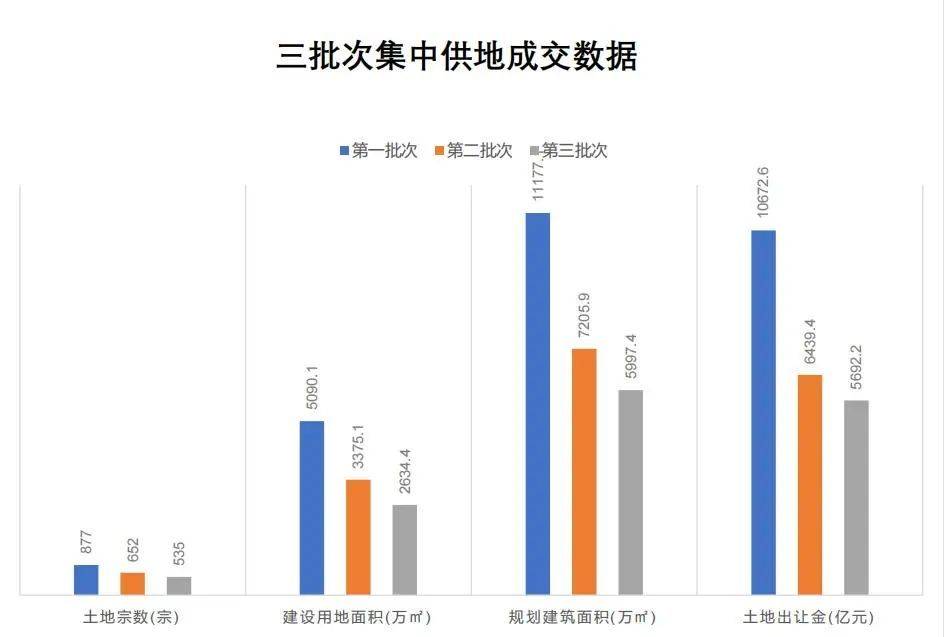

随后,多城对第三批集中供地的土拍规则继续调整和优化,比如竞买资格、地块起拍价、土地款支付周期等都有所松动,以促进土拍市场回暖,深圳、无锡、合肥、上海三批次均无地块流拍。

据克而瑞,2021年全年22个重点城市涉宅地总成交面积13833公顷(仅统计各城市集中供地区域),与2020年全年相比下降了5%。成交规模降幅比较突出的为宁波、沈阳、福州、青岛、武汉、重庆等城市,涉宅地总成交面积同比2020年全年降幅均超20%。

考虑到宁波第三轮集中土拍未完成,以同比降幅第二高的沈阳为例,由于楼市下行趋势明显,沈阳二三轮土拍流拍率均超50%,2021年全年宅地成交规模仅413公顷,较2020年全年宅地成交面积下降了38%。

但另一部分城市2021年宅地成交量较2020年全年成交量大幅增长,譬如合肥、苏州、上海等城市,同比涨幅均超30%。

从土地出让金来看,据中指研究院数据,2021年全国300城市土地出让金总额为56199亿元,同比下滑9%。

其中,一线城市土地供需两旺,揽金总额同比上涨近一成,北京、上海、深圳收金同比均上涨;二线城市供求同比下行,楼面均价涨幅领先。出让金榜单收金水平同比小幅下滑,榜单TOP20城市年度收金均突破千亿,上海年度收金总额3323亿元,位列榜首。

值得注意的是,北京、深圳两个一线城市无缘TOP20,济南以2288.52万平方米力压上海夺得土地出让面积冠军。此外,天津、长春、青岛、沈阳等北方城市入榜较多,但由于土地成交均价较低,均未登上出让金榜单。

上海、北京包揽2021年全国住宅用地楼面单价TOP10,其中上海入榜6宗地块。

房企前三甲均未完成年度目标

大环境走弱之下,尽管多数房企已降速求稳,但仍难以完成2021年初设定的销售目标。

从中指研究院2021年百强房企销售业绩榜单来看,百强企业销售额平均增速为4.2%,远低于2017年的36.9%。公布年度销售目标的32家代表企业,目标完成率总体明显低于2020年,除绿城、华润、滨江、正荣、越秀、大发等目标完成率超100%外,大部分企业未能完成年度目标任务。

数据显示,碧桂园、万科、融创分别以累计销售7588.2亿元、6203亿元和5976亿元位列前三甲,合计销售19767亿元。相比2020年前三甲碧桂园、恒大、万科的7888.1亿元、7038亿元和7011亿元,略有缩水。

2021年,千亿房企维持在41家,同时共计158家房企跻身百亿军团,但内部阵营分化加剧。面对行业融资紧张的形势,房企不再单纯追求规模扩张。从各阵营的销售额均值及增长率情况来看,百强房企增速分布呈现倒V型,300亿-500亿企业销售额增长率最高,均值达到15.3%;100亿-300亿企业销售额则首次出现负增长。

2021年,二线城市继续成为百强房企的业绩后盾。中指研究院监测的50家百亿代表企业中,二线城市业绩贡献占比为58.1%,但较2020年微降0.2个百分点;三四线城市业绩贡献率为23.4%,同比增长0.3个百分点;一线城市业绩贡献率为18.5%,总体保持稳定。

从各个城市群的业绩贡献率来看,长三角、粤港澳(内地)、京津冀三大城市群销售贡献率分别为37.9%、13.9%、10.3%,合计占比超6成。

从具体城市来看,杭州、北京、南京、上海、广州、苏州、武汉、重庆、成都、深圳列2021年百亿代表企业城市销售额前十名。其中,武汉、南京、杭州销售额同比增速较快,分别达到37.7%、28.67%和28.4%。

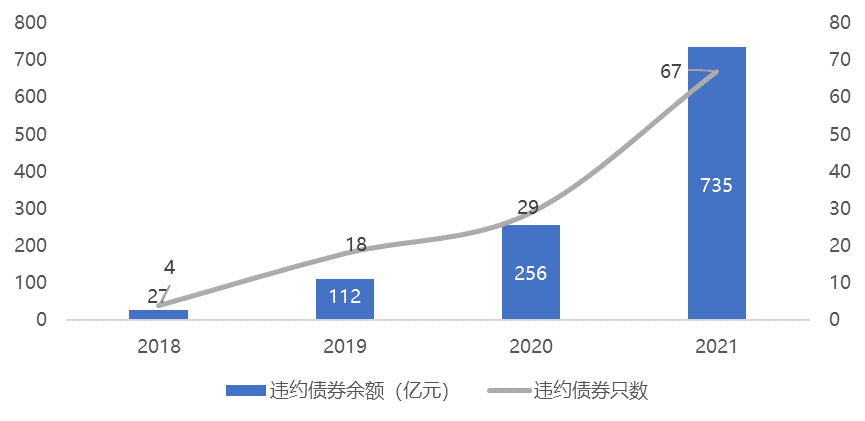

房企违约债券余额达历年之最

大潮退去的2021年,行业信用危机频发,房企正在经历前所未有的至暗时刻。

根据贝壳研究院统计,截至2021年11月,已有房地产行业违约债券67只,同比增加131%;债券违约余额已达735亿元,同比增加187%,违约债券余额达历年之最。

更为严峻的是,2022年开年即房企偿债高峰。

据中指研究院,截至2021年12月31日,2022年将有6589.4亿元债券到期,其中信用债占比47.0%,海外债占比53.0%;海外债偿债高峰集中在上半年,信用债集中在3-9月。

回顾2021年,开年融资情况良好,其中1月融资2664.6亿元,占全年15.1%,为年度最高,二季度进入平稳期;6、7月再度出现年度融资小高峰,但受8月头部房企流动性风险事件影响,市场对行业信用开始持审慎态度,导致当月融资规模断崖式下跌至千亿左右,环比几近腰斩,房企融资提前入冬。

9月开始,房企海外债市场出现大幅波动,海外评级机构连续下调房企级别或展望,导致投资者信心严重不足;金融机构存在对前期信贷政策的误读,导致信贷端处于过度收紧状态;同时经营端受预售资金严监管、销售下行影响,经营性资金回笼速度放缓,部分房企陷入流动性危机。多重因素叠加下,行业信用快速消退,10月融资规模再度对折,仅实现融资532.0亿元,为1月的20%。

10月开始,管理层表态“应满足房企合理融资需求”,多项边际利好政策同步释放。11、12月融资规模触底回暖,但仍未破千亿。

2021年1-12月,房地产行业共实现非银类融资17652.2亿元,同比下降26.3%其中信用债全年融资5490.3亿元,海外债发行2682.9亿元,信托融资5452.7亿元,ABS融资4026.3亿元。信用债、信托成为融资主力渠道;除ABS外,其余融资渠道同比均出现不同程度下滑,导致总规模出现大幅下降。

从融资结构来看,全年房地产行业信用债发行规模为5490.3亿元,同比下降13.1%;占总融资规模的31.1%,较上年上升4.7个百分点;平均发行期限3.35年,其中发行期在3年以上的占比51.3%。

记者手记:2022年市场会好吗?

2021年的市场频令人大跌眼镜,1月、2月“淡季不淡”,整体成交量创近3年以来同期新高;“金三银四”继续高烧,需求释放、成交热度延续;5月之后,成交急转直下,开始进入下行通道,“金九银十”不但没能挽救颓势,还一反常态的“缺金少银”。

在市场各方预期悲观蔓延之时,11月楼市成交再度迎来探底,百城月成交量仅3167万平方米,整体成交增长动力转弱。

尽管多个城市积极采取措施,修正调控政策,加快落实因城施策,令政策微调预期增强,合理购房需求有望得到释放,但2021年的市场下行是“系统性”现象,2022年土地、新房、二手房、企业融资能否同频回暖,拭目以待。

本文来自微信公众号:每经头条(ID:nbdtoutiao),作者:包晶晶,编辑:陈梦妤,视觉:陈冠宇,排版:陈梦妤、马原