作者:安静,编辑:嘉辛,头图来自:pexels

猫狗正在成为新的四脚吞金兽。

一份关于中国宠物消费市场报告显示,2020年中国人均单只宠物的年消费金额为6653元。

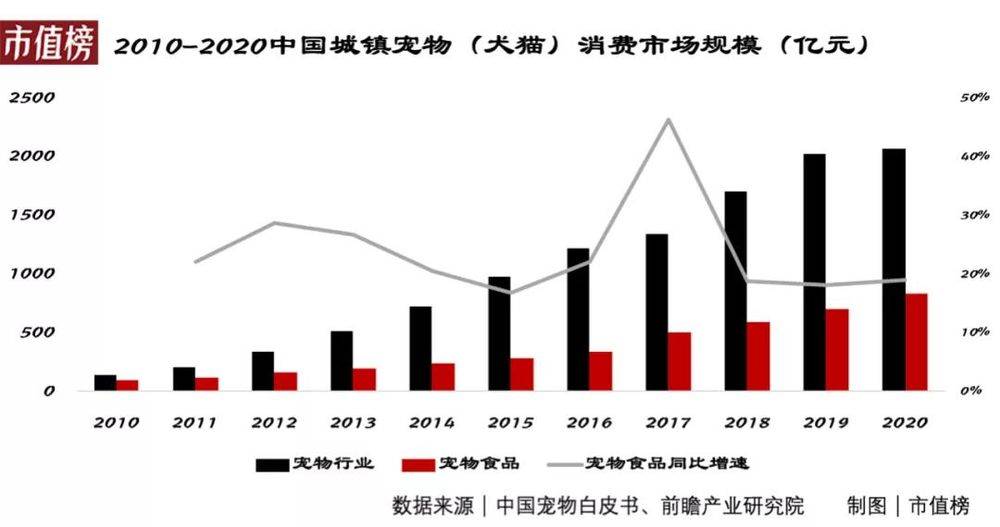

从更大的范围来看,2010-2020年,中国城镇宠物(犬猫)消费市场规模达从140亿元大幅攀升至2065亿元,年复合增长率高达30.9%。

宠物经济火了,成千上万的商家涌入,想搭上这趟高速发展的列车。宠物经济赛道更是成了投资人眼中的香饽饽,上亿的投融资事件稀松平常。

然而在宠物经济赛道里,宠物食品是一个特殊的存在,它没有大众想象得那么暴利,利润率并不高,而且,在看似广阔的市场里,他们依然存在一些现实的困境。

为什么会这样?本文将深入探讨这一问题。

一、宠物食品是怎么火起来的?

宠物食品赛道上的玩家,最早可以追溯到上世纪90年代。

当时的温州街头巷尾,遍布大量皮革厂,到处可见被丢弃的生皮边角料,30岁的中学老师陈振标萌生了一个想法:为何不变废为宝做成宠物咬胶?

于是在1992年,陈振标辞去工作,创办温州平阳佩蒂皮件制品厂,这就是后来被大家熟知的佩蒂股份。

这一年,中国保护小动物协会成立,标志着国内宠物产业开始萌芽。

刚萌芽的中国宠物行业机会还不多,陈振标选择了为国外公司代工谋求发展。随着国内宠物行业迅猛发展,陈振标开始发展自主品牌,加大了开拓国内市场的力度。

在陈振标创业几年后,身为国企高管的郝忠礼,受日本宠物零食市场发展的启发,辞职投身到宠物食品领域,创建了烟台中宠,第一个把日本的宠物零食鸡肉干引入中国市场。

中宠和佩蒂公司发展路径一样,都是先代工,后自主做品牌。

2017年,佩蒂股份和中宠股份相继上市,他们被称为A股市场的“宠物双娇”。

他们的发展历程,实际上也是中国宠物行业发展史的一个缩影:起步晚,但发展迅速,并经历了一个爆发过程。

有数据显示,2010-2020年中国宠物行业市场规模呈快速增长态势,如下图:

其中宠物食品类目是宠物行业最大的细分市场约占行业市场规模40%。(宠物医疗25.8%,宠物销售14.3%,宠物用品13.6%,宠物服务5.9%)其伴随着宠物行业的发展呈增长态势。

为什么中国宠物行业发展如此迅猛?主要得益于以下三个方面:

第一,人均收入水平提高,具备了养宠条件。

中国改革开放以来,随着人均GDP和可支配收入提高,居民消费能力的增加,越来越多人有能力负担养宠物所需的费用。

第二,人口结构变化,市场需求不断扩大。

以“老龄化”“城镇化”为特点的人口结构改变,导致了银发经济和单身经济的发展,从而陪伴需求激增。

第三,养宠观念改变,对宠物的消费意愿增加。

随着人和宠物关系的加深,猫狗从最初的看家护院或捕鼠工具变成家庭一份子,基于此,宠物主们更愿意为宠物的消费升级买单。

以宠物食品为例,2011年到2020年,美国宠物食品市场规模复合年增长率不到5%,而中国十年间保持了两位数的增长速度。

另一方面,虽然中国宠物食品经济持续爆发,但整体上与美国还有很大差距。据欧睿国际统计,2020年中国宠物食品市场规模占全球7.26%,美国占比38.87%,美国目前仍为全球第一大宠物食品市场。

因为市场空间大,资本也纷纷入局。

一级市场,腾讯投资、凯辉基金等纷纷入局,宠物食品赛道融资总金额超过75亿元。二级市场,除了宠物双娇,通威集团和新希望都在布局宠物食品业务,福贝宠物已经递交了招股书,乖宝、比瑞吉正在辅导中。

二、宠物食品没那么赚钱

不少人对宠物食品的认知是一门很赚钱的生意,事实并非如此。

我们先来了解一下宠物食品结构:总体来看,宠物食品分为主粮、零食和营养品。其中主粮是最大的刚需品类,占宠物食品市场规模的75%左右。

以中宠、佩蒂和递交招股说明书的福贝为例,可以看到宠物食品的毛利并没有想象中高。

宠物食品行业的利润水平与宠物食品生产企业的生产规模、产品品类、品质、品牌知名度、经营模式等诸多因素有关。

中宠和佩蒂绝大部分业务是给海外品牌代加工宠物零食,整体毛利率净利率都不高。福贝主要做国内市场的宠物主粮业务,毛利率和净利率水平相较于中宠和佩蒂略高。

其中,中宠的代加工宠物零食的原材料为鸡胸肉、鸭胸肉、皮卷等肉类产品。原材料的价格波动直接影响营业成本,但是与代加工客户的价格调整具有滞后性,无法保证毛利的稳定性。

最近几年,中宠和佩蒂都在积极发展自主品牌宠物主粮,期望扭转代加工的被动局面,从而提高收益水平。

整体而言,中国宠物食品的三大头部公司的数据瓦解了部分我们对宠物食品行业暴利的想象。

那么是因为中国公司整体市场规模不大,没有摊薄成本,所以毛利率颠覆了我们的想象吗?

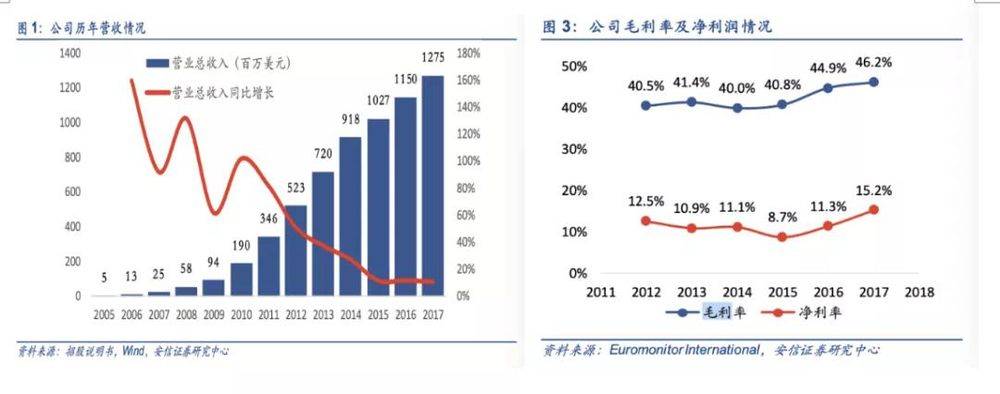

对比美国蓝爵公司,主要销售犬粮和猫粮,是美国前五大品牌第五名,其毛利率随着收入规模的增长逐年上增加,但是整体毛利率和净利率水平依然无法与宠物食品是暴利行业挂钩。

三、面临哪些瓶颈?

最近几年,参与宠物食品的商家数量出现了井喷式的增长,超过70万家公司经营范围包括宠物食品,且九成都是最近五年成立的。

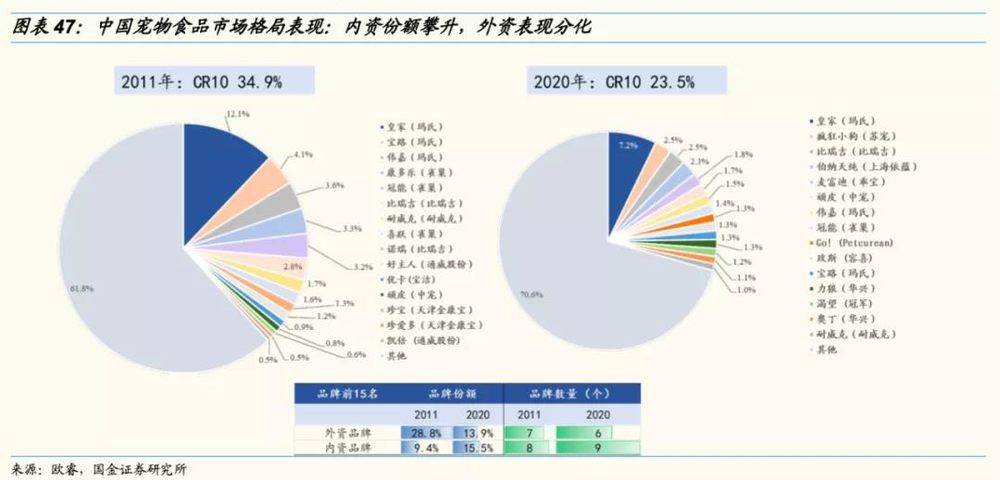

成千上万的中国公司在混乱中抢夺机会,凭借低价格优势逐渐在宠物食品产业链上分得了一杯羹。与2011年相比,国产宠物品牌市场份额不断攀升,外资品牌市场份额逐渐被夺回。

截止2020年,前15名的品牌分布中,外资品牌份额由28%下降至13.9%,内资品牌份额由13.9%提升至15.5%。份额和个数都在逐渐增加。

但他们都面临相同的困境:

第一,入局容易破局难。

宠物食品赛道随着宠物经济的火爆,从2013年就开始被资本关注,并且火爆热度持续到了现在。但是,资本加持了这么多年,为什么没有像美国、欧洲那样形成寡头,反而行业集中度越来越低?

由于宠物食品行业技术门槛低,国产品牌可以凭借产品力之外的营销和低价优势龙争虎斗,你方唱罢我登场,无非是同一款产品同一套思路和打法,但是叫不同的名字。

除了头部品牌,中国宠物食品企业还有大量自身并不生产,仅依靠营销优势采购贴牌宠物食品的品牌运营商。

宠物主们在电商直播和各种网红概念营销的引导下,一时兴起给自家主子尝鲜,根本无品牌忠诚度可言。流量来得快去得也快,有些极度依赖抖音或淘宝平台的网红产品,一旦出现负面舆情便瞬间产品下架被迫关店。

第二,破坏信任容易重建信任难。

进入门槛低再加上中国宠物食品行业标准以及与之相应的法律法规仍未完善,导致市场上各种品牌的宠物粮鱼龙混杂,国产粮的负面新闻频频出现,破坏了国产宠物食品品牌整体的形象。

即使国产宠物食品具有价格优势,相较于“毒粮”最后付出的宠物医疗成本,有调查显示,大部分一、二线城市养宠家庭表示,还是更愿意选择国外大品牌。

第三,品牌升级难。

随着消费升级,以及越来越多的宠物主开始理智起来,人们对宠物食品的原料成分、配方比例、营养安全等越来越重视。国产品牌依靠低端化产品低价策略虽然在短时间内抢占了市场份额,但也束缚了品牌定位。

最近几年,国内品牌逐渐意识到问题,纷纷开始布局高端市场,力图扭转局面。

以河北南和为例,其作为中国最大挂面品牌金沙河的生产基地,也是产销量占全国六成的宠物食品生产基地。一直靠生产低端食品,依赖低价竞争,现在也开始走中高端品牌多样化发展。

头部快消品牌、家电品牌也纷纷入局,主攻高端宠物食品市场。

其中,健合集团收购了美国中高端宠物食品品牌Solid Gold素力高。朝云集团推出了“倔强嘴巴”品牌、新希望集团推出了“真诚爱宠”品牌进军高端宠物主粮赛道。

短期内,国产宠物食品品牌低端的印象很难扭转,所以,国产品牌自身很难有所突破。

目前,国产企业通过收购海外高端品牌,再加之自身在国内的渠道运营能力,通过曲线救国的方式,则有望打开中国高端市场的大门。

目前的国内宠物食品市场虽然呈现出百花齐放的形态,但还不是红海,只是在爬坡阶段而已,随着市场的发展以及行业进一步整合,未来宠物食品市场向头部集中是必然。

参考文献:

1、《日本宠物行业复盘:以日为鉴,三维度探析国货崛起》 国金证券

2、《蓝爵深度:宠物天然粮龙头是如何突围崛起的?》 安信证券

3、《海外宠物食品及用品市场有何特点》 中信建投

4、《2021宠物食品行业消费洞察报告》 第一财经商业数据中心

5、《2021年中国宠物食品行业研究报告》 艾瑞咨询

6、《2021年中国宠物经济产业研究报告》 艾媒咨询

7、《2020年中国宠物消费市场分析报告》 IT桔子