过去一年,借着元宇宙东风,国内游戏赛道迎来了投融资巅峰;但另一方面,新品游戏滑坡、二级市场震荡并行,且在最强监管之下,整个游戏行业仍在水深火热之中。2022年,游戏还能何去何从?

本文来自微信公众号:全天候科技(ID:iawtmt),作者:胡描,编辑:罗丽娟,题图来自:视觉中国

游戏赛道陷入冰火两重天。

一方面,2021年游戏赛道的投融资达到了高峰。

据伽马数据,在中国游戏赛道全年共发生投资209起,总金额达到了258.8亿元人民币。另据游戏媒体“游戏陀螺”统计,过去一年,全球范围内游戏赛道共发生342起投融资并购,均超过了往年。

尤其,Roblox和《原神》等带火了“元宇宙”概念,VC与PE纷纷入场,高瓴、真格基金、红杉、五源资本、挑战者等资本迅速展开布局。有消息称,红杉去年KPI是投50家元宇宙游戏公司;五源资本内部有三个团队同时看元宇宙领域。

游戏大厂们也掀起了一场差距悬殊的“烧钱”之战。

据“游戏陀螺”统计,在一年之中,腾讯在游戏领域投资了102起,数量上超过了B站、网易和字节跳动投资的总和,总金额高达206.2亿元;年内,字节跳动完成了沐瞳科技与Pico(小鸟看看)两笔传闻分别高达50亿美元与90亿元的巨额收购案。

但另一方面,投资的热度却并未传递到新品手游市场。在2021年上线的手游中,无论是流水占比,还是进入top100流水榜单的新品手游数量都在下降。

在过去一年中,米哈游《原神》的成功,一度给了资本与中小企业们“弯道超车”赢过大厂的信心。但如今看来,无论是市场的反馈还是日益严苛的行业环境,都让这个信心被逐渐击破。

而在热门的新游中,大厂仍占主要话语权。腾讯全资子公司拳头推出的《英雄联盟手游》、网易借助影视IP打造的《哈利波特:魔法觉醒》,都迅速收割了市场;完美世界在年末对标《原神》,顶着争议上线的《幻塔》,也进入畅销榜前三。

但无论从玩法、销售额、影响力还是口碑等多方面综合考量,这些大厂新游也都未能达到此前《原神》的高度,也未突破自家代表作的上限。

二级市场用脚投票。即便一级市场投融资大热,从2020年12月至2021年8月,国内市值TOP10的游戏企业市值之和还是下降超过了7000亿元。

在2022年,无论是大厂还是中小游戏企业,都亟需找出更优解。

一、热出多项“新高”

2021年游戏赛道的投融资有多火?

一个案例是,凭借游戏《最强蜗牛》一战成名的青瓷游戏在去年12月登陆港交所。在上市之前的8个月中,青瓷游戏加速完成了两轮融资,投资方的阵列中,一口气站上了腾讯、阿里、B站、博裕资本等一众“大佬”。

青瓷游戏Pre-IPO时,估值飙升至30亿元,上市后市值则达到了77亿港元。

无代码多人互动娱乐创作平台“Yahaha”在半年不到的时间内获得真格基金、五源资本、BAI资本、小米、B站、高瓴等投资方的亿级投资;海外游戏运营服务商“哥伦光环”获得青雨投资、挑战者资本的投资;AI游戏解决方案提供商rct AI则连续两次共获得十多家投资机构的投资……

高瓴、真格基金、红杉、五源资本、挑战者等资本纷纷下场。

在2021年上半年的一次峰会上,红杉资本中国基金合伙人周逵还曾表示,数字媒体或数字娱乐行业是红杉最关注的领域之一。

并据游戏媒体“游戏陀螺”的统计,2021年全球范围内,游戏赛道共发生342其投融资、并购、增持事件。其中海外122起,国内220起,就国内而言,比2021年(108起)翻了一倍有余。

据伽马数据发布《2021中国游戏市场投融资调查报告》,在2021年,中国游戏领域共发生投资209起,总金额达到了258.8亿元人民币。从投资事件数量上看,2021年全年已经超过了2019年、2020年两年之和。

从被投企业的业务类型上看,一直以来“游戏研发”都是资本关注的重点,6年之中占比均在6成之上。并且在2021年,这个比例还在扩大,达到了80.38%。

从企业成立时间上看,成立不到3年的初创企业一直是资本关注的重点。不过,在近两年中,这个比例有所缩减,成立时间超过3年的企业正在被更多资本关注。优秀初创的游戏越发稀少,投资者的态度也更加慎重。

而在过去一年,腾讯的投资活跃程度远超往年,从投资数量、金额上看均为行业第一。

据IT桔子数据,腾讯在2021年投资了59家游戏公司。在过去11年间,腾讯在游戏上的投资呈递增状态,共计作出188起游戏投资。

这份数据中,并未包括未公开事件。据“游侠网”、“游戏陀螺”统计,腾讯2021年在游戏领域的投资、并购、增持事件均在100起之上。伽马数据披露为92起,2020年和2021年两年间腾讯在游戏投资上的投入超过了400亿元。

从投资风格上看,2020年之前的腾讯对游戏投资“大开大合”,主要是对较成熟的游戏团队进行收购或入股。但在2020年之后,随着行业竞争的加剧,腾讯的投资风格便转变为了 “广撒网、小金额、全覆盖”,大多以“战略投资”的方式进入中小游戏公司,用少量的股权(5%-20%左右)来获得产品合作权。

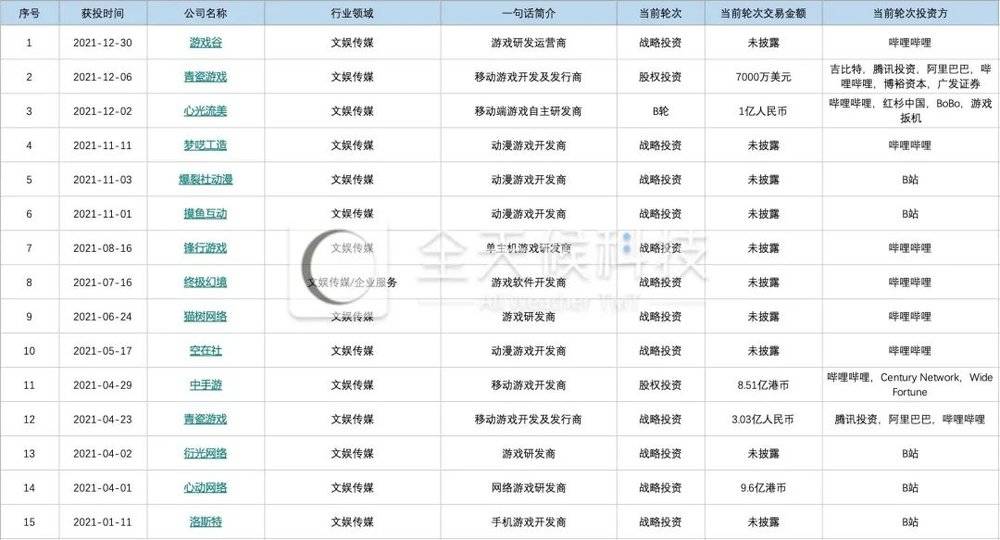

在投资游戏上变得激进的还有B站。据烯牛数据,2021年B站共参与了15起国内游戏领域的相关投资。其中,包括参与了心动网络、中手游、心光流美的单轮亿级融资。

而在2016年—2020年中,B站对游戏企业的投资仅有12起,2021年一年就已经超过了过去5年之和。并且,在2021年之前B站的投资大多为种子轮、天使轮投资,已披露金额均不高。

分析其动作频繁的原因,一方面,B站后期代理的新产品已经难以接档早期的经典游戏,产品压力大;另一方面,“二次元”是B站最大的优势,但当前已有较多一、二线游戏厂商押注二次元品类,B站的生存空间正在被压缩。

缺乏游戏基础,但急于寻找增长曲线的字节跳动,在游戏赛道的投资数量也激进了许多,2021年其在国内参与了6起投资,数量与频率均创新高。

数据来源:烯牛数据 全天候科技制图

数据来源:烯牛数据 全天候科技制图

并且,字节的投资金额较大,在2021年3月,字节收购沐潼科技,传闻交易金额高达40亿美元。在12月底,字节有全资持股了VR硬件厂商Pico(小鸟看看),按照山东产权交易中心的转让价格计算,小鸟看看的估值约90.59亿元,印证了字节跳动收购交易金额90亿元的传闻。

不难看出,字节跳动的投资思路在于迅速补足自研的短板,快速获得在某一品类游戏中的部分话语权,与腾讯、网易等传统游戏大厂展开用户之争。只不过从当前来看,字节跳动的游戏投资布局不确定性仍较大。

除此之外,据游戏媒体“游戏陀螺”统计,网易2021年共有17起投资,投资量同比翻了5倍。IGG(9起)、中手游(7起)、恺英网络(5起)、三七互娱(4起)、灵犀互娱(3起)等均有相关游戏投资。

二、实则虚火?

游戏赛道投资的火热,一方面在于疫情之后,“宅经济”给予资本的巨大想象空间。另一方面则是“元宇宙”在游戏领域被认可,并被无限扩大边界至“万物皆可元宇宙”。

2021年3月,“元宇宙第一股”Roblox在纽交所上市,市值一度达到770亿美元,超越了任天堂、动视暴雪等传统游戏大厂,这对一级市场的投资人而言无疑是一剂强心针。

从形式上看,Roblox是一个集游戏创作和大型社区的互动平台,它最大的不同在于,其不从事制作游戏的业务,而是提供工具和平台供开发者自由创作沉浸式的3D游戏,具备“元宇宙游戏”的雏形。

在这样的风潮之下,一位游戏投资人曾这样形容:“所有人都在投元宇宙,所有的项目都属于元宇宙,元宇宙的边界无限放大,或者说游戏的边界无限放大。”到了2021年下半年,许多早期投资机构都已经将“元宇宙”纳入了投资范畴。

在二级市场上,自2021年10月份以来,“元宇宙概念股”板块累计涨幅高达60%。腾讯、网易等游戏大厂,也纷纷布局了“元宇宙”相关的游戏业务。

但“元宇宙”游戏在当前并未出现更多成果。Roblox至今未实现盈利;有“元宇宙”游戏概念股也遭受了市场质疑。

在1月6日,深圳证监局指出中青宝在三会运作、内幕信息管理、以及关联方管理方面存在不规范情形,对其采取责令改正的监管措施。到1月7日收盘,中青宝的股价已从此前高位的42.6元跌至32.49元。

而Roblox的市值在2021年11月末后,也持续下滑,至1月7日美股收盘,其市值已降至488.42亿美元。

从移动游戏市场来看,刺激游戏大厂疯狂投资的更重要原因,或许是《原神》的异军突起。

在手游时代,腾讯与网易站稳了行业的第一名和第二名。以2020年的营收规模来看,腾讯的游戏收入占到了当年的中国游戏行业总收入的50%以上,网易为20%。而数万家游戏企业仅占到所剩的30%市场份额,市场增长空间已经不大。

在游戏品类上,中小游戏公司也早已无法在MOBA和FPS垂类与腾讯竞争,传统的仙侠MMORPG等,也已经有网易、完美世界等占好了坑位。

在米哈游2020年9月推出《原神》之前,米哈游在行业中并不突出,主要游戏IP为《崩坏》系列的RPG游戏,以及《未定事件簿》恋爱养成游戏。在“沉默”数年后,米哈游将端游、主机游戏、3A游戏中并不罕见的“开放世界”类型带入了手游当中,并成功推出《原神》,开创了一个新的手游类型。

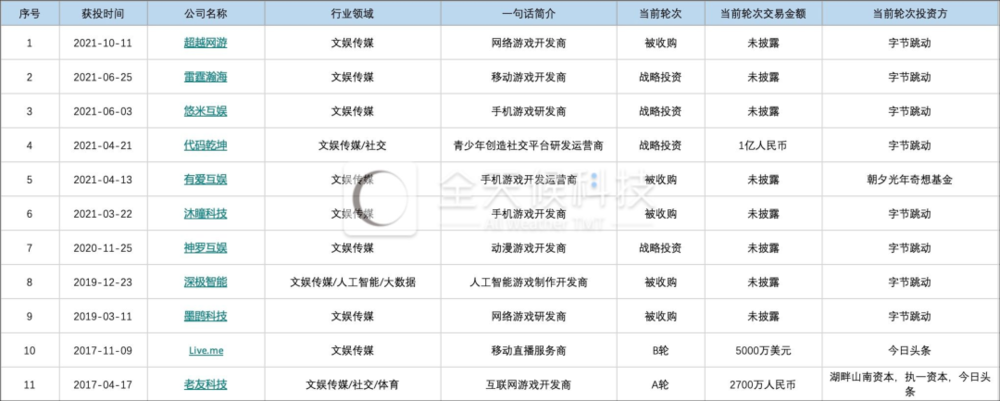

《原神》上线后即“爆火”,据美国市场调查公司Sensor Tower公布的数据,自2021年1月底到12月14日为止,《原神》以18亿美金的销售额占据全球手游销售榜的第三名,仅次于已经运营多年的《绝地求生M》与《王者荣耀》。

发售至2021年末,《原神》已在全球双平台共创造超过24亿美元的营收。而米哈游也凭借《原神》的爆火,一举成为腾讯、网易之下,行业“第三名”最有利的竞争者。

《原神》的成功,一度给了资本与中小游戏团队“弯道超车”赢过大厂的信心。大厂也同样觉醒并且追赶。

但在疯狂投资一年后,市场上并未出现一款《原神》的有力竞争者。

并且,从2021年的新品手游市场来看,新品手游的流水也给行业泼了一盆冷水。

据伽马数据,2021年上线的新品手游在top100流水的占比中,比2019年、2020年更少。与新游流水占比下降保持一致的是,新游入榜数量也在持续减少,2021年仅有18款新游入榜,而2020年为25款。

这也意味着手游市场集中度越来越高。老手游占据绝对份额,而新手游并没有走出新的模式,成绩均不尽人意。

三、出路何方?

从大环境上看,游戏市场也不容乐观。

2021年,中国游戏市场实际销售收入为2965.13亿元,同比增长6.4%,增幅同比缩减近15%(上一年为20.71%)。此外,游戏用户规模为6.66亿人,同比增长0.22%,人口红利也日趋饱和。

不仅如此,2021年也落地了一系列行业监管政策。

在2021年8月末,国家新闻出版署下发了《关于进一步严格管理切实防止未成年人沉迷网络游戏的通知》,要求所有网络游戏企业仅可在周五、周六、周日和法定节假日每日 20 时至 21 时向未成年人提供 1 小时服务;严格落实网络游戏用户账号实名注册和登录要求,不得以任何形式向未实名注册和登录的用户提供游戏服务。

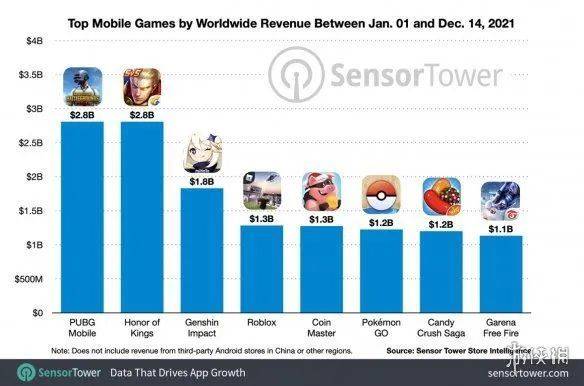

此外,自2021年8月以来游戏版号暂缓发放,根据GameLook统计,全年发布的新游戏版号数为755个,同比2020年减少46.26%。

据游戏媒体报道,从2021年7月底开始,游戏版号的地下交易价格便一直上涨,最高可达上千万。

这些因素均加剧了中小游戏企业的生存难度,根据天眼查信息,在版号停发以来,国内已有1.4万家游戏相关公司注销,而2020年疫情之下,全年注销数是1.8万。

中小企业的出路在何方?艾媒咨询CEO兼首席分析师张毅表示:“2018年游戏版号发放暂停时,就有公司意识到‘出海’的重要性,国内游戏‘出海’的节奏在加快,有的公司业务重心甚至就是海外。”

不仅版号限制的原因,在国内,手游“精品化”的趋势加剧了游戏行业在内容、美术、技术上的“质量内卷”,而大多游戏企业均难以承担“内卷”带来的成本。且发行渠道依然被腾讯、网易、B站等占据,“出海”成为中小厂商为数不多的选择。

相比之下,大厂们虽然具备技术、人才、资源、渠道等各方面的优势,但在创新上却并没有更多突破。从Sensor Tower 发布的全球手游销售数据来看,排名top10的游戏,除了《原神》,其他均为上线时间已久的老牌手游,诸如《王者荣耀》《绝地求生M》《Roblox》《宝可梦》等。

每一款成熟的手游早已积累出一批忠实用户,拥有稳定的流水和持续的销量,这或许也使得游戏大厂容易陷入“惯性”思维。

腾讯在2021年推出的最火手游当属《英雄联盟手游》,但其玩法延续了LOL端游的形式,与它形成正面竞争的也同样是腾讯旗下的《王者荣耀》,并不能算得上是创新。

而腾讯近年来的“焦虑”,也大多来自于自身系统之外——无论是《万国觉醒》《明日方舟》还是《原神》等火爆一时的游戏,其游戏研发公司均不属于腾讯阵营体系。腾讯之所以转变投资风格为“广撒网”,实际上也是在应对外部的创新竞争。

在2021年,腾讯尤其加大了对二次元、3A主机游戏、精品游戏的投入。据伽马数据不完全统计,在2020年至2021年期间,腾讯投资超过了20家与“二次元”相关的游戏研发企业。

有行业人士对此评论为:“腾讯只能扩大投资覆盖面,希冀于如果下一个《原神》出现,至少不要和腾讯毫无关系。”

B站解决自身游戏产品“青黄不接”的方式在于密集发布新游戏。在2021年的游戏新品发布会上,B站一次性发布了16款新游戏,其中自研游戏6款。

据点点数据显示,其中《坎公骑冠剑》在安卓和iOS系统预估总下载1200万,获得了不错的市场反馈。但其余的反馈均十分平庸,曾被看好的《双生视界》仅有114万的下载量。

无论是腾讯、网易一干老牌游戏大厂,还是对游戏市场野心勃勃的字节、B站投资新秀,依然只能寄希望于自研或投资出下一个“爆款”游戏。

当《原神》带来的浪花逐渐被市场抚平,仅靠“元宇宙”的“虚火”加热游戏行业,还远远不够。

本文来自微信公众号:全天候科技(ID:iawtmt),作者:胡描,编辑:罗丽娟