作者:贾乐乐,编辑:嘉辛,题图来自:视觉中国

2021年3月,Bill Huang,一个韩国的基金经理,因为中概股而爆仓,有人测算,他可能以150亿美元创下了“人类历史上最大单日亏损”的纪录。

站在2021年年初,Bill Huang无疑战绩惨烈,如果站在年末,爆仓未必不是一种幸运。

从年初的反垄断,到年中的双减,再到年末《外国公司问责法案》实施细则正式落地,再加上贯穿其中的两国博弈,2021年,中概股经历了最为惨烈的一年。暂停上市的、股价腰斩的、上市半年就要退市的,各有各的不幸。

它们面临的共同政策背景,是《外国公司问责法案》通过之后,能不能留在全球流动性最好的交易市场,以及要不要留在这里。

尽管该法案距离真正上市还有两年时间,最后的落地存在一定变数,但身在其中的上市公司既不能左右大环境,又要对股东负责,最稳妥的做法是不要对保有美股上市公司地位抱有期望。

阿里和京东、网易等公司早已在港股二次上市,滴滴也做出了从美股退市并启动赴港上市的工作,还有小鹏、理想,相继完成了在港股上市。

从美股到港股,如何实现?两地有什么不同?是否有交易机会?在美股经历的暴跌,回港之后,是否会得到估值修复?本文将试图回答这些问题。

一、中概股向何处去?

中概股退市一般有三种方式:私有化、在其他交易市场上市和转入OTC市场。重新上市或者再次上市,一般是A股或者港股。

先来看港股。回港股上市除了退市之后重新IPO之外,还有两种方式:

第一,二次上市,如阿里巴巴、京东、网易。

二次上市,是公司在两地上市相同类型的股票,股份可以通过国际托管行和证券经纪商,实现跨市场流通,这种方式主要以存托凭证(Depository Receipts,简称DR)的形式存在。

港币和美元之间是联系汇率制,采用1美元=7.8港元的汇率(在7.75~7.85之间小范围浮动),二次上市,两地的股份又可以完全兑换,如果两个市场的价格不同,投机者完全可以通过在低价市场买入,高价市场卖出实现无风险套利。

因此在二次上市的情况下,忽略掉税费及交易时间和成本摩擦,两地的市值可以认为没有差异。

在港二次上市可以使用符合美股会计准则的财务报表,不需要重新审计营业记录,和提供调节表,享有多项自动和有条件的豁免权,也可以按照保密形式提交申请。

这些便捷,省去了不少流程,最快,如阿里、网易,从提交招股书到上市,只用了十来天。

可以粗浅地理解为,美股是主要上市地,而香港是附属上市地。

第二,双重上市,如理想、小鹏。

双重上市则不太一样,两个资本市场都是第一上市地,相对独立,因此需要经历完整的IPO流程,时间比较长,没有豁免,提交的报表也需要满足港交所的要求。

两个市场的股票无法流通,股价也相对独立,可以产生价差。

再来看私有化后回A这条路。

A股主板上市需要拆除VIE架构,两地适用的会计准则不同,也需要作出调整,对盈利要求高,过程相对复杂,审核比较严格;如果是在科创板上市,则可以不拆除VIE架构,但对市值、行业、含科量有较高的要求。

如果从估值上看,不管是港股的二次上市还是双重上市,香港市场外资比例高,其估值都和美股表现相关性较高,A股则没有这样的枷锁。

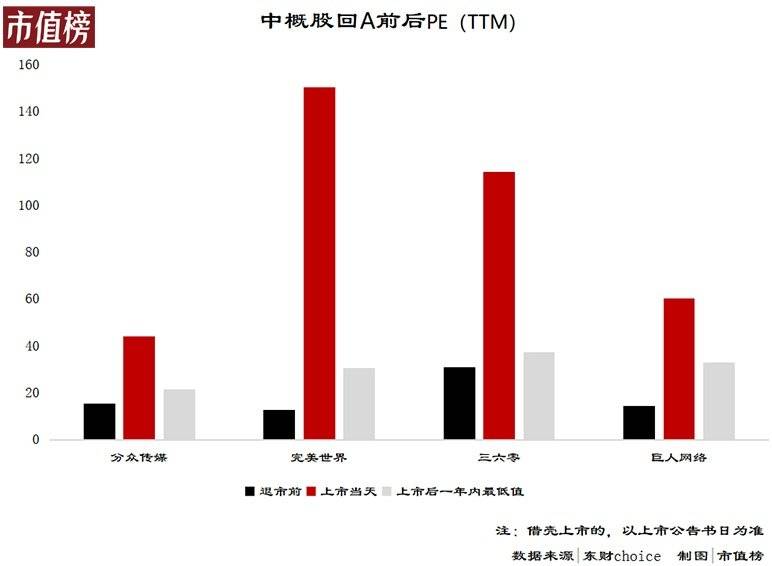

历史上的分众传媒、巨人网络、完美世界等公司在美股退市前的市盈率均远低于在A股,尤其是刚在A股上市时。

整体来看,回港上市,流程和审核相对较宽松,但难以被重新估值,对被低估的公司不太友好;回A上市,审核严,但能重新被估值。

两地的资本市场对中概股,都是开放、接纳的积极态度。

港交所不断修订上市准则,包括:

放宽二次上市的门槛。如同股不同权的发行人无须证明是“创新产业公司”,降低市值的门槛,上市5个完整会计年度的市值降至30亿港元,市值100亿港元的只需要上市2个完整会计年度;

扩大双重上市的容纳度。对于同股不同权和VIE结构公司,无须为了完全符合联交所的上市规则及指引而改变原有架构。如果是双重主要上市,若以后被海外交易所除牌,其现有架构可以继续保留。

对于已在港二次上市公司,提供上市地位变更的指引。

根据中信证券的测算,优化相关规则之后,符合港交所二次上市条件的中概股多达77家,比此前多出43家。

A股注册制的推行、科创板允许亏损企业上市也增强了吸引力。

二、有没有短线交易机会?

如果采用的是先私有化,然后寻求港股或者A股上市机会的路径,在私有化的过程中,购买方会以高于二级市场价格的价格回购流通股,由此可能刺激股价产生一波上涨,但也并不尽然,比如2021年11月,发出私有化公告的新氧股价反而下跌。

普通投资者的交易机会,就是赌一把私有化溢价的高低。当然,如果原本就有仓位,且持股成本高于收购价,中概股的私有化基本宣告了这笔投资的亏损。

接下来,需要讨论能否挖掘出短线投资机会的还有以下两种情形:

打算以二次上市方式或者双重上市方式登陆港股的;

已经在港股二次上市或者双重上市,且未来极大可能失去美股上市公司地位的。

在第一种情形下,如果以二次上市方式登陆港股,上文可知,从长期来看,两地市值高度趋同,只有短期的打新机会。

根据统计,在15只二次上市的股票中,12只首日上涨,其港股发行价均低于前一交易日美股的收盘价。跌幅最大的是微博,定价高于前一交易日美股收盘价。

双重上市,虽然市值相对独立,但就现已双重上市的和黄医药、理想汽车和小鹏汽车来说,并没有走出独立的行情。

第二种情形需要先解释一个和估值相关的模型——股利贴现模型,也即DDM模型。这是一种企业内在价值评价模型,也是计算绝对估值的方法,这一模型认为,公司的估值与三个变量相关,即市场流动性、风险偏好和企业盈利能力。

流动性就是池子的水够不够多;风险偏好就是投资者为什么要选择这片池子,既和流动性有关,也包括这个池子的基本面如何,政策、监管怎么样相关;盈利能力比较容易理解,但对一些尚未盈利的新经济公司,更适合用未来获取现金流的能力来评判。

企业的盈利能力不会因为在何地上市而产生变化,风险偏好又和流动性相关。从美到港,交易市场发生变化带来的最大影响是在流动性方面。

长久以来,香港股市一直呈现出一种两头在外的特点,即上市主体大部分经营重心在大陆地区,资金的来源又是国际资本,这导致香港股市盈利端与中国的经济波动一致,但定价受美元流动性的影响。

港股的金融、地产板块市值占比高,机构投资者的主导之下,换手率在全球交易所中处于较低的水平。

总体而言,港股的流动性要弱于美股,再加上资金量小,两极分化严重,小市值的“仙股”“僵尸股”,遍地都是。

此时,中概股从美股退市将面临两大风险,即流动性折价风险和美元投资者集中出售的压力。

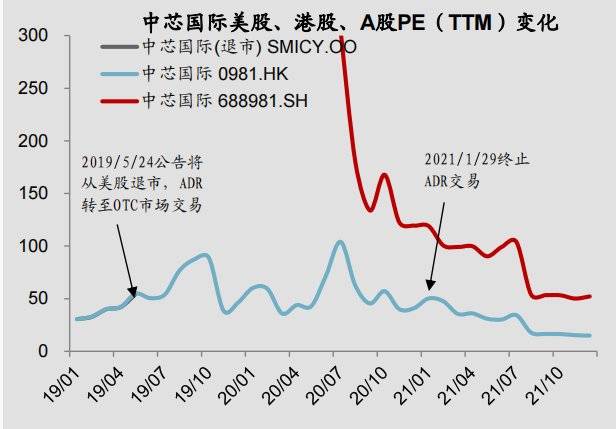

从过往的案例来看,三大运营商和中芯国际宣布在美股退市后,其港股的滚动市盈率均未发生明显的变化。

来源:东吴证券

但不能排除其ADR的发行规模不大,且同时在A股和港股两地上市相关。如果之后退市的中概股仅在港股上市,且发行规模占比较高,可能面临流动性折价风险。

此外,美元投资者可能会集中出售所持股份,尤其是美国共同基金和养老金持股比例高的公司,风险更高。

这只是从过往的香港交易市场特点推断转股或者退市这一动作中是否具有交易机会,如果把目光放长远,中概股能抄底了吗?

三、能抄底中概股吗?

这个问题,需要分两种情况讨论。

假设中概股能够保留美股的上市公司地位,现在是否到了“击球区”?

如果美国的监管向政治化发展,港股对于港股对于回归的中概股的定价能力如何?

这两个问题的共同背景是美元的流动性和企业的盈利能力。

2021年下半年,美元Taper(缩减量化宽松)刚落地,主要表现为缩减购债,这一计划预计在2022年中完成。

Taper完成后,下一步就是要不要加息缩表。不管美联储何时加息,预期流动性收紧是具有确定性的事件。

一般来说,随着流动性的收紧,市场将从流动性驱动变为盈利驱动,此时盈利能力强,股息高的公司将得到资金的关注。

再来看企业的盈利能力,或者说未来获取现金流的能力。

从大环境来看,2022年政策带来的系统性风险将减弱,经济发展将得到修复。

2021年的反垄断、双减等政策,是中概股暴跌的重要原因。2021年12月的经济工作会议中,反垄断的地位有所下降,双减等政策靴子也已经落地。

此外,双碳政策下的限电限产也是2021年经济发展的关键词之一,工作会议中,强调双碳不可毕其功于一役,再加上对房地产行业工作要求的变化,可以看出,明年整体经济发展相对乐观。

整体而言,重挫之后的中概股,存在结构性的机会,有利于基本面好的公司。

第二个问题是关于香港市场的定价能力。

流动性明显受美元的影响,但也有一些因素必须重视。

第一,上市公司的数量和质量与股市的流动性相互作用。

以美元为代表的海外资本流入香港市场主要有三种驱动模式:预期人民币或港元升值、套息交易与配置港股或A股。

港交所也一直以开放包容的态度吸纳优质的企业,除了降低门槛,简化流程之外,今年港交所还设立全新的SPAC上市机制,类似A股的借壳上市,以吸引更多来自大中华区、东南亚以至世界各地创新行业的公司来港上市。

此外,香港一直以来的金融、地产占主导地位的格局正在发生改变,比如2021年,截止12月17日,92只上市的新股中,有54家是新经济公司,包括32家医疗保健及生物科技公司。

代表新技术、新技术、新产业、新业态、新模式的中概股龙头企业回归,将强化港股的科技属性,有利于香港市场融资平台地位的提升,其吸引资金的能力会进一步影响上市公司的估值。

第二,双重上市,或者未来直接从美股退市,有利于撇除美股投资者的偏见和估值歧视。

国际投资者对中概股存在一定的信息不对称和语言壁垒,对某些商业模式的理解也有偏差,某些针对中概股做空的逻辑站不住脚也与此有关。

在港股上市则能得到被重新估值的机会。

四、结语

外交部发言人赵立坚在例行发布会上表示,将证券监管政治化,损人害己,将使美国投资者失去投资许多世界上增长最快公司的机会,也将使美国专业服务机构失去许多业务机会。

在资本高度全球化的今天,将中概股“驱逐”出美国市场,不符合华尔街投资者的利益,在是否能保留美股上市公司地位上,未来可能有改善的余地。

对上市公司来说,回港上市,除了多一个融资通道,也多了一个重新定价的机会。

在这个过程中,国内的投资者更了解公司的质地,港股的流动性相对弱更容易产生分化,是得到估值修复还是沦为仙股,就要看自身硬不硬了。

参考文献:

[1]《监管加严,中概ADR何去?》中信证券;

[2]《中概股回归路径与体量冲击》,东吴证券;

[3]《中概股回港上市,水到渠成》,粤开证券;

[4]《哪些美股中概股可能回港上市?》富途美股;

[5]《在美中概股回归潮的原因及回归路径分析》,李瑾;

[6]《全球关注的Taper是啥,对国内影响几何》,财通基金;

[7]《双重上市VS二次上市:中概股回港上市方式对比》,老虎证券;

[8]《从流动性、企业盈利、风险偏好三个角度分析市场》,金鹰基金