2010年以前,中国还是耐克鞋类产品的最大制造国,现在,耐克一半以上的鞋子产自越南。类似的,阿迪达斯的主要生产国也已经并非中国,它四成的鞋子是由越南的代工厂生产的。

什么力量推动了耐克、阿迪达斯从“中国制造”转向“越南制造”,中国在这场制造产业的大腾挪中失去了什么?

失去的份额

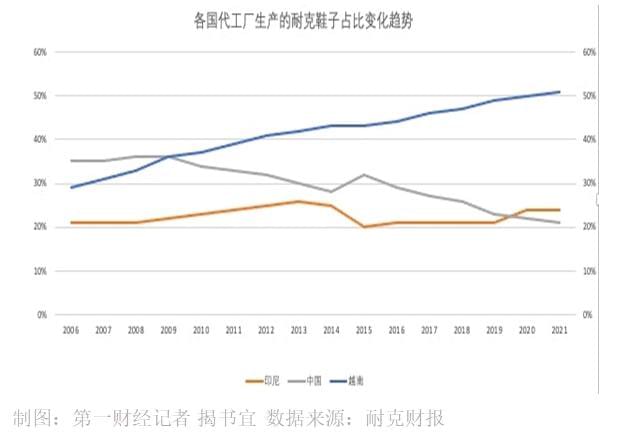

2020年,印度尼西亚取代中国,成为了耐克鞋类产品的第二大制造国。

这很大程度上是由于中国制造在耐克份额的下滑,而非印度尼西亚得到外部力量的加持:在过去的十五年间,印度尼西亚的生产比例较为平稳的21%和26%之间波动。

取得耐克鞋类制品的制造环节主要份额的是越南。越南一步步取代中国,成为了耐克鞋类产品的最大生产基地。

耐克财报显示,2010年,越南取代了中国成为耐克鞋类产品最大生产国。而且,随着时间的推移,越南代工的比例不断攀升。2020年,越南生产了耐克50%的鞋类产品,2021年,该比例进一步升至51%。与此同时,中国的生产比例则从2006年的35%逐渐降至2021年的21%。

作为全球最大的运动服饰品牌,耐克并没有一家自己的生产工厂。它绝大多数鞋类产品都是由超过15家独立的合同制造商在美国境外生产的,这些制造商在14个国家和地区拥有191家鞋类工厂。总体上来说,耐克主要通过东南亚地区的廉家工厂代工生产,然后将产品销售到北美、欧洲、亚洲等主要市场。北美是耐克最大市场,在2022财年第二季度,大中华区的营收下降了20%,而耐克北美地区的营收则稳增12%。

与耐克类似,另一运动服装巨头阿迪达斯的鞋类制造环节也呈现类似变化。2013年,越南取代中国成为阿迪达斯鞋类产品最大的生产地。当年,越南生产了阿迪达斯35%的鞋类制品,中国则占据31%份额;2020年,越南的生产比例已经升至42%,中国则只剩下15%。

越南为什么成为了各大运动服装巨头的最佳选择?

税收优惠政策和廉价的劳动力吸引着制鞋产业。

据外媒报道,越南在2015年1月引入了针对制造业企业的所得税激励政策。据相关优惠政策,满足一定条件的企业所得税前4年全免,后9年应纳税额减免50%,再往后15年减免10%。此外,越南开出的优惠政策还包括,用于形成固定资产的货物免征进口税,按季度申报增值税,以及其他投资信贷激励措施和免征土地和水面租金等政策。往后的几年间,越南的上述政策有所更新。

“耐克的工资比在田里劳作高得多,工作环境也更好。”一位来自越南的工人在某论坛上公开表示。尽管耐克的越南代工厂工人薪水低于中国,但当地工人的收入水平在越南工人眼中已颇具竞争力。据一位工人透露,在越南为耐克制作鞋子的薪水为5美元/天。按八小时工作制计算的话,每小时为0.625美元,大约是3.98人民币。

相比之下,我国福建莆田耐克代工厂的薪水相对更高。一位接近莆田耐克代工厂的人士对第一财经记者表示,当地的工人一天工作八小时,周末单休。当地工人一小时的薪水约为19元人民币。

对于耐克和阿迪迁移代工厂的原因,接受第一财经采访的上海良栖品牌管理有限公司总经理程伟雄表示:做外贸出口的生产企业以及全球布局的国际品牌生产的布局是需要考虑出口配额、汇率、用工成本、产业链、交期、产能等因素的,耐克迁移越南代工不仅仅只是追求用工便宜,也要考虑出口配额,作为全球品牌不可能把鸡蛋放一个篮子里。

好事,还是坏事

十五年间,随着制造环节在亚洲腾挪,耐克从“中国制造”变为以“越南制造”为主。这究竟意味着中国鞋类产品制造环节的升级,还是在竞争中的败退?

“不要因为有部分产能放在东南亚就惊慌。实际上,东南亚大部分工厂在原材料方面还是需要国内供给,东南亚的工厂就是单纯的加工而已。落后产能迁移对于国内而言反而是好事。”程伟雄对记者表示,国内产业经过了初期的发展,现在需要产业升级。部分产能的外迁其实对中国国内本土运动鞋产业没有影响,而且国内产能足以满足本土市场和出口需求。

当然,也有业内人士认为耐克等品牌制造环节的迁移对中国制造业和本土品牌来说,有不小的负面效应。制造环节的转移,带来的负面影响可能包括直接的就业机会减少、以及新生产工艺等技术的传播延缓。

思其晟公司CEO伍岱麒对第一财经记者表示:“首先,中国的代工厂减少了订单,影响制造成本,很可能出现工厂的萎缩。其次,对于中国本土品牌而言,如果都用同一个代工厂,会更快得到竞品新款式的信息。如果竞品加工厂不在中国,则信息源缺少了。”

“作为全球最大的运动鞋企业之一,耐克的退出意味(中国)失去大量的就业机会、巨额税收、大量的社会价值等。此外,这还可能导致失去良性循环的竞争环境,丧失提高国内制造水平、以及培养相关熟练工等潜在机会。”全联并购公会信用管理委员会专家安光勇同样也认为,代工厂逐渐迁至越南,对中国来说会有非常大的负面效应。“国内的鞋类制造业也将失去通过与全球顶级企业竞争,来进一步提高自身的技术、营销、管理等各个层面的机会。”

疫情期间,越南等部分东南亚国家的制造业受到冲击,工厂的正常运转一度难以为继,部分纺织服装订单回流中国。

2021年5月之后,胡志明市暴发了疫情,并蔓延到周边的制造业所在的省份。7月中旬,耐克近80%的鞋类制造商和其在越南的一半服装供应商被迫停止生产。直至11月初,越南政府表示,越南约有200家为耐克公司生产运动服装的合同工厂在停产数月后恢复运营。

“越南工厂的关闭导致我们取消了大约1.3亿件产品的生产。”耐克高管在2022财年第二季度的电话会议中表示。不过,耐克高管同时透露,目前越南的所有工厂都已正常运转,产能已恢复到疫情前水平的80%左右,耐克有信心使得全球供应水平在2023财年恢复正常。

“中国制造”到“中国品牌”的距离

单就运动服饰产业而言,品牌方与制造环节的分离是大势所趋。国际品牌耐克和阿迪达斯如此,中国本土崛起的品牌同样选择了这条路径。

“(安踏产品)主要是供应链合作伙伴供应,自产的比例很低。”安踏一位中层管理者告诉第一财经记者,安踏的鞋类产品主要是依靠福建省晋江市的代工企业,而衣服类产品的代工厂则分布在河南、安徽等地。

李宁采用的也是代工厂和自有工厂兼顾的模式。特步的自有工厂则分布在福建、湖南和安徽等地。

如果说耐克、阿迪达斯等国际品牌正在与中国制造脱钩,那么中国本土品牌是否已经从中国制造的土壤上成长起来?

“近年来,中国本土品牌的崛起,一定程度上削弱了耐克阿迪等品牌在国内的市场份额。”伍岱麒认为:“本土品牌与耐克等外国品牌的差距还是有的,主要体现在品牌塑造和产品设计创新上。正因为如此,本土品牌还没有很高的溢价。”

近两年,中国本土运动品牌因国潮风、线上业务发展等因素得到进一步夯实。国产体育消费品龙头安踏体育在2021年上半年的营收超过228亿,同比增长55%;归母净利润超38亿元,同比增长132%。单从净利润来看,耐克在2022财年的前两季度也只获得了32亿元的净利润。

实际上,今年上半年中国本土运动的业绩都较为良好。除了安踏以外,李宁(2332.HK)和特步国际(1368.HK)的营收和净利润都同比大幅增长。

在安光勇看来,如果只考虑国内利润率低的中低端市场,中国本土品牌已经有很大的优势。但如果想做利润率高的,真正意义上的高端市场,恐怕差距还很大。

“耐克、阿迪等国际品牌依然是国内运动市场的头部品牌,这是安踏、李宁等本土运动品牌短期内无法替代的。一旦耐克、阿迪等国际品牌加码线上业务,对于下沉市场和大众化产品还是会带来冲击。”程伟雄对第一财经记者表示:“对于国内运动品牌来说,重营销轻研发的时代已经过去了。本土品牌需要加大研发投入,在面辅料的创新应用、功能创新材料、版型研究等方面都需要持续的投入与突破。”