注:2021年是充满变数的一年:监管、裁员、疫情、中美关系等重要的变量深刻影响了我们所处的商业世界。在2022年,这些变量会带来更大的不确定性。虎嗅试图通过对50家明星公司的年度系列总结,发现它们在2022年将面临的核心问题,来更深入地理解2022年的挑战和不确定性。年度系列总结分为三部分,分别涉及大消费、硬科技和金融地产。

出品|虎嗅原创

作者|周超臣

设计|王楠楠

今天是2022年的第一天,新年快乐!

时间刚刚翻过去的2021年这一页,对每个行业每个人来说,都不会是自甘平凡和无关痛痒的一年。

回望2021年,似乎没有哪个行业是笑着活着的,而房地产行业大概是除了校外培训行业之外最惨的。它经历了“前热后冷”的冰火两重天,其中的标志性事件或者说分水岭,是9月的恒大财富产品暴雷。此后,暴雷、违约成了房地产行业最刺眼的关键词。

下半年以来,百强规模房企像恒大、佳兆业、宝能、阳光城、花样年等房企纷纷出现暴雷或美元债违约。另根据人民法院公告网公布信息显示,2021全年,全国已有396家房企发布破产公告,陷入流动性危机的地方房企更是不知凡几。

国家出发点是好的,希望通过调控房地产行业,防范化解系统性金融风险,避免房地产行业成为郭树清口中的“威胁金融安全的最大‘灰犀牛’”。

自房地产长效机制实施以来,三线四档、银行贷款集中度限制、土地集中供应等政策层层加码,涉房信贷端收紧,居民购买力出现透支,购房情绪转冷,部分产生了挤兑心理和踩踏效应,这又导致银行进一步惜贷,市场信心趋冷,房地产市场不可避免地走向了恶性循环。

坏消息不断,好消息也不是没有。

由于上半年房企为了快速现金回流而各种打折卖房等因素,尽管下半年经历了断崖式下跌,整体上2021年商品房的销售面积和销售额仍然是增长的。据国家统计局数据:2021年1~11月,商品房销售面积158131万平方米,同比增长4.8%;商品房销售额161667亿元,增长8.5%。据克而瑞推算,预计全年商品房销售规模将再创新高,面积和金额分别突破至18亿平方米和18万亿元以上。

12月8日至10日召开的中央经济工作会议强调,要坚持房子是用来住的、不是用来炒的定位,加强预期引导,探索新的发展模式,坚持租购并举,加快发展长租房市场,推进保障性住房建设,支持商品房市场更好满足购房者的合理住房需求,因城施策促进房地产业良性循环和健康发展。

12月11日,国家发展改革委副主任兼国家统计局局长宁吉喆表示,要加强居民基本住房保障,“房地产是支柱产业,住房更是居民的消费”。这也是时隔多年后,高层重提“房地产是支柱产业”,无疑给心灰意冷的行业注入了一针强心剂。

摩根士丹利在2021年11月中旬推出的一份对2022年的预测中认为,在经历空前紧缩的一年后,中国将由“去杠杆”进入“稳杠杆”。 政策有望柳暗花明,2022年经济有望回归5.5%的增速,好于当前的市场预期。

展望2022年,“稳”字压倒一切。

尽管面临经济下行的压力,但“房住不炒”的定位不会变,不将房地产作为短期刺激经济的工具和手段的决心不会变,预计接下来各部门会互相配合,在“租购并举”,“因城施策促进房地产业良性循环和健康发展”,“稳地价、稳房价、稳预期”等政策的指导下,保持调控政策连续性和稳定性。

2021年12月初,证监会表示,将支持优质房地产企业发行债券,资金用于出险企业项目的兼并收购,支持民营房地产企业合理正常滚动融资,保持债券融资渠道畅通。中国银保监会也表示,将根据各地不同情况,重点满足首套房、改善性住房按揭需求,合理发放房地产开发贷款、并购贷款。

另外,过去房地产的“高负债、高杠杆、高周转”开发经营模式或将终结,期房信仰者信心崩塌,现房销售预计会成为2022年及以后的主流模式。

不过要想恢复市场信心,挑战不小——

一、高负债房企的暴雷和违约风险仍然很大。根据21世纪经济报道统计,88家主流房企仍在存续期的美元债共计456支,发债总额约为1906.65亿美元。其中,美元债规模超过20亿美元的房企有33家,超过10亿美元的房企有46家。有297.3亿美元债务将于2022年上半年到期,其中恒大为34.75亿美元,佳兆业为22.05亿美元,绿地集团和新城控股均为12.5亿美元……

二、供需两端预计短时间内难以恢复。供给端,2021年民营房地产开发商拿地不足——主要是央企或国企在拿地——或导致2022年可供开发的土地面积不足。需求端,由于为了快速回流现金、降杠杆、降负债,不少房企降价或变相降价卖房,2020年下半年加上2021年上半年的销售额高达20万亿,远超正常年份十六七万亿的规模,导致需求被严重透支(类似双十一效应)。

三、由于对房价下降的预期不确定,房地产税将出未出,以及担心房企烂尾楼的风险加剧,消费者持币观望的心态很难一时间消除。

所以,2022年,重建信心显得尤为重要。好消息是,根据各研究机构的分析预测,我国房地产市场2021年第四季度触底反弹,2022年上半年维持负值,下半年转正。摩根士丹利预测称,2022年住房销售额将同比温和下滑2%——2021年同比增长5%,但2021年第三季同比下降15%——2022年下半年因基数较低,同比有望转正。

为了更具象地体现2021年房地产行业的冷暖自知,虎嗅选择了5家企业作为回顾和展望的对象,分别是恒大、万科、融创、万达和贝壳。

恒大:在破产重组的边缘疯狂试探

2021年,恒大成了房地产行业那只最大的“灰犀牛”。

作为全球负债最多的房地产巨头,恒大表内负债高达1.95万亿元人民币,截至2021年12月31日周五收盘,中国恒大(03333.HK)的股价不及2021年初的1/10,目前市值只有210亿港元;疯狂的恒大汽车(00708.HK)市值最高时近7000亿港元,现在只有381.7亿港元,短短几月,市值蒸发了约95%;恒大物业(06666.HK)也类似,2021年股价最高曾摸高到19.74港元,如今只有2.64港元,对应市值285亿港元。

关于恒大的债务危机,虎嗅陆续写了《恒大危矣?恒大辟谣》《许家印和恒大,还能撑多久?》《许家印的命运已被锁定》和《热锅上的许家印,ICU里的恒大》等多篇文章,此处不再重复。

对恒大来说,它的雷被一个个拉响,大致有几个关键的时间节点:

2020年9月24日,一份名为《恒大集团有限公司关于恳请支持重大资产重组项目的情况报告》的PDF文件在不同渠道疯传,虽然后来恒大紧急辟谣,但虎嗅得到的消息是这份文件真实可靠,这份威胁意味浓重的文件为恒大以后成为“个别房企”打下了良好的基础;

2021年7月,广发银行宜兴支行向江苏无锡市中院申请诉前财产保全,请求冻结宜兴市恒誉置业、恒大地产集团的银行存款人民币13201万元或查封、扣押其他等值财产;

2021年9月9日,恒大财富疑似暴雷,部分一线员工指称产品无法兑付,而高管领导对此没有回应甚至提前兑付。此举彻底寒了人心。次日,许家印表示,“我可以一无所有,但恒大财富的投资者不能一无所有!”恒大财富暴雷成为压垮恒大的最后一根稻草,也成为恒大住进ICU的关键,后面一系列的挤兑和踩踏皆始于此;

2021年12月6日,恒大没有在最后宽限期支付债券持有人8200万美元的利息,最终导致实质性违约。

在此过程中,恒大成了过街老鼠,也成了相关部门嘴里的“个别房企”和“个案”,是“自身经营不善,盲目扩张”导致的。恒大最终走向债务重组几乎不可避免。

对于2022年,恒大最需要解决的核心问题无疑是找钱和还债——

1)保复工,保交楼。2021年12月26日晚,恒大集团召开复工复产保交楼周例会,向来喜欢虚张声势的许家印说:“这个月还剩最后5天,我们必须全力冲刺,确保完成本月交楼3.9万套的目标。”恒大在新闻稿中称, 截至26日,全国项目复工率为91.7%,较2021年9月初“保交楼誓师大会”时提高40个百分点;复工人数8.9万人,较9月提高31%。

2)获得现金支持。一个是出售优质资产回笼现金,另一个是积极寻求获得贷款输血。在目前房子卖不动的情况下,没有金融机构输血,恒大既没有钱还债,也没有钱保复工、保交楼。

3)最坏可能也是最好的结果,恒大走向债务重组,恒大留下,许家印出局。

融创:活在恒大债务危机阴影下

恒大发生危机,最感到紧张的同行大佬可能是孙宏斌——某种程度上,许家印和孙宏斌都是赌性更坚强的枭雄。

不过跟许家印不同,孙宏斌是较早嗅到危险气息的房地产大佬之一。2019年底,他建议房地产商“放弃幻想”,他判断:不让经济过度依赖房地产或成为“国策”;这轮调控会持续很长时间;今后想增加负债是几乎不可能的。但这能帮助融创成为这轮房地产调控风暴中的幸运儿吗?

根据2021年上半年报显示,融创中国总资产为12054.53亿元,总负债为9971.22亿元,资产负债率82.72%,比2020年末下降了1.24%。

孙宏斌在业绩沟通会上说:“除了我们以外都有可能暴雷。”

说这话的时候,孙宏斌可能喝醉了。

值得一提的是,这一年多,孙宏斌多次“买醉”。

2020年6月22日,孙宏斌参加了绍兴黄酒小镇开发项目投资合作协议签约仪式,据悉,该项目总投资超300亿元,总建筑面积超100万平米。

2021年5月19日,仁怀市人民政府与融创中国·环球佳酿酒业集团举行酱香型白酒生产基地建设项目框架协议签约仪式;7月,融创系向环球佳酿酒业集团增资9亿元。另外,孙宏斌还通过旗下的润泽物业,对酒类流通商1919进行了6亿元投资,包括2亿元定向增发和4亿元老股转让。

9月24日,融创绍兴分部向当地政府发出的一封求助信在社交媒体上传播甚广,求助信称其现金流动性碰到了障碍和困难,恳请政府给予政策上的专项支持。这揭开了融创遭遇流动性危机的冰山一角。其中上文提及的黄酒小镇项目出现了严重的收支差,黄酒小镇目前投入资金77亿,开盘至今,由于受到惨淡低迷市场行情的影响,回笼资金才2个多亿。

据21世纪经济报道统计,融创中国过去两个多月,通过项目处置、资本运作等方式,回笼资金规模超过200亿元,包括:

将杭州两项目股权转让给合作方滨江,回笼资金16.73亿元;

配售股票融资60.8亿元;

孙宏斌对公司的无息借款4.5亿美元;

将商管业务转让给融创服务,作价18亿元;

近日成功出售上海和杭州的三个项目,预计交易总价在26.8亿元;

同时,早期投资的贝壳如今成了融创的提款机,据统计,融创中国在2021年6月1日至2021年12月7日期间累计出售约4535.2万股贝壳美国存托股票,总回笼资金约为10.84亿美元(约68.9亿元人民币)。

不过,融创在这么短的时间内疯狂回流现金,反而引发了市场对其资金链及真实债务规模的担忧。

根据融创2021年中期财报显示,其流动负债合计7549.6亿元,比2020年末的6839.2亿元增长了约710.4亿元,主要是各种应付款项的增加。

此前,融创“三红变一红”,降低了500多亿短期债务的同时,其应付账款却增长了800多亿。

因此有分析认为,融创一边拖欠供应商的钱,一边还短债。

另外,瑞银近期出台的一份研究报告指出,融创表外债务约2000亿元。截至2021年11月30日,融创中国有250亿元人民币左右的境内外债券将在2022年末前到期,其中包括两笔总额为8.45亿美元的私募债券以及将在2022年进入回售期的约109亿元人民币债券。

尽管从流动性看,融创账上现金及现金等价物1010.99亿元,勉强能覆盖住一年内到期的短期债务909.62亿元,但近万亿的流动负债,再加上2000亿的表外负债,孙宏斌的心情可能不比许家印轻松。

不知此时孙宏斌是否在借酒浇愁。

对于融创和孙宏斌而言,2022年最需要解决的核心问题是:安安心心还债,踏踏实实甩卖,把不重要的资产都该卖的卖,打骨折也要卖,避免像恒大一样暴雷。这方面孙宏斌应该经验丰富,想想2017年,万达爆发流动性危机时,王健林是怎么壮士断腕,把各种文旅项目清仓大甩卖给孙宏斌的。

万达:王健林当年丢的面子,找回来了

不少人觉得,恒大之所以有如今的局面,在于许家印什么都不舍得卖,没有王健林壮士断腕的勇气,等到想卖的时候,手里的资产不值钱了。

所以,在恒大危机相关的文章下面,王健林成了夸赞的对象——

还是王健林眼光长远,老早就脱离了地产;

王老板最幸运,大家都没问题时他出问题了,大家都出问题时,他的已经解决了;

某些方面来说,许家印还是没有王健林牛逼一点,当年万达也陷入了危机,看看人家壮士断腕……

您看,好与不好,都靠同行衬托。不做首富的这些年,王健林当年丢的面子,如今都挣回来了。所以当各房企大佬们为了搞钱还债抓耳挠腮时,王健林却宣布让万达商管上市。

2021年10月21日,港交所披露了珠海万达商业管理集团股份有限公司的招股书。王健林给珠海万达商管引入了一系列战投,总估值1800亿元,王健林持股量约值1000亿元。

早在2018年,万达商管就引入腾讯、苏宁、京东、融创等战投,340亿元人民币换到约14%股份,彼时万达商管估值高达2429亿元。

2014年12月23日,万达商业(03699.HK)在港交所“敲钟”上市。

2016年8月15日,万达集团发布公告称,万达商业将从香港退市,同时继续推动国内A股上市。

此后,万达似乎为了满足在A股上市,不停剥离房地产业务,但五年后,他放弃了在A股上市,又打算重回“旧爱”港交所的怀抱。

王健林曾说:“有些人说万达着急上市,他们根本不了解,我们和战略投资者签的协议是五年之内上市,即使不上市也没有回购保证。”

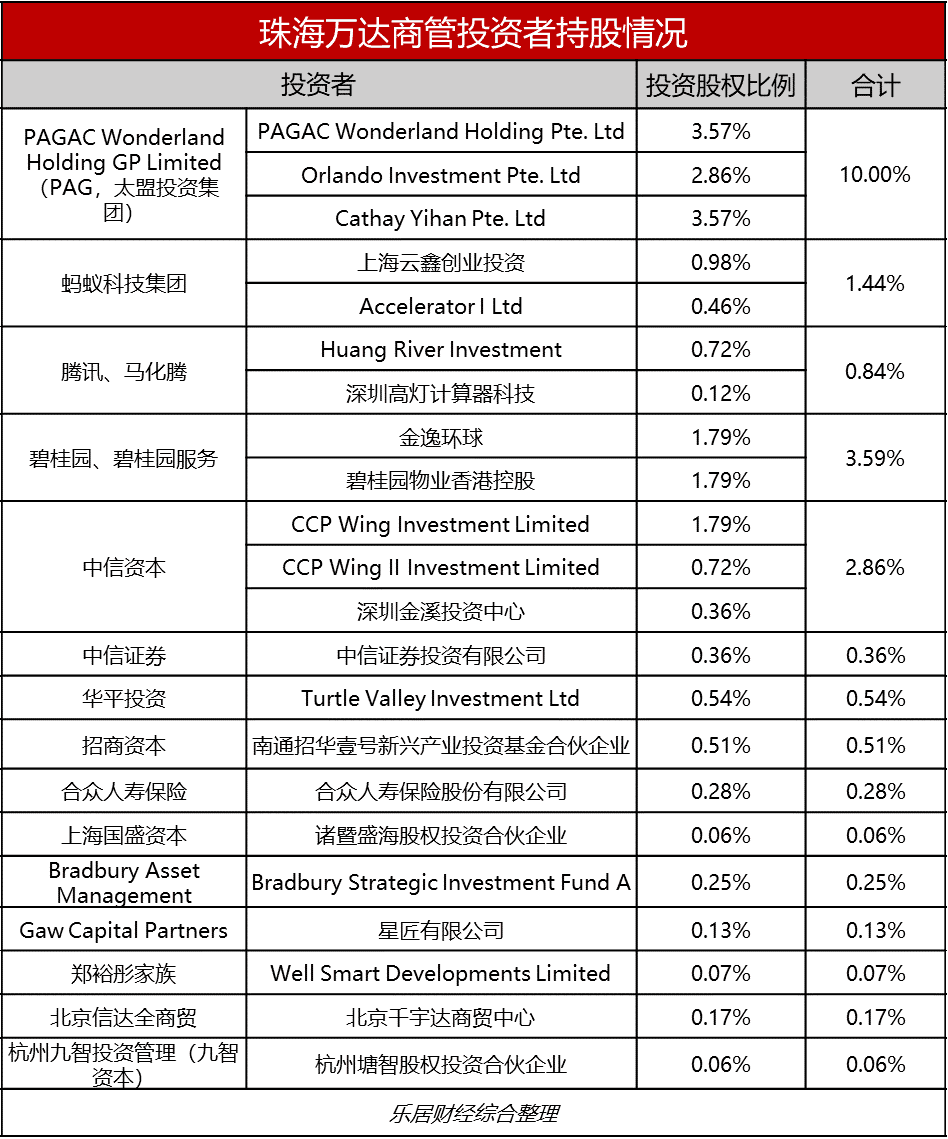

据乐居财经整理的一份名单,想分享万达商管上市盛筵的人不少,腾讯、蚂蚁、中信资本、招商局、星匠、合众人寿、郑裕彤家族、PAG等22位投资者,合计持有上市主体21.15%股权。

对万达和王健林来说,2022年最需要解决的核心问题只有一个:把万达商管顺利送入港交所。

一位接近万达的知情人士告诉虎嗅,如果一切顺利的话,万达商管将在2022年上半年完成上市。不过隐忧尚存:按照去年11亿的净利润,万达商管1800亿的估值对应的PE高达164倍,而目前港交所的商管股PE最高的也不过60倍,王健林将如何讲好这个资本故事?

万科:优等生的危机感

作为房地产的老大哥和优等生,万科总是能先人一步捕捉到危险。

2014年,万科在致股东信里提出“房地产行业正转入白银时代”;郁亮在2018年9月的南方区域月度例会上又提出要“活下去”;2021年11月,万科又提出“节衣缩食”、打造“战时氛围”的倡议。给人的感觉是这家企业一直在危机感驱动企业航行。此前万科曾表示:“对于我们而言,偏离时代航道是危,顺应时代趋势是机;漠视客户是危,坚持“好产品、好服务”是机;投机取巧是危,勤勉耕耘是机;高调浮夸是危,诚实低调是机;消极懈怠是危,积极应对是机。”

所以,行业在2021年下半年面临巨大的下行压力下,万科稳坐钓鱼台,目前其三道红线全绿。

但似乎是为了有更厚的衣服御寒,2021年11月5日,万科A发布公告称,拟分拆所属子公司万物云到香港联交所上市。

在2020年各房企纷纷把物业股拿去港股上市圈钱时,万科没有跟风;2021年下半年,物业股面临回调的时候,万科反而把旗下相当值钱的一块业务拿出来上市。万科还是那个充满个性的万科。

郁亮表示,当下市场对物业股的估值已经恢复了理性,在一个理性的资本市场中,才能给真正优秀的企业给予一个适当的定价,“我对过高估值充满了警惕和恐惧。”

作为头部企业,一直自诩服务做得好的万物云,有可以对标的企业,比较好估值——目前物业股市值最高的是碧桂园服务(06098.HK)目前的市值约1600亿。

受大环境影响,2021年下半年,几乎每家房企的销售金额和销售面积都在顺势而跌,作为尖子生的万科似乎跌得尤其多。

根据万科的公告和观点地产的统计,2021年1~11月,万科累计实现合同销售面积3458.3万平方米,同比下降14.08%;合同销售金额5642.2亿元,同比下降6.37%。实际上,自2021年5月开始,万科金额已经连续7个月同比下降,其中5~10月分别同比下降6.07%、7.82%、12.67%、36.94%、33.79%和19.81%。

11月,万科实现合同销售金额431.5亿元,同比下降25.04%;合同销售面积253.8万平方米,同比下降35.79%。

在大盘整体下行的情况下,几乎可以肯定,万科无法达到去年的销售额和销售面积。

在这种背景下,万科2022年需要解决的核心问题是,一个是如何持续卖出房子,房子卖不出去,钱就回不来;二是,如何在房地产开发业务不景气的情况,让其他边缘业务诸如长租公寓泊寓、万物云、商业开发与运营,以及物流仓储等业务尽快资本化运作、开枝散叶、持续造血。

对了,猪就别养了。

贝壳:屋漏偏逢连夜雨 ,船迟又遇打头风

贝壳的2021,屋漏偏逢连夜雨 ,船迟又遇打头风。

贝壳创始人左晖于2021年5月20日溘然长逝,让贝壳的前途多了几分不确定性。贝壳上下还没有从这种悲恸中走出来,就遇上了房地产行业接二连三的调控。

2021年,各地陆续出台了一系列以稳地价、稳房价、稳预期为目标的调控措施,包括限贷、限价、限购、贷款审批周期加长和贷款利率提高等;7月,住房和城乡建设部等八部门联合发布的《关于持续整治规范房地产市场秩序的通知》,史无前例地将中介机构、住房租赁企业纳入了监管;加上又遭到反垄断和信息安全等方面的相关调查。

效果立竿见影。贝壳第二季度净营收为242亿元,同比增长20%;净利润为11.16亿元,相较去年同期的28.39亿下降了61%;调整后净利润为16.38亿元,去年同期为29.51亿元。

第三季度,贝壳的财报数据更是急转直下,营业收入181亿元,同比下降11.9%,经调整后净亏损8.88亿元,由盈转亏。贝壳存量房交易GTV为3782亿元,同比下降34.3%,其中二手房交易GTV同比下降36.8%;新房交易GTV为 4101亿元,同比下降2.5%——同期,全国二手房市场GTV同比下降41.6%,全国新房商品房市场GTV同比下降14.1%。贝壳二手房相关收入为61.38亿元,同比下降30.68%;新房交易收入113.48亿元,微升2.5%。

房地产开发商和贝壳是唇亡齿寒、一荣俱荣一损俱损的关系,开发商的日子不好过,贝壳的日子也不会好过。

屋漏偏逢连夜雨,美国东部时间2021年12月16日,做空机构浑水(Muddy Water Reasearch)发布了针对贝壳的做空报告,直指贝壳“五宗罪”。截至美股12月27日收盘,贝壳股价为19.57美元,低于20美元的发行价,跟79.40美元/股的最高价时相比,市值更是蒸发了75%,目前对应市值仅233亿美元。

贝壳在2022年要解决的问题不少,最核心的是,如何在营收、利润短期下滑的情况下,避免大面积裁员和闭店潮的压力?

时代的一粒灰,落在个人头上,就是一座山,落在企业头上也一样。