本文来自微信公众号:那个谁的读书笔记(ID:noonenotes),作者:乐易,原文标题:《19-21基金规模扩张真的是“机构化”吗》,头图来自:视觉中国

一、基金扩容并不能简单地认为是“机构化”过程

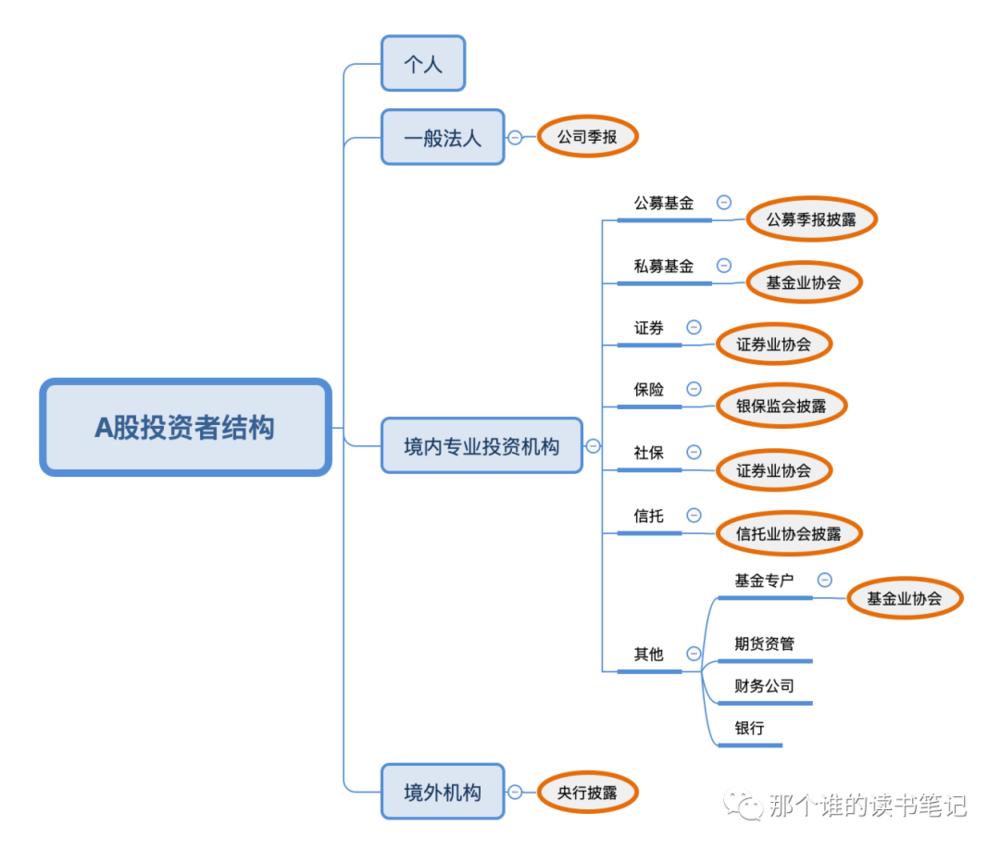

中国证券投资基金协会从2004年开始披露A股投资者结构,最新数据披露至2016年(股灾后包括投资者结构、开户新增数量、证券结算金等市场信息陆续停止对外披露)。但我们仍可根据各协会数据反推得到近似结果。

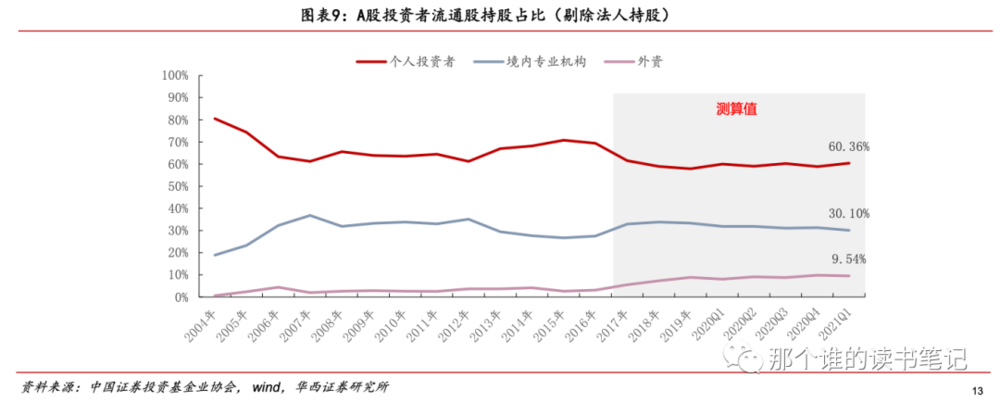

这里采用华西证券的推算。数据上,显然不支持“机构化”的结论。2019年之后,实际上个人投资者和专业机构的持股占比并未显示出此消彼长的态势。

二、基金规模的增长:社会资金流入股票市场才是主因

基金规模扩张是一个事实,而个人和机构在流通股中持股比例变化不大也是一个事实。两个事实结合起来就能得到一个结论:基金扩张不是结构性的而是系统性的。社会资金流入通过份额和价格刺激基金规模扩张。

社会资金直接申购基金,份额提升。

社会资金涌入股票市场,持仓股票价格上涨。

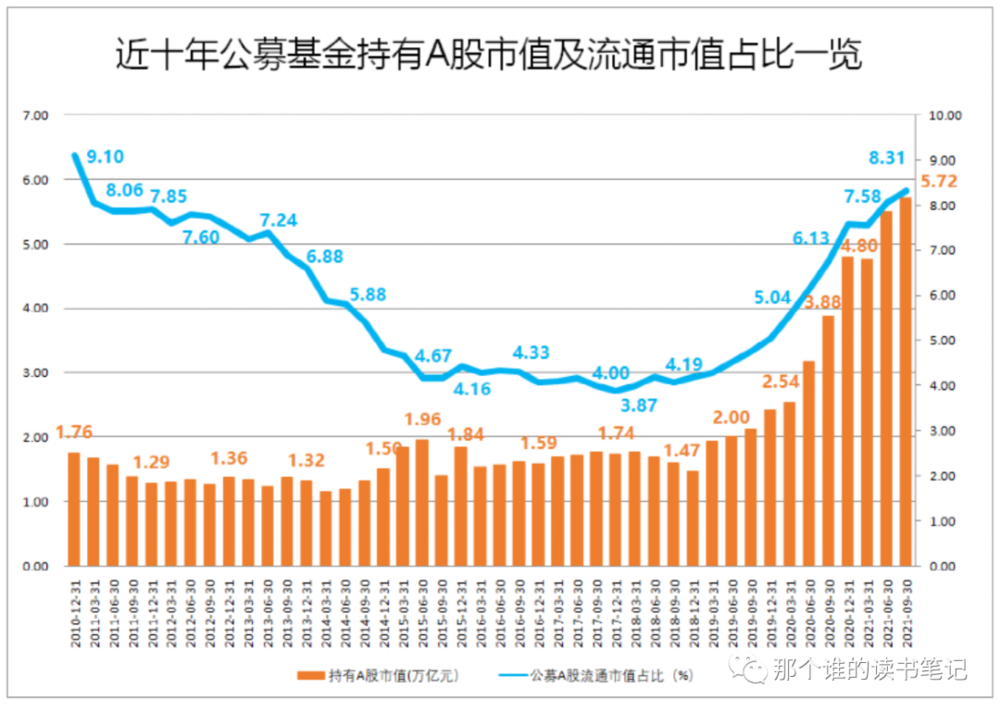

但其中还有一个细节,社会资金对投资公募相较以前有更高的倾向。为什么这么说呢?

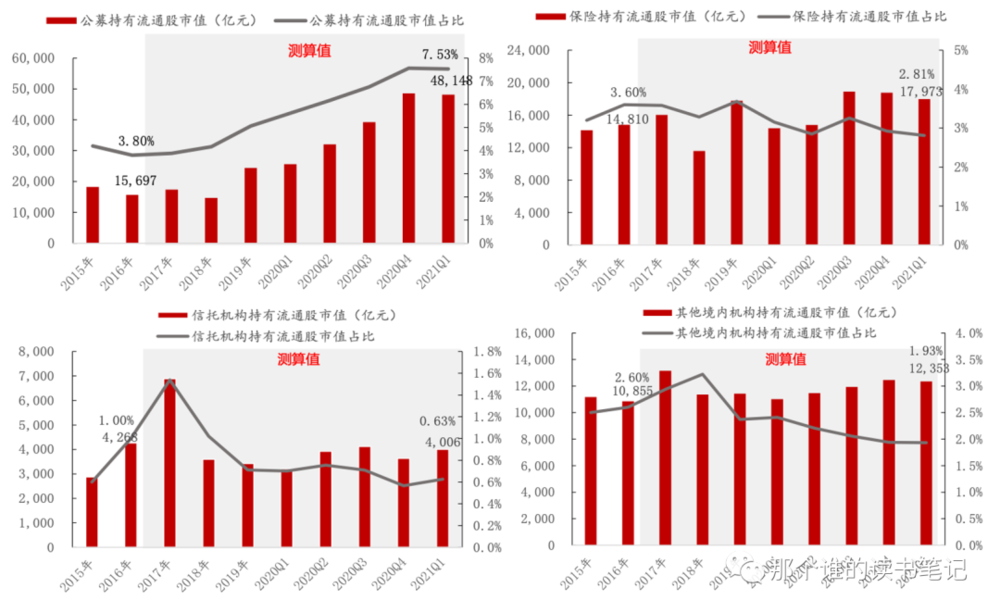

个人持仓和机构持仓同时增长才能保持两者比例恒定,但是其中,机构持仓中的结构是在变化的:公募比例提升,而保险、信托和其他机构的比例是在下降的。也就是说,公募增速>个人增速≈机构整体增速。所以说,社会资金对投资公募相较以前有更高的倾向。

结合这3年,结构化的行情下公募基金收益率更高,赚钱效应明显,这种现象也就顺理成章了。这或许也能理解为一种“机构化”现象,但和常规的理解“因为机构更专业、投资者变理性了的‘机构化’”可能在内涵上有一点偏差。

三、基金占流通市值比例提升,是社会资金流入股票市场和产业资本减持的共同作用结果

基金和个人除了规模扩张外,在流通股中的比例也是上升的。那么谁的比例在下降?

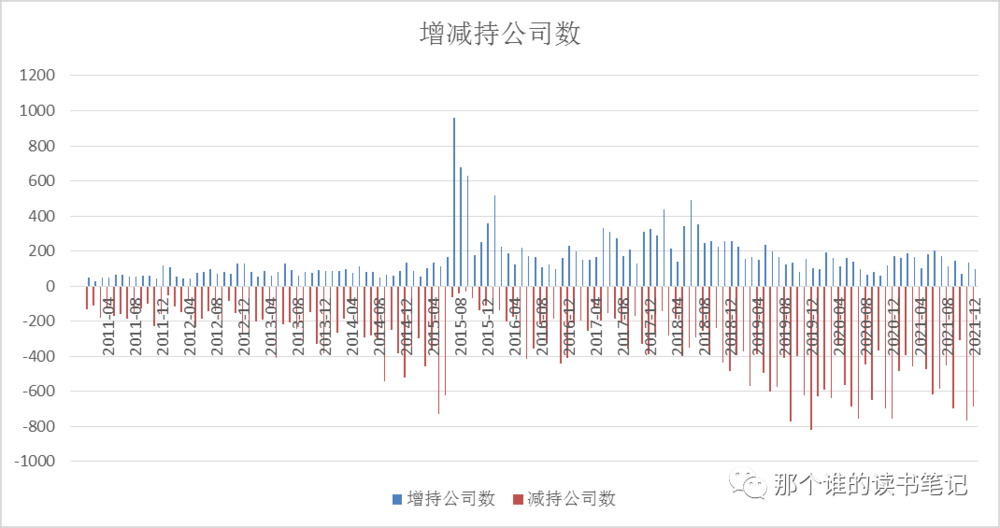

没错,是产业资本。一般法人在流通股中的持股比例从2018年底的60%下降到了2021年Q1的45%。所以,这三年除了结构化行情之外,另一个结构化奇观就是社会资金和产业资本的对立。

一方面,资金涌入股票市场。而另一方面,2019年以来,产业资本的减持一直维持高位。背后是日益增长的流动性和内部人对企业价值判断之间的矛盾。

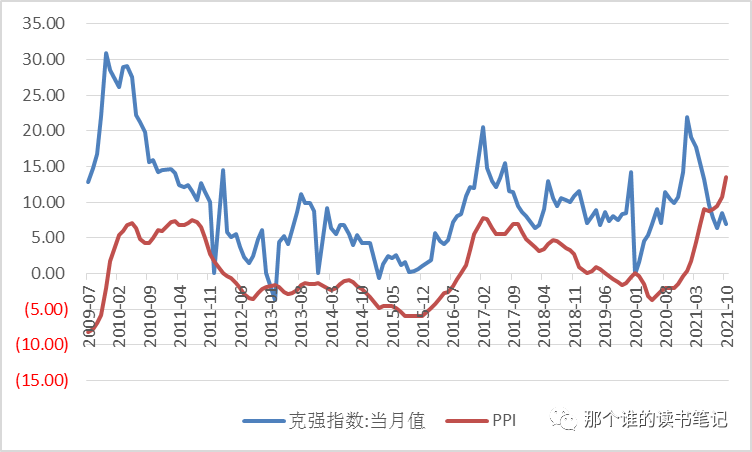

四、社会资金流入股票市场是流动性宽松的结果

为什么不说是投资人和内部人对企业价值判断的矛盾,而说流动性和内部人对企业价值判断的矛盾。因为个人观点认为,流动性无关价值判断。流动性→资金进入股票市场→股价抬升这一反应链路和价值判断并没有关系。

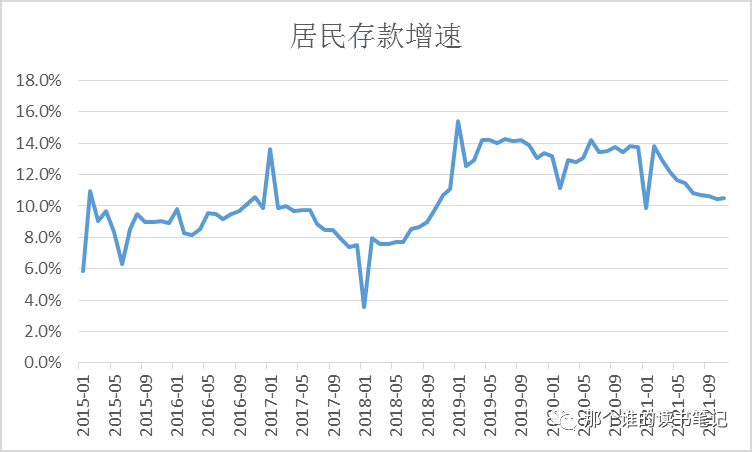

这一轮宽松政策正是始于2018年底,不谈各类宏观指标,仅从银保监会披露的居民存款就可见端倪。2018年11月居民存款增速达到两位数,此后继续蹿升至12%以上。居民收入来自于企业运营等资产性收入和薪酬,是企业突然赚钱能力提升还是社会出现普遍涨薪?如果两者都不是,那一定表示居民杠杆率的抬升。

如果进一步细究,一定会发现消费贷抑或经营贷抑或是其他某一种流向居民的贷款的增长。

回过头看,消费还是受到收入的约束,至少到现在宽松并没有带来消费的繁荣。某些奢侈品、一二线城市房价和权益资产价格倒是繁荣了一波。

这场流动性盛宴什么时候会结束,确实是个大大的问号。

本文来自微信公众号:那个谁的读书笔记(ID:noonenotes),作者:乐易