本文来自微信公众号:界面新闻(ID:wowjiemian),作者:牛其昌,编辑:赵孟,头图来自:视觉中国

随着三年过渡期即将结束,年终奖个人所得税缴纳“二选一”政策将不再适用。

依据2018年财政部和税务总局发布的《关于个人所得税法修改后有关优惠政策衔接问题的通知》(财税(2018)164号),年终奖单独计税优惠政策将于2021年12月31日到期。这就意味着,若无替代优惠政策出台,自2022年1月1日起,居民个人取得的全年一次性奖金,只能并入当年综合所得计算缴纳个人所得税,不能再选择单独计算纳税。届时,到手的年终奖或将发生变化。

中国农业大学会计系副教授葛长银表示,年终奖单独计税政策是2005年针对广大工薪阶层出台的优惠条款,执行十多年以来深受广大工薪阶层的欢迎,也打消了很多人偷逃税款的念头。2018年我国个人所得税政策改革后,优惠条款通过“财税(2018)164号”通知延续执行至今。

界面新闻注意到,新一轮个税改革从2019年起全面实施,将个人取得的工资薪金、劳务报酬、稿酬、特许权使用费四项所得合并为“综合所得”,按照合并后的综合所得额纳税,统一适用3%~45%的超额累进税率。而针对全年一次性奖金,即年终奖,政策则专门作出了规定。

在2019年个税改革前,年终奖一直享受“单独计税”的优惠政策。而按照改革要求,居民个人取得全年一次性奖金,应并入当年综合所得计算缴纳个人所得税。为保证政策平稳顺畅衔接,当时设置了3年过渡期,期间纳税人可以在年终奖单独计税和合并计税之间“二选一”。

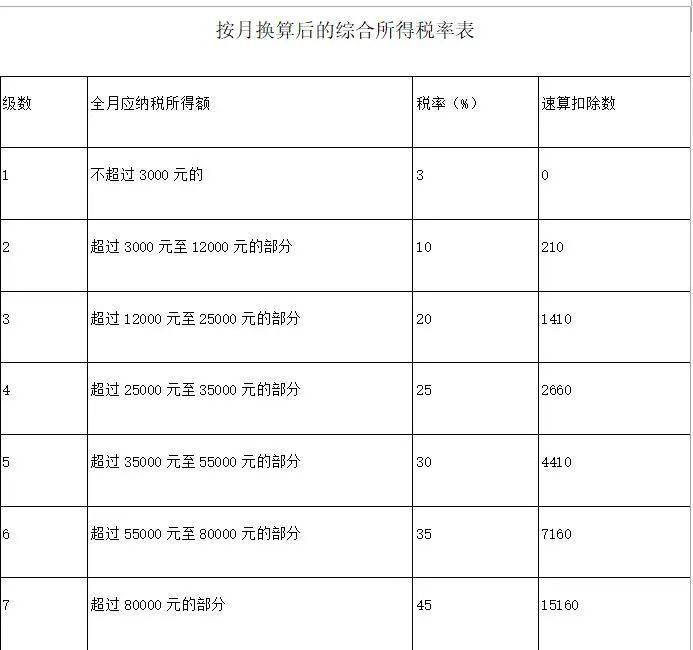

根据前述通知要求,在2021年12月31日前,选择年终奖不并入当年综合所得计算个税时,以全年一次性奖金收入除以12个月得到的数额,按照综合所得税率表确定适用税率和速算扣除数,单独计算纳税。计算公式为:应纳税额=全年一次性奖金收入×适用税率-速算扣除数。

假设甲2020年的全年应纳税所得额为20万元,年终奖为10万元,以年终奖单独计税方式计算,先以10万元除以12,商数为8333.33元,与上表1比对,对应级数为2,该级数的税率为10%,速算扣除数为210。由此,根据公式,10万元年终奖需缴纳的个税为:100000×10%-210=9790元。与上表2比对,全年综合所得应纳税所得额需缴纳个税为:20万元×20%-16920=23080元。两者相加,甲共应纳税:9790+23080=32870元。

而如果采用年终奖合并计税的方式,即年终奖与四项综合所得收入合并为综合所得,应纳税额=综合所得应纳税所得额×适用税率-速算扣除数。那么与上表2比对,甲的全年综合所得额为20万元+10万元=30万元,30万元对应级数3,该级数的税率为20%,速算扣除数为16920,所以甲应缴纳个税为:300000×20%-16920=43080元。

通过对比不难看出,2022年实施年终奖合并计税政策后,甲需要多缴税为:43080-32870=10210元。

不过,年终奖并入综合所得计税后,并不意味着必然加重所有个税纳税人的税负。由于薪资结构的不同,合并计税后的税负增减也呈现不同结果。

假设乙的税前总收入与甲当,但薪资结构截然相反,即乙的全年应纳税所得额为10万元,年终奖为20万元。那么,以年终奖单独计税方式计算,乙的20万元年终奖需缴纳的个税为:200000×20%-1410=38590元。全年综合所得应纳税所得额需缴纳的个税为:100000×10%-2520=7480。两者相加,甲共应纳税:38590+7480=46070元。

如果采用年终奖合并计税的方式,乙的全年综合所得应纳税所得额需缴纳的个税为:300000×20%-16920=43080元。相当于比单独计税节税2990元。

还有一种情况是,如果全年综合所得应纳税所得额小于0,即工资薪金较低而不用缴税的,将年终奖合并计税也更节税。

根据新税法,除了免征额度提升至5000元,还引入了大量的专项抵扣项,如赡养父母、子女教育、交纳房租房贷等。应纳税所得额小于0,意味着月度工资收入小于所有的抵扣额度的情况,即在这一部分的抵扣额度没有用完,此时将年终奖并入综合所得纳税,可以继续享受抵扣,进而实现税负减免。

假设丙年终奖5万元,其他综合所得为10万元,“五险一金”为2.5万元,免征额为6万元,专项附加扣除为2万元。以年终奖单独计税方式计算,丙的5万元年终奖需缴纳的个税为:50000×10%-210=4790元,其他综合所得的应纳税所得额小于0(即10万-2.5万-6万-2万),因此不需要缴纳个税。所以,丙共应纳税4790元。

而合并计税时,丙的全年综合所得应纳税所得额为:5万+10万-2.5万-6万-2万=4.5万元,对应表2的级数2,速算扣除数为2520,所以丙应纳税45000×10%-2520=1980元。因此年终奖合并计税后可以少缴4790-1980=2810元。

综合来看,由于个人的收入构成、收入层次差异较大,合并计税后的税负增减也呈现不同的结果,两种计税法并没有绝对的优劣。一般认为,在税前收入总额固定的情况下,可以通过税务筹划,平衡年终奖和月工资收入的关系,使得两项所得的综合税负处于最低水平,最终实现税负的整体优化。

中智咨询人力资本数据中心产品专家张欣表示,2021年的年终奖初步调研结果显示,近九成(89%)企业表示其员工税后收入将受到不同程度的影响,六成(60%)的企业表示受税优政策到期的影响较大,仅有8%的企业表示该政策的变化对其员工税后收入无影响。从年终奖税优政策影响的员工群体来看,超半数(53%)企业表示其管理层或核心人员的税后收入将受影响,超四成(43%)企业表示几乎所有员工的税后收入均受影响。

“将年终奖并入当年综合所得计税,实际相当于提高了个税征收的基数,从实际来看,对整个的工薪阶层的税负肯定会造成影响。”中央财经大学财政税务学院教授曾康华对界面新闻表示,近年来,我国在强化税收征收方面的力度不断加强,从个税改革的趋势来看,我国最初开征个人所得税采取的是完全分类的征收模式。综合计税的初衷, 在于目前要朝着分类征收与综合征收并存的征收模式推进。

“过去奖金归奖金,一次性所得归一次性所得,工薪所得归工薪所得,个税实行分类征收,通过这样‘源泉征收’的好处在于容易征收。但是弊端在于,有的人收入来源很多,但来源份额都不是很多,分类来交的税负不重。而没有很多收入来源渠道的人,其缴纳的个税就相对较重。我认为,综合计税或是出于调节分配、共同富裕而采取的税收手段。”曾康华进一步表示。

葛长银认为,在目前的状态下,税务部门的用力点是清理非法收入,盯紧高收入人群的收入渠道并研究征收对策,绝不能给广大工薪阶层增加税负。

年终奖合并计税后,对企业将带来哪些影响?

“预计对于大部分企业而言,年终奖作为一个正常的激励举措,不会有太大影响或变化”,张欣认为,但对于一些为享受年终奖税优政策,年终奖占年薪收入比重较高的企业,更有可能考虑增加平时薪资的占比,适当减少年终奖的比重,以提升薪酬的保障性。

曾康华对此表示,根据行业不同,地区不同,企业不同,合并计税的影响程度也不一样。“有些单位可能平时工资一般,但是注重奖金的激励,所以对于年终奖占比大的企业来说影响更大。那么企业自身就会进行相应的税收测算和筹划,根据政策落地的时间,采取一些规避或减少税负增加的行为。”他说。

本文来自微信公众号:界面新闻(ID:wowjiemian),作者:牛其昌