本文来自微信公众号:每日经济新闻(ID:nbdnews),原文标题:《重磅!央行刚刚“降息”5个基点!房贷被排除在外,对楼市股市影响多大?未来还会降准降息吗?》,编辑:段炼、杜波,校对:孙志成,头图来自:视觉中国

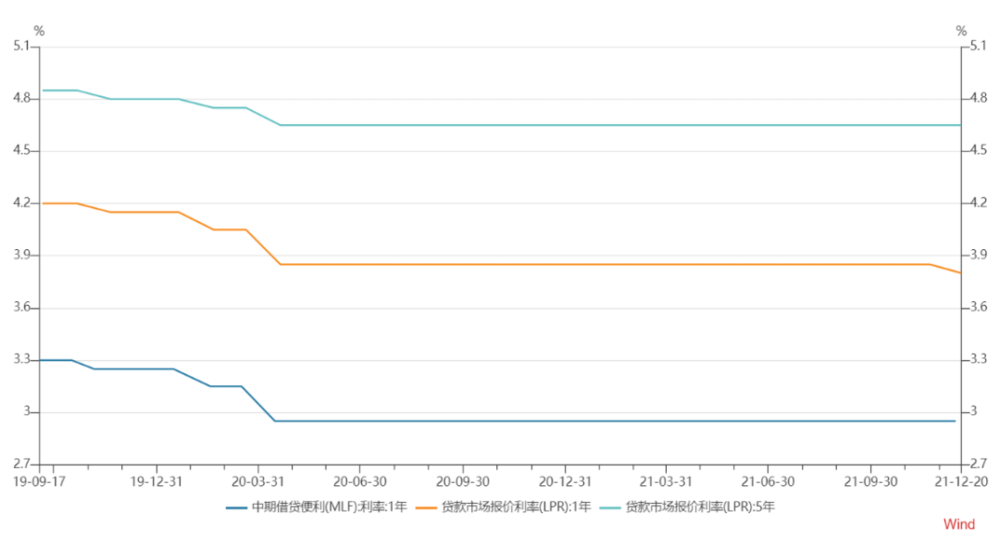

连续19个月“按兵不动”后,1年期LPR报价年内首次下调!12月20日,央行授权全国银行间同业拆借中心公布,最新一期的贷款市场报价利率(LPR)为:1年期LPR为3.8%,较上一期下调5个BP,5年期以上LPR为4.65%,同上期保持一致。

值得注意的是,LPR报价是中期借贷便利(MLF)利率和银行加点构成,本月在MLF操作利率不变的情况下,LPR报价却有下调。

对此,东方金诚首席宏观分析师王青表示,12月MLF招标利率保持不变,但当月央行实施全面降准,叠加7月降准对降低银行成本的累积效应等因素,触发1年期LPR报价下调。

王青表示,本次5年期LPR报价保持不变,主要源于当前“房住不炒”的房地产调控基调未发生改变,而监管层正在着手推进包括房企融资环境回暖、居民房贷发放加快等措施。若未来房地产市场继续承压,不排除在后续LPR报价下调过程中5年期LPR报价与1年期LPR报价同时下调的可能。

1年期LPR下调5个BP至3.80%

Wind数据显示,自2019年8月LPR改革以来,1年期LPR一共下调6次累计下调超50个BP,5年期以上LPR共下调3次累计下调20个BP。

《每日经济新闻》记者注意到,本次是时隔19个月后,LPR迎来的首度下调。当前,1年期品种报3.80%,较上次下调5个基点;5年期以上品种报4.65%,与上次持平。

自2019年9月以来,1年期LPR报价与1年期MLF招标利率始终保持同步调整的局面。值得注意的是,本月在MLF操作利率不变的情况,LPR报价却迎来下调。

对此,招联金融首席研究员董希淼表示,本月LPR非对称下降,一是今年两次全面降准为银行提供了长期的低成本资金;二是去年以来加强存款利率监管以及存款利率定价机制调整推动银行负债成本下降;三是1年期LPR下降,主要是为了推动中短期贷款利率下行、降低实体经济融资成本。

王青认为,12月15日央行全面降准0.5个百分点,可为银行每年降低资金成本约150亿,而7月全面降准已为银行每年降低资金成本约130亿。累积效应下,两次全面降准对银行降低成本效果明显,成为本月触发1年期LPR报价下调的一个直接原因。

“另一个重要原因是6月初存款利率自律上限确定方式做出调整,即由此前的‘基准利率×倍数’改为‘基准利率+基点’,这段时间银行存款成本整体上出现下行,也为银行下调贷款市场利率报价(LPR报价)提供了动力。”王青称。

王青表示,本次1年期LPR报价下调,不仅会直接推动实体经济融资成本下降,同时也体现了在经济发展面临需求收缩、供给冲击、预期转弱三重压力背景下,货币政策正在及时加大逆周期调控力度,对稳定市场预期,缓解楼市下行压力,带动消费、投资修复性增长具有重要的信号作用。

5年期LPR报价保持不变,源于“房住不炒”的基调未变

虽然一年期LPR迎来下调,但作为房贷利率参考的5年期以上LPR仍维持4.65%,同上期保持了一致。

王青认为,这主要源于当前“房住不炒”的房地产调控基调未发生改变,而监管层正在着手推进包括房企融资环境回暖、居民房贷发放加快等措施。若未来房地产市场继续承压,不排除在后续LPR报价下调过程中5年期LPR报价与1年期LPR报价同时下调的可能。

光大银行金融市场部宏观研究员周茂华对《每日经济新闻》记者称,LPR报价基准利率适度下调,主要是引导银行金融机构适度降低实体经济融资综合成本,合理让利实体经济,激发微观主体活力。11月金融数据反映企业整体信贷需求偏弱。

周茂华表示,5年LPR基准报价利率按兵不动,略超预期,主要释放国内房地产政策稳字当头,不将房地产作为短期刺激经济工具的信息。

“国内楼市调控基调是一贯和连续的,就是让楼市回归住的属性,避免投机炒作,非理性‘繁荣’透支区域经济长期发展潜力,但也要避免楼市短期过冷损害短期经济与金融稳定。通过完善基础制度,强化监管,防范潜在风险同时,促进房企高质量发展。”周茂华称。

董希淼称,5年期以上LPR不变,主要是不向房地产市场发出宽松信号。这也再次表明,货币政策稳健的取向并未改变,下一步仍将通过微调、预调等方式使货币政策更加灵活适度。

对股市、债市有何影响?

据21世纪经济报道,本次1年期LPR报价下调,有望结束三季度企业贷款利率边际上行局面。三季度货币政策执行报告显示,9 月贷款加权平均利率为5.00%,环比6月上升0.07个百分点。其中,企业贷款加权平均利率为4.59%,环比6月上升0.01 个百分点。

“1年期LPR降低后,对公贷款利率会适当下调,这符合降低企业融资成本的改革方向。但是房贷利率和对公贷款利率不一样,房贷利率要服从国家房地产调控大局。”某股份行资产负债部人士表示,“一年期LPR下降,而5年期不动,符合地产调控、政策调结构的需要。”

对于债市而言,中信证券研究所副所长明明认为,MLF利率保持不变而LPR下调将利空债市。一是LPR下调将削弱短期内进行MLF降息的必要性,后续货币宽松必要性降低。二是LPR报价下调表明政策仍然聚焦于宽信用和支持实体经济。

“LPR下调将推进宽信用进程而非宽货币,考虑到2022年银行信贷环境较好的预期,LPR下调或将扩大信贷规模,支持实体经济,因此宽信用冲击将利空债市。”明明称。

国金证券最新研报指出,1年期LPR小幅下调、5年期LPR不动,基本符合市场预期。经济需求收缩下,降实体融资成本,激发市场主体活力和需求,是金融“稳增长”的重要途径。近期央行也在多个场合强调,要促进企业综合融资成本稳中有降,连续两次降准等也积累了一定成本下降动能。

国金证券首席经济学家赵伟则表示,LPR下调或只是开始,持续降低实体融资成本,才能更好激发实体活力。对股票而言,降低实体成本,有助于降低上市公司融资成本、改善基本面需求等,有利于基本面驱动定价。眼下至2022年,货币流动性环境或类似2015年至2016年的状态,“资产荒”的情形仍将延续,债牛基础牢固、股市结构深化。

光大证券研报则提出,MLF降息以及DR007降息是有利于债券市场的,而LPR降息对利率债并没什么利好。

首先,LPR是贷款市场基准利率,而非央行政策利率,所以LPR降息与MLF降息有较大不同。MLF利率既是央行操作工具的利率,也是货币政策的操作目标。一旦MLF降息便代表货币政策取向发生了变化,此时做多债券大概率是没问题的。LPR是报价行按自身对最优质客户执行的贷款利率报价的算数平均值,反映的是贷款市场的供求状况,其体现的是过去一段时间货币政策调控的结果,而非未来的政策取向。

此外,LPR降息弱化了MLF降息的必要性。LPR降息有助于稳定宏观经济,这也制约了收益率的下行。从价上看,LPR具有方向性和指导性作用,该利率的降低可以引导贷款实际利率下行。从量上看,LPR降息有助于缓解银行发放贷款过程中所受到的利率约束,解决所谓的“有效贷款需求不足”的问题。上述在量价上的作用对于“稳信用”以及“稳经济”是有利的,但同时也制约了收益率的下行。

同时,LPR并非债券投资者的资金成本,所以LPR降息与DR007等利率降息也有较大不同,从贷款利率到债券利率的比价效应易被淹没。部分投资者认为,贷款利率的下降会带动整个融资市场利率下移,从而利多债券市场。实际上,债券投资者和贷款发放者是两个较为不同的群体,营利方式以及投资约束也不同,所以这两个市场一直存在着分割。鉴于此,贷款利率的下降较难在短期内通过比价效应充分传导至债券市场,其影响很容易被市场的自然波动所淹没。

分析师:预计明年上半年降准将会延续

据国泰君安研报,LPR报价利率下调,既是对降准的“事后确认”,也是对政策的“进一步响应”。2019年9月和2020年1月,两次降低法定准备金率各0.5%,带动了商业银行报价的算数平均值下行了0.02~0.03个百分点,向0.05%就近取整。因此,两次降准对应了1年期LPR一个步长(5bp)的调整。

参考这个案例,本轮宽松周期,7月份以及12月份的两次分别定向降准0.5%,净投放资金(考虑对冲当月MLF到期后)6000亿,7500亿。也达到了推动1年期LPR一个步长调整的量级。

而从政策定调来说,本轮宽松周期的启动是政策前瞻性地进行跨周期调节的结果。先有政治局会议多次强调要“推动小微企业综合融资成本稳中有降”“推动实际贷款利率进一步降低”。此外,12月较以往提前召开的中央经济工作会议则以“需求收缩、供给冲击、预期转弱”描述经济面临的三重压力,传达出强烈的求“稳”信号。LPR报价利率下调,是对政策定调经济的响应。

虽然主流观点认为LPR报价利率的下调反而抑制了MLF的降息。因为从定价机制来看,推动LPR报价利率下调有两个可选路径,压缩加点数或调降基准利率,两者并非需要并行。

但我们有一些不同的看法。从银行端来看,由于大多数贷款将在次年1月份重定价,且重定价依据锚定前一年12月的LPR。因此12月调降LPR对银行的影响很大,可能银行调降的意愿并不高。此次LPR报价利率下调是银行主动让利给实体经济,反过来,央行也会给予适当的“鼓励”并做一些“让利”。那么接下来,只要短期内经济基本面偏弱的格局不发生逆转,市场对下一步降息的预期仍然会发酵。

展望未来,东方金诚首席宏观分析师王青表示,基于2022年稳增长政策将适度靠前发力的预期,预计明年上半年降准将会延续,也不排除小幅下调MLF利率的可能。这样来看,2022年上半年LPR报价还有小幅下调的空间。

本文来自微信公众号:每日经济新闻(ID:nbdnews),综合自每经网(记者:肖世清)、21世纪经济报道、国金证券研报、光大证券研报、国泰君安研报、公开资料等,编辑:段炼、杜波,校对:孙志成