本文作者:何玥阳,编辑:嘉辛,头图来自:视觉中国

做空机构浑水又瞄准了一家中概股。

12月16日晚,浑水发布了针对贝壳的沽空报告,直指贝壳存在系统性欺诈,称贝壳在第二、三季度中新房总交易额(GTV)被夸大126%,佣金收入数据被夸大了77%~96%,经纪人数量被夸大。

此外,浑水还指出贝壳存在幽灵商店和克隆商店的情况,他们调研后发现,第二季度末,贝壳报告的总商铺至少虚增了23%。同时,浑水认为贝壳夸大了其2019年对中环互联的收购价格,通过这种方式消耗掉虚假的现金。

贝壳随即反驳称:“浑水因为不了解中国房产市场,缺乏对贝壳业务的基本认知和三张报表的正确解读。为保证投资者权益和不受错误信息引导,贝壳将在24小时内针对报告内容逐一拆解回复。”

截至发稿,贝壳尚未出具详细回复报告。

2018年,链家蜕变为贝壳找房,做起了“中介的中介”的生意。2020年,贝壳上市,这个把房产中介和互联网结合起来的平台,备受关注,市值一度超过万科和保利的总和。

转折点出现在2021年。

内部,创始人、灵魂人物左晖离世;外部,房地产行业不景气,房产交易遇冷,又遭遇反垄断调查;股价,春节过后,从超过70美元的高点最低下跌至15.15美元。今年第三季度,贝壳更是一举亏损17.65亿元。

抛开被做空,贝壳基本面究竟如何?它又会不会成为下一个瑞幸?

一、巨亏:贝壳独善其身

贝壳的业务可以总结为“中介的中介”,在贝壳这个平台上,链家是嫡系中介,同时也接入了其他的中介。

贝壳的收入来自三个方面:

和二手房相关的有销售的佣金、其他经纪公司的平台使用费、一些特许使用费和增值服务费;销售新房向开发商收取的佣金;还有包括家装和金融在内的其他业务。

贝壳第三季度的亏损原因有三:

1. GMV下滑,引发收入下降。2021年第三季度,贝壳平台的二手房GTV为3782亿元,同比下滑34.3%,新房GTV为4101亿元,同比微降2.5%。相应地,与销售二手房相关的收入为61.38亿元,同比下滑约三成,新房交易收入113.48亿元,略微上升2.5%。

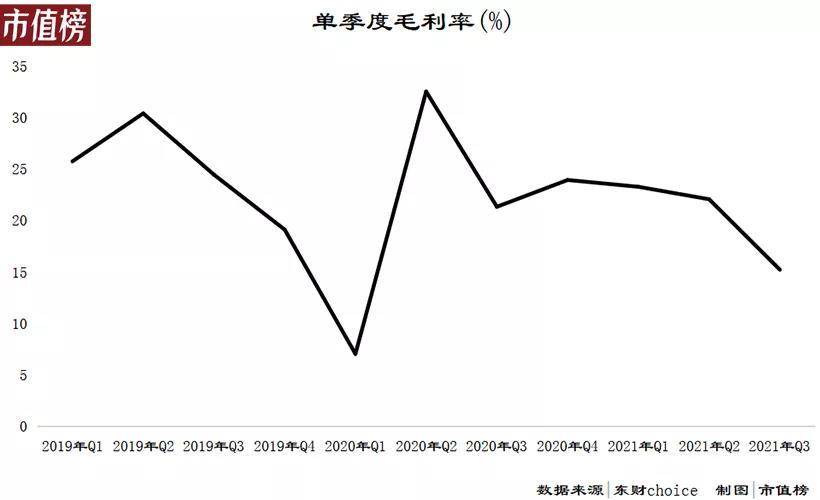

2. 毛利率下滑。数据显示,第三季度贝壳找房的毛利率为15.2%,环比下降近7个百分点,同比下降约6个百分点。

3. 计提坏账准备。第三季度计提了一笔2.5亿元的优化准备金。贝壳在三季度,因对方存在不付款的风险对来自包括恒大在内的几家风险房企的渠道费用进行了计提。

贝壳Q3亏损17.65亿元,即使剔除股权激励等因素,调整后也亏损了8.88亿元。不仅如此,对四季度的预测也十分不乐观,预计第四季度收入为144亿元~155亿元,同比缩水31.6%~36%。

这样的财报披露之后,股价迎来一波反弹,披露之后就上涨超过10%。因为环境过于糟糕,引发市场对贝壳的超低预期反而成为了股价回调的动力。

房地产行业环境有多糟糕呢?

资金面上看,房企的三道红线,银行的两道红线,死死地限制住了新房市场的阔步前进。银行放款受限,也波及到了二手房,二手房出现了审核周期长、放款慢的现象。

上游土地市场,量价齐跌,溢价率也呈现下行趋势。

克尔瑞的数据显示,前三季度,累计土地成交面积大幅下滑,金额同比下降8%,第三季度更甚,最严重的一线城市成交量环比下滑89%,同比降幅也达到了79%。9月份,整体土地市场成交的溢价率降到了3.9%的历史低位。

往下传导,新开工面积放缓,施工强度减弱。

信贷政策、调控政策的收紧,延缓了刚性需求的兑现。到销售成交层面,2021年第三季度,全国二手房GTV同比下降41.6%,新房GTV同比下降14.1%。对比来看,贝壳下滑34.3%和2.5%,的确是稳住了。

但是,房地产的基调不会变,政策还在继续。在这个过程中,市场份额、对上下游议价能力是贝壳在变幻的环境中活下去的关键。

二、新房,特定时期的支柱

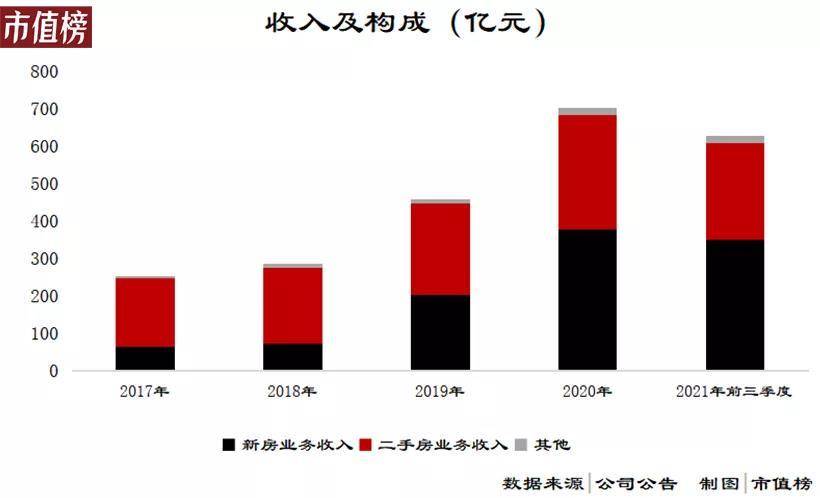

从链家到贝壳,二手房一直是立身之本,而从2019年开始,贝壳的新房交易收入占比迅速提高,2020年收入贡献超过了二手房交易。

这有特定的背景。如果说2018年万科提出的“活下去”是关键词,那么2019年房企的关键词就是“去化”,到了2020年,三道红线开始提出,加紧销售和回款更是成为各大房企的重要策略。

房企要依赖贝壳促销售,另一方面又指责贝壳店大欺客。“渠道绑架”这个词在地产营销圈大火,房企为了降低成本,试图以自建销售渠道包括线上直播卖房等方式绕开贝壳,部分开发商还采用了全民经纪人的模式。全民经纪人模式下,不管是亲朋还是路人,只要能拉来客户就可以拿到佣金。

这一模式被链家、中原地产、Q房网、乐有家地产等中介联合抵制,开发商和渠道商之间的博弈被推到了高潮。

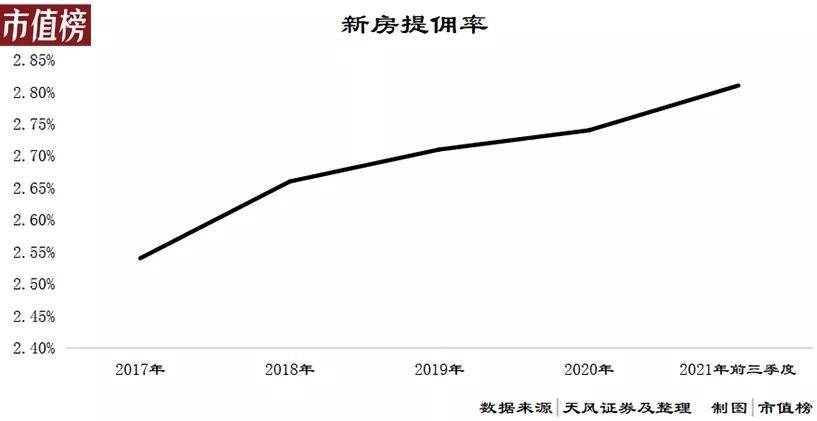

结果是,贝壳的新房提佣率从2017年的2.54%一路上扬,到了2021年前三个季度,综合的新房提佣率已经上升至2.81%。

贝壳赢了,但没完全赢。

贝壳与房企谈判的底气是手握大量门店和经纪人,从而掌握了海量的客户资源。当然,贝壳也必须付出更多的成本,从数据来看,新房的付佣率在上升,今年前三季度已达80.8%,比去年同期提升了2.6个百分点,相比2019年则增加了5个百分点。

也就是说,贝壳从房企那里多争取到的佣金,又以分佣的成本形式支出,可能还无法覆盖后者,毛利率相应地下滑了。

对客户的话语权加强,对门店和经纪人的话语权相对减弱,贝壳的新房业务会怎么样,还要看两个方面:

对客户的话语权还能进一步加强吗?也就是说抽佣率会继续上涨吗?

2. 房企对贝壳的依赖还能持续多久?

先看第一个问题。左晖在2019年的时候曾提到新房市场的渠道佣金率在2%~3%,未来不会太高也不会太低。

中国经营报的一篇文章指出,2019年因新房市场冷清,而贝壳找房的渠道费用较高,最终引得天津住建委出台规定,要求天津新房中介的佣金点位最高不超过2.5%。其他地区,如安徽,也曾有建议新房渠道佣金最高点数不超过2个点的消息。

综合来看,贝壳2021年的2.81%的抽佣率继续上调的空间不大。

第二个问题。房企和房产中介在新房市场的短期博弈中,贝壳占了上风,但长期来看,房企和房产中介之间的关系不是对立的,而是一荣俱荣,一损俱损的关系。

房地产行业在国民经济中的地位、由此形成的监管政策、货币政策、政策下的房企转型,种种迹象都表明新房市场未来只会是一块缩水的蛋糕。

一个缩量的市场,有利于资源向头部集中,同时也更容易引发反垄断带来的压力,更何况,小池塘里养不出大鱼,即使市场份额够大,贝壳也难以大展宏图。

新房,只是贝壳阶段性的支柱。

三、二手房:想象力不足

不同于现阶段的新房为主,未来贝壳的房产经纪业务还是要看“初心”——二手房业务。那么二手房业务能不能扛起增长重任呢?

这需要解决两个问题:

第一是,2021年的二手房行情是如何形成的?会持续多久?

多年来,二手房的定价权都在市场,是买卖双方协商的结果。今年以来,多个城市推出了二手房成交指导价,包括深圳、上海、广州、西安、成都、合肥等地,北京一直没有动静,国庆节前,海淀区的房地产经纪协会发布的部分小区二手房指导参考价,可以看做是跟进的信号。

政策之下,多地下架了价格虚高的二手房源。

二手房指导价推出叠加上文提及的信贷收紧,二手房刚需只能延时满足,与新房之间呈现出跷跷板效应;房产税进程的加快,弱化了房子的金融属性,希望通过房子升值实现资本利得的投机需求减弱;共同造成了二手房成交量疲软。

第二是未来的空间有多大?

一个共识是,和房地产行业有关的政策大体上仍会遵循“房住不炒”的基调。等房企的降杠杆、转型乃至出清完成之后,二手房市场与新房之间的跷跷板效应将大幅减弱,人们的改善性需求将占据二手房的主导地位。

天风证券显示,截至2020年房地产存量总资产为375万亿元,二手房交易额为7.4万亿元,二手房的流通率为1.97%。根据预测,到2024年,房地产存量总资产为511万亿元,二手房交易额为12万亿元。

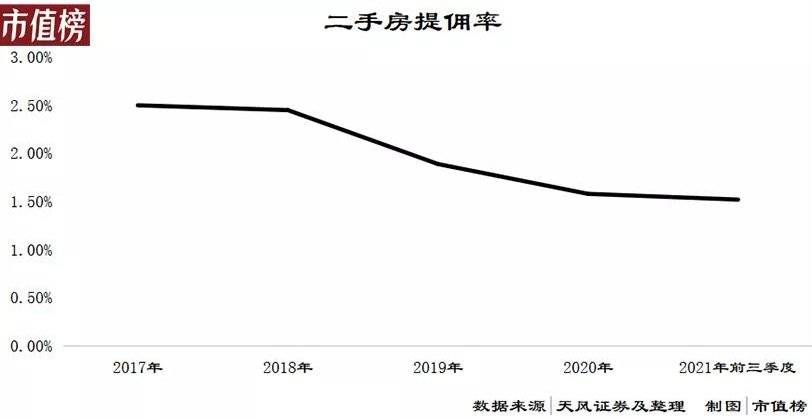

贝壳二手房在当前佣金率为1.5%左右,行业内其他中介要低一些,假设整体佣金率为1.2%,市场规模为1440亿元,按照2020年贝壳的市占率26%,能分得的收入额约为374亿元。

2021年前三个季度,贝壳二手房的收入为259.6亿元,简单时间加权,全年二手房收入为346亿元,增长空间已经不大。

那么,在有限的空间里,是否可以实现利润端的改善?

贝壳能干涉但不能凭空制造个人的买卖意愿,所以在盘子大小上无能为力,只能在市占率上提升。

一个明确的趋势是二手房市场会向房源的价格更透明、信息更对称的方向发展。“真房源”曾经是贝壳或者说链家的竞争力之一,未来真房源带来的优势可能不再那么突出。

另外,新房的房源集中在开发商的手中,集中的开发商不易触达分散的客户,贝壳就拥有了通过客户规模获取更大的议价权的空间。二手房的房源则分散在个人手中,除去着急变现的,多数房主等得起,这会让他们更倾向于货比三家,谁能帮自己以更高的价格、更低的成本售出,就让谁做自己的生意。

对于二手房的购房者来说,中介只要有基本的资质、正规运营,渠道费用低,就可以考虑合作。

“独家房源”和“真房源”的差异化竞争优势被消减的时候,随之而来的会是竞争加剧,贝壳能不能守住市场份额,决定了二手房业务上的增长空间。

贝壳大力发展互联网家装,斥资80亿收购家装品牌,同样是为自己培养新的业务增长极。

家装业务会是一个更动听的故事吗?

从下游客户看,买房和装修是极为低频、高价且直接影响居家生活质量的大事,所以在装修的质量、风格的差异化等方面的要求更高。

从上游来看,装修涉及到建材、瓷砖、油漆等多方面,家装公司上游供应商分散,供应链长,客户的个性化需求又导致家装公司难以通过“量大”获得对上游公司的议价权。

这样非标的产品和服务,难以复制和规模化,意味着更低的利润水平。比如互联网家装平台土巴兔,曾经拓展过线下家装,但因利润率太低不得不收缩业务,比如2017年其家装承包业务净利率只有0.9%。

从行业特性看,家装有服务半径,市场集中度的提升殊为不易。

这些方面决定了家装业务不是一门容易做的生意。

当下,贝壳赖以生存的房地产经纪业务已无广阔增量空间,贝壳也在努力向资本市场讲一个更大更诱人的故事,但从中短期来看,对基本面很难有实质性改善。

参考文献:

[1]《龙头地产中介平台二手房新房集中度提升,新兴业务厚积薄发》,天风证券;

[2]《2021年三季度中国房地产总结与展望(上篇)》,克尔瑞;

[3]《贝壳三季报曝光了二手房市场有多惨》,北京商报;

[4]《房地产税对房屋买卖市场和租赁市场有何影响?》,乐居网;

[5]《房地产渠道之争》,新京报