中国籍自然人李先生,2013年开始在西班牙工作、生活,并于2014年,使用父母跨境汇款的200万元(人民币)购置了位于马德里的房产。却不想,3年后,2017年3月,收到马德里税局要求其补交税款及罚金合计约150万元(人民币)的通知!那税务局处罚理由是什么?是因为该笔款项没有申报纳税?是因为从中国向海外汇款环节不合规?还是因为中国资金入境违反了当地税法?……

01李先生为什么遭受处罚?

1.李先生已构成西班牙税务居民

根据西班牙的税法规定,满足以下要求之一的个人,被视为西班牙个人税务居民:

(1)在一个历年内在西班牙停留183天以上的个人;

(2) 西班牙是该个人的主要中心或业务基地或其专业活动或经济利益所在地(直接或间接);

(3)该纳税人的配偶及由其抚养的子女经常居住地在西班牙。

李先生从2013年开始至今,一直在西班牙工作、生活,因此,根据西班牙税法,李先生在使用父母境外汇款进行购房时,已经构成西班牙的税务居民。

西班牙非个人税务居民的认定:

一般而言,西班牙税务主管部门要求另一个国家的税务主管部门出具居住证明。或者,必须可证明:

(1) 他/她于该年度内已经在另 一个国家逗留183天或更长时间;且

(2) 他/她的直接和间接至关重要的利益或经济利益或业务或专业活动不在西班牙。

将住所变更至税收天堂国家的个人,在该迁移进行的税务期间及以后的四个税务期间 不会丧失西班牙居民身份。对于不属于欧盟成员国居民的非居民个人,如果该个人能证明其经常住所在另一欧盟成员国且其年内总收入的至少75%是在西班牙以工资或专业收入的形式获得的,则可选择缴纳西班牙个人所得税。

2.李先生应就其来源于父母的汇款做纳税申报

根据西班牙税法,西班牙的税务居民须就其来自全球的收入缴纳个人所得税,非居民仅须就来自西班牙的收入纳税。

因此,李先生在构成西班牙个人税务居民的情况下,需要将其来源西班牙境外的收入进行纳税申报。李先生的用于购买位于马德里的房产的资金来源于父母跨境汇款的200万元人民币(约合25.9万欧元),属于李先生的个人境外收入,因此需要向税务局进行纳税申报。

3.李先生未按规定进行纳税申报,因此被税务局处罚

李先生的购房资金来源于父母,属于赠与收入,应当按照西班牙税法进行赠与收入的纳税申报,缴纳赠与税。

(1)西班牙赠与税

西班牙税务居民作为境内和境外财产的继承人、受益人和受赠人时,须缴纳遗产与赠与税。如自治区没有其他特别规定,适用国家累进税率从7.65%至34%。

(2)西班牙各地赠与税豁免

遗产赠与税属于自治区地方税,因此,在西班牙,不同地区在国家税率的基础上规定了不同程度的豁免额度。有些地区的豁免额度较低:阿斯图里亚斯、卡斯蒂利亚-莱昂和瓦伦西亚自治区是西班牙全境遗产税最高的自治区;有些地区豁免额度较高:马德里自治区对子女继承父母财产政策退税率为99%;甚至还有些地区宣布停止征收赠与税:加利西亚、坎塔布里亚和安达卢西亚不征收遗产和赠与税!

4.李先生应当补交的税款及罚款

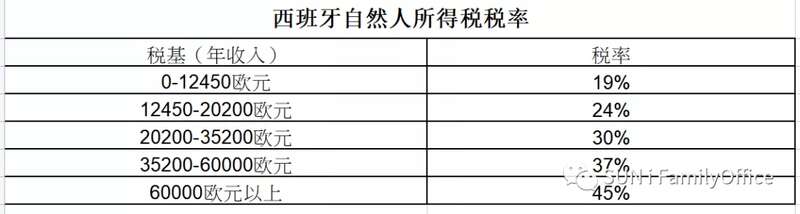

李先生属于马德里的税务居民,正常情况下,李先生只需对其来源于父母200万元的赠与收入,缴纳1%的赠与税,即人民币2万元!但是,由于李先生未能按规定进行纳税申报,马德里税务局,将这200万元的收入视同李先生的劳务所得,进行征税。按照西班牙的个人所得税法,适用累进税率45%,征收个人所得税,应补纳税约人民币88万元!

同时,根据西班牙税法,所有的所得税申报都必须在规定的时间内提交。在报税截止日期过后,仍然可以支付税款,但是,需要支付附加费("recargo") 。

附加费罚款将是任何未缴税款的一个百分比,百分比率取决于纳税人延迟付款的情况,2021年的现行费率是:

3个月以内--任何应缴税款的5%;

3-6个月之间--10%。

6-12个月之间--15%。

超过12个月--20%+利息

如果忘记在申报窗口期前提交报税表,并且没有应缴税款,罚款为100欧元;如果根据税务机关要求需要提交报税表,则罚款为200欧元;如果税务局检测到个人没有按时付款,且个人被税务局强制要求提交所得税申报表,罚款将在应付款金额的 50% 至 150% 之间加上延迟付款的利息。

由于李先生未按规定申报纳税,且有应纳税额,因此,被马德里税务局强制要求提交所得税申报表,并被处以应纳税款的75%的罚款,加之应补交的税款,合计约150万元!

02 李先生收到的跨境汇款是否合规?

1.西班牙

西班牙外汇和资本自由流动,原则上外汇汇入和汇出没有限制,也无须缴税,唯一要求是要申报金额超过5万欧元等值货币的汇入、汇出款。因此,在西班牙李先生对来源于父母的汇款,只需进行申报即可。

2.中国

中国实行严格的外汇管制政策,对个人结汇和境内个人购汇实行年度总额管理。按照交易性质区分经常项目和资本项目个人外汇业务,对经常项目不予限制,常见的有留学、旅游、赡家款等;“资本性项目”是指支付出去的外汇变成了资本投资,包括资本转移和非金融资产的收购等,按照国家的相关规定,这部分资金的流出在支付渠道上需要提前申报备案,否则就属于违规。对于资本项目,我国尚未完全开放,个人到境外买房、进行直接境外证券投资或购买人寿保险、投资性返还分红类保险产品用汇,属于暂未开放的资本项目,是不允许直接购汇汇出境外的。因此,境内个人不能因境外购房而汇出资金,后续也不能将售房款汇入境内。

李先生父母无法以“境外购房”目的,将其境内资金汇入李先生的西班牙账户;若其他用途为目的,向境外汇款则违反了资金使用目的须”真实、合规、合理”结汇要求。所以,李先生父母汇至李先生西班牙账户的购房款,不符合中国外汇管制的要求。

03 跨境汇款的风险防范

1.提前规划用汇需求,合规办理结售汇业务

我国是一个实行严格的外汇管制的国家,国家针对个人外汇活动始终处于严格监管的状态,并且随着大数据时代的到来,交易会越来越透明。因此,在个人办理外汇业务时,应当合法合规,经常性项目凭真实交易文件办理,资本性项目需提前通过审批备案,不得以分拆等方式逃避限额监管,也不得使用虚假商业单据或者凭证逃避真实性管理。根据《外汇管理条例》,“有违反规定将境内外汇转移境外,或者以欺骗手段将境内资本转移境外等逃汇行为的,由外汇管理机关责令限期调回外汇,处逃汇金额30%以下的罚款;情节严重的,处逃汇金额30%以上等值以下的罚款;构成犯罪的,依法追究刑事责任”。因此,如有用汇需求,应当提前做好规划,避免一不小心踩了红线。

2.银行接受的钱,不一定就完全没问题。

每个机构有自己的职能,比如外汇局关注外汇合规,银行关注反洗钱合规,税局关注税务合规等。在银行合规层面,西班牙银行按照银行的要求审核资金的来源,接受资金。但在西班牙税务局层面,申报资产申报税务是纳税人自己的责任,西班牙银行不管。在中国外汇局层面,父母的钱是否通过正规渠道汇出境的,西班牙银行也不管。

3.来自亲朋好友的境外汇款应当注意外汇合规与税收申报。

父母的钱不是自己的钱,子女的钱不是自己的钱,对亲属海外汇款向税局申报这个事,不止西班牙,很多国家都需要,比如英美加澳新等。以美国为例,接收来自海外亲属的汇款,超过一定额度的,需要申报。不申报会被处罚。接收多个汇款人的海外汇款:汇款人有亲属关系的,汇款金额合计超过10万美元的,接收人需要申报;汇款人没有亲属关系的,单个人汇款超过10万美元,接收人才需要申报。所以,任何时候任何汇款,留好款项“性质”的证据,做好申报,非常重要。不然可能会被视作收入征个税和罚款。