历时5个月,负债累累的紫光集团终于在法院监督指导下敲定了战略投资者。经过公平竞争,国资背景的智路资产和建广资产组成的智路建广联合体,将负责解决紫光集团上千亿元的债务问题。

近些年,智路建广连续在半导体市场大手笔并购,积累了大量的行业整合经验和成功案例,这也成为其在一众竞争对手中脱颖而出的重要原因。过去,紫光集团连续并购后的一个明显问题就是投后管理不足,随着智路建广承接此次重整,或将紫光集团在行业内的竞争优势充分发挥出来。

遗憾的是,作为最后两个入围者之一,阿里和浙江国资组成的联合体没能笑到最后。在业内看来,阿里最终出局可能是多重因素叠加的结果。在自身优势方面,阿里并不像智路建广拥有大量的半导体行业整合经验和运营经验,该公司更侧重芯片设计等轻资产运行模式。

被称为“并购狂人”的紫光集团董事长赵伟国 图源:紫光集团

战略投资者确定,需解决上千亿债务

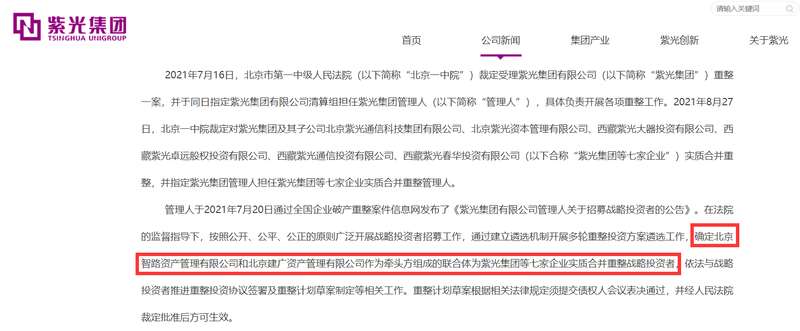

12月10日,紫光集团公告披露,在法院监督指导下,紫光集团管理人确定北京智路资产管理有限公司(下称:智路资产)和北京建广资产管理有限公司(下称:建广资产)作为牵头方组成的联合体(下称:智路建广联合体),为紫光集团等七家企业实质合并重整战略投资者,依法与战略投资者推进重整投资协议签署及重整计划草案制定等相关工作。重整计划草案根据相关法律规定须提交债权人会议表决通过,并经人民法院裁定批准后方可生效。

这意味着,历时5个月,紫光集团破产重整工作取得最新进展。

紫光集团官网截图

今年7月9日,相关债权人以紫光集团不能清偿到期债务,资产不足以清偿全部债务且明显缺乏清偿能力,具备重整价值和重整可行性为由,向法院申请对紫光集团进行破产重整;7月16日,北京一中院裁定受理紫光集团重整一案,并于同日指定紫光集团清算组担任紫光集团管理人,具体负责开展各项重整工作。

8月27日,北京一中院裁定对紫光集团及其子公司北京紫光通信科技集团有限公司、北京紫光资本管理有限公司、西藏紫光大器投资有限公司、西藏紫光卓远股权投资有限公司、西藏紫光通信投资有限公司、西藏紫光春华投资有限公司(以下合称“紫光集团等七家企业”)实质合并重整,并指定紫光集团管理人担任紫光集团等七家企业实质合并重整管理人。

在被确定为战略投资者后,智路建广联合体最主要的任务就是要解决紫光集团的巨额债务问题。截至11月19日,紫光集团债权人会议共确认债权约1426亿元。其中,普通债权占大头为1281亿,主要来自数十家银行类债权机构;有财产担保债权约143亿,债权人主要为银行,包括某政策性银行、某国有大行、某城商行等;税款债权约2亿,债权人为国家税务总局。

半导体业内都很熟知,紫光集团能积累如此巨额债务,主要还是因为过去数年的大举并购。2013年,紫光集团收购展讯通信,2014年收购锐迪科微电子,随后又将两家公司整合为紫光展锐。目前,紫光展锐已成为国内极少数可自研5G手机SoC的企业,在海思麒麟受阻后,该公司也成为国产手机芯片厂商的代表。

除手机芯片外,紫光集团还陆续收购晶源电子、收购新华三股权、联合美国西部数据成立紫光西数、组建长江存储、控股上海宏茂微电子、收购法国Linxens集团等,一系列举动帮助该公司实现在通讯芯片、存储芯片、FPGA设计等方面的广泛布局。巅峰时期,紫光集团甚至还试图收购存储芯片大厂美光、代工巨头台积电等,但最终并未成功。

长江存储核心厂区 图片来源:长江存储官网

正由于持续的大手笔并购,加上半导体行业投入高、回报周期长,紫光集团总资产和总负债持续飙升。财报显示,截至2020年三季度末,紫光集团总资产为3008亿元,总负债为2107亿元,资产负债率高达70%。这给该公司的资金链带来巨大压力,去年11月开始,紫光集团的数只债券先后违约。

尽管债务沉重,但紫光集团旗下不乏优质资产。在该公司启动破产重整后,广东国资广东恒健、北京地方国企北京电控、无锡国资无锡产业发展集团、阿里巴巴集团和浙江国资联合体、智路建广联合体、中国电子、武岳峰科创与上海国资上海国盛联合体等先后传出有意参与竞购。到了今年10月底,阿里巴巴集团和浙江国资联合体、智路建广联合体在7个候选人中胜出,进入第二轮竞选。最终,智路建广联合体脱颖而出。

智路建广联合体为何能胜出?

在一众央企国资中脱颖而出,智路资产和建广资产是什么来头?

观察者网梳理公开资料发现,智路资产成立于2017年5月,是一家专注于半导体核心技术及其他新兴高端技术投资机会的私募股权投资基金。

股权结构显示,智路资产实控人为李滨,持股比例达到73.15%,李滨另一个身份是中关村融信金融信息化产业联盟(下称:融信联盟)理事长;智路资产法定代表人、管理合伙人张元杰,拥有多家半导体公司的工作经历,还担任过中国投资有限责任公司资产配置部门董事总经理,他的另外一个身份是融信联盟副理事长。

官网信息显示,融信联盟是为支持战略新兴产业生态发展,由多家科技企业、商业银行和投资机构等共同发起成立,经北京市民政局核准的非营利性社团法人。目前,融信联盟理事单位包括长电科技、北京君正、中芯国际、京东方、韦尔半导体、瑞能半导体等国内半导体领域知名公司。

建广资产成立于2014年1月,是一家专注于集成电路产业与战略新兴产业投资并购的私募基金管理公司,由央企中国建投和融信联盟分别持有51%和49%的股权,李滨还担任建广资产的投评会主席。

融信联盟官网截图

由于在市场上行事低调,在半导体产业之外,鲜有人知道智路资产和建广资产。但实际上,两家在过去几年联手完成大量海外投资和并购,布局涵盖芯片设计、晶圆制造、封装测试、半导体材料等产业链上下游,累计投资额超过600亿元。

今年上半年,智路资产宣布以14亿美元收购全球第二大OLED驱动芯片厂商美格纳半导体(Magnachip),目前还未完成交割。最近,该公司还宣布以14.6亿美元收购全球最大封测企业日月光在大陆的四家封测厂,这四座工厂在模拟、数模混合、功率器件、射频(RF)等应用领域均有布局。

当然,影响力最大的还是5年前的那笔联合收购。2017年初,智路建广联合体以27.5亿美元(约合181亿元人民币)收购恩智浦旗下标准件业务(后更名为安世半导体),成为迄今为止中国最大的海外半导体并购案。收购后,这块资产在2019年和2020年分两次以超过260亿元的价格,转手卖给国内企业闻泰科技。

市场上有观点认为,智路建广联合体在半导体领域的行业整合经验和成功案例积累是其成为紫光集团破产重组战略投资者的重要原因。紫光集团在以往的运营中一个问题就是投后管理不足,没有发挥出并购企业的综合优势,智路与建广承接此次破产重整,也给了紫光集团强化上下游供应关系、保障供应链安全的机会。

阿里为何最后时刻出局?

作为最后的两个入围者之一,阿里与浙江国资的联合体为何没能脱颖而出?

事实上,浙江省对于发展半导体产业抱有很大的热情。根据《2021年浙江省半导体行业发展报告》,该省集成电路产业销售规模全国排名第六,中国最大芯片代工厂中芯国际在宁波和绍兴均设有工厂。不仅如此,浙江省还是紫光集团旗下核心企业新华三的总部所在地。

阿里巴巴在芯片领域的野心更不必说。该公司在3年前就成立独立芯片公司“平头哥半导体有限公司”,随后相继发布了Arm服务器芯片倚天,AI芯片含光,RISC-V架构CPU核玄铁,以及RFID(射频识别)芯片羽阵,实现从云端到终端芯片的整体布局。此外,该公司在2017年发布的神龙云服务器中,还设计了智能网卡芯片X-Dragon,即现在市场上热门的DPU(数据处理器)。

Arm服务器芯片倚天(资料图)

但与智路建广联合体相比,阿里最大的劣势是没有半导体行业的整合经验和管理芯片工厂的经验。目前,阿里更注重半导体产品的设计,其自研的服务器由浪潮集团代工,交换机由锐捷网络代工,芯片由台积电代工。而紫光集团的资产涉及大量芯片和ICT硬件产品的生产制造,很多客户还是阿里的竞争对手。

在挑选战略投资者时,紫光集团管理对并购整合经验十分看重。7月20日的公告指出,拟报名参与本次重整的意向战略投资者需要符合具备整体承接紫光集团或紫光集团核心产业的规模和资金实力,具备确定性的投资资金来源。同时,战略投资者还要具备芯片产业和云网产业的管理、运营或并购整合经验,具备管理和运营紫光集团核心产业的能力,能够支持和促使紫光集团下属核心实体企业做大做强。

经验之外,阿里还面临一些不确定性因素。彭博社12月9日报道称,中国监管机构上个月还倾向于支持阿里,但该公司在美国上市导致其在最后时刻出局。有知情人士称,美国监管机构正在加强对在美上市公司的审计要求,如果阿里巴巴成为紫光集团的战略投资者,可能会暴露其敏感信息。

彭博社报道截图

不过,市场上也有观点认为,虽然竞标结果尘埃落定,但像阿里这样的出局者并非没有机会参与后续的紫光集团重整。由于智路建广属于私募基金,在拿下紫光后势必需要进行相应的项目融资,有意参与投资的机构仍可能会以有限合伙人身份参与。