本文来自微信公众号:全天候科技(ID:iawtmt),作者:全天候科技,作者:潘涛,编辑:罗丽娟,头图来自:视觉中国

价格暴涨、供不应求,如今新能源汽车上游产业迎来了黄金时期,这样的热闹场面和多年前落后的产业面貌,形成了鲜明对比。

在动力电池的四大材料中,电解液虽然技术门槛相对不高,但在很长一段时间,产品严重依赖进口,而且还需看人脸色,发展过程较为曲折。

2002年以前,国内能够生产电解液的公司屈指可数,其核心材料六氟磷酸锂的制备技术牢牢掌握在海外公司手里,为满足市场需求,产品只能从日本和韩国等地进口,对外依赖严重。

此后几年,随着消费电子和新能源汽车风口的出现,陆续有国产品牌崛起,不仅供应国内,进而走向全球。在这个过程中,国泰华荣、新宙邦、天赐材料等几家头部企业,发挥了重要作用。

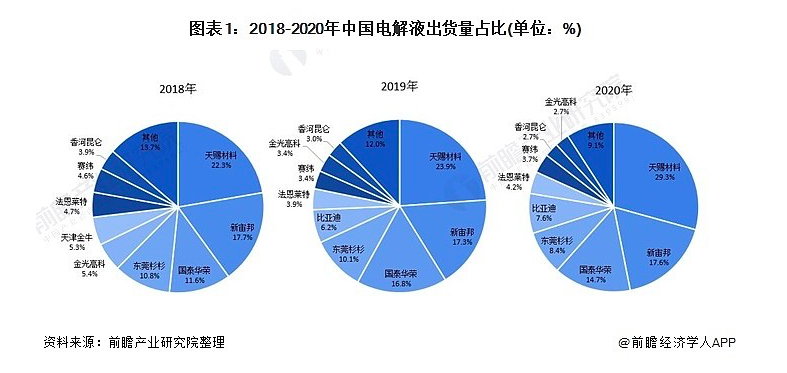

2006年底江苏国泰上市时,旗下子公司国泰华荣已是国内第一、世界第三大锂离子电池电解液生产企业,在国内市场的占有率达到40%。此后,新宙邦打入海外巨头供应链,逐渐实现对国泰华荣的反超。2015年之后,天赐材料抓住机会,一跃成为市场第一,如今其领先优势还有越来越大的趋势。

十余年间,从进口到出口,从行业不景气到拥有多家巨头,中国的电解液市场经历了一场巨变。这中间发生了什么?站在新能源汽车爆发的风口,行业未来又将何去何从?

轮流坐庄

在国产电解液的发展过程中,国泰华荣堪称第一个吃螃蟹的人。

2002年6月,国泰华荣就建成了200吨/年锂离子电池电解液批量生产线,成为国内首家实现工业化生产锂离子二次电池电解液的企业。随后几年,国泰华荣抓住为LG、三星等电子巨头供货的机会,不仅成功打入国际市场,并借此稳固了其国内电解液龙头的位置。

直到2013年,在国内市场,国泰华荣都保持着领先优势。但在这之后,国泰华荣的市场份额开始出现下滑,另一个“新”玩家被更多人所熟知——新宙邦。

这家成立于2002年的公司,一开始还并不叫新宙邦。“公司最开始名字叫宙邦,当时的想法是要做‘中国的杜邦’,后来又专注于新兴领域,所以就加了一个新字叫新宙邦。”创始人覃九三说。

新宙邦的锂电池电解液于2003年正式推出市场,此后一段时间,正好赶上国内数码锂电池爆发的阶段,在比亚迪、比克、力神等一大批国内企业的带动下,电解液的国产化进程开始加速。

2010年,电解液的国产化率就达到了8成以上,基本完成了进口替代。新宙邦也迎来了发展的黄金时期,在这一年初成功登陆资本市场。财务数据显示,2009年,新宙邦的营收增长36.78%,达到3.19亿元,净利润更是暴涨近9成,从3100多万元上涨到6000多万元。

上市之后,新宙邦营收节节攀升,从2009年的3个多亿元,短短两年便实现翻倍,2011年时其营收已经超过了6.5亿元。这一时期,新宙邦陆续走入松下、索尼、三星等海外巨头供应链,市场地位空前。

2014年,新宙邦超过国泰华荣,成为国内电解液市场龙头。

不过,其行业龙头的位置并没有维持太久。2015年,天赐材料完成对东莞凯欣的收购,GGII数据显示,2016年天赐材料全面接管东莞凯欣后,其产量及产值均已是全国第一。

一场收购,让天赐材料一跃成为国内电解液的新龙头,并且此后,其领先优势持续扩大。2020年天赐材料在国内电解液的份额已经接近3成。

和覃九三的背景相似,天赐材料的创始人徐金富也是化工专业出身,研究生毕业后,他先在学校的化学研究所工作了一段时间,但没过多久,他就跟着自己的同门师兄罗秋平,一起开始了创业之路。而罗秋平创立的这家公司——道明化学,正是此后大名鼎鼎的蓝月亮的前身。

这段成功的创业经历,让徐金富赚到了人生的第一桶金,随后他离开道明化学,回到浙江老家,开启了人生的第二次创业,和地方一家国企合作做原料药的生意。然而第二次创业并不成功,此前赚到的钱几乎都被亏了进去。

不甘心的徐金富重返广州后开始第三次创业,从在道明化学最熟悉的日化原材料做起,通过从事相关贸易,1995~2000年,他又积累了一笔资金。

徐金富能在失败后如此快速崛起,和前东家的合作不无关系。他曾向媒体透露,自1995年开始,公司就和蓝月亮有合作关系。也正是凭借这笔钱,徐金富才得以在2000年,在广州创办天赐材料。

从时间来看,天赐的创办时间比新宙邦更早,但为什么直到2015年,天赐材料还需要通过收购的方式,才成为行业龙头?天赐错过了什么,新宙邦又是如何抓住了机会?

一超多强

事实上,新宙邦一开始并不是从事电解液的研发与生产,而是从电容器溶剂起家,后来又做添加剂,此后才陆续涉足电容器电解液和锂电池电解液。

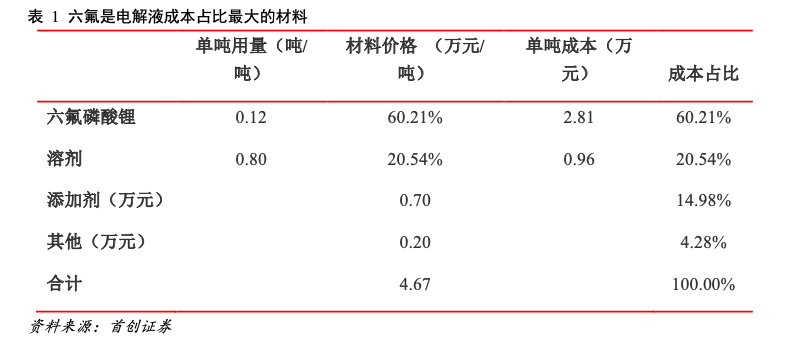

按照覃九三的计划,新宙邦最初打算从液态六氟磷酸锂入手,但做了半年后,发现其存在一定门槛,于是决定先采用进口六氟磷酸锂,自己主攻添加剂,以做好电解液产品和服务。但是六氟磷酸锂,恰恰是电解液行业的关键所在,该材料在电解液中的成本占比超过6成。

从电解液的成分来看,主要分为溶质、溶剂以及添加剂。几种原料,按照一定的比例配置,从而制成电解液。其中,溶质部分的电解质锂盐,也就是六氟磷酸锂,是电解液中最为活跃的因素,能够决定电解液的基本理化性能。

和隔膜以及正负极材料相同,电解液也是锂电池的四大核心材料之一。在锂电池内部,电解液能够进行离子传导,从而起到沟通正负极的作用,对锂电池的能量密度、工作温度范围、循环寿命、比容量以及安全性能等指标都有重要影响。

不过,和隔膜、高镍三元正极等材料具备的明显技术门槛不同,电解液的生产难度并不高。而且和其它材料的投资规模相比,其轻资产的属性也较为明显,首创证券数据显示,单GWh电池对应的产能投资在500万左右,显著低于其他材料。

此外,电解液从建设到投产的时间也不长,仅在半年到一年左右。相比之下,隔膜行业至少需要2年。诸多因素,让六氟磷酸锂的地位显得更加重要。

绕开六氟磷酸锂的研发,让新宙邦得以迅速发展,但多年之后,这一“贸工技”的路线也逐渐显现出一些劣势。经历前几年的快速发展后,新宙邦自2012年开始陷入了一段停滞。

Wind数据显示,2011~2014年,新宙邦营收增长放缓,其中2012、2013年的增长率更是仅有个位数。2011年新宙邦总营收为6.5亿元,到2014年的三年时间,仅增长了1.1亿元,为7.6亿元。

宏观经济的放缓,下游需求的下降,都对新宙邦带来了重要影响。在2013年年报中新宙邦表示,由于锂离子电池化学品因行业竞争加剧,产品销售价格大幅下降,导致主营业务收入同比下降14.88%。这正是新宙邦这几年的缩影。

另外一边,天赐由于对上游的材料六氟磷酸锂有所布局,安全垫较厚,这几年的增长相对良性,营收从2011年的4.7亿元增长到2014年的7亿元。

此后,适逢国内新能源汽车爆发,电解液产业公司纷纷乘上东风,新宙邦和天赐的差距,也越来越大。2020年,天赐材料实现营收41.19亿元,而新宙邦同期的营收仅为29.61亿元。

曾经的王者,国泰华荣也一蹶不振。江苏国泰年报显示,2015年时,其化工收入为5亿多元,到2020年,这部分收入增长到18亿元,但和头部两家相比,已经有了很明显的距离。而且这部分收入不全来自锂电池电解液业务,还有来自有机硅业务的贡献。

行业已形成了一超多强的局面。这些企业落座到今天的排序,与其业务扩张程度和企业发展策略不无关系。

新宙邦从电容器溶剂发家而来,此后持续横向发展,从添加剂一直跨界到锂电池电解液等。2015年收购海斯福,新宙邦进入含氟精细化工领域,并在同一年布局半导体化学品,路子越走越宽。

相比之下,天赐材料则更加专注,一直在电解液的产业链进行纵深发展。收购东莞凯欣后,天赐很快开始向上游进军,此后陆续完成对锂盐、添加剂,甚至是最上游的碳酸锂、硫磺、锂辉石的布局。

目前,天赐材料已有大约8成的六氟磷酸锂能够实现自给自足,仅有少部分还需要外部采购,未来随着更多新产能释放,其自供比例或许还将更高。而新宙邦则还需要向多氟多、天际股份等六氟磷酸锂巨头进行大量采购。

近年来,六氟磷酸锂的价格经历了一轮暴涨。Wind数据显示,目前其价格已经达到了56.5万元/吨,而去年同期的价格还在9万元/吨左右。作为电解液的核心材料,六氟磷酸锂的价格将直接影响电解液的价格。通过大比例自供,天赐材料无疑能在成本上占据一定优势。

今年以来,天赐材料的股价涨幅已经超过了1.2倍,市值逼近1300亿元,而新宙邦同期的涨幅则仅有20%左右,当前市值500亿元。

仍有变数?

和动力电池的其他核心材料类似,电解液也陷入了疯狂扩产的状态。根据前瞻产业研究院数据,预计到2021年底,天赐材料产能将达到20万吨/年;新宙邦产能将达到15万吨/年;国泰华荣产能将达到7万吨/年。

根据2020年年报,天赐材料在建的锂离子电解液产能高达35万吨,新宙邦披露的口径为电池化学品新建产能,为17.58万吨。

近年来,随着市场需求暴涨,电解液的头部效应正变得越来越明显。前瞻产业研究院数据显示,2017~2020年,国内电解液行业企业CR3从46.3%增长至61.6%;CR5从61.5%增长到77.6%。

在上行周期内,大肆扩产,以抢占更多的市场份额,是稳固行业龙头地位的不二法门。但和天赐材料相比,新宙邦的扩张脚步还是相对谨慎。

这或与其创始人对行业的判断有关系。“今年很难,明年更难,马云说后年可能会好,但我觉得也未必,去年是产业十年发展最艰难的一年,但可能会是未来几年来最好的一年。”2020年,在接受高工锂电采访时覃九三说。

为避开国内竞争激烈的市场,新宙邦盯上了国际市场,后者更像是一块尚未被分割的蛋糕。新宙邦也因此频频布局。

例如在波兰,新宙邦投资了年产4万吨锂离子电池电解液项目。而在此前的投资者关系活动中,新宙邦也透露,未来在美国布局生产基地已是其既定战略,未来将适时启动。

适逢新能源汽车浪潮,头部企业们除了一边跑马圈地疯狂扩产,另一边,为了强化领先地位,也开始更多向溶质、添加剂等材料方向延伸,形成一体化布局,从而保证供应并降低成本。

按照2021年的公告,新宙邦合计拥有5.9万吨添加剂产能计划,包括了氟代碳酸乙烯酯、二草酸硼酸锂、氯代碳酸乙烯酯等种添加剂,预计2023年投产。

天赐材料也有相应布局,但规模不及新宙邦激进。

发力侧重不同,或许将对头部企业未来的行业地位带来直接影响。另一方面,电解液的核心原料六氟磷酸锂,近年来也面临了一些不确定因素。

虽然六氟磷酸锂因为性能均衡、成本较低,且工艺较为成熟,长期以来都是电解液溶质的首选。但事实上,六氟磷酸锂也因为较差的热稳定性、容易形成沉淀等问题而饱受诟病,行业对溶质的探索一直没有停下。

目前,LiFSI(双氟磺酰亚胺锂)已经渐渐显露出替代六氟磷酸锂的可能性。相比六氟磷酸锂,LiFSI不仅具备更好的高温稳定性、耐水解,而且和硅负极的相容性也更好。随着六氟磷酸锂价格持续高涨,二者的价格差距也将被逐渐抹平。

受制于LiFSI的技术壁垒,国内拥有生产能力的厂商并不多。通过提前布局,腰部企业或许将迎来崛起的机会。例如康鹏科技,其目前LiFSI的产能合计已有1700 吨。天赐材料、新宙邦也已有LiFSI产能布局,但优势并不大。

动力电池正处于极速发展时期,近年来,钠电池、半固态电池、固态电池等概念轮番出现,企业一旦没有跟上,命运很可能就被改写。

对于电解液企业来说,既要避免过于激进而踏错的风险,也要防范过于谨慎而导致落后的局面,在新能源的风口上,相比飞得过高,飞得更久更稳才是硬道理。

本文来自微信公众号:全天候科技(ID:iawtmt),作者:潘涛,编辑:罗丽娟