题图来自:视觉中国

提起芯片制造,大家相当的第一个名词一定是光刻机,作为芯片制造的核心设备,光刻机缺口成为了无数国人的痛。

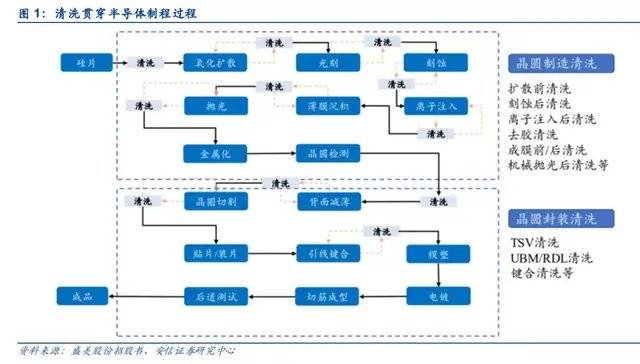

然而,光刻机虽然关键,但却仅参与到芯片光刻这一个环节之中。与光刻相对比,清洗步骤贯穿于芯片生产的各个环节,清洗的效果直接影响到最终的芯片良率。

从硅片光刻加工,到刻蚀抛光,再到封装前的清洗和封装后的清洗,清洗步骤占据了整个芯片生产总步骤的三分之一。

硅片清洗并非传统印象中毫无技术含量的清洗,而是涉及到门槛较高的工程技术。尤其在芯片工艺进入到14nm之后,随着刻蚀次数的增多,工艺流程越发复杂,尺寸越小的污染物也就越难清理,就需要增加清洗的步骤,这也让芯片清洗在芯片制造环节中愈发重要。

但使用频率如此高的清洗设备,其2019年的市场份额却仅为30.49亿美元,仅占当年全球半导体设备的5%,这一比例不仅远低于薄膜沉寂设备、光刻机和刻蚀机,甚至比检测设备的占比还要低。

这不禁让很多投资者“忽略”了这一赛道的价值,但实际上,除了体现在业绩层面的数据外,清洗设备还扮演者更加重要的产业链“角色”。

自主替代进行时

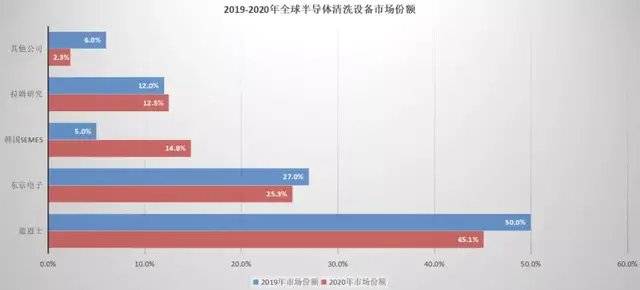

中国半导体产业起步较晚,清洗设备同样如此,目前全球市场份额主要被日本、美国和韩国公司瓜分,其中日本公司处于绝对竞争优势。

据Gartner数据,2020年全球半导体清洗设备主要被日本迪恩士(DNS)、东京电子、韩国 SEMES和美国拉姆研究瓜分,市场份额分别为45.1%、25.3%、14.8%和12.5%,CR4合计占整个市场97.7%的市场份额。

纵观过去两年行业的发展,半导体清洗设备市场集中度进一步提升。韩国SEMES市场份额迅速增长,美国拉姆研究的市场份额也稳中有升,日本企业的市场份额则有所回落。

尽管在全球市场份额中,外国企业占尽优势,但近些年国内市场中,我国企业的自主替代率却正在显著提升。据中国国际招标网信息,从2019年初至2021年6月底,中国主流晶圆厂的清洗设备招标中,中国半导体清洗设备的占有率已经提升至10%以上。

尤其今年1-10月,全国晶圆企业共招标96台湿法清洗设备,其中37台被中国公司中标,占总招标份额的38.5%。也就是说,中国半导体清洗设备已经能够与海外企业相抗衡。

从中标企业看,北方华创、芯源微、盛美上海、屹唐半导体分别中标13台、8台、14台和2台,这四家公司成为中国半导体清洗设备国产替代的先锋。此外,至纯科技、国林科技也纷纷投入到半导体清洗设备的研发中。

值得注意的是,除屹唐半导体已经过会尚未IPO外,其他半导体清洗设备相关公司均为上市公司,资本有望加速推动这一行业的国产替代。

技术路线的差异化争夺

中国半导体清洗设备并非简单的技术复制,而是颇具创新的差异化竞争。

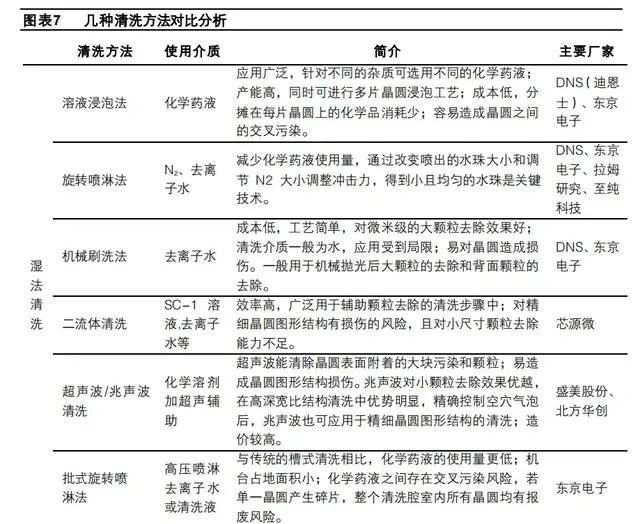

根据清洗介质的不同,半导体清洗技术可以分为湿法清洗和干法清洗两条分支路线,目前湿法清洗是主流的技术路线,占芯片制造清洗步骤数量的90%以上,因此这里讨论的主要是各家湿法清洗设备的情况。

所谓湿法清洗指的是,用溶液、酸碱、表面活性剂、水及其混合物,通过腐蚀、溶解、化学反应等方法,使硅片表面的杂质与溶剂发生化学反应生成可溶性物质、气体或直接脱落,从而达到清洁硅片的目的。

同为湿法清洗技术,又可以分为化学方法和物理方法两个方向。

化学方法主要通过将硅片浸入不同的化学药剂从而达到清洗的目的,根据药剂的不同又有RCA 清洗、改进 RCA清洗、臭氧清洗、IMEC清洗等多条分支。

物理方法则是将化学药剂与物理方法结合,通过机械刷洗法、超声波/兆声波清洗法、二流体清洗法、旋转喷淋法等物理技术,对硅片进行全面清洗的过程。行业中,物理方法所用的药液基本相同,核心的区别在于物理辅助方法的差异。

目前,海外巨头的湿法清洗设备主要采用容器浸泡法、旋转喷淋法和机械刷洗法,其中旋转喷淋法是海外巨头的主流路线,已经能够完成7nm及以上规格的硅片清洗。

与竞争对手相比,国产清洗设备企业大多采用差异化的竞争路线,有望实现技术路线上的弯道超车。

芯源微采用二流体清洗法,精确控制惰性气体及水流量,达到杂质去除目标。2021年财报显示,公司湿法清洗技术已经能够达到40nm大小的颗粒清洗。

盛美上海与北方华创均积极布局兆声波技术,并且取得了很好的技术突破,已经能够商业化量产28nm规格的清洗设备。

受《瓦森纳协定》影响,中国半导体产业始终被欧美国家卡脖子,如光刻机等关键设备,我国始终难以拿到较高规格的产品,这就导致我国半导体产业链普遍只能停留在14nm制程以上。

从产品角度而言,这是一种劣势,但从产业链发展角度看,这给我我国产业链持续追赶的时间。由于海外芯片企业普遍聚焦小制程产品,而我国芯片产业链却仍停留在28nm,这就导致虽然中国半导体清洗设备的技术赶不上国际巨头,但在国内应用却正好足够。

也即是说,对于国内晶圆企业的扩产而言,选择国内清洗设备与外国清洗设备并没有太大的不同。

在如此的便利之下,中国半导体清洗设备企业依然没有选择复制海外巨头的技术之路,而是全面自研搞自己的差异化路线,这就显得更加难能可贵。

一块芯片“敲门砖”

清洗设备的价值并不仅仅体现在芯片产业链5%的市场份额上,作为整个芯片制造环节中参与最频繁的设备,它实际上已经成为了一块芯片“敲门砖”。

市场中很多投资者将中国半导体清洗设备与日本迪恩士进行对比,但实际上这样简单的对比并不客观。虽然迪恩士在全球清洗设备行业中占有绝对的领先份额,但其竞争力实际却是持续下降的。

迪恩士成立于1975年,是日本八十年代半导体腾飞的最大受益者之一,其成功在1983年研发出世界第一台旋转晶片清洗系统。可以说,之所以迪恩士能够成为全球龙头,正是源于革新性的技术创新。

2016年的时候,迪恩士在半导体清洗设备的市场占有率曾高达53%,到2019年这一数据下降至50%,2020年再度下降至45%。市场份额的持续下降表明,迪恩士的核心竞争力已经不再像之前那样稳固。

一直以来,迪恩士都是一家极为聚焦的企业,而聚焦则给公司带来了绝对的市场占有率。但在我们看来,迪恩士的发展却并不算“成功”,因为原本它可以更加强大。

正如前文所述,半导体清洗设备是一个市场占比很低的芯片子赛道,但同时它又参与到芯片制造的各个环节中,因此清洗设备公司具备切入其他赛道的机会。

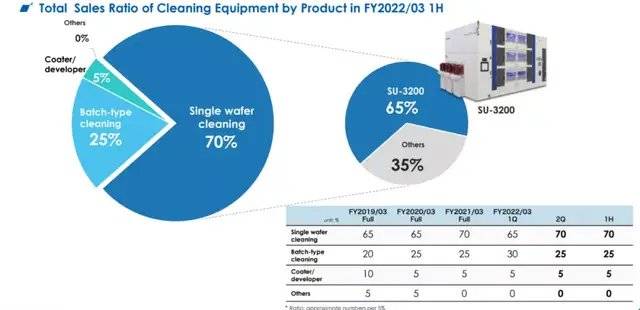

虽然迪恩士公司也曾进入过刻蚀设备、涂胶/显影设备等芯片细分领域,但却丝毫没有产业竞争力。根据公司最新的2022年H1财报,迪恩士总营收逇95%来自于清洗设备,其中单品清洗设备的占比高达70%。

2019财年,迪恩士一度希望通过多元化提升公司竞争力,当时公司的营收中,清洗设备的占比仅为85%,但如今其他业务已经萎缩至几乎可以忽略的地步。

对于中国清洗设备企业来说,与迪恩士竞争全球产业龙头可能不是一个正确的选择,迪恩士长期聚焦这一领域,想要短期超越难度极大。

另一方面,中国半导体产业链整体刚刚起步,具备设备自主替代能力的企业并不多,半导体清洗设备作为国产替代先行者,实际已经具备了纵向扩张的优势。清洗设备参与到芯片产业链的各个环节,与产业链各环节的公司都有接触,具备纵向切入产业链上下游设备的能力。

由单一清洗设备切换到更多的领域,已经成为中国半导体清洗设备龙头的一致选择。

北方华创的多元化战略自不必多提;在清洗设备领域最具竞争力的盛美上海,也开始切入到电镀设备、刻蚀设备以及封装设备中;芯源微则在涂胶显影设备有所布局。

争夺单一市场全球竞争力固然重要,但在自主替代刚刚起步的当下,快速切入空白市场也不失一种正确的选择,中国清洗设备企业有着比国际巨头更大的发展空间。

目前来看,北方华创就是走这种国产替代早期抢占市场的路线,盛美上海也开始切入到更多产业链环节,即将上市的屹唐半导体本就是中国的去胶机龙头,各家公司均准备好了跑马圈地。

中国芯片产业争夺战,争得不仅是技术,也是资本的扩张。