“拜登经济就是个活生生的矛盾。”

“(经济上)有些事真的说不通。”

在新冠疫情迟迟不见缓和的情况下强行提振经济,如今的美国社会怪相频出:美国人消费者信心指数处于10年最低点,却又在疯狂购物;企业招聘势头强劲,工人们却以创纪录的速度辞职;疫情下的美国人,工资却比疫情前的还要多,地方政府拨款“现金过剩”……

归根结底,单方面靠美联储“超发”、美国政府“乱花”似的“输血型”经济疗法,已经无法治愈美国经济内伤。特朗普和拜登两届政府,为美国经济注入了数万亿美元。过去18个月内,美国国会的总拨款7.1万亿美元,已占一年总GDP的30.6%,其中部分资金通过支票发给民众。根据美国官方11月16日最新数据,去年美国人所谓“涨的工资”中,有超90%是政府拨款。美国财长耶伦已于16日警告,国库中的现金在12月3日以后不会支撑太久。

固然,美国政府以上次经济危机为模板,制定了此次应对危机的方案。但供应链割裂的巨大隐患,让美国的方案如今开始反噬经济建筑的各个层面——不断拉大的贫富差距、逐月提高的通胀指数、层层攀升的债务上限,这些已成为美国经济的“引爆点”。已经有共和党参议员指出,美国的通胀已经产生“多米诺骨牌效应”,最终会颠覆美国经济。

同时,美国为市场注入的天量流动性正不断产生负面溢出效应,让全世界人民为此“埋单”。

美国经济,怪象频出

怪象之一,消费者信心指数10年最低,美国人却在疯狂购物。

11月12日,CNN援引密歇根大学数据称,11月初,美国人的初步消费者信心指数已降至66.8%,较上月下降6.8%,与去年同期相比下降了13.1%,为10年最低。美国广播公司(ABC)和《华盛顿邮报》共同进行的一项民意调查显示,有“惊人的”70%美国人对拜登政府执政下的经济持负面评价。

密歇根大学制作的美国消费者信心数据,11月初步数据为10年最低

但与此同时,美国人正在疯狂购物。10月份的零售额上升,继9月份增长0.8%后,10月继续增长1.7%,为3月份以来的最大增幅。这是连续第三个月增长,超过了经济学家1.4%的预期。10月份销售额与去年同期相比飙升16.3%,比疫情前水平高出21.4%。

怪象之二,岗位需求增多,工人辞职数量却创下纪录。

10月,美国的招聘市场进一步扩大。尽管外界担心夏季招聘会放缓,但修正数据显示,政府严重低估了6月至9月之间的就业增长,并将最初的预测上调至62.6万个就业岗位。但与此同时,创纪录的440万美国人在9月份辞职。

创纪录的440万美国人在9月辞职 数据来源:美国劳工部

美国劳工部发布的职位空缺及劳动力流动调查(JOLTS)显示,职位空缺数比失业人数多出280万,再创新高,连续三个月站在200万整数关口上方。仍然高企的数字意味着美国的劳动力短缺延续至秋季。

另外,超过四分之一的美国人考虑在未来12到18个月内换工作或退休,这表明劳动力市场将进一步流失。种种迹象表明,越来越多的美国年轻人的“打工”意愿正在降低。

美国大部分企业为了招聘、留住员工绞尽脑汁,涨工资、加福利、给股权激励。但另一方面,工资的增长还是赶不上不断升高的商品价格。

怪象之三:新冠疫情暴发,美国经济衰退,美国人和政府反而更有钱了。

根据美国经济分析局最新数据(11月16日),2020年美国共有3040个县民众的个人收入增加,69个县下降,3个县维持不变。

美国经济分析局制作各县个人收入图表,颜色越深,说明个人收入增长越快

而从总的增长趋势来看,2020年2月之后,美国人的个人收入增长经历了多次猛烈的波动,短期之内的增长幅度历史最快。

这一增长,令美媒很费解。《纽约时报》10月18日在报道中抛出这样一个问题:自20世纪70年代末以来,除了短暂的例外,大多数美国中产阶级和工薪阶层家庭的收入增长缓慢得令人沮丧,远远落后于经济增长。

“但令人惊讶的是,过去两年是一个例外。在全球新冠疫情大流行的背景下,大多数美国家庭的财务状况比2019年好,这怎么可能呢?新冠疫情已经造成了大量的疾病和死亡,扰乱了正常的生活节奏......它引发了一场短暂的急剧经济衰退。

美国民众的个人收入增长一直较为平缓,但疫情期间波动幅度激烈 美国圣路易斯联储数据

地方政府的钱,也多到不知道该怎么用。皮尤研究中心11月15日的报告显示,由于州税收收入、投资收入以及联邦疫情援助拨款的激增,许多州在2021财年,实现了史上最大的财政盈余。

例如,爱荷华州的财政盈余为12.4亿美元,相当于2021财年全年预算资金的16%。弗吉尼亚州有26亿美元的盈余,相当于2021财年全年预算的11%。

“我以前从未见过这样的数字,”爱达荷州共和党众议员、众议院拨款委员会主席里克·扬布拉德(Rick Youngblood)说。

但由于美国政治的极化,两党围绕资金的使用方式有着诸多争吵。科罗拉多州的民主党力推将资金投放到社会服务和环境项目,但共和党人更为支持减税。

美国“输血”后遗症,如今开始显现

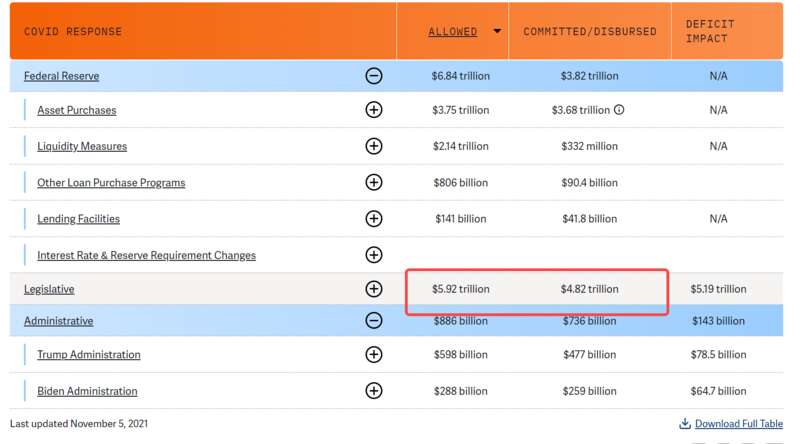

所有的这些怪象,都与美国政府疫情暴发以来,持续大规模的撒钱存在着联系。根据美国无党派资金追踪机构“负责任预算委员会”统计,截止11月5日,美国国会就新冠疫情防治、提振紧急相关拨款已超5.9万亿美元,具体来说是5921167277157美元。

国会拨款总计

而拜登刚于本周一签署通过的基建法案,造价1.2万亿。也就是说在过去18个月里,美国的总拨款已超7.1万亿,占去年年GDP的约30.6%。若1.75万亿美元《重建更好未来法案》通过,可能会将美国政府18个月内的总拨款提升至8.85万亿美元,占去年总GDP的42%。

其中一部分钱,最终流入了美国民众的口袋。

美国新冠疫情暴发以来,特朗普政府、拜登政府先后多次向美国家庭直接派发现金,部分美国人领到的疫情补助甚至超过了正常工作的收入。

新冠疫情至今,美国已签署三份经济刺激和纾困法案。去年3月26日深夜,美国参议院投票一致通过史上最大紧急经济刺激法案:“2万亿美元刺激法案”。

法案计划以3个方式,向美国注入总计2.143万亿美元的资金救助。这3个方式分别为:直接援助、贷款和补助。直接援助方面,法案将给予每位美国人1200美元,其子女(17岁以下)每人500美元。当受助对象的年薪超过7.5万元时,派现金额将逐步下降。年薪超过9.9万美元且无子女的单身人士、或年薪超过19.8万美元且无子女的已婚夫妇,将不能获得补助。针对美国民众的派现金额总计为3010亿美元。

同年12月,在两党的争吵声中,时任美国总统特朗普签署了第二次9000亿美元的疫情援助方案。法案规定,为美国年收入7.5万美元以下人群每人发放600美元。

3月6日,美国参议院以50票赞成、49票反对的投票结果,通过了一项1.9万亿美元的新冠纾困救助法案。根据法案,所有符合规定(年收入低于80000美元)的美国民众将额外收到每人1400美元补助。

3月11日,美国总统拜登签署了1.9万亿美元的新冠纾困救助法案,标志着该法案正式生效 IC photo

总的来说,美国的低收入人群总共能收到超3000美元的补助款,这一定程度上提振了美国经济,帮助到了低收入人群。实际上2020年全年美国人收入总计增加1.205万亿美元,其有1.102万亿来自于标注为“个人流动转移收入”的政府补助,占到了91.5%。

另一方面,这样大规模的撒钱行动,还是给美国经济的各个层面,带来了巨大的隐患。

当前,美国消费需求正在回升,各行各业也正全力复工复产,对人才的需求迅速复苏,因此导致美国劳动力市场出现了供应短缺的问题。无奈之下,大量用工企业便采取涨薪的手段,招聘人才,使得美国企业的人力成本迅速上涨,而这又导致下游消费品的涨价,从而引发美国物价进一步上涨,最终导致通胀率上升。

美国曾在20世纪六七十年代,出现过一轮工资-通胀螺旋式上升的恶性循环。目前,通胀水平可能高于美联储预计的水平,而在通胀主要推手之一的薪资方面,当前劳动力供给紧缺导致美国企业不断涨薪,目前工资-通胀螺旋式上升的三个条件已满足两个,薪资增速向通胀的传导可能更强,当前美国工资-通胀螺旋式上升的风险可能被低估。

因此,美联储主席鲍威尔一直强调,美国就业市场的问题比通胀的问题更加重要,通胀只是暂时的。美联储官员表示,刺激政策和提高失业福利等措施,可能会推高美国全社会的工资水平。

鲍威尔 IC photo图

一系列因素的推动下,美国通胀率仍在迅速飙升。2021年10月,美国的通货膨胀数据再度“爆表”,消费者价格指数(CPI)同比上涨6.2%,超过5.8%的预期,创下1990年以来的新高。美国总统拜登紧急表态称,通货膨胀损害了美国人的钱包,扭转这一趋势是当务之急。

美国企业的人力成本超预期上涨,大概率将继续向终端销售传导,或将进一步加剧美国通胀率的上升。这也造成在通胀的压力之下,美国消费者信心指数在11月初意外崩塌,为2011年以来最低。

美国此次通胀热图,颜色越深通胀越厉害 华尔街日报图

桥水基金达利欧警告投资者,持有现金的人最受伤害,因为他们忽视了自己的购买力正在被(通胀)所侵蚀。

美国“输血”成瘾,但这回遇到个大问题

要理解美国如今撒钱行动的背后逻辑,还是要从10年前说起。

《纽约时报》经济专栏作家尼尔·欧文(Neil Irving)11月15日对比了美国近两次处理经济危机的方式。2010年前后,受2008年金融危机影响,美国消费者和企业的支出减少,工作岗位也在减少,决策者认为美国经济没有达到潜力,造成了严重的人力成本危机。

州和地方财政是一个典型的例子,说明联邦政府的行动与2010年代初不同,是倾向于做得“过火”,而不是做得不够。在10年前的经济衰退中,各州收入损失严重。人们失去了工作,缴纳的所得税减少了。投资损失意味着更少的资本利得税。下跌的房地产价值意味着更低的财产税。消费者支出的大幅下降意味着销售税的减少。

在那次事件中,联邦政府几乎没有表现出支持州财政的意愿。由于各州一般不能出现预算赤字,这就迫使地方政府采取紧缩措施,导致进一步的失业,并在数年内减缓经济复苏。这次则不同,联邦政府支持人们的收入,帮助保持所得税收入的流动。同时,美国的股票市场繁荣,资本收益激增,房地产价格上涨,人们在实体商品上的支出增加了,这又支持了销售税收入。

但这一次,有一个大问题,似乎被美国政府和美联储忽视了:供应链的割裂,可能无法维持住美国的经济和货币政策。

10年前,支出不足导致了对商品和服务的长期需求不足,这意味着潜在的工人多于工作岗位。同时,几乎所有的商品都供过于求,包括制造业和航运业。

但现在,疫情造成了供应链上下游的割裂。不论是卫生纸还是新车的配件,几乎所有的商品都供不应求。其实,早在疫情暴发之初,亚洲和欧洲的工厂关闭,航运公司开始减少班次和运货量,供应链危机就开始了。

以全球供应链重要一环越南为例。去年,越南被西方媒体誉为“抗疫模范生”,工厂一度恢复了运营。但在今年,由于德尔塔病毒的肆虐,越南政府重新开启防疫限制,许多工厂停工。这段时期的停工,已经造成欧美品牌的产品无法按时交货。

而当越南9月日确诊人数下降后,政府开放限制后,数百万越南工人逃离工厂,返回老家,这也持续地给供应链制造压力。

越南服装加工厂的女工 越南媒体图

眼下,全球供应链危机还不知何时解决,但这已经给美国的经济政策带来了巨大的隐患。

《金融时报》经济专栏作家马丁·沃尔夫(Martin Wolf)11月17日撰文认为,美国的经济决策者们之前对供应链太过乐观,现在正在“犯下错误”。

他认为,由于商品的短缺,通胀上升的速度远高于工资的增长,这可能会造成工资-通胀螺旋式上升。即便以核心通胀率计算,美国的实际短期利率也接近负5%。如今美国的问题在于供应,而不是需求,而美联储对此无能为力。

“人们相信‘过热’的经济,将会带来巨大的社会效益,成本有限,这是维持需求的一个很好理由。但如果不应对通胀的快速上升,这是一个危险的论点,到时这种政策带来的好处可能远逊于预期。到时,美联储将被迫改变,这样做的成本,远超过目前其调整超宽松政策的成本。”

“粘性通胀很危险,可能彻底颠覆美国经济”

不过在政治极化的美国,经济问题似乎又演变成一场政治问题。过去几周,共和党人士反复批评拜登政府的经济政策,但以耶伦为代表的拜登政府官员,强调通货膨胀只是“暂时的”。

佛罗里达州共和党议员里克·斯科特(Rick Scott)11月15日在《国家评论》(National Review)上撰文,批评拜登政府的经济政策,并将目前美国的通胀定性为“粘性通胀”(sticky inflation)。

一般而言,货币、供给对通胀产生的影响并不存在相续性,上年的高货币增速只要得到控制,除了刚性的延迟效应以外,并不会对当年的通胀产生额外影响。但通胀预期会延续,前一轮高通胀会导致在同等条件下,民众的通胀预期更容易复燃,致使当年更容易产生通胀。这种现象即被称为“粘性通胀”。

他认为,拜登的通胀危机只会愈演愈烈。“粘性通胀是危险的,因为它有能力彻底颠覆美国经济,这就产生了多米诺骨牌效应。这样想,轻率的政府开支导致物价上涨,货币没有以前那么值钱了。当收入不足以支付房租、杂货和其他必需品时,你就必须要求雇主给你加薪。当大家都要求加薪时,公司就被迫提高工资。这是一个循环:价格上涨-成本上升-工资上升-价格回升,周而复始。这是一个向下的螺旋,它将伤害我们的家庭和企业,扼杀我们的经济。”

但另一方面,耶伦和美联储主席鲍威尔此前一直表示,通胀只是“暂时的”。

而当拜登政府进一步提出1.75万亿美元的《重建更好未来法案》,外界认为这可能进一步助长通胀的时候,耶伦本月表示,控制新冠疫情才是缓解通货膨胀的关键:“如果我们想让通货膨胀率下降,我认为继续在防治疫情方面取得进展是我们能做的最重要的事情。”耶伦重申,她预计通胀将在2022年下半年前得到缓解。

但除了美国国内经济,超发货币也给世界经济带来了巨大的负面效应。让全世界人民都要为此“埋单”。

央视国际锐评指出,美国目前正向全球输出通货膨胀。美元流动性泛滥是全球大宗商品价格上涨的重要推手,给不少国家企业生产经营及民众生活带来压力。美元滥发诱发美元贬值,导致以美元计价的大宗商品涨价。而全球大宗商品涨价,则又推高各国生产者价格指数(PPI),造成企业生产成本上升和经营困难。

同时,由于美元是全球主要储备货币,美元流动性得以大量进出其他国家,给各国资本市场造成巨大的不确定与不稳定,导致国际金融市场动荡。国际货币基金组织上月就警告,持续的高通胀数据,可能导致美联储和其他发达国家的央行对货币政策前景进行“重新评估”。

为应对美国等“开闸泄洪”的溢出效应,新兴市场经济体和发展中国家不得不采取痛苦的应对举措。巴西、俄罗斯、土耳其、墨西哥等新兴市场国家今年以来都先后上调了利率,尽管这样做可能扼杀经济复苏。以巴西为例,近日巴西央行宣布加息100个基点,创下2003年以来最大的单次加息幅度。这也是巴西央行连续第四次加息。但据专家分析,巴西当前国内生产总值低于2014年深度衰退之前的水平,在当前经济增长低于潜在增长率的情况下,货币政策本应采取刺激措施。

当前,世界各国人民已饱受疫情之苦。而美国滥发货币则给世界各国带来额外的经济和社会压力,也对世界经济安全造成更大隐患。“全球第一货币滥发国”让世界苦不堪言!它理应采取更负责任的货币政策,为全球经济复苏作出贡献,而不是以邻为壑。