本文来自微信公众号:华世界产业数字研究院(ID:HSJ-IDresearch),头图来自:视觉中国

自2004年登陆纽交所以来,经过17年高速发展,Salesforce稳居全球CRM软件市场首位,市值从11亿飙升至两千亿美元。

一方面,围绕CRM,从SaaS工具到PaaS平台,从云端开发到人工智能、大数据,Salesforce依靠技术创新,强化了核心业务;另一方面,通过资本并购,Salesforce快速扩充了PaaS产品、SaaS应用,构建了完整生态。双管齐下,打造了千亿帝国。

Salesforce作为全球CRM软件市场的领头军,其商业模式对国内市场具有一定的参考价值。

Salesforce的诞生与成长

率先开创云端客户关系管理CRM软件的Salesforce成立于1999年2月,核心创始人都曾从事CRM、销售自动化等相关工作,技术背景十分强大。其中,曾任甲骨文副总裁的联合创始人马克·贝尼奥夫(Marc Benioff)对CRM软件发展有着深刻理解。他以年轻气盛的Salesforce喊出“No Software”的口号,并以软件终结者身份杀入市场。

1990年代后期,CRM软件行业充斥着甲骨文和SAP等大企业,还有Siebel Systems等垂直业务公司,市场竞争激烈。各软件公司随行就市,产品功能越加越多,产品体系越来越庞大复杂,而很多客户只是希望要一个跟踪销售情况的集中系统。

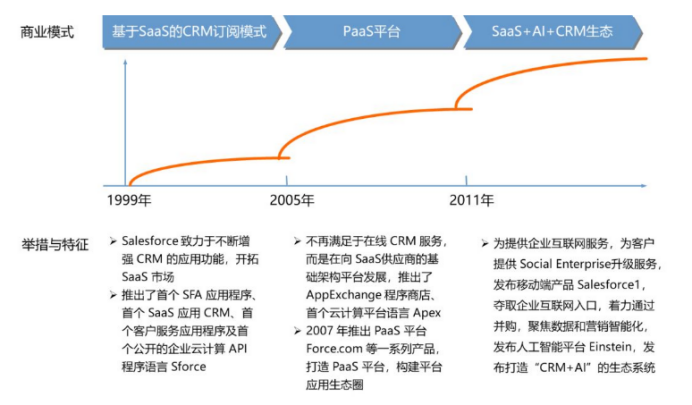

洞察到客户需求,贝尼奥夫极有远见地提出了平台发展战略。Salesforce很快开始从SaaS工具向PaaS(平台即服务)平台升级转型,上线了一系列新产品。2001年Salesforce推出了全球第一款Web端CRM产品,它更易用、设置更简捷、集成现有系统、能够快速运行。

同时,Salesforce还创造了按年收费的订阅模式,采用病毒式营销,对任何公司的前五名使用者免费。这一系列做法完全颠覆了传统CRM软件行业,开创了SaaS模式。

经过多年的发展与成长,Salesforce不仅创造了基于SaaS模式的CRM产品,完善了业务建设,拥有了营销、销售和客服一站式的企业服务能力,还创建了PaaS层,完成了平台技术架构的搭建,一路成长为当之无愧的行业领导者。2012年,Salesforce在全球CRM软件市场首次超越甲骨文,排名第一。

1. 业务分析

Salesforce是一种服务即软件(SaaS)——这意味着它使用云计算和软件分发模型来托管应用程序并使其在线可用。

Salesforce托管了许多不同的云平台,这些平台使企业可以与不同的数据进行交互并通过各种功能为其客户提供服务。截至2020年,Salesforce拥有多个不同的云平台:服务云,营销云,健康云,应用云,社区云,分析云,IoT云,Chatter云,商务云,Heroku参与云等。

Salesforce的销售云使企业能够跟踪联系人,机会和管理团队以提高销售。借助服务云,企业可以通过显示客户活动和解决问题来与客户建立联系并提供优质的客户服务。借助其营销云,Salesforce可以帮助企业跟踪客户旅程,同时提供多渠道营销活动,而其社区云则可以使企业直接与客户互动并允许其客户相互交流。

此外,Salesforce一直在其爱因斯坦平台(Einstein platform)中实施人工智能(AI),这有助于简化分析工作流程并产生更准确的预测以及其他优势。Salesforce的整个模型都支持客户关系管理(CRM)。

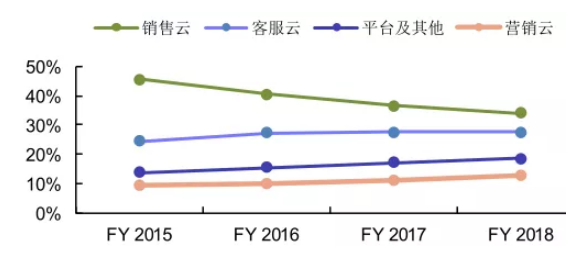

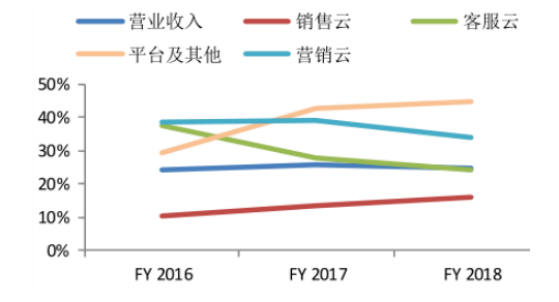

Salesforce四大类云产品贡献比及增速如图所示:

2. 财务分析

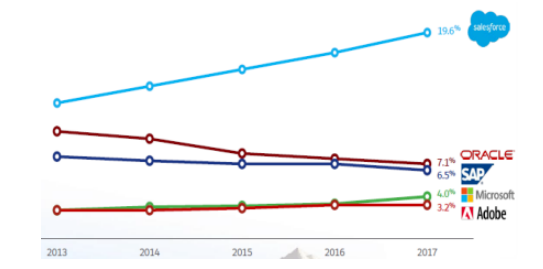

① 全球市场份额

Salesforce在全球CRM软件市场占比中遥遥领先于甲骨文、SAP、微软等企业,2017年全球市场份额已达19.6%。据报道截至2017年,Salesforce拥有15万家企业客户使用其软件,其中包括亚马逊 ,阿迪达斯,美国运通以及许多其他企业。

科技巨头亚马逊、微软、谷歌等在加大云业务投入,老牌软件公司Oracle、SAP、Adobe等在加速抢夺市场,各业务线的竞争者更是无处不在,在销售云上有微软的Dynamic365,在营销云上有Adobe、Hubspot等公司,在客服云上有Zendesk等公司。随着美国地区的CRM业务增长放缓,市场竞争将进入白炽化,如何保持市场领先,扩大市场份额,是Salesforce面临的又一艰难挑战。

②市场业务量

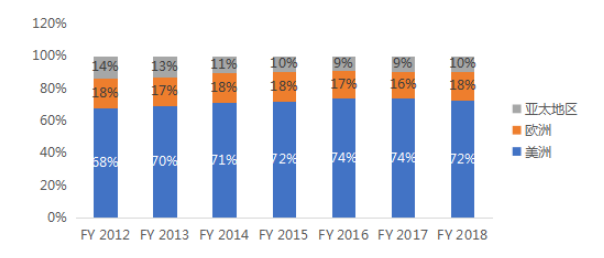

目前美洲市场仍然是Salesforce的主战场,但欧洲与亚太市场迅速增长。根据2017年Dreamforce大会资料,截至2016年,Salesforce在欧洲、中东和部分亚洲地区以及由日本、亚太和中国组成的地区销售额仅占这些地区总潜在市场7%,表明欧洲和亚太地区未来市场潜力巨大。目前,Salesforce超过70%业务集中在美国,并且三大主流市场业务量占比相对稳定,具体情况如下图所示:

③营收和净利润

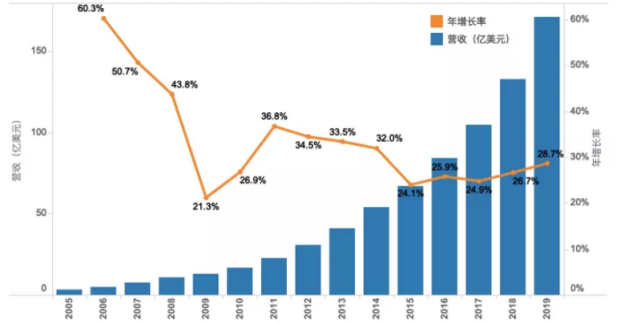

自上市以来,公司营业收入保持稳健增长。2019财年公司实现主营业务收入132.82亿美元,同比增长27%。

2020年12月初,Salesforce发布了2021财年三季度(2020年8~10月)财报,该季度营收54.19亿美元,同比增长20%;净利润10.81亿美元,而去年同期净亏损1.09亿美元,2020全年营收有望突破200亿美元。年营收从10亿到100亿美元,Salesforce花了近10年,从100亿到200亿美元,估计只用3年,年增长率连续15年保持在20%以上(如下图所示)。

5月28日据报道,Salesforce今日公布了2022财年第一季度财报。报告显示,Salesforce第一季度总营收为59.63亿美元,与去年同期的48.65亿美元相比增长23%,不计入汇率变动的影响为同比增长20%;净利润为4.69亿美元,与去年同期的净利润9900万美元相比增长374%。

Salesforce从平台到生态

随着云计算日趋火热,市场上出现了更多更灵活的创新企业,而微软和甲骨文等大厂也逐渐将其产品转移到云端,竞争越发激烈。面对市场变化带来的新挑战,在业务方面,Salesforce通过引进最新技术,进行了业务产品智能化升级;在技术方面,加快了PaaS产品、SaaS应用建设;业务国际化推广也提上了日程。

随后,Salesforce利用人工智能AI、大数据等最新技术,对产品进行智能化改造。

2016年,Salesforce重磅推出AI产品Einstein,全面进军人工智能,再次引起轰动。同年,公司还先后收购了用于商业预测的机器学习平台PredictionIO、深度学习平台Metamind、智能营销数据分析公司Krux,进一步加强AI技术实力。

Salesforce将Einstein与其业务模块进行了深度整合。有了数据挖掘引擎Einstein,需要连接更多的数据源,而数据集成商Mulesoft正是能够整合不同数据源的集成平台。2018年对Mulesoft的收购,使Salesforce可以利用API技术,把企业的本地应用、云端应用、传统系统、IoT设备等各种数据源进行整合和交换,为上层的数据分析服务提供强大的支撑。

有了大量数据,对数据分析的需求必然陡增。2019年,Salesforce收购了数据分析领域的佼佼者,商业智能BI技术公司Tableau,获得了更强的数据分析能力。2020年,通过领投云数据仓库公司Snowflake,Salesforce不仅完成了从数据源到数据仓库再到数据分析、人工智能挖掘这一完整数据链条的布局,还成功构建了“CRM+AI+数据”体系,强化了核心业务优势。

为了扩充平台产品,Salesforce先后推出了为开发者提供培训、认证和交流服务的社区Trailhead(2014年),APP应用程序创建工具Lightning(2015年),B2C整合营销平台Customer 360(2018年)等。作为公司生态内重要的连接型产品,Customer 360可以打通销售、营销等垂直模块,创建统一的消费者ID,串联消费者跨渠道的触点记录,构建消费者的统一视图。

作为SaaS鼻祖出道的Salesforce,将自己的功能进一步拓展,去年开始把目光瞄向了协同办公。至此,它的版图已经涵盖了商业办公所覆盖的几乎所有领域。围绕着规则引擎、开发环境、敏捷开发、集成工具和新技术应用等核心功能,Salesforce不断丰富着SaaS应用、PaaS产品,打造了完整生态圈。

Salesforce为何在中国“水土不服”

Salesforce从中小客户CRM市场切入,开创了SaaS先河。彼时Oracle、SAP等厂商对租赁式收费、高标准化的SaaS模式很不屑一顾,放任Salesforce在中小企业SaaS赛道上狂奔了9年。直至2020年,Salesforce市值超越甲骨文,宣告了SaaS对传统软件模式的胜利。

Salesforce早在2003就设立了亚太地区市场,覆盖中国等国家,但是Salesforce在国内一直“水土不服”,其产品本地化不足也是重要原因,尤其很多跨国企业使用Salesforce的体验一直落后全球市场。

2006年,Salesforce正式开始涉足中国市场,由于当时中国B2B市场不成熟,传统ERP需求不高,Salesforce发展举步维艰,鲜少有企业买单。

根据“甲子光年”调研,Salesforce在中国市场失灵的原因在于中国中小企业生命周期短暂、销售成本过高,吞掉了利润,标准化的理想最终只能走向定制化。

2015年,中国SaaS元年,大量创业者和资本涌入to B领域,大量的媒体报道让to B获得了极高的关注度,相较于已经成熟的Salesforce,资本反而更看好中国新生SaaS企业。

目前,国内SaaS企业大都呈现各自发力的状态。

中小企业、互联网巨头纷纷下场布局To B服务,各自针对细分市场研发产品,不管是通用SaaS领域:ERP、HRM、CRM、协同办公,还是垂直SaaS领域:医疗、工业、金融、教育、汽车等等,每一细分领域都存在SaaS企业。

就国外经验来看,在行业初期,不成熟必然会出现那种粗放含糊和大幅交叉的面貌,随着市场进阶,一个SaaS产品,要么清晰定位于其中一个细分品类,横跨也不超过2~3个细分品类。

可见,SaaS企业要想迈过成熟度门槛,必然要有一个被用户认可的细分领域。

本文来自微信公众号:华世界产业数字研究院(ID:HSJ-IDresearch)