出品|虎嗅金融组

作者|周舟

头图|视觉中国

花呗改完,借呗改。自去年上市暂停后,蚂蚁集团在整改的路上步履不停,已然触达“核心区”。

11月7日,有网友发现,自己支付宝中的“借呗”更名为“信用贷”。这也是继9月份“花呗将全面接入央行征信系统”后,支付宝在贷款合规方面的又一大动作。

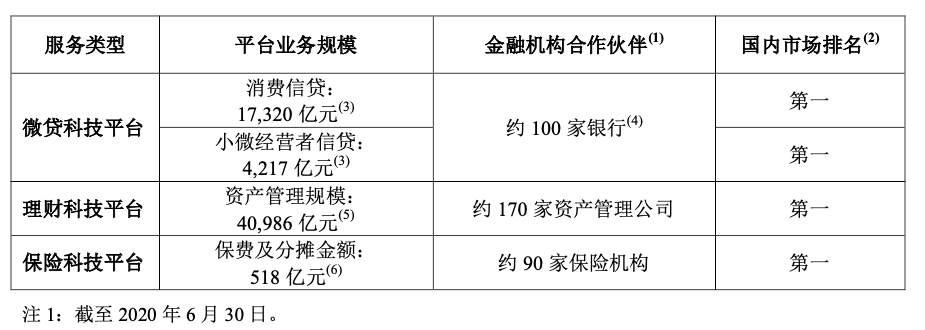

花呗借呗,是蚂蚁集团的核心业务之一。据蚂蚁招股书显示,花呗和借呗皆为消费信贷产品,约5亿用户使用花呗借呗。他们的业务规模也十分惊人,截止2020年6月,就达到1万7千亿元。

如此巨额的财富和海量的数据,也获得了监管的极大重视。2020年11月2日晚,银保监会、中国人民银行公布了《网络小额贷款业务管理暂行办法(征求意见稿)》(下称网贷新规)。

网贷新规的发布,吹响了蚂蚁整改的号角,距今恰好一年。

借呗“分家”,影响用户体验吗?

虎嗅发现大部分的支付宝用户界面中的“借呗”,仍然显示“借呗”,只有少数用户变为“信用贷”。

这和此前蚂蚁集团一贯的做事风格相近,先小范围、多频次试点,然后再大规模推广。比如“花呗上征信”这件事,早在2019年蚂蚁集团就开始让部分用户先接入央行征信系统,2020年加速推广,直至今年才成功将大部分用户以“产品升级”的方式接入央行征信系统。

不管是“借呗”,还是“信用贷”,用户目前都可以在显著位置看到给你贷款的金融机构。

虽然给用户提供贷款的金融机构不一样,比如有的用户显示的是浦发银行,有的是南京银行,但是他们利息仍保持不变。借呗表示:在品牌隔离过程中,用户的服务体验不会受到影响,开通、查账、计息、借还款等核心流程不会发生变化。

唯一有显著变化的,是“借呗”将由蚂蚁消费金融公司提供,而银行等金融机构独立提供的信贷服务则会在“信用贷”页面展示。

此前,无论是金融机构提供的贷款,还是蚂蚁金服本身提供的贷款,都归为“借呗”。这次“分家”,是为了让信贷服务的底层实施“穿透”,有利于监管机构、金融消费者更好地了解服务背后的实际提供方。这避免了品牌混同,有利于银行、蚂蚁集团理清各自的权责。

而对于消费者来讲,大致有两个影响。一个是在用户体验上,用户可以知道贷款来源于哪家金融机构,自己的信息被哪家金融机构获取,用户的知情权进一步扩大;另一方面,用户的征信记录,不再由蚂蚁上报,而是由为用户服务的金融机构继续上报。

银保监会非银部相关负责人此前表示,按照整改方案,蚂蚁集团应在蚂蚁消费金融公司开业6个月内完成“花呗”“借呗”的品牌整改工作。整改完成后,“花呗”“借呗”将成为蚂蚁消费金融公司的专属消费信贷产品,其他金融机构借助蚂蚁集团提供的数据信息所发放的消费信贷,不再标挂“花呗”“借呗”名称。

据悉,蚂蚁消费金融公司于今年6月3日开业,这意味着“花呗”、“借呗”的品牌整改已经进入倒计时。

蚂蚁集团整改,进入“最后时刻”

2020年11月2日晚,银保监会、中国人民银行公布了网贷新规。之后,在今年4月12日,人民银行、银保监会、证监会、外汇局等金融管理这四部门再次联合约谈蚂蚁集团,公布整改方案。

整改内容主要包括五个方面:一是纠正支付业务不正当竞争行为,在支付方式上给消费者更多选择权,断开支付宝与“花呗”“借呗”等其他金融产品的不当连接,纠正在支付链路中嵌套信贷业务等违规行为。二是打破信息垄断,严格落实《征信业管理条例》要求,依法持牌经营个人征信业务,遵循“合法、最低、必要”原则收集和使用个人信息,保障个人和国家信息安全。三是蚂蚁集团整体申设为金融控股公司,所有从事金融活动的机构全部纳入金融控股公司接受监管,健全风险隔离措施,规范关联交易。四是严格落实审慎监管要求,完善公司治理,认真整改违规信贷、保险、理财等金融活动,控制高杠杆和风险传染。五是管控重要基金产品流动性风险,主动压降余额宝余额。

整改方案出台后,蚂蚁集团实际上已经根据上述五个方面进行了合规上的操作。

针对上述第二点,蚂蚁集团在2021年9月,与多家公司合资成立征信公司,成为国内第三家个人征信公司。

针对上述第三点,蚂蚁集团于2021年6月,成立蚂蚁消费金融公司并获准开业,花呗和借呗从蚂蚁集团剥离进入新公司,金融业务全部纳入监管。

针对上述第四点,蚂蚁集团于2021年10月,将注册资本由237.8亿元,增至350亿元。值得一提的是,此前蚂蚁集团的信贷业务杠杆倍数达到60倍,随着注册资本的增加,降低了高杠杆和风险传染,也相应让蚂蚁的资本回报率走低,回落到正常水准。

目前,蚂蚁集团的整改只剩最后两步:一个是压降余额宝余额;一个是断开支付宝与“花呗”“借呗”等其他金融产品的不当连接。

业内人士更关注蚂蚁如何断开支付宝与“花呗”“借呗”等其他金融产品的不当连接。

而解决完这两个问题后,蚂蚁将完成整改。在经历了一年的“整改”后,它或许也将步入一个新的发展时期。