本文来自微信公众号:每经头条(ID:nbdtoutiao),记者:包晶晶,编辑:魏文艺,原文标题:《楼市迎近7年最差“金九”:新房成交降幅连续4月扩大,二手房连续5月快速下滑,300城土地成交面积跌超三成》,题图来自:视觉中国

楼市传统的销售旺季“金九”,却在今年失约。

三季度全国新房市场在“人、房、地、钱”四位一体的联动调控新机制下终于止住了上半年的狂热表现,开始步入理性回归之路。

与此同时,区域、人口、经济等不同要素作用下的各地楼市在下行中持续分化,因城施策表现出左手“限跌”救市、右手“加码”调控的“双向调控”模式。

在此背景下,今年楼市“金九”迎来近7年的最差表现:无论是新房还是二手房市场,成交量均连续数月下跌,且呈扩大趋势;土地市场同样遇冷,全国300城土地成交面积跌超三成;百强房企中超九成企业售销额同比下降,半数企业同环比双降。

左手“限跌”救市,右手“加码”调控

自8月初湖南岳阳打响“限跌令”第一枪后,近2个月以来,株洲、江阴、菏泽、岳阳、昆明、沈阳、唐山、张家口等10余个城市先后采取了限制房价下跌、维护房地产市场秩序的措施。

9月9日,株洲市住建局约谈部分房企项目负责人,要求停止销售存在采取大幅降价并明显低于市场正常价格的违规销售行为,强化建筑施工质量,确保楼盘品质,并下架所有涉嫌低价销售的房源信息。

9月20日,桂林市临桂新区召开紧急会议,要求各房企抱团自律,坚决抵制恶性扰乱市场、降低恶意抛售行为。

9月26日,张家口发布新政,要求新取得预售许可证的项目不得低于备案价格85%进行销售。

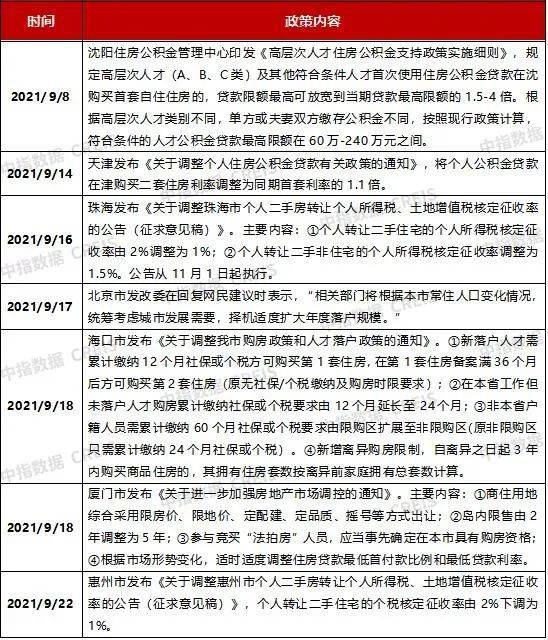

而东北地区代表城市沈阳则开启了信贷放松周期。沈阳住房公积金管理中心印发《沈阳市高层次人才住房公积金支持政策实施细则》,规定高层次人才和经认定的其他符合条件人才首次使用住房公积金贷款在沈购买首套自住住房的,贷款限额最高可放宽到当期贷款最高限额的1.5-4倍。

数据来源:中指数据CREIS

与此同时,厦门、深圳、三亚等热点城市却在继续收紧调控。

9月6日,三亚发布下发《关于进一步加强商品房销售价格备案管理的通知》,要求已备案项目,须将未网签房源重新进行价格备案,整体备案均价不得超过该项目近期网签价格。初次申报商品住房销售价格备案的新建商品住房项目,整体备案均价不得超过同地段、同品质、同类型项目近期网签价格。

9月18日,厦门市房管局等五部门联合发布《关于进一步加强房地产市场调控的通知》,要求加强住房金融管理,严格执行“认房又认贷”的差别化住房贷款政策,根据市场形势变化,适时适度调整住房贷款最低首付款比例、最低贷款利率。

9月24日,深圳市六部门发布关于加强商品住房用地土地购置资金来源核查要求的通知,进一步加强对房地产开发企业购地和融资的监管。

中指研究院等多家机构表示,前三季度,从全国多地调控政策的分化状态可见,热点城市仍具有边际收紧预期,而部分市场或将继续推出房价限跌或相关扶持政策,以实现“稳地价、稳房价、稳预期”目标。

事实上,大多数城市都没能等来“金九”楼市销售旺季,而是直接进入寒冬。

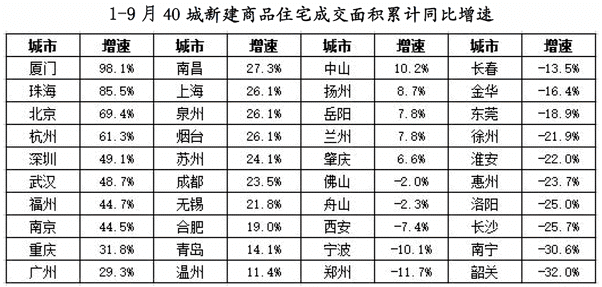

易居研究院监测的40个典型城市9月新建商品住宅成交2200.8万平方米,为2015年以来最差“金九”。从增速来看,9月环比下降5.7%,同比大跌32.8%。自5月新建商品住宅成交面积同比增速年内首次转负以来,已连续4个月同比降幅加速扩大。

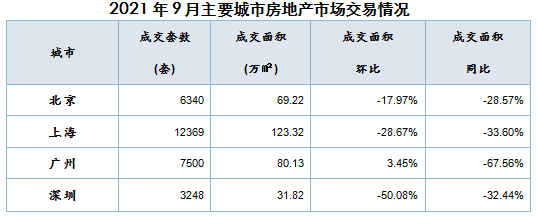

事实上,全国各线城市成交同环比均不同程度下降。中指研究院监测的20个主要城市9月成交面积环比下降12.98%,同比则下降了36.91%。其中超六成城市环比均有不同程度下降,并且一三线城市降幅相近且高于二线城市。

一线城市中,深圳成交面积环比腰斩,同比跌去1/3;广州是唯一环比微涨的城市,但同比去年9月仍然大跌了67.56%。

分城市能级来看,一线城市成交面积环比下降23.58%,同比下降50.08%;二线代表城市成交面积环比下降5.48%,同比下降29.70%;三线代表城市成交面积环比下降25.56%,同比下降51.28%。

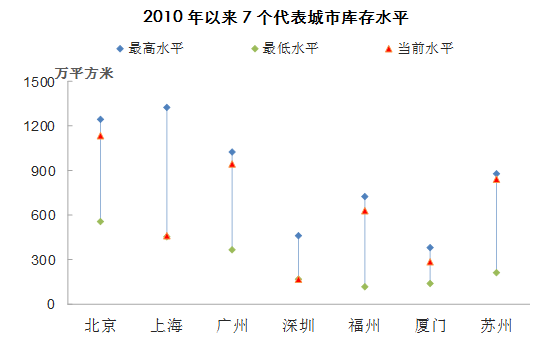

伴随深圳成交“腰斩”的,是库存的迅速上升。

中指研究院重点监测的城市中,深圳库存升幅较大,为40.07%;南京升幅居其次,为13.04%;可售下降的城市中,福州可售量降幅较大,为2.87%。

从7个代表城市当前库存水平情况来看,上海、深圳仍处于2010年以来的较低水平,苏州、广州、福州等城市的库存量更接近历史高位。

根据观察,即便是随之而来的国庆黄金周,房地产市场依然延续9月的颓势,重点监测城市新建商品住宅成交面积较去年同期下降33%,购房者置业意愿不足,四季度的调整压力依然存在,销售规模能否回暖仍然存疑。

二手房成交连续5月快速下跌,杭州环比跌近四成

惠州成为关注焦点的不仅仅是新房。9月份,惠州宣布二手房买卖个税拟降为1%,与近日广东省内多个城市如出一辙。从征求意见稿内容来看,通过下调二手房转让个人所得税及土地增值税来降低交易环节的成本,促进二手房交易活跃性的意图明显。

对于以承接深圳外溢需求为主的惠州楼市,当广深两地均步入下行周期,难免唇亡齿寒。截至9月29日,深圳单月二手住宅成交1908套,维持在近10年以来最低值附近(除2012和2020年春节月份)。

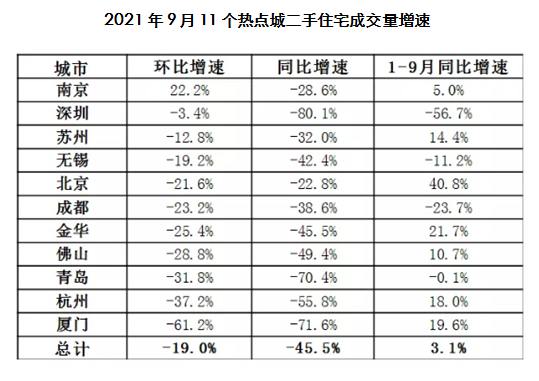

不止是广深区域,今年5月以来,全国二手住宅市场形势急转直下,成交量连续5个月快速下滑。9月份,易居研究院监测的11个热点城市二手住宅成交量环比大降19.8%,同比骤降45.5%。

本轮楼市降温过程中,杭州二手住宅市场反应尤为明显。受杭州市8月份发布的《关于进一步加强房地产市场调控的通知》影响,9月杭州二手住宅市场“速冻”。截至9月29日,杭州二手住宅单月成交3401套,推算整月大概率不足3600套,环比降近四成,同比更是“腰斩”。

易居研究院分析指出,短短 4 个月时间,杭州二手住宅成交量就从高位暴降至近十年最低值附近。而短期内杭州监管政策放宽的可能性不大,二手房成交规模可能将在低位小幅盘整几个月。

而北京截至9月29日二手住宅成交 11728 套,推算全月成交 12500 套,环比下降约 22%,同比下降约23%。需要注意的是,北京是一线城市中最晚发布二手房价核验价机制的城市,预计未来几个月其二手住宅市场继续降温在所难免。

在各地纷纷出台二手房成交参考价的背景下,二手房市场的“银十”表现可能将更加惨淡。截至目前,易居监测的 11 城中,深圳、成都、无锡已经出台了二手房成交参考价;北京、深圳、杭州、成都、金华、 无锡 6 城因房价上涨过快或市场过热被住建部约谈,占当前全国被约谈城市的三分之一。

多地土拍遇冷,近百宗地块临时撤牌

土拍规则优化下,重点城市土地市场率先降温。

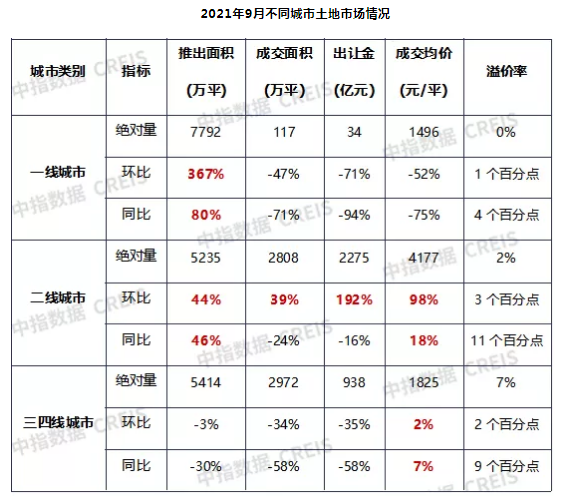

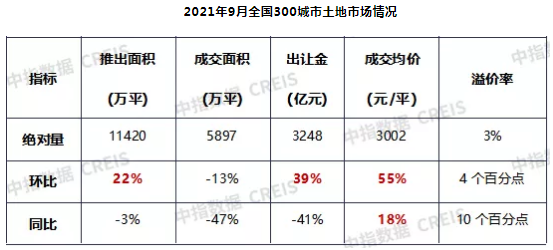

中指研究院数显示,9月全国300城共成交规划建筑面积6996.63万平方米,同比下降35.76%;其中住宅用地建筑面积59507.27万平方米,同比下降23.27%。

从供应看,重点城市第二批集中供地供应规模整体增加,但各城市分化明显。厦门、深圳、成都、无锡等城市加大供地,杭州、苏州、南京等城市供地规模则有所下滑。从计划供应完成率来看,1-8月沈阳宅地供应规模已超过年初计划,广州和青岛完成率也超过九成,而厦门、北京等城市完成率不足四成,第三批集中供地供应规模或将有所增加。

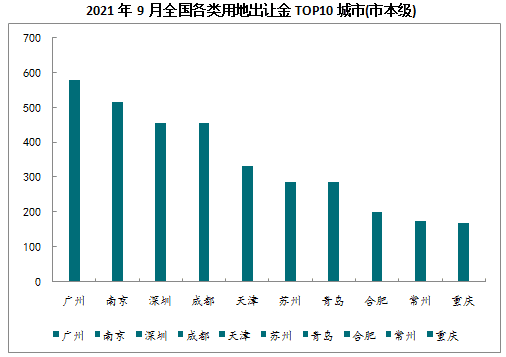

广州以569.37亿元荣登9月土地出让金榜首,第二名南京也超过500亿元。一线城市中,仅广州、深圳入榜,均位于榜单前三;二线城市成为榜单主力,但城市间分化也较为明显,三四线城市中的东莞、绍兴、临沂等均未能超过100亿元。

此外,第二批集中供地中,重点城市的流拍和撤牌率大幅上行,共有近百宗地块在交易前因优化方案或无人报名被临时撤牌。

房企在销售转冷与资金面承压之下,补货意愿有所减弱,拿地趋于理性。

2021年1-9月,TOP100企业拿地总额21456亿元,同比下降9.8%,门槛值为54亿元,与去年同期62亿元相比下降8亿元。50家代表房企拿地总额同比下降26.0%,环比上升189.4%。主要由于8月土地供给量显著下降,9月成都、广州、深圳等多城市集中推地,带动拿地金额走高。

值得关注的是,重庆、杭州及长沙成为1-9月代表房企拿地面积前三的城市。1-9月,长三角TOP10企业拿地金额3754亿元,居四大城市群首位;粤港澳大湾区TOP10企业拿地金额1792亿元。

百强房企业绩跌幅扩大,过半企业同环比双降

整个三季度,百强房企单月业绩连续同比下跌,且跌幅逐步扩大。

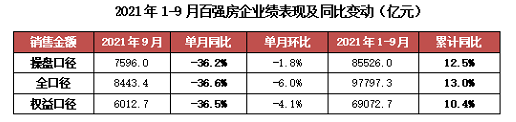

据中指研究院数据显示,“碧万恒融”仍然保持着绝对优势,但9月份百强房企销售额同比增长率均值为-25.1%,较8月和7月分别下降0.7%和7.4%。

克而瑞统计显示,百强房企中逾九成企业单月业绩同比下降,其中六成企业同比降幅大于30%、逾半数百强房企同环比双降。

值得注意的是,在克而瑞统计的全口径销售售金额TOP50房企中,有21家房企9月单月业绩环比上升,其中阳光城9月单月销售业绩209.9亿元,是唯一一家同环比双增的企业。

数据来源:克而瑞

累计业绩来看,碧桂园继续一枝独秀,前9月累计销售额达6173亿元,万科、融创分别为4810亿元和4616亿元。值得一提的是,保利地产前9月以4092亿元成功跻身4000亿军团,并与第五名中海拉开了近1200亿元的巨大差距。

前9个月,销售额超千亿元房企达到27家,较去年同期增加6家;超百亿元房企148家。百强房企销售额增长率均值19.9%,增速明显放缓,并且三季度和9月同比增速均有所下降。

2021年1-9月,TOP100门槛值为229.8亿元,但TOP3房企门槛值较上年下降6.3%,为4616.0亿元,成为门槛值下降的唯一阵营。

与此同时,房企不同阵营之间增长率继续分化。27家1000亿元以上“超级阵营”销售额增长率均值为16.2%;第一阵营(500亿-1000亿元)共27家,销售额增长率均值为23.0%;第二阵营(300亿-500亿元)有27家企业,销售额增长率均值为21.4%;第三阵营(200亿-300亿元)和第四阵营(100亿-200亿元)分别为35家和32家,销售额增长率均值分别为23.3%和-1.6%。

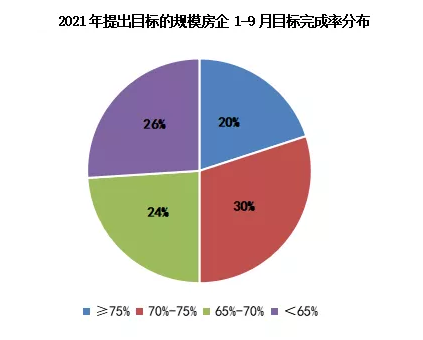

从前三季度房企整体的目标完成情况看,表现整体欠佳。克而瑞统计显示,在披露年度业绩目标的近半数百强房企中,截至9月末有近两成企业的业绩目标完成率在75%以上,其中7家企业目标完成率高于80%。

债务违约事件频现,房企融资经历至暗时刻

但三季度房企融资情况仍然堪忧。

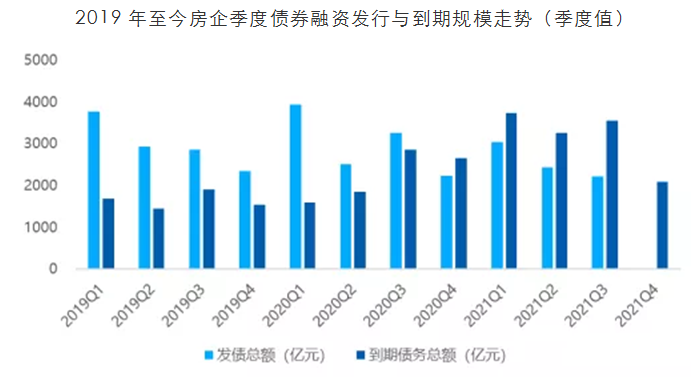

据贝壳研究院统计,2021年前三季度房企境内外债券融资累计约7689亿元,同比下降21%,较上半年16%的降幅进一步扩大5个百分点。

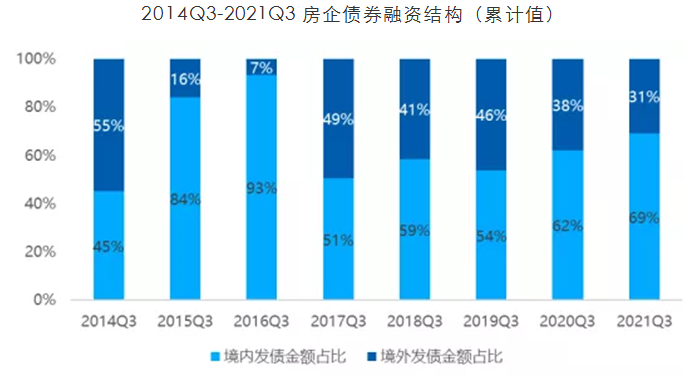

融资结构上,海外市场不振,导致9月房企融资仍以境内债券规模为主导。前三季度境内发债约5319亿元,同比下降12%,占整体规模约69%,为近五年内最高占比。

而境外市场整体低迷,房企前三季度境外发债同比下降35%,约合人民币2370亿元,降幅接近上述境内债的3倍,规模占比整体规模约31%。

境外发债规模收缩带来了三季度票面利率的升高,境内票面利率则有所下降。

由于近期境内发债大多集中在规模大、信用高、背书厚的优质房企,因此发债利率呈现结构性下降;而境外债券融资平均票面利率为8.06%,较2021年第二季度上升144个基点。

9月单月,17笔境外债券中有7笔票面利率高于10%,主要涉及正商集团、银城国际、景瑞控股等。

贝壳研究院对于预计四季度融资市场回暖仍存怀疑态度:尽管国内市场预期持续修复,但境外债市稳定性较差,9月的短暂回暖能否持续仍呈高度不确定性。

记者手记:“金九”失约,“银十”如何?

淡季过后,楼市“金九”毫无意外地失约了。

作为三季度的收官月,房企在9月份不仅没等来销售反弹,反而迎来了更大幅度的业绩下跌。

在严格的信贷政策下,房企融资环境持续恶化;同时,在销售降温下房企还面临着回款的巨大压力。

多重因素叠加下,在22城第二批集中土拍中,房企拿地显得慎之又慎。

土地成交面积的下降,又对新开工规模形成较大拖累,房企的资金压力同样对开工积极性产生了阻滞。

行业整体快速降温传到至消费者,使得置业情绪再度低迷。三季度一线城市中仅广州开盘量较大,共计开盘38次;二线城市中杭州、重庆和武汉开盘次数较多,上海和深圳则开盘较少。

由于“十一”黄金周市场依然显著降温,业界对“银十”的预期再度悲观。随着四季度各地“因城施策”政策微调预期变大,楼市下行趋势恐难以扭转。

本文来自微信公众号:每经头条(ID:nbdtoutiao),记者:包晶晶,编辑:魏文艺