本文来自微信公众号:界面新闻(ID:wowjiemian),作者:曹立,原文标题:《联想回应撤回科创板上市申请,招股书透露了这三大问题》,题图来自:视觉中国

联想集团有限公司可能是科创板史上最快撤回上市申请的公司。在申请上市获受理8天后,联想集团的科创板IPO审核状态更新为“终止”。这一蹊跷的撤回令大部分投资者都摸不着头脑。

10月10日,联想集团在港交所公告,在公司向上交所提交有关建议发行中国存托凭证及上市的申请材料后,考虑到公司业务规模及复杂度,招股说明书中的财务信息可能会在申请的审阅过程中过期失效。

同时,审慎考虑最新发行上市等资本市场相关情况后,公司决定撤回中国存托凭证于科创板上市及买卖的申请。集团业务运营状况良好,撤回申请将不会对集团的财务状况造成任何不利影响。

事实上,只要细看联想集团招股书,就能发现一些问题。联想集团虽然长期位居全球PC市场老大,但其“贸工技”路线一直为人所诟病,一个“周期股”很难讲好一个科创故事。

一、周期股还是成长股?

过去三个财年,联想集团营收和净利润稳步增长,营收分别为3424亿元、3527亿元和4116亿元,归母净利润分别为38亿元、46亿元和78亿元。仅从这三年看,联想集团的业绩表现像是成长股。

然而,如果把时间轴拉到2017/2018财年,联想集团亏损超过12亿元,其周期属性又十分明显。

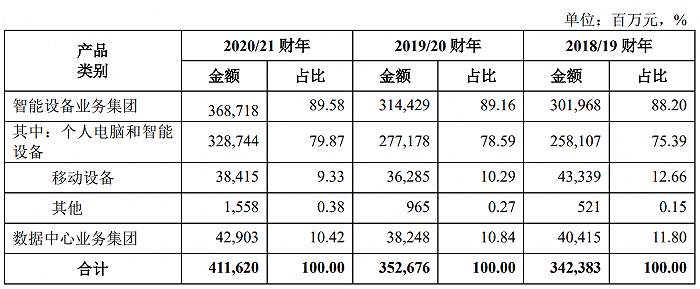

从主营业务看,联想集团包含个人电脑和智能设备、移动设备(手机)、数据中心业务三块。其中,个人电脑和智能设备业务收入比例近三年逐年上升,2020/21财年已占收入的79.87%,而移动设备和数据中心业务收入占比近三年逐年下降。

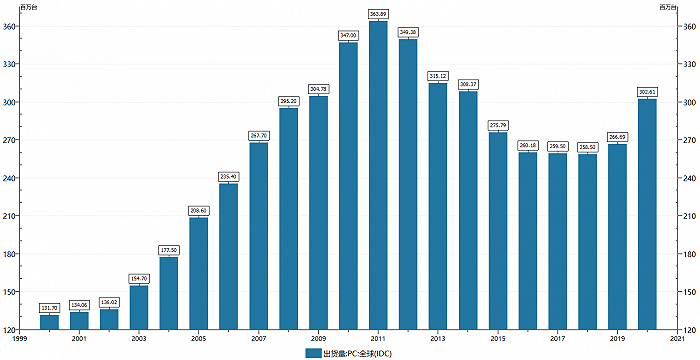

显然,联想集团近三年的成长主要来自于个人电脑和智能设备业务。根据IDC的统计,全球PC出货量在2011年达到峰值3.64亿台,在随后的2011年到2018年,全球PC出货量逐年下滑,到2019年也仅是稍有复苏。2020年新冠疫情之下,远程办公、远程教育和居家游戏需求剧增,带动全球PC出货量大幅回升至3亿台以上。

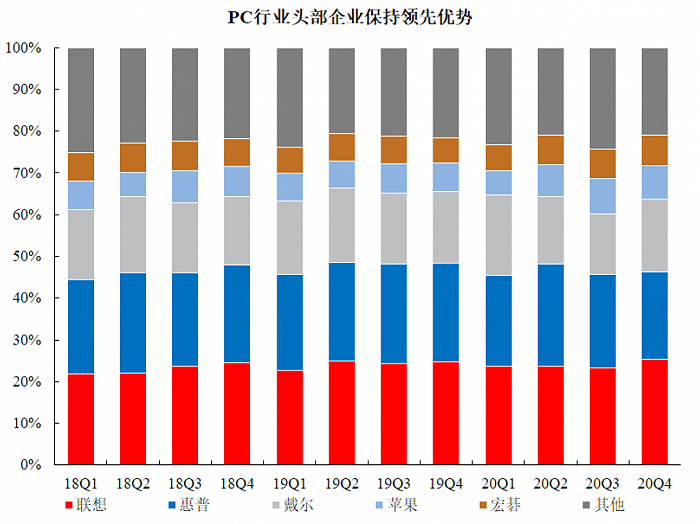

过去几年,联想集团的市场份额一直在20%到25%之间徘徊,提升十分有限。由此可见,全球PC市场在过去三年进入复苏周期是联想集团业绩向好的主因。

手机业务方面,联想的表现有些乏善可陈。2019年底,联想手机事业部CEO常程离职后,业务线经历大调整,目前联想手机业务细分为三条产品线,分别是定位于中高端商务手机市场的摩托罗拉、主打性价比的产品线乐檬(Lemon)和定位于游戏及相关市场的拯救者电竞手机。

在国内市场,拯救者电竞手机的销售表现明显好于摩托罗拉和乐檬,但电竞手机毕竟是细分市场,难以影响主流人群。在海外市场,摩托罗拉品牌在部分地区影响力仍在,公司2020年在拉美地区市场智能手机出货量排名第二。从收入角度看,联想手机的收入水平尚未恢复到常程离开前一年的水平,业务线调整效果难以让人满意。

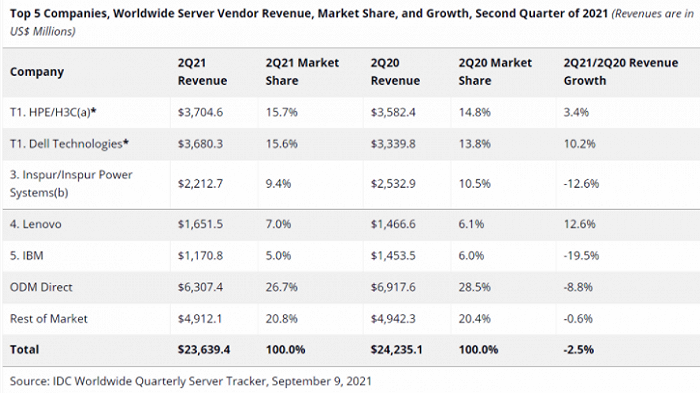

联想服务器业务近期增长态势较好,根据IDC发布的《2021Q2全球服务器季度跟踪报告》,联想服务器收入同比增长12.6%,是前五中增速最快的。

联想服务器业务增长和AMD芯片在服务器市场的崛起不无关系。2017年,AMD重回数据中心领域,其推出的EPYC系列处理器改变了服务器芯片Intel一家独大格局。

以浪潮信息(000977.SZ)为代表的厂商,和Intel绑定较深,而联想集团对AMD的态度更加积极,并在2019年开始逐步采用性价比更高的AMD服务器芯片。

简而言之, PC业务正周期复苏、手机业务处于转型、吃到“AMD红利”的服务器业务是联想集团各业务线的基本状况。但占比近8成的PC业务决定了联想集团在短期内难以撕掉周期股标签。

二、道不清的先进性

作为科创板拟上市公司,必须在招股书中说明“技术先进性”。“周期股”联想集团也试图向外界展示科创属性,但却并没有可以量化的技术指标。

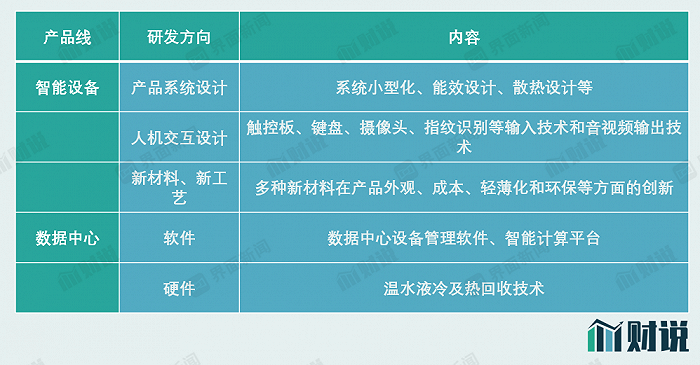

从招股书看,联想集团在“技术先进性及研发技术产业化情况”一节中指出,在智能设备相关的技术领域,公司的研发包括产品系统设计、人机交互设计和新材料新工艺三方面,数据中心业务的软件研发成果有数据中心设备管理软件和智能计算平台,硬件研发成果则是温水液冷及热回收技术。

不难发现,联想集团的研发方向主要集中在应用层,在底层技术上相对欠缺,这与其研发投入力度有关。

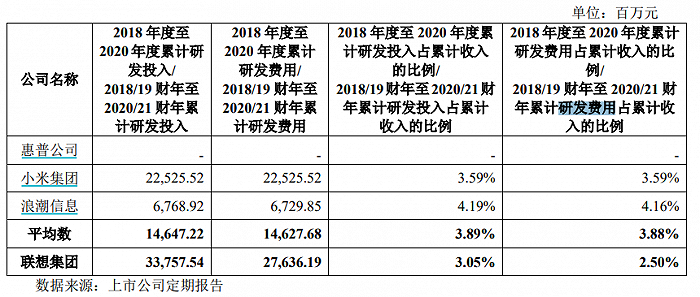

报告期内,联想集团研发投入分别为102.03亿元、115.17亿元、120.38亿元,超过所有科创板上市公司,不可谓不高,但研发投入占各期收入的比例分别仅为2.98%、3.27%和2.92%,三年累计研发投入占累计收入的比例为3.05%。如果扣除资本化的研发投入,这一比例将会更低,显著低于行业内可比公司小米集团和浪潮信息。

这样的研发投入力度使得公司难以保持技术领先。

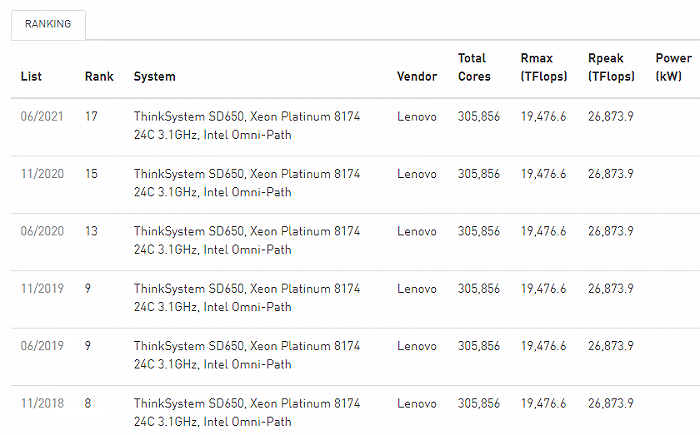

以超级计算机领域的竞争为例,2018年,联想集团的超级计算机ThinkSystem SD650一度排名Top500评选的全球性能最强超级计算机第8位,但三年过去,联想集团再也没有产出性能更强的超级计算机,ThinkSystem SD650的排名也已经降至第17位。

三、和云游戏赛跑

比研发投入更值得关注的是技术路径变迁风险。随着云计算技术的发展,未来对于PC和手机为代表的端侧算力要求可能会下降。

以游戏笔记本为例,IDC数据显示,在2020年第二季度的消费类笔记本市场中,游戏笔记本销量占比为23.7%,基于较高单价,其占整体笔记本市场销售价值的34.7%。

新游戏往往需要更高的电脑配置,这是驱动游戏笔记本销售的重要因素。

但是,云游戏的出现可能会颠覆游戏笔记本行业逻辑。云游戏是一种以云计算技术为基础的在线游戏方式。游戏中的所有计算(包括画面渲染、数据同步、交互逻辑等)全部在云端服务器进行,并通过互联网接受玩家的输入指令,同时将处理完成后的最终画面结果显示在玩家的前端设备上。在云游戏场景下,用户的游戏设备只需要具备基本的视频解压能力和联网功能即可,无需任何高端的处理器或显卡。

海外大厂纷纷开始布局。谷歌早在2019年11月推出云游戏平台Stadia;微软依托于其Azure云计算平台,在2020年9月推出云游戏服务Project xCloud;英伟达于2020年2月推出的GeForce NOW在一年内积累了近一千万注册用户。国内的腾讯、网易等厂商也推出了云游戏解决方案。

未来随着云游戏渗透率的提高,用户对游戏笔记本的需求可能转换成家用笔记本,单价势必会降低。

游戏笔记本只是一个典型案例。事实上,随着越来越多的软件以SasS方式交付,高配置电脑的需求未来可能会出现趋势性下降。这对联想集团的“长逻辑”有很大影响。

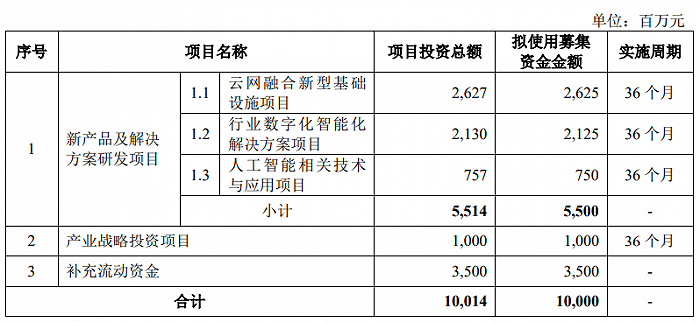

从联想集团募投项目也能看出变化的方向。联想集团此次科创板上市拟募集100亿元,其中26.25亿元用于云网融合新型基础设施,21.25亿元用于行业数字化智能化解决方案,7.5亿元用于人工智能相关技术与应用。在募投项目中,涉及PC的只是一小部分,从当前的“端”向未来的“端-边-云-网-智”发展,公司转型意图十分明显。

联想集团的这场转型无异于一场赛跑,它要在端侧算力需求减弱之前迅速完成在所谓“端-边-云-网-智”的布局,这是个不小的挑战。

本文来自微信公众号:界面新闻(ID:wowjiemian),作者:曹立